市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:好买财富

好买说

2020年记录了新冠疫情的爆发、中国经济承压到复苏的过程,A股投资者也经历了情绪的大起大伏。回顾2020年全年,开年,上证指数迅速站上3000点,随后突如其来的疫情让A股经历了3000股跌停,在2月砸出了“黄金坑”。随着复工复产,7月,两市上演逼空行情,成交额节节攀升,牛市来了。8月,创业板实施注册制,彻底点燃了投资者热情,创业板成交额首次超越沪市。进入三季度,白马股批量暴跌,A股陷入震荡。而年末,消费股再度起飞......

2021年近在咫尺,跨年行情早已开启,明年行情怎么走?投资者结构是否变化?本文将多角度进行探讨。

1

明年牛市会来的更快吗?

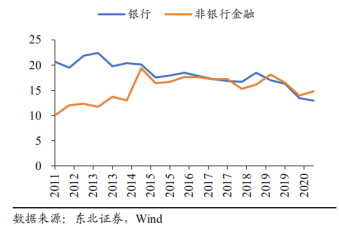

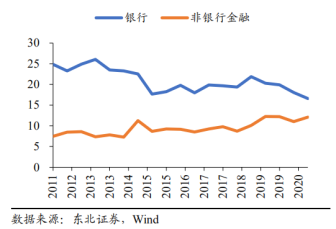

当下金融板块虽然权重仍较高,但主要源于非银的权重上行,非银(券商等)则是牛市中的领涨行业。而过去市场普遍认为的“两桶油”、“银行地产”等拖累指数上涨的因素,其权重实际上已经大幅下滑。

图:沪深300银行权重下行,非银上行

数据日期:2011年12月-2020年12月

数据日期:2011年12月-2020年12月图:上证指数银行权重下行,非银上行

数据日期:2011年12月-2020年12月

此外,今年7月“新版”上证综指登场。指数新编制方式的实施,其中对新股纳入时间的改变也对指数提振较大。

过去,新股是在第11个交易日统一纳入指数,统计显示,A股在上市10天-3个月之内基本上处于未来一年股价的高位区间。

具体来看,新股上市10天-3个月内,相对发行价涨跌幅中位数在100%-110%之间,而上市1年后该值跌落到50%,过去十年仅2014年是例外。次新股的定价不合理、股价波动不稳定,成为了指数失真的一大原因,因此新股一上市便纳入指数对后续的走势有明显拖累。

而在新的编制下,股票上市满一年后才被正式纳入指数。

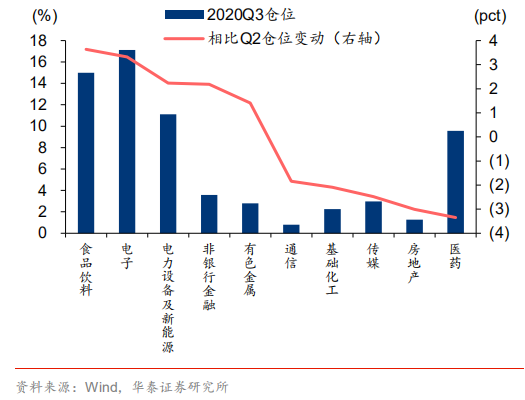

今年三季度,从行业配置和重仓股持仓变动看,加仓最多的基金加仓电子,减仓医药。相比公募整体,头部基金产品相对更偏好中游制造和半导体产业链等领域。

图:相比2020Q2,Q3加仓最多的基金组合加仓食品饮料、电子

数据日期:2020年6月-2020年9月

wind数据显示(估值数据自2010年1月8日至2020年12月18日),目前,基金对电力设备及新能源、消费者服务、电子行业的重仓股配置比例处于历史高位,其持股比例分别为9.64%、2.62%、11.31%,相对自身历史值的分位数分别为100.00%、97.73%、95.45%。

不断提高的消费、科技重仓股仓位以及新的编制方式,都在推动或以消费科技慢牛带动的上证指数创新高,或者说降低了指数新高的难度。多位市场人士表示,新上证综指更具代表性和稳定性,未来表现值得期待。

2

市场机构化是好事吗?

近年投资者结构持续向机构投资者转换,市场短期“跟风”类资金占比明显减小,周期拉涨的持续性相比之下明显减弱。中金公司表示,在近年的结构性牛市中,大部分机构投资者取得较好收益,但临近年底,大幅加仓周期股的意愿不足。

仁桥夏俊杰近期也表示,市场逐渐机构化,头部效应明显,但问题在于市场的结构是不合理的,过于集中在头部的公司中。任何的大公司本质上都是由小公司成长起来的,如果眼光仅局限于大公司,而不放眼在小公司中寻找,其实是丧失了小公司未来成为大公司的机会。目前中证500的公司未来的成长性或会比现在头部的公司更好。第二不合理在于,同样的大市值公司,仍有被严重低估的。

重阳投资观点,历史上看,A股较低的估值分化度与市场顶部同步,较高的估值分化度与市场底部基本对应。目前市场已经连涨两年,但是估值分化度却罕见的处于历史高位,正是反映了注册制背景下市场的进化。同时,过去两年市场主流机构已经获得了较高收益,投资者需要降低对未来1-2年结构性赢家的收益率预期。

3

行业共识:看好远期复苏主线

11月以来,随着跨年行情开启,市场明显回暖,尤其是金融、顺周期等权重板块更显著上涨。市场调整便是布局良机,配置方面,多家机构表示,现在更注重长周期的复苏逻辑,认为交易远期的复苏仍是下一阶段市场的核心主线。

国盛证券观点,近期市场调整,主要因为一些短期因素导致,不会影响跨年行情的持续性,也不必过度担忧。中信证券认为,年末剧烈的风格切换导致部分基金被动调仓,也引发了部分流动性欠佳个股的波动。不过随着成长板块估值逐渐消化,风格切换最剧烈的时点已经过去,未来风格应该更加趋于均衡。

历史上看,所有的系统性风险发生的时候一定是市场整体估值很贵的时候。仁桥认为,2021年市场在这样的点位上出现系统性风险的概率比较小。仁桥夏俊杰表示,“当市场有大调整的时候,一般会出现3种情况:经济很差,流动性持续很久,估值很贵。目前的市场并不具备这3个点。”

4

权益投资怎么走:

长期资金流入引导健康“慢牛”

今年也是权益投资的发展大年,A股投资者结构的悄然变化,也塑造着A股的投资生态。

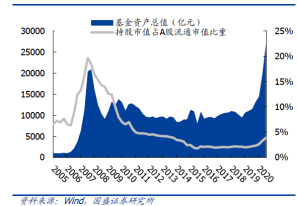

最新数据显示,公募基金管理总规模已经达到18.75万亿元,再次刷新历史新高。其中,今年新增的4万亿元规模中,权益类基金就高达2.7万亿元。

据wind数据,截止2020年三季末,全市场共有权益类基金(不含ETF联接基金和FOF基金)3612只,较二季度增加184只,所有类型权益类基金数量均有所增加。其中主动权益类基金中,普通股票型基金和偏股混合型基金增加较多,分别新增30只和123只。规模方面,全部权益类基金的合计规模为5.14万亿元。

图:2020Q3主动偏股型基金规模明显提升

数据日期:2005年9月-2020年9月

数据日期:2005年9月-2020年9月图:主动偏股型基金集中持仓消费与成长性行业

数据日期:2020年9月

不过,在连续收获两个权益大年之后,公募基金对2021年权益投资的预期有所降低。在近期陆续公布的2021年度策略展望中,基金公司对流动性的隐忧不时闪现,对风险的关注度有所增强,对低估值蓝筹的看好程度也明显提升。

虽然市场观点普遍谨慎,也有资深基金经理认为,站在当下时点来推演未来往往不够准确,最需要做的是“应对而非预判”。

重阳投资预计,随着注册制的全面推开、港股市场二次上市股票纳入港股通范围,中国权益投资正在进入跨市场、全生命周期投资的新时代。在注册制下,初创企业有机会在成长期初期甚至导入期就登陆A股市场,二级市场投资者也可以享受企业的成长红利,一级和二级市场的界限更加模糊。

汇添富基金副总经理袁建军表示,这是一个权益类产品大发展的时代拐点。权益类基金的爆发式发展,是居民资产配置方式的一个非常大的拐点,单靠基金公司一个行业的努力是做不到的。其表示,“中国股市在长期资金的持续流入下,有望改变‘性格’,有望从‘牛短熊长’真正迈向健康慢牛。源源不断的相对长线的机构投资者进入到资本市场,有助于改善资本市场的生态环境,中国的股市长期来看我还是相对乐观的。”

年末岁尾,各大外资机构也陆续发布对2021年中国资本市场的展望报告。

多家外资机构策略专家预测,中国国内疫情防控效果好,给经济恢复打下良好基础,消费复苏势头依然强劲,个人消费将成为经济的主要增长点。

瑞银资产管理资产配置基金经理罗迪表示,当前中国资产对全球投资者非常有吸引力。瑞银资管在战略层面尤其看好中国的新能源产业。其表示,中国股票的估值在全球也很有吸引力,从绝对估值来看,相比标普、欧洲股市、日本股市,有较大提升空间。

5

结语

好买认为,短期经济回归正常化,政策助力科技创新都将成为市场的动能。而中长期资本市场改革以及居民财富转移也将同时助力A股前行。

基金配置上,可重点关注"个股精选”的基金产品以及通过不同风格、不同基金配置实现中长期收益的FOF类产品。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。