市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:万得基金

2020年,公募基金是个丰收年,增收又增量,折射出行业发展进入黄金时代。这是政策扶持、民众理财需求旺盛及公募行业砥砺前行共同作用的结果。

年末,我们一起回眸公募基金经历的:向上2020!

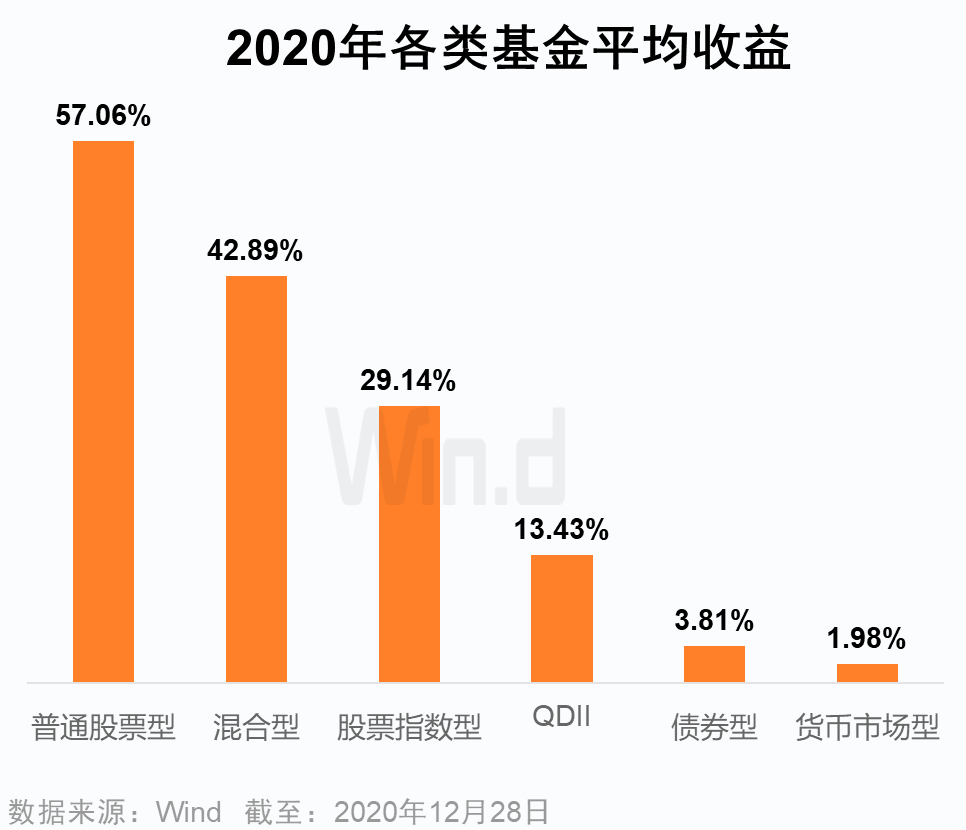

1、普通股票型基金平均上涨57%

2020年公募基金再创佳绩。Wind数据显示,截至12月28日,各类基金整体全线上扬,偏股型基金涨幅较大。普通股票型基金平均涨幅在2019年上涨40%的基础上,2020年再涨57.06%。

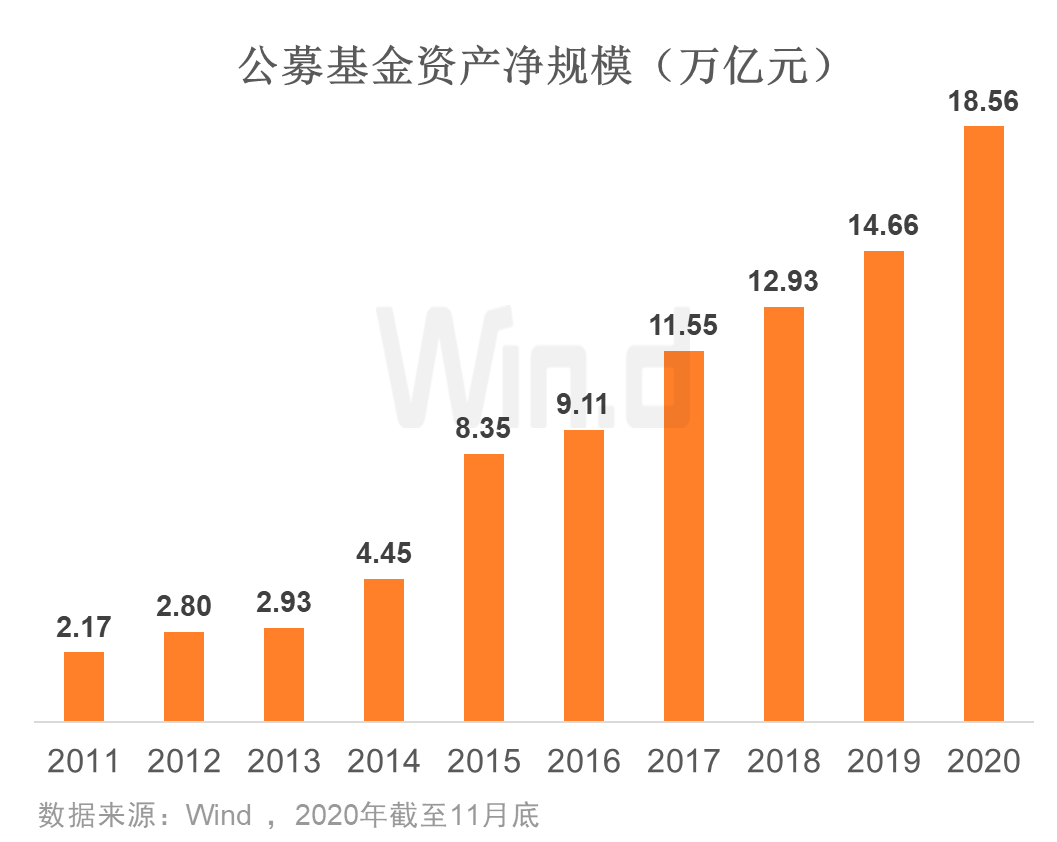

2、公募基金资产规模增加约4万亿元

截至11月底,公募基金资产净规模已上升至18.56万亿元,较2019年底增加近4万亿元,规模上升26.5%。

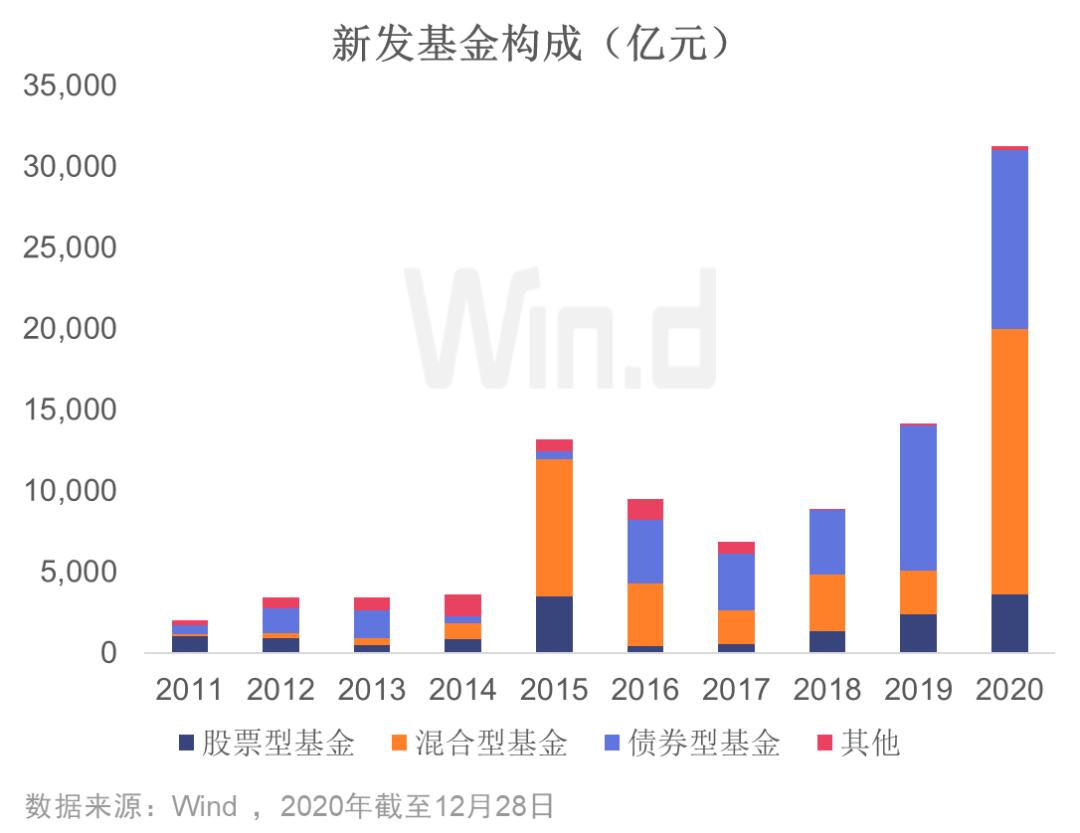

3、新发基金超3万亿元,偏股基金占大头

新发基金大爆发是推动基金规模膨胀的主要推动力。截至12月28日,2020年合计新发募集3.13万亿份(元),超过2017至2019三年新发募集之和。

值得关注的是,权益类基金大发展。2020年股票型和混合型基金合计募集2万亿元,超过2016至2019四年之和。

4、募集规模最大10只基金均偏权益

2020年募集份额最多的10只基金均为股票或混合型,南方成长先锋A(009318.OF)募集最多达321.2亿份。而且,这10只基金成立以来至12月28日,均取得正收益,平均收益为14.5%。

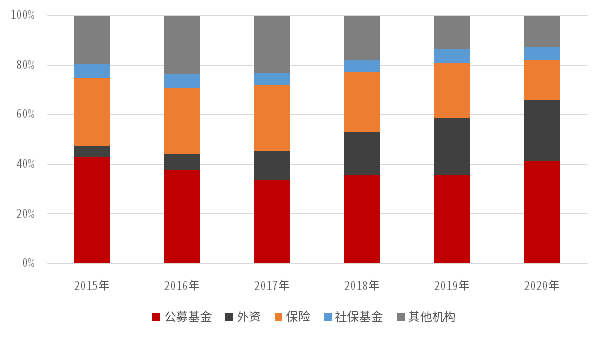

5、公募基金成为A股最大的机构投资者

毋庸置疑,A股正逐渐向成熟市场发展,机构话语权越来越大。

中信证券依据三季报测算,各类机构当中,若剔除一般法人,公募基金的持股市值占比达41.38%,超过北向外资、保险、社保基金等,成为A股最大的机构投资者。

而且,偏股基金大发展势头还在延续,公募基金在A股的话语权还有望进一步扩大。

数据来源:Wind

6、摊余成本法债基异军突起

一些机构和个人为减少波动风险,摊余成本法债基获得追捧。今年已成立110只摊余成本法债基,合计募集6268.7亿份,占据了2020年债券型基金募集份额的56.8%。据悉,监管机构为摊余成本法债基设立了80亿份的募集上限,有50只基金依照上限完成募集。

7、首批四只科创50ETF获千亿资金认购

9月22日,华夏、易方达、华泰柏瑞、工银瑞信等四家公募旗下科创50ETF正式发行,首日开售即快速募集告罄,并启动比例配售。

中国基金报据渠道人士透露,截至当天下午5:00,四家公募认购“成绩单”悉数出炉,首批科创50ETF认购总规模达1000亿左右。

科创板投资正式进入大众投资阶段。科创50ETF已上市,投资者以1手100元左右的价格就可以参与ETF买卖交易。

8、新三板精选层基金表现不俗

2020年6月3日,6家基金公司的新三板基金获批,其后又有一家获批。投资新三板精选层的基金,降低了投资新三板的门槛。不过7只基金对新三板投资设置了比例,开放期投资比例不高于15%。

目前,最早成立的新三板基金运行半年有余,收益不俗。截至12月28日,7只基金中,最低回报6%,最高40.2%,平均收益为18.8%。

9、机构定制股票型基金问世

此前公募市场有大量的机构定制债券型基金,2020年机构定制权益类基金增多。数据显示,2020年8月以来,机构定制权益类产品不断出现,呈上升趋势。其中,机构定制股票型基金首次出现。

10、大力发展权益类基金提升至战略高度

2019年,证监会明确提出要大力发展权益类基金。2020年证监会系统工作会议再次提出,持续推动提升权益类基金占比。

权益类基金是2020年公募市场的主角。中国证券投资基金业协会数据显示,今年前11月新增的4万亿规模中,权益类基金就多达2.7万亿,占比达67.6%。截至11月底,权益类基金总规模已经达到5.88万亿元,在公募基金总规模中占比31.37%,比去年底占比大幅提升近10个百分点。

数据来源:Wind

另外,2020年尾佣新规、侧袋机制和指数基金指引落地,基金行业建制立章进程加快。

业内人士分析认为,“房住不炒”的大方向不会放松,公募基金作为民众理财的主要途径之一,其重要性日益突出。

此外,目前直接融资取代间接融资、资本市场的历史地位提升趋势尤其明显。给包括基金在内的大资管行业带来新机遇,而运作规范、信披透明、主动能力较强的公募基金,在整个大资管领域的机构中更具优势。

最后,公募基金如此亮眼成绩的背后,体现了行业完善的内控体系和稳健的业绩赢得了投资者认可,投资者入市热情还将延续。

2020年,公募基金阔步进入大时代!

免责声明

1、本文仅作为知识分享,所引用的信息和数据均来自于公开渠道,虽然可以相信信息来源可靠,但并未进行任何验证,万得基金及相关人员力求文章内容、数据的公正与客观,但对这些信息的真实性、准确性和完整性不做任何保证。

2、本文仅为信息参考之用,不构成任何投资建议。市场有风险,投资需谨慎。基金的过往业绩及其净值高低或基金管理人管理的其他基金的业绩并不预示其未来表现。万得基金及相关人员不承诺任何投资收益或投资本金不受损失。投资人应详阅基金合同等法律文件,了解产品风险收益特征,根据理性判断和调查结果,结合自身资产状况、风险承受能力审慎做出投资决策,独立承担投资风险。特别提醒,基金在封闭运作期间或特定持有期间存在无法赎回的流动性风险。万得基金及相关人员对任何人因使用本文或其内容或者其他与之相关的原因引起的任何损失,以及因本文或其内容的发布,或者由于事实或分析数据传达中的错误而导致的直接或间接损失,不承担任何责任。

3、本文所引用基金业绩表现数据来源于管理人披露的经托管人复核的信息,包括但不限于基金定期报告。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。