市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

近些年,一批优秀的基金经理抓住市场机会、乘风破浪,在投资上成绩斐然。富二家的杨栋便是其中之一。

杨栋具有约10年证券从业经历,是一位均衡成长风格的基金经理。他善于挖掘个股,重视组合的风险管理,专注具有安全边际的成长股投资。

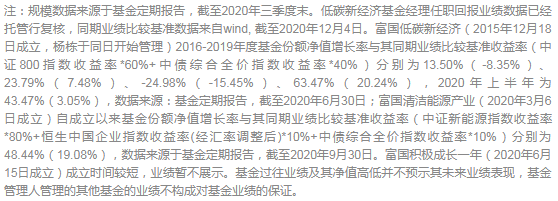

杨栋是富二家自行培养的投研人才。2011年至2015年,杨栋在富国担任研究员;2015年起开始了基金经理生涯,曾管理过的基金包括富国天合稳健优选(2015年8月至2020年4月管理),现任富国低碳新经济、富国清洁能源产业、富国积极成长一年定期基金经理。同时,他还兼任富国基金权益投资部权益投资总监助理。

➢在投资过程中,杨栋十分重视风险收益比,通过自下而上深入研究寻找具有竞争优势的成长性个股,力争实现长期稳定的回报;

➢在选股逻辑方面,杨栋关注上市公司核心价值,重点关注未来市场想象空间大、企业家精神优秀、公司治理良好、有较高风险收益比和安全边际的企业。

杨栋目前管理的代表作富国低碳新经济(001985)任职回报率达200.54%,同期业绩比较基准14.09%。(完整业绩情况见底部注释。)

杨栋认为,“站在现在这个时点往后十年,如果说再能回到现在,有可能你会后悔没有配置权益类资产。”最新分享妙语连珠,有价值的信息不止于此,富二附上精华帖,和客官一起学习。

自下而上看个股控制行业暴露度

问:你现在做了差不多有5年的基金经理,你觉得你的投资风格是什么样的?

杨栋:风格可以称为均衡。我不去赌什么板块。至于多大比例算赌,我觉得是跟自身的置信度是相关的。你觉得这个事情你100%成功,你可以放100%的仓位进去,这个没有问题。

但是对我来讲,我希望是一个长维度,就是稳定的投资方法,所以我自身目前对于单一行业,比如说军工方向、新能源方向,我一般不会采取过高的暴露度。

我不是说这些行业是置信度不高的行业,而是觉得这些行业都有机会,想要均匀地获取回报。我如果放100%在新能源里面,然后觉得军工也很有机会,我不可能卖掉100%去放军工,我觉得均衡地来获取回报比较好。

而且有一点,我认为有机会的时候,市场并不一定反应,它有可能要过一段时间才会涨。比如军工我其实去年年底就看好了,但其实到今年7月份才涨。当时我对军工上涨是有较强的信心,但我如果全部放进去的话,上半年我的市场偏离度就会很大,持有人体验会很差。

所以这个就是组合管理跟炒股票的不同,炒股票你自己看好什么就all in,没有问题,你可能忍受得了阶段性不涨。但是组合管理不能这样,组合管理要考虑不能跟市场偏离,不能跟同行偏离。

问:那如何挑选个股?

杨栋:先是研究员推荐、卖方推荐,我会比较开放地接受这些观点,然后从里面筛选。其次,我单个行业暴露度不能太高。

问:你决定接受个股的标准是什么?

杨栋:我会衡量一下风险收益比,比如上涨空间有一倍,下跌空间20%,或者说上涨空间50%,下跌空间10%,那我觉得这种赔率就比较合适,我就愿意去买。

当然怎么来确定赔率,可能要根据不同的个股分析。不可能一概而论说市盈率多少倍以下的买、多少倍以上的不买,要有个性化的分析。

比如要判断一个公司的涨幅,就想象一下它3年后公司的经营规模是否能翻倍,如果利润、收入,或者关键性的经营指标都翻一倍了,那么我认为它的股价大概率是可以翻一倍的。

落实到个股选择上,一定不是靠模型,靠框架选出来的。我更偏向于看未来的成长。公司自身经营的变化,一定是要趋势向好的。而且目前的股价可能没有过多地反映趋势向好的情况,那我觉得这个大概率是可以买的。

问:我看你自下而上精选个股是使用3:6:1的原则,1是宏观对冲,这块具体是什么?

杨栋:我不是故意要把组合构建分成这样的,可能部分源自组合管理的意识。

比如2017年时,市场普遍看空经济,但是行业研究员反馈的各种信息,比如重卡的销量、挖掘机销量、煤炭、发电量等等,都表征经济情况很好。当时市场上主流观点是比较悲观的,一年期和十年期的国债收益率是倒挂的,所以在我看来这个时点在宏观层面,其实就有较大的预期差。

于是我就买了一些周期股,因为当时煤价没涨的时候有7倍市盈率,分红收益率有10个点,安全边际很高。一旦经济预期修复,周期股的量价齐升会涨很多。所以当我有这种置信度的时候,我就可能会做大概10个点的对冲。

问:那你自己怎么看三个点和九个点的档位?

杨栋:一个是看置信度,再一个就是看这个公司未来还有多大空间,然后适配相应的仓位。这里也不一定是成长性,我如果觉得这个时点的配置价值很高,那我就会配很多。

新能源波动大 靠不断技术创新才能存活

问:你怎么看新能源行业?

杨栋:新能源听起来感觉是一个高大上的行业,前期供给和需求的波动都非常大,导致了行业利润率的波动也会非常大。

例如光伏,还有就是风电,我挺庆幸能够看到这个行业的,到现在我没有发现有波动性这么大的行业。这对人生是有指导价值的:不要低估对手,尤其是顺利的时候千万别盲目扩张,要建立起自己的核心优势。靠资金、靠规模可能并不会形成优势,不断做技术创新才能够存活下来。

今年开始长期看好新能源

问:你对新能源是长期看好的吗?

杨栋:从今年开始长期看好。因为以前的政策和需求都有比较大的不确定性,好在从今年开始,特别是最近,政策非常鼓励。

所以我觉得,核电都有很大概率去超预期,要积极地跟踪。在风电行业里面,我希望做的事情是在β的底部去买入最具有α的环节。即使行业β没起来的话,它也有自己的优势。

α的环节看景气度。举个例子,今年光伏最大的α环节就是双玻组件跟电池设备,就是具有阶段性。再往前,2015年是金刚线,再往前有可能是单晶硅片。每一年是不太一样的,但是你要知道每一年比较景气的环节,然后落实到个股上,我不太擅长买纯占风口的,我觉得还是要落实到个股上。

投资更要基于客观规律而不是政策驱动

问:除了新能源,你还拓展了哪些其他行业?是不是也给了你很多启发?

杨栋:还有环保、公用事业、电器设备。环保行业的启发就是投资要基于客观规律,不能太基于政策驱动,经济规律是最本源的。

我觉得对于投资来讲,产业规律、市场化的经济规律是可靠的。比如光伏,随着成本的下降,肯定会被市场化接受,靠政策推动必然是波动性比较强。

今年5月份光伏行业的波动较大,但是成本下降导致它的经济性越来越高,需求自然会起来。所以还是要尊重这种市场化规律。

光伏其实有一段时间,在A股市场、美股市场的波动都是较大的。艰难的时候,我们也在跟踪。我觉得对于光伏这个行业,就是要有不抛弃不放弃的精神,很多事物也都如此。

大概2013年的时候,我讲了光伏的利空。当时有一些人说,这个行业是不是以后永远都不用看了?但其实你现在回头看看肯定不是那样的。有时候你要想想长远的未来。我曾经跟别人说过,未来人类能获取到最低成本的能源就是光伏发电,你想象到这个未来,可能就不会被眼前的一些困难所吓倒。

长期权益类资产或许是未来的配置方向

问:在这个时点,你怎么看明年的投资?

杨栋:首先,对于明年我不悲观,因为我觉得长期的权益或许是较佳的配置方向。假设你能回到十年前或者十五年前,你可能会去买房子。

站在现在这个时点往后十年,如果说你再能回到现在,有可能你会后悔没有配置权益类资产。

市场估值的参考意义可能并没有那么大。老百姓买股票放十年不见得赚钱,但是买基金、买一些优质的资产有可能是赚钱的。因为我觉得未来可能还是会继续通胀,应对通胀最好的办法其实是买到优质的资产。

买好公司的股票,也是优质的资产。现在起,应该是进入一个优质权益资产的长期发展阶段。

我比较看好新能源、军工、金融。军工其实不依赖高估值,而是高景气,因为“十四五”的规划,军工后面的需求量可能会非常高。有些资金就是投资景气度的,不是投资低估值的。

我觉得明年分割会均衡化,比如我觉得金融是有配置优势的,高分红的股票我觉得也有一定的配置优势。

本文原发于“聪明投资者”,较原文有删改,版权归原作者所有。

扫二维码 领开户福利!

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。