【福利贴:听白酒专场策略会,抽取茅台酒!】林园+但斌+5基金经理+6分析师(抽奖:茅台酒)

来源:兴银基金

极不平凡的2020年被疫情打破原有格局,基于国内较为及时、果断的防疫措施和逆周期政策刺激,宏观经济在二季度即触底反弹,债券收益率先下后上。那么2021年,债券市场走势如何?兴银基金固收团队根据全面客观的研究,带来市场展望,望能给投资者带来一些思考和启示。

编者摘要

观经济增速有韧性,顺周期替代逆周期成为经济的有利引擎;政策以稳杠杆为主;债券市场虽无趋势性行情,但结构性机会可期。

宏观经济方面:基于疫情在明年下半年可控的判断的基础上,海外经济重启库存周期,国内宏观经济结构优化,增速保持韧性。出口方面,海外库存周期将带动需求上升对出口形成支撑;投资方面将出现分化,制造业投资持续回升,地产投资有韧性,基建投资低位徘徊;消费则将在需求侧改革、疫情后需求上升、及地产竣工周期的共同带动下震荡上行;全年通胀中CPI预计在低位徘徊,PPI则会有一定的上升趋势。

政策方面:稳杠杆下财政和货币政策双双受限。财政政策方面,2021年政府债务净供给或稳步回落;货币政策方面,货币政策在多目标管理的要求下从“逆周期调节”转为“跨周期调节”,政策将不再大开大合,而是相机抉择。社融方面,预计在疫情后国内外经济均逐步修复的背景下,宏观杠杆率趋于稳定,社融增速降逐步回落。

债券市场方面:目前虽暂无趋势性行情,但有结构性机会。趋势性行情尚未到来的原因在于:一是宏观经济在顺周期的推动下,结构优化,尚未出现明显拐点;二是社融顶到债券顶有一定的时滞性,且新的需求侧改革下,传导逻辑仍有待观察;三是风险偏好及通胀预期带来的调整压力;四是信用事件或带来债券市场波动变大。

结构性的机会或来自于三个方面:一是政府债券净供给缩量;二是关注疫情和经济预期差的出现;三是关注国内逆周期项目增速下滑后市场与政策的博弈,政策是否有定力将引导债市下一步走势。

全年节奏而言,我们认为全年债券市场的机会可能会出现在2021年春节前和二季度,而下半年需要根据疫情、经济和政策的具体情况而定。

回顾

2020年,疫情打破原有格局,逆周期政策和防疫优势下,经济基本面快速修复,债券收益率先下后上。

图表:2020年债市回顾

展望

2021年,疫情后周期与政策新周期叠加,债市暂无趋势性行情,但有结构性机会。

宏观经济

顺周期因子代替逆周期,总量增速向下但不悲观,结构优化。从节奏来看,明年经济增速将高开低走,一季度由于低基数效应而双位数增长,随后逐步下降,全年增速保持韧性,同时结构持续改善。

海外疫情与经济

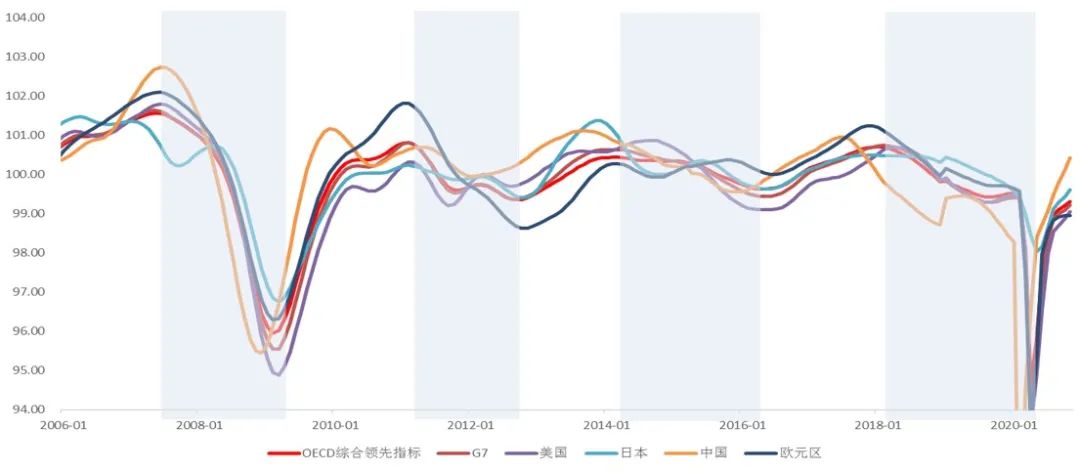

疫情后的经济修复将带动库存周期性反弹。如果疫情在明年年中可控,那么海外经济将开启修复性行情。从OECD经济综合领先指标看,本轮经济下行周期从2017年12月底开始至2020年4月结束,受益于防疫优势,中国率先修复,但海外修复仍需时日。

图表:OECD经济综合领先指标

出口:国内外生产错位将逐步消除,但需求使得出口持续强势。

投资:跨周期政策下,地产、基建、制造业投资增速将出现分化。

1、房地产投资:“三条红线”塑造新格局,受快周转策略和土地费用的滞后影响,全年增速向下,但保持韧性。

2、基建投资:资金来源和支出方向均受限,增速料处低位。

3、制造业投资:库存周期和企业盈利将带动制造业投资向好。

消费:政策与周期带动2021年消费走强。2021年预计消费将走强,主要原因基于四个方面:一是明年通胀率将整体高于今年下半年水平,对名义消费增速将有一定支撑;二是新的政策方向将以需求侧管理的角度来刺激中低收入人群消费;三是地产竣工周期将带动居民对家电、家具、装潢等方面的消费;四是疫情后周期将带动对石油相关产业链的消费,以及带动对线下餐饮活动的消费。

通胀:猪周期和核心CPI的疲弱将带动CPI保持低位,全球复苏加货币超发将带动PPI触底回升。

政策导向

稳杠杆下财政和货币政策双双受限。本轮逆周期调节下,宏观杠杆率大幅攀升,从同比增速看,政府部门杠杆率上升最快、居民部门次之,而企业部门杠杆率提高的同比增速弱于总量。对于2021年,稳杠杆的诉求下,社融增速的同比边际下滑叠加名义GDP增速的上升将带动杠杆同比增速快速回落,方向上或主要针对于政府部门杠杆和居民部门杠杆,也就是限制财政债务已经居民贷款。

财政政策:国债/地方债供给稳步回落,1月份供给缩量。

货币政策:货币政策跨周期调节,社融增速逐步回落。

债市研判

债市虽暂无趋势性行情,但可把握结构性机会。2021年国内外宏观经济将整体处于疫情后的修复行情中,国内顺周期因子崛起,逆周期因子仍有韧性,经济走势持续向好,社融虽见顶回落,但从社融顶到债券顶顶传导逻辑可能需要重塑,债券市场整体仍未见趋势性行情,但可把握结构性机会,包括多目标调控下的货币政策相对温和、利率债净供给下降、疫情和经济的预期差等。

目前收益率点位情况

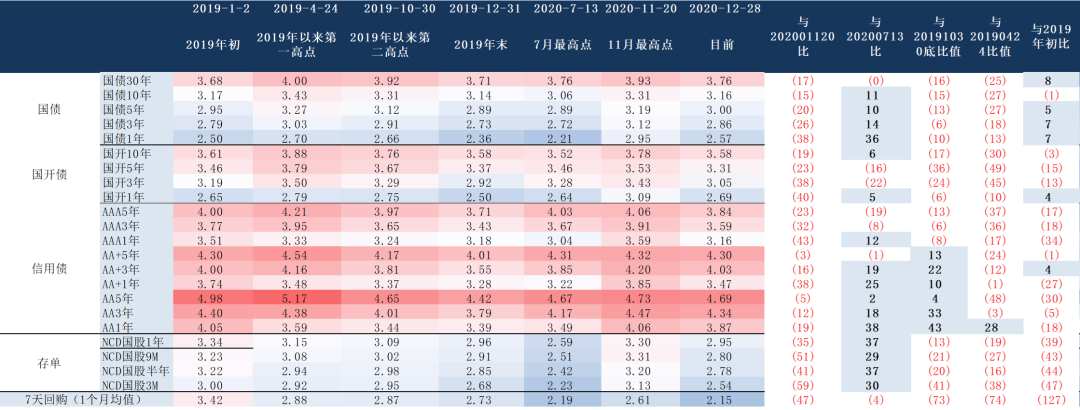

全年债券收益率先下后上,呈现“深V”型,目前收益率水平基本处于2019年四季度水平,全年高点不超过2019年4月24日的两年内高位。

图表:2019年以来债券市场收益率比较

趋势性行情尚未到来

1、宏观经济在顺周期的推动下,结构优化,尚未出现明显拐点。

2、社融顶到债券顶的时间及传导逻辑仍有待观察。

3、防范海外风险偏好及通胀预期带来的调整压力。

4、防范信用事件叠加资管新规带来的调整压力。

结构性机会可期

1、政府债供给缩量,1月份将有阶段性机会。

2、关注疫情和经济预期差的出现。

3、关注国内逆周期项目弱化后市场与政策的博弈。

债券走势节奏预判

整体而言,我们对2021年债券市场仍然谨慎,认为趋势性行情尚未到来,需要防范风险偏好抬升和信用事件带来的扰动,但同时也可以抓住供给下降、经济疫情预期差等结构性机会。我们认为全年债券市场的机会可能会出现在春节前和二季度,而下半年需要根据届时疫情、经济和政策的具体情况而定。

春节前为宏观数据的空窗期,叠加政策维持稳定、地方债净供给缩量等因素,债券市场有阶段性的机会。

3月份随着经济数据的公布,叠加国内的节后开工行情、权益的春季躁动行情,以及海外疫苗逐步接种后的经济修复预期,使得市场风险偏好或有提升,债券市场可能呈现一定压力。

2021年二季度利空和利好因素叠加,使得债券市场大幅震荡,可把握结构性机会,利空因素在于海外经济低基数反弹,需求修复和低基数影响将带动通胀预期升温,使得全球风险偏好继续上行;而利好因素在于国内地产、基建等传统经济项目开始出现一定的边际疲弱迹象,叠加社融增速的高位回落,市场或有一定的做多空间,海外的修复和国内的疲弱将使得债市震荡但有机会。

下半年则需要关注疫情是否完全可控,海外经济的修复情况,以及国内经济总量向下但结构性改善下的政策导向,以及信用风险事件是否有进一步发酵等变量对债市产生的进一步影响。

数据来源:兴银基金根据Wind整理

风险提示 :

在任何情况下,兴银基金管理有限责任公司(以下简称我公司)不就本文中的任何观点做出任何形式的担保,也不保证有关观点或分析不发生变化或更新,不代表我公司或者其他关联机构的投资建议。本文中内容和意见并非为投资者提供市场走势、个股和基金进行投资决策的参考,使用前务必请核实,风险自负。

本文版权归我公司所有,未获得我公司事先书面授权,任何人不得对本文进行任何形式的发布、复制。本文不代表我公司产品观点,不构成对我公司旗下产品实际投资行为的约束。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。