【福利贴:听白酒专场策略会,抽取茅台酒!】林园+但斌+5基金经理+6分析师(抽奖:茅台酒)

来源:金信基金

市场回顾

指数整体全面上涨

市场赚钱效应良好

图表1:本周主要股市指数表现(2020-12-28至2020-12-31)

数据来源:wind

主要股市指数整体上涨

上证指数周涨幅2.25%

涨幅最大的是创业板指

周涨幅4.42%

图表2:上证指数表现(2020-12-28至2020-12-31)

数据来源:wind

本周上证指数整体上行

周二略有下跌

总周涨幅2.25%

图表3:本周涨幅前五与后五行业(单位:%)(2020-12-28至2020-12-31)

数据来源:wind(申万一级行业分类)

本周涨幅前五的行业

农林牧渔、休闲服务、食品饮料、非银金融、计算机

本周涨幅后五的行业

采掘、公用事业、钢铁、建筑装饰、有色金属

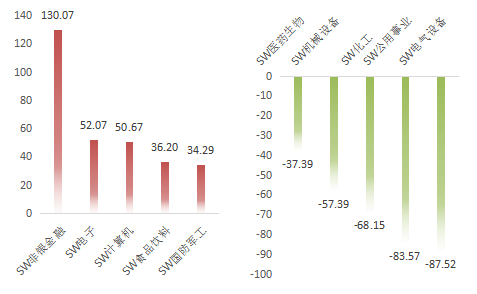

图表4:本周净资金流入前五与后五行业(单位:亿元)(2020-12-28至2020-12-31)

数据来源:wind(申万一级行业分类)

本周净流入前五的行业

非银金融、电子、计算机、食品饮料、国防军工

本周净流出前五的行业

电气设备、公用事业、化工、机械设备、医药生物

投资策略

宏观来看,公募机构新发基金和外资流入仍在继续,从以往开年行情来看,开市首日及五个交易日均有不错表现,三大指数上涨概率偏高。对年初市场整体保持乐观,上证指数有望突破高点。

年末顺周期行情似乎有所“退潮”,当我们认为中期来看顺周期仍处于景气扩张期。年初市场情绪躁动,板块表现或受春季躁动影响,有所波动,着重关注高景气行业,注意板块分化。政策方面保持积极基调,大力主推科技创新,围绕这一主题将在中期逐步落地。同时消费板块仍有很高的景气度,在复苏行情下将推动必选消费向可选消费转移,看好汽车、酒店、旅游、家电家具等行业以及食品饮料、医药的投资机会。

券商看市

中信证券:轮动慢涨期进入下半场,转战高性价比品种

慢涨“三部曲”的第一阶段“轮动慢涨期”将在1月份进入下半场,局部投机性抱团将瓦解,建议紧扣“顺周期”和“五大安全”两条主线,转战高性价比品种。

首先,开年的外部环境整体有利于A股。中欧投资协定落地,明确长期合作前景,中美博弈处于真空期。欧美疫情严峻,疫苗接种进度缓慢,政策依赖度高,政策宽松的预期将强化。其次,国内一季度基本面持续向好,业绩同比增速弹性大,其中工业和消费板块拉动作用明显。再次,内外宏观流动性依然宽松,A股市场流动性更加充裕,公募基金新发和外资净流入依然持续。最后,局部的投机性抱团将瓦解,业绩预告将驱动抱团品种分化。其中,估值与基本面失调的二、三线品种的投机性抱团趋于瓦解,而一线核心资产则仍将继续受益于基金新发和外资流入。海外环境较好,基本面弹性高,流动性预期改善,1月份A股市场仍有上行空间。

配置上,建议转战高性价比品种,包括以下两条主线。一方面,“顺周期”主线中景气向上,相对滞涨的品种值得关注,包括有色金属、家居、家电、旅游、酒店等。另一方面,继续围绕科技、国防、粮食、能源、资源这“五大安全”战略,布局长期逻辑清晰、具备长期战略空间的高性价比品种,包括军工、半导体、消费电子、种植链和种子等。

华泰证券:春季行情或降至

上周美股道琼斯、纳斯达克,A股上证指数、深证成指、创业板指数等均创下2020年新高,三因素助推A股春季行情有望到来:一是海外疫情持续延缓了市场对宽松政策退出预期;二是圣诞节日历效应助推海外权益资产上涨,提振A股风险偏好;三是国内机构考核期结束后开始积极布局来年。从结构看,分化进一步加剧,一方面,上证50、沪深300、创业板50等龙头的指数均持续刷新年内新高;另一方面,中证500、中证1000等指数距7月高点仍有8-12%空间。以上证50(PE-TTM)/中证500衡量,当前已经处于2010年以来70%分位水平,处于分化度较高状态。

短期春季躁动行情或将至,建议关注TMT:一是1月通信运营商大会等事件催化,市场关注度有望提升;二是春季躁动期间,流动性偏松,期限利差走阔的环境给科技股估值减压,TMT胜率相对较高;三是预计年报/一季报向好,且板块调整相对充分,性价比凸显。此外,继续关注新能源产业链,建议关注受益于碳中和的核电、电气设备;继续关注出口链、疫苗消息、中央经济工作会议2021年工作重点等带来的相关机会,如家电、汽车零部件、农林牧渔、军工等。中期主线继续建议配置受益于全球再通胀和制造业投资周期回升的大宗、制造。

海通证券:春季行情已开始,重视低估滞涨的大金融

①牛市周期除了看时间还要看空间,本轮牛市相较历史涨幅不高且节奏较慢,有望打破“牛不过三”。②过去牛市结束信号是盈利或情绪见顶,预计本轮ROE回升至21Q4,目前市场情绪只有60度,牛市仍在途。③春季行情已开始,短期重视低估滞涨的大金融,全年主线仍是代表转型升级的科技和内需。

国泰君安证券:突破3500大有可能,目前仍是震荡

2020收官之周冲击上沿,突破3500大有可能但未来一段时间仍维持震荡格局判断。近三周国君策略发布的周报均贯彻“调整便是布局良机”的观点,春季躁动之势不可逆。周内各类指数在两根阳线的带动下以年内新高的姿态收官2020,板块间“沪强深更强”仅是表象,中证800较中证1000行情占优表明风险偏好仅是扰动,交易复苏仍为市场核心主线。市场的分歧在于复苏or复苏后杀估值的节奏判断,国泰君安证券认为当前仍然可以交易复苏的逻辑是2021Q1流动性维持宽松及海外补库存对中观价格的持续拉动,春节前大盘上行动力充足3500点可破,但微升级别的风险偏好中枢无法将指数长久带离筹码密布区,更可能出现“轻拢慢捻抹复挑”的纠结走势。故仍对后市维持震荡格局判断,不对上限3500点进行上修。

中金公司:政策逐步转弯,年初聚焦结构

年初的市场,板块表现可能受“年初效应”、基本面、估值等多重因素影响,较为波动。不过整体上看,注意到中国增长高位有所波动,疫情局部有所反复但整体可控,海外疫情仍在演绎、疫苗也在快速落地,中国政策继续呈现逐步转弯之势,市场估值处于历史区间均值偏高水平,中国市场在波动中需要重视结构。

近期建议关注如下几个领域:1)新能源及新能源汽车产业链2020年表现较好,年初股价可能也有所波动,逢低继续关注中上游高景气的领域;2)科技及产业自主领域,关注科技硬件自下而上、逢低吸纳机会;3)消费在2021年可能在低基数上继续复苏,仍是自下而上选股的重点方向,包括家电、汽车及零部件、家居、酒店、其他可选消费、食品饮料、医药等;4)周期性行业中,关注后续景气程度可能继续改善、估值不算高的部分金属原材料、原油产业链等。

一键布局

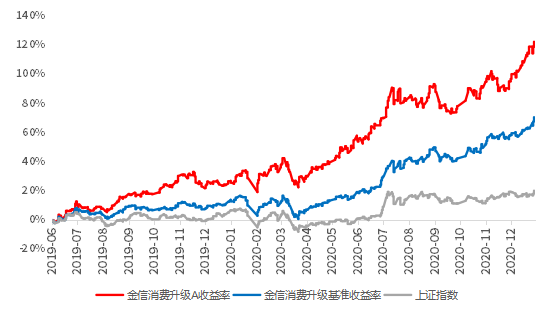

金信消费升级股票(A:006692 C:006693):消费升级 共赢未来

本基金重点把握我国人民日益增长的消费升级需求带来的投资机会,精选了医疗消费、教育消费以及食品饮料相关的消费股票,在严格控制组合风险并保持良好流动性的前提下,力争为基金持有人获取长期持续稳定的投资回报。

图表5:金信消费升级股票A收益曲线

数据来源:金信消费升级股票A定期报告,wind,截至2020年12月31日

A股周策略

金信基金A股周策略栏目已经开通啦,我们会每周定期为大家回顾上周行情和展望后市,帮助大家及时跟踪最新的市场信息。感兴趣的小伙伴一定要关注我们噢~

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

金信消费升级成立于2019年1月31日,周谧自2020年10月15日起开始管理金信消费升级,程可自2020年9月18日到2020年11月5日管理金信消费升级,杨仁眉自2019年1月31日到2020年9月30日管理金信消费升级。金信消费升级A份额2019、2020Q1、2020Q2、2020Q3的业绩分别为34.47%、1.83%、30.36%、 5.97% ,金信消费升级C份额2019、2020Q1、2020Q2、2020Q3的业绩分别为33.46%、1.64%、30.11%、 5.76% ,同期业绩比较基准收益分别为12.01%、-5.47%、16.54%、14.64%。数据来源:金信消费升级定期报告;业绩比较基准:中证内地消费主题指数收益率×80%+中证综合债指数收益率×20%。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。