【白酒投资日报】白酒再度大涨 劲牌欲借壳青青稞酒?|| 【新能源车投资日报】明星基金经理重仓标的有何看点?|| 【独家直播】白酒板块回调,买入还是离场?

来源:宏赫臻财

宏赫臻财

公募基金评级

订阅号:hongheFP

服务号:hongheRS

点此⇨【定制专属基金评级】

建议使用iPad Pro、微信PC端、宏赫网页版等大屏阅览。

注:由于微信修改了推送规则,读者不能及时收到图文推送。请读者将本公众号星标,以便及时收阅。

本文提纲:①图文透析;②综合评述及建议;③优选基金归属

01

图文透析

1

基金出镜

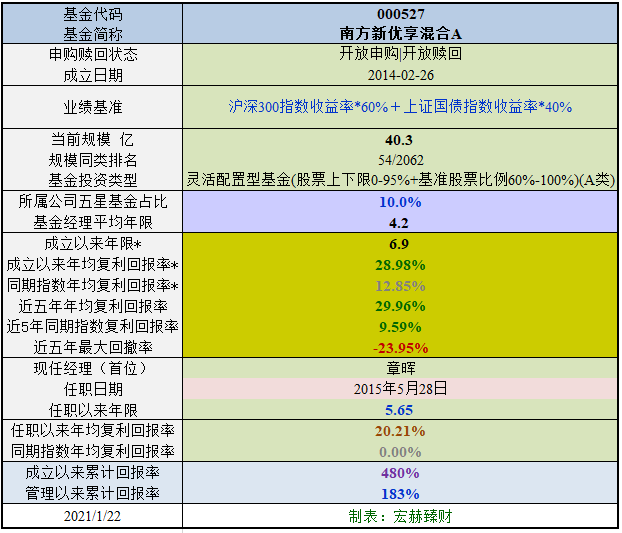

注:成立以来业绩衡量基期最早为05-1-1(各大规模指数建立初期)

截止今日,该基金成立以来6.9年,年均复利收益率28.98%;同期中证800指数年均复利12.85%。近五年年均复利收益率29.96%,同期指数复利回报率9.59%。

现任经理上任以来5.7年,任职以来年均复利收益率20.21%;同期指数复利回报率0.00%。

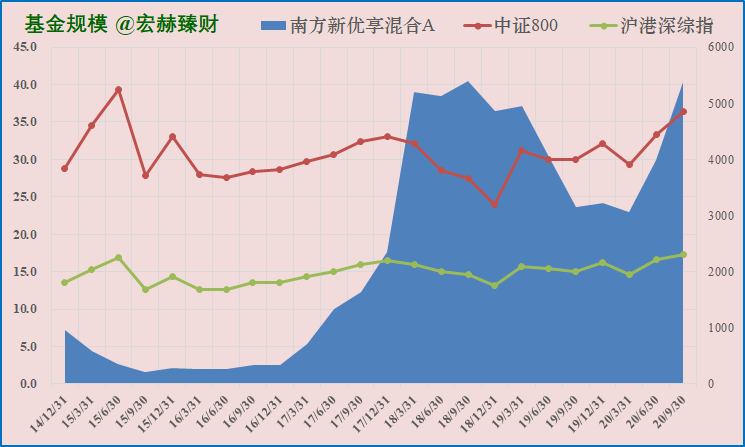

a. 基金季度规模趋势图:

当前规模40.3亿。

成立以来两次突破40亿规模,分别发生在2018年三季报和2020年三季报。

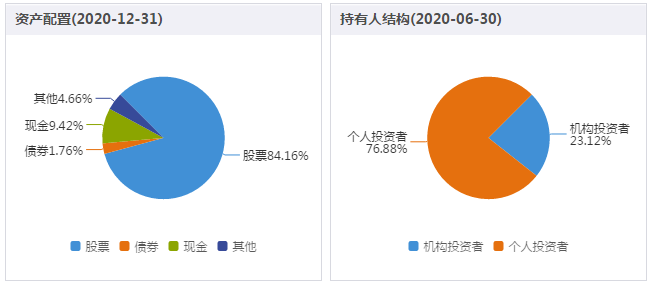

b. 最新披露季报资产配置及持有人结构图:

20Q4股票资产占净值比84.16%;债券1.76%;现金9.42%。

20Q2机构投资者占比:23.12%。

2

基金分类及投资策略阐述

a. 基金详细分类表:

南方新优享混合A是一只以资产增值为目标的灵活配置型基金。

契约规定股票仓位【0%-95%】;债券及其他仓位【5%+】。

宏赫统计历史仓位【股票:52-90%;债券:2-37%】

b. 投资目标和原则:

目标:在严格控制风险的前提下,追求超越业绩比较基准的投资回报,力争实现基金资产的长期稳健增值。

原则:---。

c. 决策依据(摘要):

投资策略:

个股投资策略

本基金通过定性分析和定量分析相结合的办法,构建股票投资组合。

1)定性分析在定性分析方面,本基金关注具备以下特征的上市公司:

A、公司所处的行业符合国家的战略发展方向,同时公司在行业中具有明显的竞争优势;

B、公司具有良好的创新能力,这种创新包括产品的创新、盈利模式的创新、兼并收购的创新等;

C、公司具有良好的治理结构,从大股东、管理层到中层业务骨管有不错的激励机制,同时企业的信息披露公开透明;

D、公司的产品、人才、机制、资源有明显优势,且具有一定的资金实力,有一定的进入壁垒,有利于企业在行业快速成长的过程中不断提高企业的市场份额;

2)定量分析本基金将对反映上市公司质量和增长潜力的成长性指标、财务指标和估值指标等进行定量分析,以挑选具有成长优势、财务优势和估值优势的个股。

A、成长性指标:收入增长率、营业利润增长率和净利润增长率等;

B、财务指标:毛利率、营业利润率、净利率、净资产收益率、经营活动净收益/利润总额等;

C、估值指标:市盈率相对盈利增长比率(PEG)、市盈率(PE)、市销率(PS)和总市值。

基金管理人将根据法律法规和监管机构的要求,制定优先股投资的具体策略,并将关注发行人有关信息披露情况,关注相关会计处理、财务报告以及税务处理方式,稳妥有序的开展优先股投资。

3

成立以来年度收益一览

a. 基金年度收益PK指数图表:

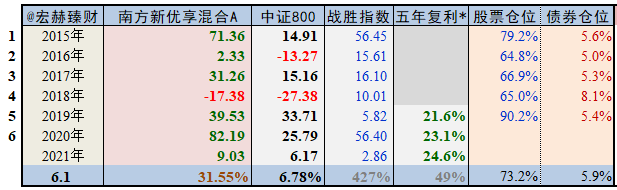

[注]:五年复利*值为截止到当年度末时近五个整年度时段的年化收益率

自2015年以来至今6.1年时间,该基金累计收益率427%,同期中证800指数累计回报率为49%;平均股票仓位为73.2%,债券仓位5.9%;实现年均复利增长率为31.55%,同期指数为6.78%。经指数收益调节后年化收益率水平参考值【31.44%】

在6个整年度评测期战胜指数6期,胜率【100%】;今年以来收益率9.03%,暂时战胜指数。

4

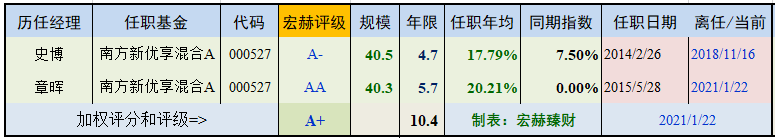

历任基金经理业绩宏赫评级

a. 历任基金经理

史博(20140226-20181116)

章晖 (20150528-至今)

该基金成立以来,历任2位经理,平均任期5.2年。

历任经理管理能力加权宏赫评级【A+】;

现任经理管理能力获得宏赫评级【AA】。

现任经理简介

章晖,北京大学经济学硕士,具有基金从业资格、金融分析师(CFA)资格。2009年7月加入南方基金,历任研究部研究员、高级研究员;2014年2月至2015年5月任南方新优享基金经理助理。2015年5月28日起担任南方新优享灵活配置混合型证券投资基金基金经理。2015年6月19日起担任南方创新经济灵活配置混合型证券投资基金基金经理。自2018年4月19日起任南方成安优选灵活配置混合型证券投资基金基金经理。自2019年12月19日起任南方ESG主题股票型证券投资基金基金经理。自2021年01月13日起任南方阿尔法混合型证券投资基金基金经理。

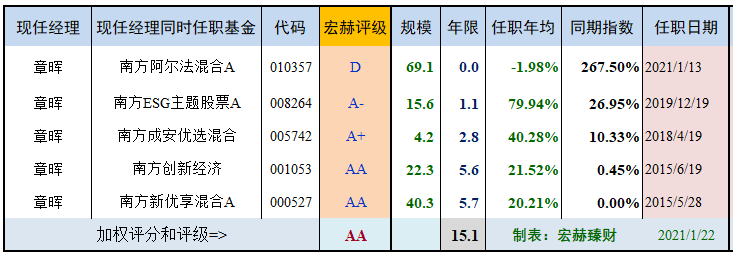

b. 现任经理同时在任管理基金

现任经理章晖经理同时管理着5只基金的叠加15.1年时间加权评级为【AA】。目前章晖经理【不是】该公司权益投资决策委员会成员。任职--。

c. 现任基金经理前传

---

5

基金净值回撤压力测试

近十年最大回撤率为:43.82%,近五年最大回撤率为:23.95%。

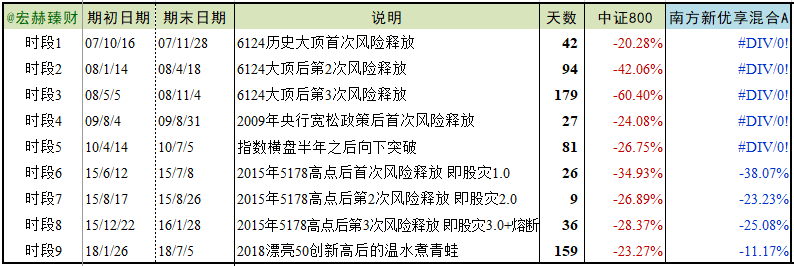

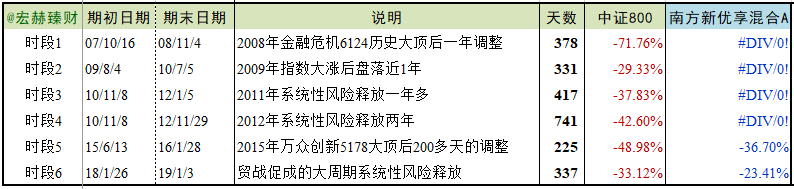

宏赫臻财选取了A股历史上的几次典型的市场系统性风险释放的时间段,看看该基金所经历大跌时净值的下跌程度。

TOP 极端测试

市场短期下跌Top-One:2015年8月17日至8月26日:“大众创新,万众创业”为旗帜的大牛市结束后的第二次风险释放期,上证指数在短短9天仅7个交易日里下跌:26.70%,同期本基金下跌:23.23%。

市场短期下跌Top-Two:2018年1月26日至7月5日:漂亮50盛宴后,指数在不贵的15倍市盈率开始起跌,接着中美贸站叠加降杠杆和股权质押风险,上证指数在159天时间下跌:23.17%,同期本基金上升:11.17%。

--- ---

市场长期下跌Top-One:2015年6月13日,上证历史第二顶5178后,225天下跌了48.60%,同期本基金下跌:36.70%。

市场长期下跌Top-Two:2018年1月26日,上证从15倍市盈率处起跌,到2019年1月3日337天下跌了30.74%,同期本基金下跌23.41%。

6124点以来其他各时段短期和长期市场下跌期间该基金的回撤考验:

市场短期回撤测试

市场长期回撤测试

综合回撤得分【3.12】分。

受损较大:短期时段6,是指数损失的108.98%。

受损较小:短期时段9,是指数损失的47.99%。

投资自行对照上面两表看该基金在怎样的市况下受损大/小。

6

基金经理择时能力分析

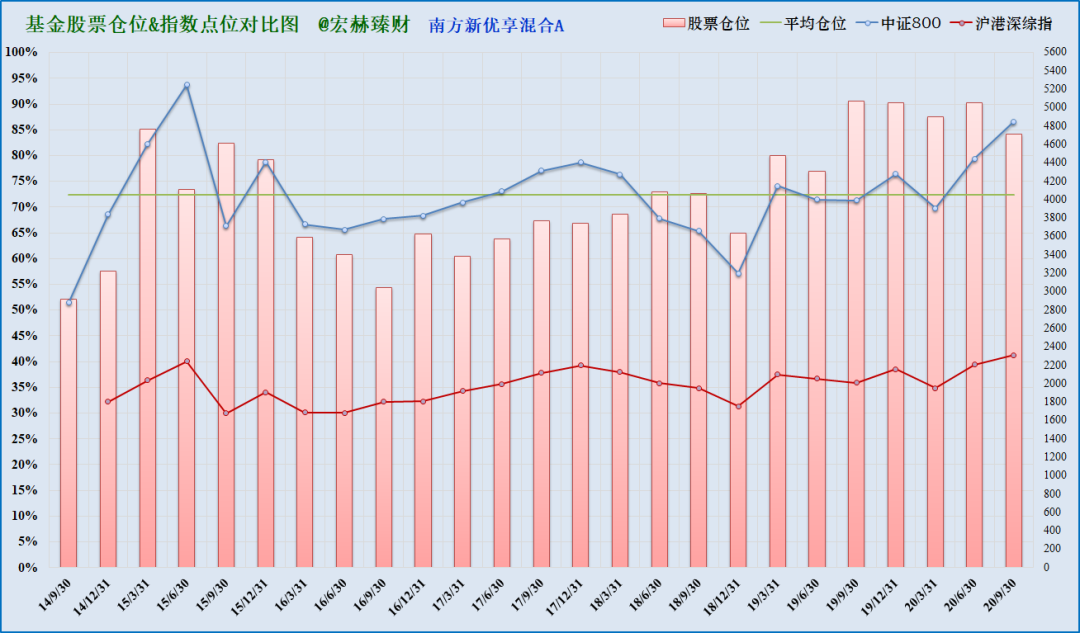

a. 成立以来基金仓位变化&指数走势图

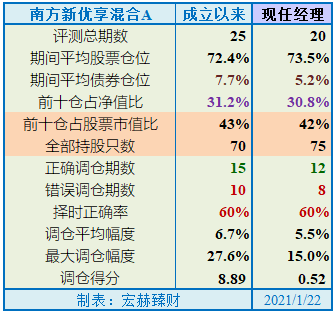

注:上图为沪港深综指启用以来该基金仓位(柱线)与指数(折线)对比,期间调仓平均幅度6.7%,最大调仓幅度27.6%,现任经理管理期间平均股票仓位73.5%,平均调仓幅度5.5%。

注:择时调仓得分仅供参考。数值为负说明期间调仓效果为负。但其与基金最终收益不成正比。有时候长期择股的收益完全能覆盖择时的错误。择时是一件说说容易,操作很难的事情,众多投资大师都选择不择时,所以本部分内容仅供投资者对该基金季度调仓做一大致概览。效果如何,投资者可以定购我们的基金评级专栏,待跟踪看完所有我们评级过的公司可以有较好的横向对比考量。

【HH】择时分析

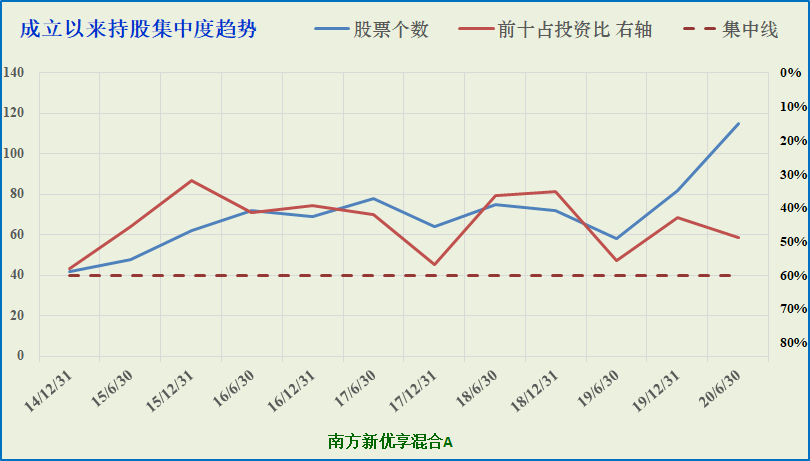

基金自成立以来25个季度考量期间,历任经理平均全部持股70只,前十占投资比43%。

现任经理管理20个季度期间,平均持股75只,前十占投资比42%。股票平均仓位73.5%。

调仓幅度:换手率比较高,有一定的择时能力。

持股集中度:持股个数和十大重仓较为分散。持仓中的行业集中度比较低,权重股也相对比较分散。

择时风格:仓位择时【】持股择时【√】持股成长【√】策略平衡【】

b. 全部持股个数分析

c.现任经理管理以来持股集中度趋势(基金经理管理5年以上的呈现此图)

7

基金经理择股能力分析

考察1:特殊时期持股分析

此部分考察时任经理的从众性和独立思考性。

a. 2015年中小创世界时的持股

……

……

……

已购买用户

扫二维码 领开户福利!

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。