【白酒投资日报】白酒再度大涨 劲牌欲借壳青青稞酒?|| 【新能源车投资日报】明星基金经理重仓标的有何看点?|| 【独家直播】白酒板块回调,买入还是离场?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:证券市场红周刊 作者 | 张俊鸣

深陷“低估值陷阱”已久的港股,近期出现放量大涨的态势,恒生指数兵临三万点整数关,距离三年前的历史高点仅有10%左右的距离。强势表现之下,也带动在沪深交易所挂牌的港股基金放量大涨,甚至出现涨停抢筹、大幅溢价的奇观。而在港股大涨的同时,A股本周表现相对落后,周二(1月19日)当天甚至出现近年来罕见的“港股大涨、A股调整”走势。“港股牛”在一定程度上将对“A股牛”构成挑战,但对内地投资者来说,这样的良性竞争将提供更多的投资机会,配置港股有望成为越来越多投资者的“刚需”。

“港股牛”水到渠成

内地资金成重要推手

港股估值低不是秘密,这个“肉眼可见”的价值洼地在2020年依然在全球主要股市中表现落后,但压制港股表现的利空因素已经落地或正在快速消失。虽然疫情对香港本土企业的业绩影响短期无法改观,但港交所开大门迎接内地企业特别是新经济公司的上市,不断优化港股的结构,本港企业的影响逐渐下降;美国前任政府对部分中国企业祭出限制美资买入的政策,导致剔除出国际指数的被动卖压已经结束,取而代之的是市场对中美关系回暖的预期。在利空消散的同时,中国内地经济表现领跑全球和人民币升值,对在港上市的内地股构成业绩和港币计价资产升值的双重利好,而国际市场充足甚至泛滥的流动性也在不断寻找新的投资方向,港股这个公认的低估值市场必然成为国际资本增持的对象。近期喜马拉雅资本大举增持邮储银行H股,既是一个信号弹,也是港股吸引外资的开始。

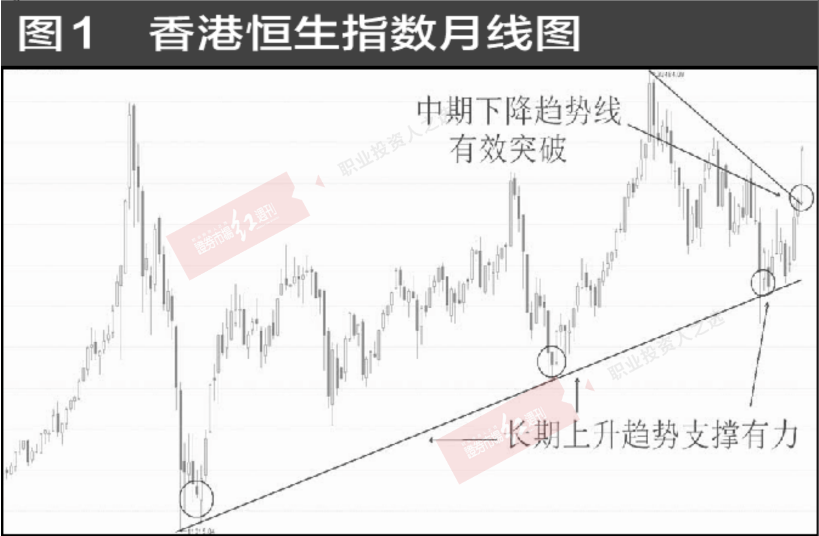

除了外资之外,通过陆港通和QDII南下的内地资金也成为港股价值修复的重要推手。2020年在陆港通机制下进入港股的“南水”显著多于进入A股的“北水”,2021年这一趋势仍在延续甚至还有加速的迹象。如果说2020年进入港股的内地资金还有“左侧抄底”的意味在,2021年则带有更浓厚的“右侧追高”色彩。除了相对A股更有估值优势之外,恒生指数的长期表现也确立了“港股牛”的格局。2020年恒生指数两度回踩2009年以来的长期上升趋势线之后,以月线四连阳的强劲升势突破2018年1月以来的中期下降趋势线,基本面和技术面共振之下的突破“含金量”较高,有利于吸引更多趋势型资金的参与。

港股飙升,A股飙泪?

有竞争对手不是坏事

对A股来说,“港股牛”吸引更多内地资金的参与,甚至形成北向资金相对南向资金的“逆差”,出现不利于A股的“资金跷跷板”效应,类似本周二“港股飙升、A股飙泪”的走势或许还将上演。近期内地持续热销的许多新基金,都将港股纳入投资范围,它们除了锁定港股中估值比A股显著更低的H股之外,还可以参与不少在A股尚未上市的新经济龙头股。相比之下,A股相对港股最具有独特性的白酒板块,则因为前期大幅炒高而估值优势大幅降低,相对吸引力有所下降。

从短期来看,这样的“资金跷跷板”会分流投资A股的潜在资金,但长期来看,有港股这样的竞争对手对A股不是坏事。一方面,港股固然会在一定程度上产生吸金效应,但也因此防止A股泡沫的过度膨胀,延长牛市时间,有利于长期慢牛走势的成形;另一方面,有了港股这样强有力的竞争对手,也可以促进A股在吸引优质上市公司、保护中小投资者的制度建设方面加快脚步,推动A股出现真正意义上的“改革牛”。在互联互通机制下,A股和港股事实上已经成为全体中国人共同的投资市场,在良性竞争中携手共进、分工合作,长期来看对中国整体资本市场的发展具有正面作用。

配置港股成“刚需”追高风险不可忘

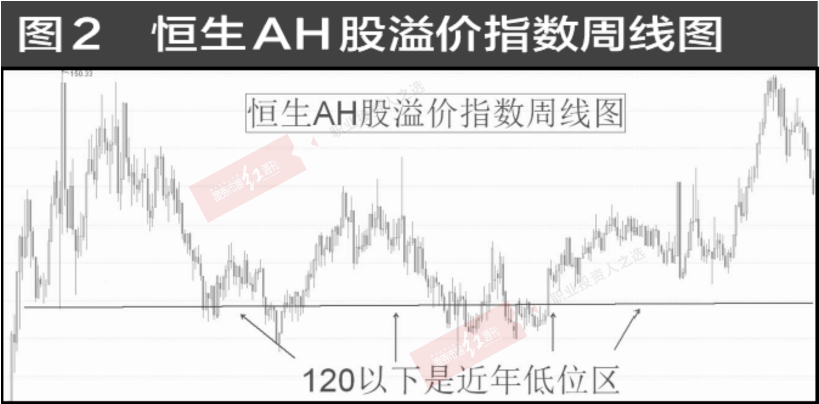

从长期来看,内地资金配置港股将成为“刚需”,除了估值优势和品种多元之外,港股“国内境外”的特色在一定程度上具有配置外币资产的功能,可以作为国人海外投资的“桥头堡”。在关注投资机会的同时,也存在一些不可忽视的风险。首先是估值修复之后相对A股优势消失的风险,从反映两地同时上市公司比价的恒生AH股溢价指数来看,随着近期港股的走强,这一指标已经从2020年接近150点下降到135点附近,过去六年这一指标核心波动区间在115-150点之间,未来如果下降到120点以下,则港股相对A股的优势将大打折扣。目前A股存在打新配售市值的隐含内在价值、港股通机制下南向资金需要支付更高的红利税以及不同交易货币下汇兑成本和汇率波动的现实,都决定了H股相对A股有所折扣有望长期存在,投资者不妨积极关注这一指标的变动,决定港股和A股的配置比例。

其次是国际流动性变动对港股的不确定性影响。虽然内地资金投资港股的比重不断提升,但外资机构对港股的影响仍然比较大,加上港币和美元实行联系汇率制,美元流动性的变动在相当程度上决定了港股的“水位”。未来一旦美国货币政策有所收紧,或不再进一步宽松,将可能会形成压制港股大幅上行的“天花板”。

最后需要警惕场内港股基金大热之后成为收割“韭菜”的工具。由于目前开通港股通交易资格需要50万的投资门槛,绝大部分投资者只能通过购买公募基金来间接参与港股。目前在沪深交易所有多只专门投资港股的ETF和LOF基金,参与门槛较低,和股票一样可以盘中随时买卖,还具有股票没有的“T+0”交易机制,很容易吸引散户的关注参与。本周就有多档场内港股基金大幅上涨出现显著溢价,周三开始部分基金出现场外资金申购份额转入场内套利带来卖压,向净值回归,追高的投资者面临“赚了指数不赚钱”的窘境。类似的例子在前期一些美股ETF基金就曾经出现过,2020年8月底在当时纳斯达克指数迭创新高的过程中,纳指ETF(513100)就曾经出现短期连续大幅拉升,脱离净值“地心引力”的走势,此后四个多月无可避免地出现价值回归,在纳斯达克指数再创新高的过程中不断走弱,下跌将近20%。场内基金的高溢价风险,是投资者特别是散户配置港股中最需要注意的风险。

(本文已刊发于1月23日《红周刊》,文中观点仅代表作者个人,不代表《红周刊》立场,提及个股仅做举例分析,不做投资建议。)

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。