【白酒投资日报】张坤、萧楠调仓白酒股 居家消费怎么看?|| 【新能源汽车投资日报】淡季提前出现缺口,全年供需缺口显现,从天际股份业绩预告看6F景气周期

来源:杭州网

原标题:基金大佬3年业绩跑不过银行理财?公募基金四季报公布干货,引发热议

都市快报讯 “抱白酒的换了点光伏,抱光伏的换了点医药,抱医药的换了点新能源,抱新能源的换了点白酒,然后大家一起买了港股。”本周,公募基金陆续公布2020年四季报,有网友开玩笑总结。

随着越来越多的投资者参与权益市场,基金季报成了关注焦点,尤其是一些业内“顶流”,不仅基民们关心所买基金的投资方向,一些股民也想借机抄抄“作业”。

“网红基”继续全仓半导体

去年的业绩冠军坚守新能源

最近,凭借着一己之力将公司“诺安”多次送上热搜的蔡嵩松公布了基金四季报。

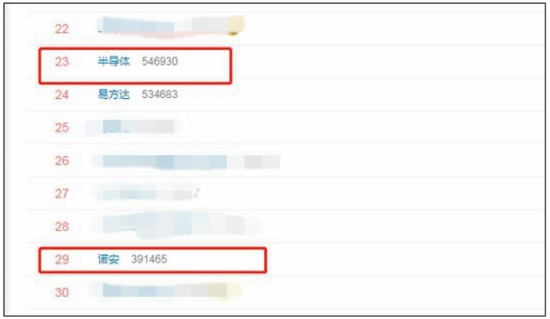

上周五,半导体和诺安都冲上热搜

上周五,半导体和诺安都冲上热搜意料之内,蔡嵩松管理的诺安成长混合基金继续重仓半导体,前十大重仓股持仓比例84%,几乎全是半导体行业个股。

即便去年下半年以来业绩不如意(近6个月收益0.2%),基民们对诺安成长混合依旧不离不弃。截至去年底,诺安成长混合的规模达到327.76亿元,加上蔡嵩松管理的另一只基金诺安和鑫,合计管理规模突破400亿元。短短一年时间内,基金总规模大涨超过330亿元。

而去年包揽基金业绩前四的农银汇理赵诣,四季度组合持仓主要集中在计算机、电子、机械、新能源等行业。在下一季度组合配置上,他表示,将仍然以5G产业链、新能源、高端制造为主。

刚刚刷新新公募基金认购规模历史的易方达冯波,在四季度末重仓消费、光伏、家电、电子、医药等多个行业。其中,隆基股份、泸州老窖、青岛啤酒三只个股同时被冯波管理的三只老基金重仓。新进个股有招商银行、宁波银行、长春高新。

易方达另一位名将张坤,被业内称为“千亿顶流”,在公布的基金四季报中,他的主动权益类基金总规模达1255.11亿元,成为公募基金史上第一位在管主动权益类基金的规模超千亿的基金经理。最新持股上,贵州茅台仍是他的第一重仓股,此外,他加大了对港股科技股的配置,大幅加仓美团、腾讯等。对于未来,张坤表示,相信会有一批优质的企业不断长大、稳住并且长寿,将坚持深度研究,选择生意模式优秀和企业竞争力突出的高质量企业,长期陪伴并分享这些优秀公司的经营成果。

3年收益8%

价值派基金经理“折戟”

这周末,中欧基金经理曹名长管理的三年封闭产品8%的业绩引发热议。有网友表示,3年8%,那是连银行理财都没跑过。

曹名长是公募基金“价值派”的代表,从业14年。提起投资策略,曹名长曾以“格雷厄姆式价值投资”自居,因此低换手、低估值、低PB、高分红一直是他的投资标签,最新公布的四季报重仓股也是这个风格。

在2016-2017年的蓝筹牛市中,曹名长管理的产品中欧价值发现表现卓越(跑赢沪深300指数约44%)。

有微博大V表示:“业绩不好就是原罪,曹名长的风格与这两年的市场格格不入。”

有网友则认为,“单看重仓股基面本没有问题,但就是没有配置成长股。在这个抱团成长股的时代,很佩服他的坚持。”同时,他表示,很多人没有见过熊市,因此看不懂曹名长在坚持什么。

也有网友提出,基金经理应该顺应市场,很显然,他没有跟上市场。

事实上,在市场风格极致的2020年,价值派基金经理的业绩表现总体并不尽如人意,其中不乏高毅资产、重阳投资等头部私募。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。