【白酒投资日报】张坤、萧楠调仓白酒股 居家消费怎么看?|| 【新能源汽车投资日报】淡季提前出现缺口,全年供需缺口显现,从天际股份业绩预告看6F景气周期

原标题:TOP30基金经理最新调仓:张坤看上这些个股,三一重工、海康威视成新进热门股,颐海国际长城汽车思摩尔国际受青睐

“聪投TOP30”基金经理的2020年四季报已全部披露完毕,简单总结一下:这些被誉为“最会赚钱”的基金经理继续增持港股,互联网、白酒、医药是重点配置方向。TOP30基金四季度新增的热门股有海康威视、三一重工、中国平安。从新进的重仓股来看,海康威视受到了张坤、王崇、杨浩、周应波等多位基金经理青睐;张慧、冯明远新进军工股中航光电;冯明远旗下新进华友钴业、洛阳钼业等多只有色股;对港股配置继续增加,TOP30基金经理四季度末共重仓持有28只港股。腾讯和美团点评依旧是被持有的最多,张坤对两只股票的总持仓均超75亿。此外,张坤还新进了颐海国际,这家做复合调味料的公司也被刘彦春旗下两只基金持有。涨幅最高比亚迪(港股)(2020年涨幅超420%),谢治宇旗下2只基金和李永兴的永赢股息优选,相比三季度均有所减持。另一只汽车股长城汽车2020年涨幅仅次于比亚迪,涨幅有386.72%,周应波的中欧互联网先锋A和陈一峰的安信中国制造2025沪港深均新进了这只股票,周蔚文的中欧匠心两年A略微减持。此外,更多泛消费类的港股也在逐步进入TOP30基金经理的视野,比如农夫山泉、思摩尔国际、申洲国际等。而在现今这犹如烈火烹油般的行情中,也有基金经理清晰表达了他们的担忧和对未来的应对之法。接下来,先来看看全市场3182只主动权益类基金四季度的规模变化情况:

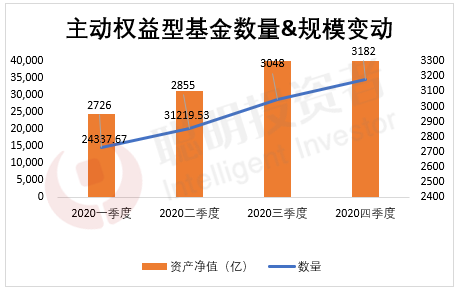

四季度主动权益型基金数量达3182只

规模达48156万亿

四季度暴增6563.5亿

资料来源:Wind;截止2020年四季度2020年四季度,市场延续火热态势,上证综指和沪深300四季度分别取得了7.71%和13.49%的涨幅。市场整体处于上涨状态,权益市场也依旧火爆,基金个数和规模继续增加。2020年四季度,主动权益类基金的总数达到了3182只;规模增加6563.5亿,目前权益类基金的总规模48155.52万亿。

四季度主动权益类产品仓位整体上调

资料来源:Wind;截止2020年四季度

2020年四季度,沪深300指数上涨13.49%,相比三季度的震荡走势,四季度市场上行状态较为稳定。整个四季度,普通股票型和偏股型基金的仓位相比三季度是有所上调的。从全市场的普通股票型和偏股型基金的仓位水平来看,仓位中位数分别达到了90.17%和85.03%的水平,分别达到了2020年以来四个季度的最高仓位。

从全部基金持仓来看,

美的集团、宁德时代、腾讯控股新进为前十大

中信证券、恒瑞医药和招商银行退出前十大

资料来源:Wind;截至2020年12月31日

资料来源:Wind;截至2020年12月31日

1、相比三季度,全体基金的前十大重仓股还是有一些变化的。美的集团、宁德时代、腾讯控股新进为前十大重仓股,2020年分别有73.56%、230.48%和50.58%的涨幅。而中信证券、恒瑞医药和招商银行均退出了前十大。

2、相比三季度对低估值股票的大幅增持,四季度增持幅度前十的股票中,除了依旧有少数低估值个股的增持,但主要都集中在电子、传媒和机械上。比如增持幅度最大的是京东方A,增持幅度较大的个股中还有荣盛石化,最新市值接近2500亿,2020年涨幅超125%。聪投TOP30的王崇和杨浩四季度也新进了这只股票。

港股方面,小米也受到了不小的增持幅度,2020全年,小米涨幅超200%。

对比全体基金的持仓变化数据,作为全市场最牛、最会赚钱的TOP30基金经理,他们的调仓动作显然更有参考价值,接下来,具体来看看“聪投TOP30"基金经理的最新调仓操作:

张坤管理规模破千亿

TOP30基金经理4/5管理规模超百亿

资料来源:Wind;截止2020年四季度注:张骏的管理规模仅统计旗下君得明(集合转公募)的规模1、聪明投资者统计了TOP30基金经理2020年基金的管理规模情况,近4/5的基金经理管理规模超过了百亿,管理基金的数量基本集中在3-5只,最多的,像程洲、李永兴管理了8只基金。截止基金四季报显示,张坤的总管理规模已经破千亿了,达1255.09亿,成为公募届首位管理规模破千亿的基金经理。相比三季度763.66亿的总管理规模,暴增超490亿。其中,易方达蓝筹精选规模四季度达到677.01亿,成为了最大的主动权益类基金,相比三季度的339.38亿,暴增近1倍。1月7日,易方达蓝筹精选曾发布大额限购的公告,公告显示:单日单个基金账户累计申购基金金额不超过10万。另一只易方达中小盘,四季度规模也超过了400亿。张坤管理的5只基金中,有3只都是过百亿的。2、排名第二的是刘彦春,旗下6只基金,四季度总管理规模达到783.23亿,相比三季度增加250亿。旗下新兴成长规模增幅最大,四季度规模增加127亿。其他几只基金也都有不同程度的增加。董承非、萧楠、谢治宇,四季度的总管理规模均超500亿。其中,董承非四季度规模达到643.47亿,相比上一季度增加超175.62亿。3、此外,TOP30基金经理中,四季度管理规模缩水的大概有1/5,其中,规模减少最多的是陈皓,四季度规模减少146.19亿,可能主要是旗下基金四季度有一定赎回。

董承非、谢治宇减仓幅度较大

对市场的不确定性要有敬畏感

资料来源:Wind;截止2020年四季度

1、2020年四季度,市场是往上走的,上证综指和沪深300分别上涨7.71%和13.49%。从TOP30基金经理代表产品的四季报来看,加仓和减仓基本一半一半。2、减仓幅度最大的是董承非的兴全趋势投资,仓位处在2020年的最低的水平,目前股票仓位是79.63%,可以看到,从三季度以来,兴全趋势就在不断减仓。董承非在四季报中写到,“2020年4季度,虽然市场依然表现强劲,但也渐渐的由基本面推动演变为“口号式”投资:具体表现就是核心资产不断的提升估值,将10年乃至20年以后的远景贴现到现在。但是未来是具有不确定性的,市场对于不确定性缺乏敬畏感。”目前超350亿的兴全趋势,以及市场的热度,使得做逆向投资的董承非,特别注重不确定性的风险控制。同为兴证全球基金的谢治宇,旗下兴全合润四季度也做了一定的减仓,目前仓位是86.94%,基金的配置结构总体较为均衡。此外,像是冯明远的信达澳银新能源产业和雷鸣的汇添富成长焦点等也有一定的减仓。

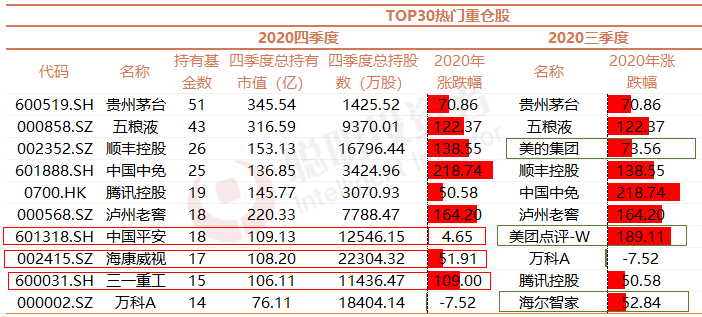

TOP30基金热门股变迁:

中国平安、海康威视、三一重工进入前十大热门美的集团、美团、海尔智家退出前十大热门股

资料来源:Wind;截止2020年四季度

1、相比三季度,白酒股茅台和五粮液依旧稳稳占据前两大席位,光是张坤一人,对茅台的总持仓就超过120亿,持有占比超TOP30基金经理总持有市值的1/3。第三大重仓的热门股,从美的集团变成了顺丰控股,顺丰控股是国内领先的快递物流综合服务商,2020年涨幅138.55%。2、四季度新增的热门股有中国平安、海康威视和三一重工。其中,像是海康威视,交银的王崇和杨浩旗下有基金四季度也新进了该只个股,从该公司三季度前十大流通股来看,冯柳的高毅邻山1号远望20号新进了海康威视,成为第四大流通股东,公司最新市值超6200亿,2020年涨幅超50%。此外,杨明的华安创新、傅友兴的广发睿阳三年定开,四季度都新进了三一重工。3、美的集团、美团点评和海尔智家退出了前十大热门股的位置。新进重仓股,多为千亿以上市值:海康威视受张坤、王崇、周应波等多位基金经理青睐张慧、冯明远新进军工股中航光电冯明远新进多华友钴业等多只有色股

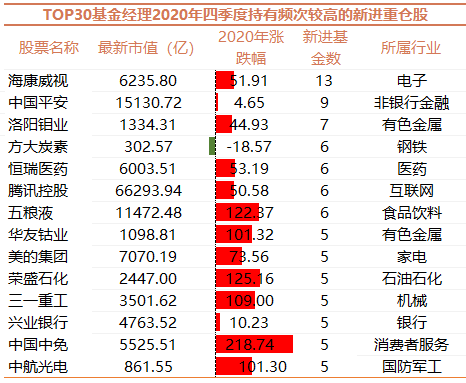

资料来源:Wind;截至2020四季报

聪明投资者根据基金持有数,对TOP30基金经理旗下基金四季度新进重仓股进行了统计,可以看出,新进重仓股基本都是超千亿市值的公司。1、从新进股来看,被基金经理持有最多的股票是海康威视和中国平安。这两只个股在前面统计全市场基金和TOP基金热门重仓股的时候,也是频频出现,可见受关注度很高。在TOP30基金经理管理的基金中,四季度分别有13只和9只基金新进了这两只股票。其中,除了前面提到的王崇和杨浩,周应波新成立的中欧时代先锋A、中欧远见两年定开A等多只基金,张坤的易方达新丝路,以及杨明的华安策略优选等基金,四季度均新进了海康威视。2、洛阳钼业和方大炭素这两只冷门有色个股,也分别被7只和6只基金持有,均为冯明远旗下的基金。其中,洛阳钼业是全球前五大钼生产商及最大钨生产商、全球第二大钴、铌生产商和全球领先的铜生产商,公司最新市值超1300亿,2020年涨幅接近45%。另一个方大炭素,公司是优质炭素制品生产供应基地,涉核炭材料科研生产基地。最新市值超300亿,2020跌了18.5%。此外,还有另一只也是有色个股,同时也是新能源汽车产业股票——华友钴业,冯明远的信达澳银研究优选和陈皓旗下易方达科讯、易方达科翔等基金,四季度新进了该只个股。华友钴业董秘日前还曾参加聪投的线下研习社活动(点此查看),公司最新市值超千亿,2020年涨幅超100%。3、如果单从2020年的涨幅来看,中国中免表现相当亮眼,2020年暴涨近220%。公司最新市值已经超5500亿。聪投TOP30旗下多只基金持有中国中免,杨明的华安策略优选、华安红利精选、徐彦的大成创业板两年定开A等基金新进了该只股票。4、值得注意的是,军工股“中航光电”也得到了5只基金的新进。张慧旗下的多只基金、徐彦的大成创业板两年定开A和冯明远的信达澳银科技创新一年定开A,四季度都新进了中航光电。中航光电最新市值861.55亿,2020年涨幅超100%。

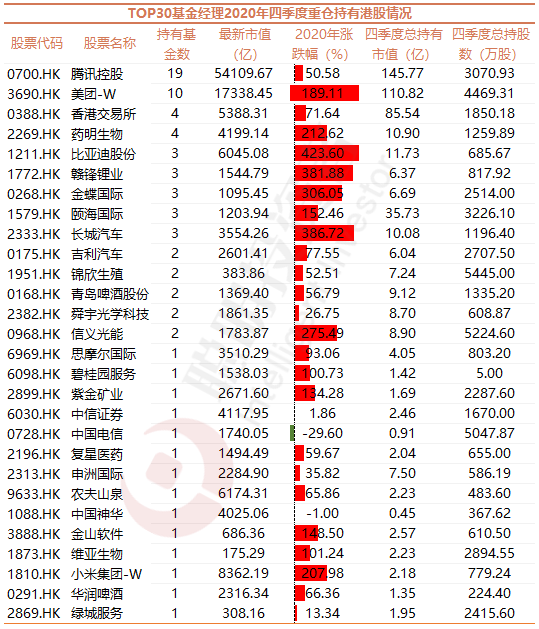

此外,随着现在越来越多新基金参与港股市场,港股成为公募基金紧盯的热门地。聪明投资者也在持续关注TOP30基金经理参与港股投资的情况。张坤持有腾讯和美团均超75亿,颐海国际受张坤、刘彦春青睐谢治宇、李永兴持有的比亚迪(港股)2020年暴涨超420%,周应波、周蔚文和陈一峰均持有的长城汽车2020涨幅超387%

资料来源:Wind;截至2020年12月31日

目前TOP30基金经理共持有28只港股,相比三季度的26只,增加了2只。具体来看:1、腾讯控股和美团点评依旧是被持有的最多,张坤、萧楠、刘彦春、余广、李永兴、周应波、周蔚文、陈皓、王崇旗下等多只基金均有参与这两只港股的投资。2、张坤旗下基金持有多只港股,美团、腾讯、港交所等都是其长期且重仓持有的港股。腾讯和美团的总持仓分别超76亿和75亿,港交所的总持仓也有75.31亿。从增减持来看,三只股票都以增持为主。比如蓝筹精选,对于美团的增持超过了200%,美团从三季报的第七大重仓股跃升至第二大重仓股,占净值比超过了9.5%。而腾讯和港交所的增持也分别有88.2%和75.81%。值得注意的是,张坤新进了颐海国际,公司是一家复合调味料生产商,2020年有超150%的涨幅。此外,颐海国际也被刘彦春旗下两只基金持有。此外,像是张坤一直持有的锦欣生殖,四季度没有做调仓,而对青岛啤酒进行了20%的减仓,目前仍有4.1亿的总持仓。3、总的来看,涨幅最高的是比亚迪(港股),2020年涨幅超420%,比A股比亚迪涨幅更高,最新市值超7500亿。四季报显示,谢治宇旗下两只基金总持有市值为11.47亿,李永兴的永赢股息优选也持有该股,相比三季度,两人均有所减持。此外,长城汽车2020年涨幅也有386.72%,周应波的中欧互联网先锋A、周蔚文的中欧匠心两年A和陈一峰的安信中国制造2025沪港深均持有了这只股票。4、我们还可以看到更多泛消费类的港股也在逐步进入TOP30基金经理的视野,比如农夫山泉、思摩尔国际、申洲国际等。萧楠增持申洲国际,公司目前市值超2000亿,2020年内涨幅为35.82%。

2021年市场判断和投资方向

最后,来看看TOP30基金经理在四季报中,对2021市场的研判。

聪明投资者摘选出TOP30基金经理中观点鲜明的:一,谨慎1、董承非:2020年4季度,市场依然表现强劲,随着资金入市,市场也渐渐的由基本面推动演变为“口号式”投资:具体表现就是核心资产不断的提升估值,将10年乃至20年以后的远景贴现到现在。但是未来是具有不确定性的,市场对于不确定性缺乏敬畏感。王崇:展望2021年一季度,我们保持谨慎但不悲观的看法。后续投资布局上,尽量规避强周期成长行业给出成长股估值的周期股;继续关注物流服务,建材、餐饮供应链、大炼化、军工电子,软件以及消费升级相关的产品和服务。二、关注结构分化机会&增加低估的行业板块配置1、丘栋荣:后市投资思路上,更加关注当前估值结构性分化的机会,坚持低估值策略,重点关注低估值且基本面良好、受益经济持续边际向好的广义制造业及银行、地产等顺周期行业。2、刘彦春:在符合产业趋势、效率持续提升的领域寻找投资机会。未来值得跟踪关注的细节很多,例如国内信用紧缩力度、美国地产周期强度等等。3、张慧:展望2021年,我们将经历信用边际变紧和业绩持续成长的投资环境,市场可能较难复制2020年的收益情况,估值高企使得波动率较以往可能加大,但结构性机会依然可为。成长方向上,看好新能源汽车和军工;消费领域,看好白酒、医药、免税等方向。4、周蔚文:未来A股市场还有投资机会,当然,后期市场继续明显上涨的话,可能有吸引力的股票会越来越少,那时是我们更加重视风险的时候。未来一两个季度我们会继续增加低估的传统产业配置比例,尽力寻找未来行业好转的中长期机会。5、余广:2021年将是一个“稳货币+紧信用”的环境,预计下一阶段权益市场依然体现为结构行情,行业、个股之间分化明显。6、杨明:未来一段时间,基金将继续保持中高仓位,配置上会更加重视对之前涨幅较大个股的回撤或滞涨风险之防范,同时更加重视对之前市场预期过度悲观、定价过低个股之价值修复机会。三、专注基本面,寻找优秀公司张坤:投资是在纷繁的因素中找到少数重要且自己能把握的因素,利用大数定律,不断积累收益。诸如宏观经济、市场走势、市场风格、行业轮动,这些因素显然是重要的,但坦率地说,这并不在我的能力圈内。我们认为自己具有的能力是,通过深入的研究,寻找少数我们能理解的优秀企业。周应波:我们从过去2年的规模挑战、5年的管理积累历程走来,犯过很多错误、收获诸多教训,也有一些经验收获。我们的收获,一是要坚持从持有人挣钱的角度思考问题;二是尽管估值变化解释了绝大部分的市场涨跌幅,但我们全部的工作依然要聚焦基本面,做好投资,把研究好生意、好团队这件事做通做透是唯一的出路。四、最走心基金经理杨锐文:无论多么好的企业,估值总是有锚的,市场的机会并不是来自 5%高估值股,更多来自于剩余的 95%股票

此外,作为即将进入2021年聪投TOP30榜单的景顺长城杨锐文,继4000字的三季报后,四季报他又写了5000字的报告。四季报中,杨锐文明确表达了他对市场的判断:

2020年,市场的风格越来越聚焦于龙头核心资产,市场不断衍生各种理论来解释高估值的合理性。

但是,从这么多年来看,无论多么好的企业,估值总是有锚的。

很多人认为2021年的收益主要赚利润增长的钱,但是,实际上这种可能性并不太大。

毕竟估值是快变量,而利润是慢变量。

假定快变量不变,依靠慢变量驱动几乎不可能发生。

考虑到未来很长时间的流动性充裕,现在的龙头核心资产出现大幅调整的可能性并不大,更大的概率是通过长期横盘来消化估值下降。

现在的确估值分化已经到了前所未有的阶段。就当前而言,我们认为市场的机会并不是来自5%高估值的抱团股,更多来自于剩余的95%股票。

这里并不是说,剩余的95%股票会有系统性机会,而是机会可能诞生于这些股票中。这意味着未来赚钱难度大大增加,毕竟筛选难度大幅上升。

未来,杨锐文最看好以下几个方向:电动智能汽车、半导体及自主可控、军工、创新科技产品与中国品牌的崛起。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。