【白酒投资日报】张坤、萧楠调仓白酒股 居家消费怎么看?|| 【新能源汽车投资日报】淡季提前出现缺口,全年供需缺口显现,从天际股份业绩预告看6F景气周期

来源:EncounterAlpha

在阅读与浏览了超百份基金四季报之后,我稍稍进行总结与归纳,以期各位读者朋友对公募基金的行业的现状以及“我们身处何方”能有所了解。

(一)基金抱团,抱团基金

抱团大概是近半年来非常火热的一个词。基金(机构)抱团表现为青睐消费、医疗、电子、新能源、互联网等行业的好公司而对估值极大容忍;(投资者)抱团基金表现为公募基金的头部化效应,投资者青睐明星基金经理的明星基金。

尽管2020年下半年中,新能源、有色金属、部分化工龙头表现抢眼,但上述行业的崛起并没有促成公募基金的投资抱团瓦解,反倒是又形成了新的局部抱团。公募基金的追求业绩确定性与未来现金流确定性的投资行为,使得A股市场的涨跌格局高度分化,中小盘股在主动权益领域快要无人问津,大市值成长股则独领风骚。

出处:【兴证策略|深度专题】美股三次“抱团”对A股的启示——投资核心资产实现长牛超额收益

公募基金与陆股通的前50大重仓股名单基本上反映了当前公募基金的审美与抱团行为。大家耳熟能详的绩优公募基金,几乎都对上述公司有或多或少的布局。

同上

对上述公司缺少投资布局的基金经理,可能在过去两年的时间里业绩惨淡。

尽管部分基金经理已经对“好公司,不管好价格”的抱团行为表达了担忧,但他们很多人依然是一边忧虑一边抱团。尽管对抱团行为日渐产生分歧,但就2020年四季度而言,显然公募基金还没有找到能容纳大资金量的新投资方向。

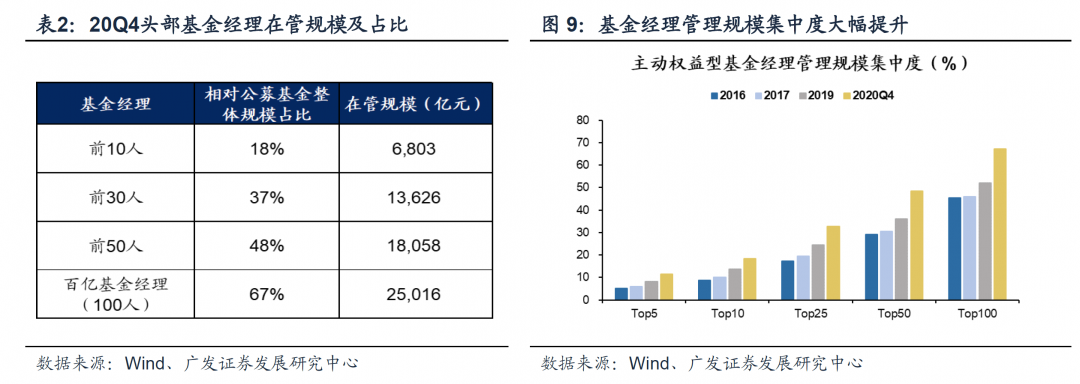

出处:【广发策略】“机构头部化”与“抱团拥挤度”

2019与2020年是主动权益投资的高光年份,在这样的背景下,一批有影响力的基金经理井喷式出现。基金投资者在基金选择上也表现出高度趋同的特征,根据广发证券的研究,当前公募基金经理的头部效应非常显著,当前主动权益(股票、偏股混合与偏股的灵活配置)管理规模前50名的基金经理,占主动权益总投资规模的一半。管理规模超百亿的基金经理约100位,他们的管理规模占主动权益总投资规模的67%。

虽然这里面有些基金经理的规模是卖出来而不是自然管出来的,但能卖出来至少说明他阶段性的投资业绩不错。从过去两年多的时间看,主动权益基金组合只要在上述基金经理中选择,大概率都是不错的,互联网时代的确给了人人都能当基金大咖的机会,但如同基金经理的运气与实力在上涨行情中不好判断一样,基金大咖的情况也是如此。选择与什么样的人共踏投资之路,潜移默化的影响就会与之相伴。

针对上述情况,我近期已经研究了一些管理规模较小,知名度不高的公募基金经理及其所管理的基金,期待这些基金能在我的基金组合管理中发挥价值。这个话题,我们未来再谈。

(二)牛市中的分歧

对于当前A股市场所处的大环境,大多数基金经理认为是结构性的牛市,不少基金经理认为2021年应该降低投资回报的预期。虽然牛市的论调基本成立,但我们当前处于牛市的什么时期,基金经理的分歧却不小。

慢牛起点论

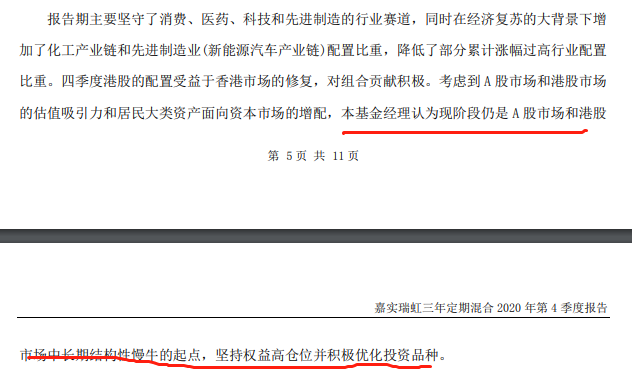

有的基金经理认为,我们正处于一个全新的投资时代,未来A股市场慢牛可期,相关的核心资产有望呈现出美股FAANMG(脸书、苹果、亚马逊、奈非、微软、谷歌)等优质公司的超长行情。

牛市第四节论

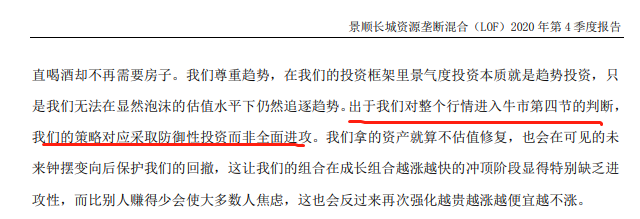

与此同时,有的基金经理则表态当前处于牛市的后半段,在投资操作上全面倒向低估值个股以求避险。

当前的市场情况到底如何呢?很多观点其实都是屁股决定脑袋,新基金要募集成立,相关基金经理在路演时肯定信誓旦旦,表示能投资创造价值的领域有很多……但我们一方面看到,公募基金新品爆款频出,比例配售屡见不鲜;另一方面,我们从2020年四季报中,也看到有的基金公司在悄然赎回自家的基金。

工银、鹏扬、泓德的个别基金出现了自有资金赎回

我认为行为比言论更重要,尤其是与自身利益密切相关的行为。新发基金看好未来行情这是理所当然的,基金规模募集足够大,基金公司获取的管理费越多,整个基金公司的员工可能都跟随受益,韩信点兵,多多益善的现象就在所难免。因为你克制不去募集新基金,自然有其他友商抢你饭食。

当基金公司用真金白银投资了自己的产品之后,相关的利益就发生变化了。面对可观的基金投资利润,面对连续两年的大好行情以及被拔高甚至局部有点畸形的估值,基金公司选择赎回产品也是很理智的。从基金公司的赎回行为看,我认为未来的A股市场未必会陷入崩塌熊市中,但是指数型齐涨行情估计难以显现,震荡、微跌、结构性行情大概是主流。

(三)先知先觉,投研实力强大

之前,我曾多次列举隆基股份的案例来表达公募基金强大的先知先觉布局能力与雄厚的投研实力。从2020年的基金四季报中,我再次看到了这一点。这次的公司是荣盛石化。

荣盛石化从非抱团股成为基金抱团股

荣盛石化于2020年6月底开始进入主升浪阶段,公募基金在三季度与四季度对该公司进行了持续性的密集增持。荣盛石化遂成为广发基金刘格菘团队,交银基金多位基金经理的核心持股。

知名基金经理扎堆荣盛石化

从股价表现看,2020年6月30日,荣盛石化收盘价12.3元,2021年1月25日收盘价36.83元,区间涨幅约200%。

公募基金堪称精确布局但散户却很难研判

很显然,对于这个化学纤维龙头,散户所知并参与的一定很少。未来大概率还会出现,散户后知后觉参与投机性行情给公募基金接盘的现象。

(四)南下香江抱团依旧

从公募基金的港股投资选择看,抱团也是逃不开的话题。与A股市场的抱团行为几乎如出一辙,公募基金买港股很多并不是冲着折价的H股去,而是冲着那些A股没有上市的稀缺资产。

公募基金的港股核心持仓一览

大抵布局了港股的公募基金,腾讯控股与美团几乎都是基本盘配置。华西证券的研究报告已经能充分说明这种抱团格局了,相关的公司的确是好公司但是静态估值都不便宜。

农夫山泉出现在个别基金的前十大重仓股中

关注好公司而不关注好价格的抱团行为甚至还出现了热门的次新港股上,比如有的基金经理前十大重仓股里还有农夫山泉。当然,我在这里并没有批评之意,静态高估不等于未来股价不上涨,不等于未来业绩无法消化估值,仅仅是针对抱团就事论事而已。

(五)迷雾中的两点策略

公募基金整体上抱团依旧,A股市场开年之后“核心资产”上涨迅猛依旧,2021年的公募基金投资不确定性仍未消除。一直跌不下来,随时都能买入,买入后过几日就上涨的行情并不正常。投资常识告诉我们,伟大的投资决策多是在逆人群而动的状态下做出的。

既然2021年的A股市场迷雾重重,我想我们应该坚守两条投资原则。第一条原则是确定性优先于赔率;第二条原则是严控投资回测,心平气和地接受最终结果。

牛市中,人人都赚钱的行情会极大地刺激投资者,让投资者无视价格上涨、潜在回报降低、本金永久性损失风险积聚的现实。为了保障我们的家庭财务安全,为了确保我们是最终赚到钱而非赚过钱的投资者,我们尽量追求投资中的确定性,避免出现臆测未来有巨大上涨而进行赌博式的投机操作。稳健型二级债基、偏债混合型基金都是确定性强,值得作为家庭财务投资基石品种的标的,也是2021年优化我们投资结构的标的。

新近入市,缺少安全边际买入的投资者,应该先评估一下各类基金的潜在最大回撤数据,可以2018年的最大回撤为参照。看看自己怎么搭配保守与进取的两类基金,以期让自己心平气和地接受投资组合的最大回撤。假设你能接受最大20%的回撤,偏股型基金A的2018年最大回撤为35%,偏债型基金B的2018年最大回撤为5%,那么此时你应该将两类基金1:1进行投资,而非基于赔率空间,全盘押注基金A。

身处重重迷雾之中,愿你手擎明灯,与价值规律与投资常识相伴!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。