记者 | 曹井雪

2月1日,上海机场在中国中免签订免税店项目经营权转让的补充协议、未来盈利预期下降,以及业绩预亏的双重打击下,出现了“一字”跌停。根据《补充协议》,上海机场在中国中免的收入提成将与国际客流量直接挂钩。

在海外疫情暂时没有得到控制的情况下,上海机场的提成收入或将锐减。在上海机场突然“暴雷”的情况下,券商也纷纷下调了评级和业绩预期,中金公司将目标价下调到了70元。照此预测,上海机场在跌停后或许还将有所调整。

免税补充协议+业绩预亏

上海机场闪崩引投资者关注

2月1日,上海机场在二级市场一字跌停,截至收盘,跌停板的封单达到了45万手之多,报收71.1元。按照收盘价,公司总市值为1370亿元,较1月29日收盘缩水超150亿元。

2014年至2019年间,上海机场的股价翻了近6倍。2019年,该股股价最高达到了88元,而且公司的营业收入也逐年增长,公司当之无愧隶属于白马蓝筹之列。2020年受疫情影响,公司股价在二级市场表现低迷, 公司股价一度接近60元整数关口。但是此后公司股价实现反转,年底股价一度触及83元一线。如是背景,这只千亿市值的白马股突然“暴雷”也让各路投资者措手不及。

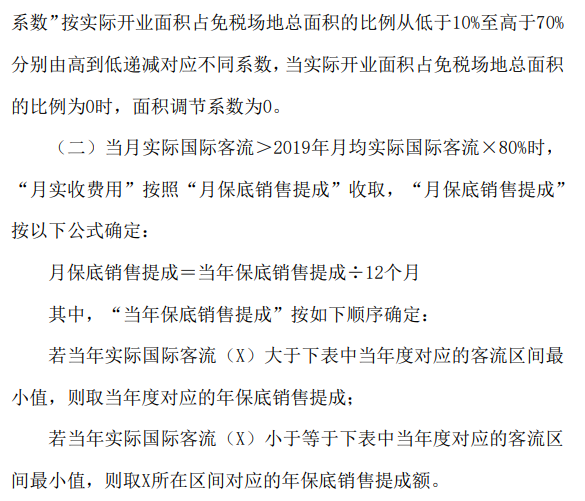

而造成上海机场跌停的“元凶”则是一纸补充协议。1月30日晚,上海机场发布了“关于签订免税店项目经营权转让合同之补充协议的公告”(以下简称“《补充协议》”),相关费用修订自2020年3月1日起实施,公司据此确认2020年度免税店租金收入11.56亿元,较疫情前有大幅下滑。2021年-2025年免税店业务收入的实现很大程度上取决于疫情的进展及浦东机场国际及港澳台地区航线客流的恢复情况,具有不确定性。

根据协议的主要条款,上海机场从中国中免的提成收入,将根据国际客流的实际流量来决定。而目前,国外疫情还未得到有效控制,上海机场的国际客流量在短期内也难以恢复。

《红周刊》记者注意到,自2018年上海机场与日上上海签订《上海浦东国际机场免税店项目经营权转让合同》后,免税店的提成收入一直在上海机场的收入构成中占据了重要的比重。

根据当时的预计,合同的顺利实施预计将对公司2019年至2025年营业收入产生积极影响,预计2019年-2025年每年保底销售提成35.25亿元、41.58亿元、45.59亿元、62.88亿元、68.59亿元、74.64亿元、81.48亿元,7年保底销售提成合计达到410亿元。

《红周刊》记者了解到,在疫情期间,中国中免旗下的免税店已经纷纷开启了线上业务,例如“日上免税行上海”、“CDF会员购海南”等微信线上购物平台已经吸引了大量消费者。而考虑到上海机场为中国中免的业绩贡献度降低,补充协议的出台也在情理之中。

附图 协议主要条款具体内容

与此同时,上海机场也披露了2020年年度业绩预告。根据业绩预告,上海机场在2020年扣非后的净利润预计亏损在13.26亿到14.06亿之间。

券商纷纷下调盈利预测和评级

中金报价70元

在上海机场发布了业绩预告以及《补充协议》后,券商也纷纷下调了公司的评级和盈利预测。

招商证券预计上海机场 2020-2022 年归母净利润为-12.5/14.1/31.5 亿元, EPS 为-0.65/0.73/1.63 元/股(前次为 0.01/1.49/2.64 元/股),维持“强烈推荐-A”投资评级。而国泰君安证券下调的幅度则更大,下调上海机场2020-2022 年 EPS 预测至-0.63/0.05/1.60元/股(原 0.29/0.91/2.52元/股),维持中性评级……

中金公司则表示:考虑 2020 年公司公告确认免税店租金收入 11.56 亿元,低于我们此前的预期(41.6 亿元),将 2020 年盈利预测由 17.65 亿元调整为-12.46 亿元。由于国际线恢复尚需时日,参照《补充协议》,我们预计 2021 年免税收入仅 12 亿元,低于此前预期,下调 2021 年盈利预测 95%至 1.5 亿元。首次引入 2022 年盈利预测 35.2 亿元,当前股价对应 2022 年 43.3 倍市盈率。

假设 2025 年之后公司免税收入年均增长 10%, WACC 采用7.2%, DCF 得到公司价值 1400 亿元左右(低于此前 1600-1700 亿元)。考虑短期盈利恢复尚待时日、未来 5 年免税收入均低于此前预期,且当前估值较高,下调评级至中性,相应下调目标价 6.7%至 70 元人民币,对应 2022 年 38.5 倍市盈率,对应 11.4%的下行空间。

第一大重仓基金或收益缩水1.7亿

四季度新进基金成为主要“受害者”

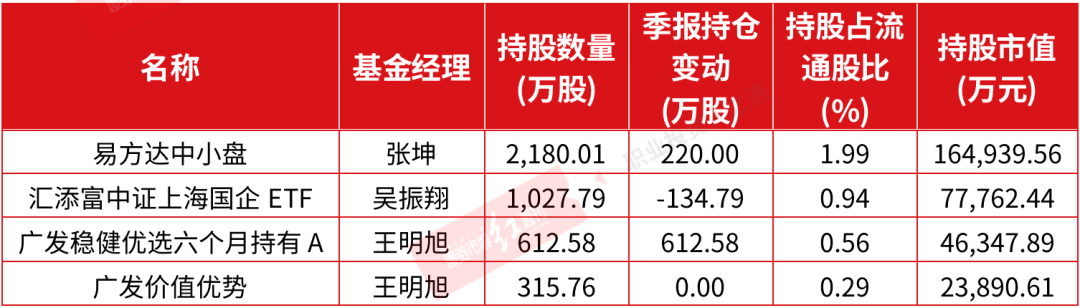

此前公募基金的四季报也披露了公募基金对上海机场的持仓情况。Wind数据显示,2020年四季度末,来自27家基金公司的59只基金重仓持有了上海机场,持仓数量为4887.24万股。

其中,由张坤挂帅的易方达小盘精选是持股数量最多的基金。四季度末,该基金持有上海机场的股票数量为2180.01万股,较三季度末还增加了220万股。假设该基金的持股数量不变,本次跌停可能让基金回吐之前的部分收益。

不过,自2016年三季度以来,易方达中小盘重仓上海机场已经多达17个季度,持仓期间,上海机场的涨幅也已经超过了170%。拉长时间线来看,在投资上海机场的过程中,该基金仍然获益匪浅。

表1 四季度末持仓市值前5的基金

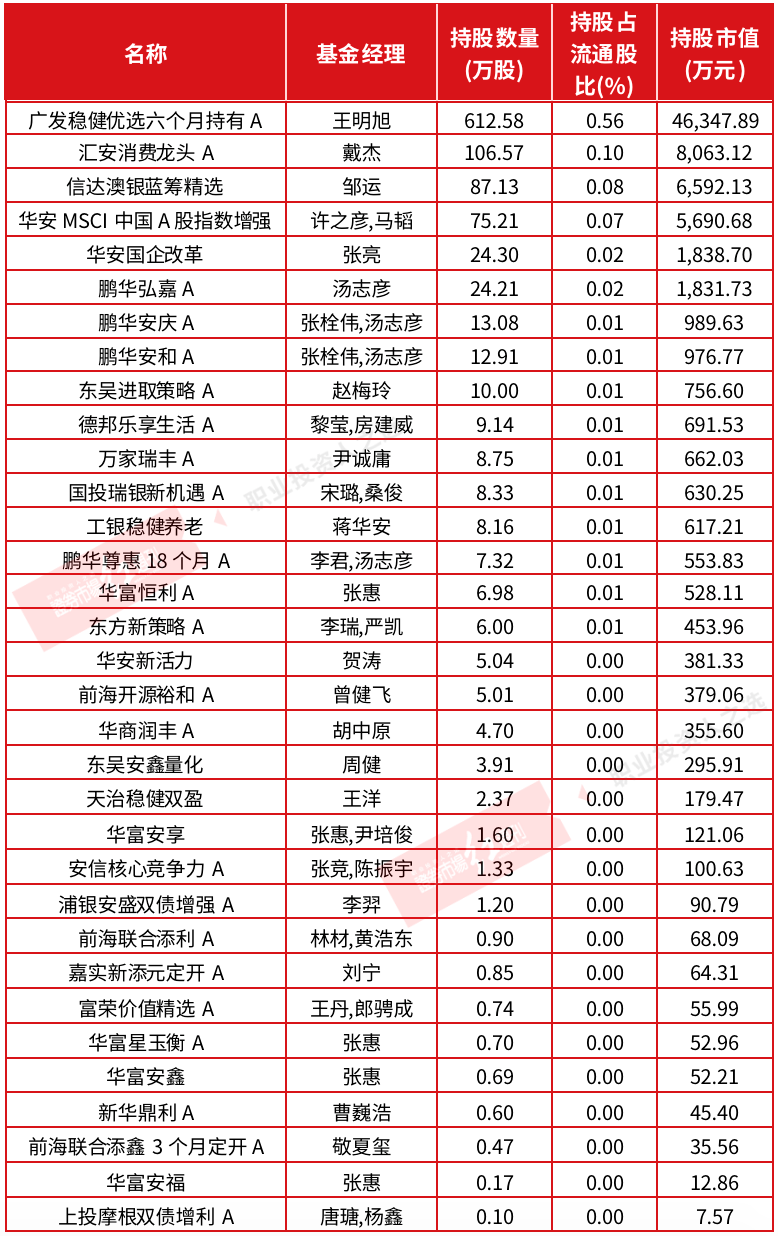

但是,对于在去年四季度新进上海机场的基金而言,本次下跌无疑是当头一棒,例如广发稳健优选六个月持有、汇安消费龙头、信达澳银蓝筹精选、鹏华弘嘉等多只基金,即便是一个跌停或许也会让它们坐卧不宁。

表2 四季度新进上海机场的基金

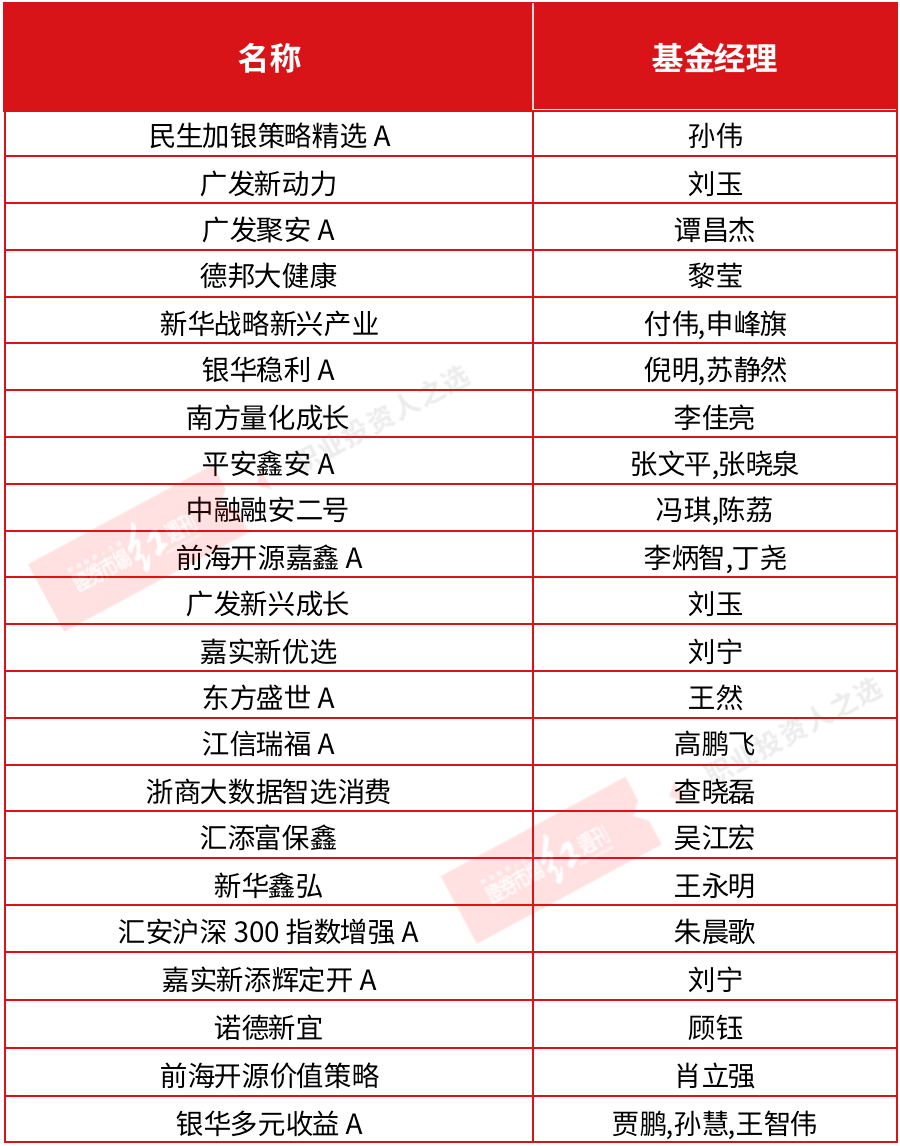

当然,也有不少“聪明基金”在四季度悄然将上海机场调出了基金重仓之列,例如新华优选消费、招商战略配置……或许它们幸运地避开了这次的“黑天鹅”事件。

表3 将上海机场调出重仓股之列的基金

(文中提及个股仅做举例分析,不做投资建议。)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。