来源:小5论基

这两年主动型基金的业绩表现较为引人注目,而其中一类既关注价值又关注成长的GARP投资风格的基金表现尤为突出。

所谓的GARP策略是Growth at a Reasonable Price的简写,即以合理的价格,买入某种程度上被市场低估的、且较持续稳定增长潜力的股票。这种投资策略的有效性在海外早已被充分验证,著名的投资大师彼得林奇就是用的这种策略,并在创造出了属于他的业绩传奇。

从GARP策略在中国的应用实践中,嘉实基金在这一方面不仅意识领先、布局较早,同时也做得比较成功。如果大家还有印象的话,我之前介绍过的几位嘉实基金的基金经理多多少少都有一些GARP的印记。

而我今天要给大家介绍的这位基金经理则被称为“GARP策略在中国的实践者”,他就是嘉实基金平衡风格投资总监洪流。

照例先来看些综合自网络的基金经理公开信息。

从工作履历来看,洪流,上海财经大学金融学硕士,曾任新疆金新信托证券管理总部信息研究部经理,德恒证券信息研究中心副总经理、经纪业务管理部副总经理,兴业证券研究发展中心高级研究员、理财服务中心首席理财分析师、上海证券资产管理分公司客户资产管理部副总监,圆信永丰基金首席投资官。2019年2月加入嘉实基金。2014年11月开始担任公募基金经理,有21年的证券从业经验和10年的投资经验。

现任嘉实基金董事总经理、平衡风格投资总监、股票投决会委员,以及嘉实价值成长,嘉实瑞虹和嘉实瑞熙等基金的基金经理。

洪流在多年的市场磨砺中,逐渐成为价值和成长并重的GARP策略践行者,他的投资理念用一句话来概括就是:以合理成本投资于内在价值持续增长的企业,分享盈利增长或估值提升带来的投资机会。

虽然我们可以把洪流归类成价值成长风格,不过事实上洪流对价值、成长、周期各类行业特征均有深刻认识。洪流是业内少见的行业全能型选手,从业至今,洪流积累了大量证券行业研究管理、产业分析、公募基金选股、投资研究等全方面行业经验,有着极强的战略分析能力,专业而全面的能力造就了其持股行业分布广泛的特点。

他的选股主要关注三点:一是好行业,也即具有成长空间且被低估的行业;二是好公司,也即好行业中具备竞争优势的龙头企业;三是好价格,也即建立在严格风险收益比价以及深度研究基础上的合理价格。另外他略偏价值的GARP策略使得他的组合的回撤控制做得比较好。

对基金经理有了一些概念之后,我们再来看下他管理基金的情况。

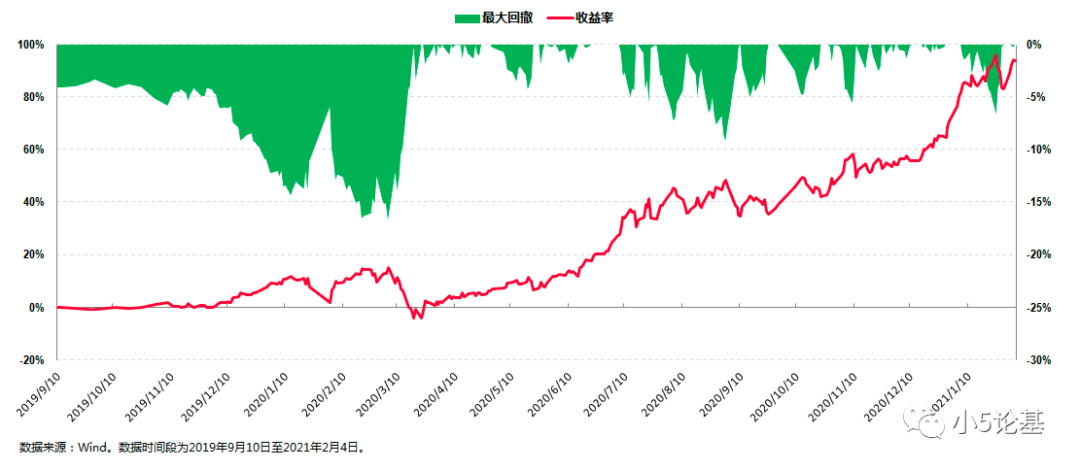

鉴于目前他管理的基金的时间都不算很长,我这里仅以他管理的最典型的嘉实价值成长(007895)为例给大家看个收益回撤图:

嘉实价值成长成立于2019年9月10日,从名字“价值成长”就可以看出来这是一只专门为洪流量身打造的基金,事实上这确实也是他加盟嘉实基金之后发的第一只开放式产品,他于基金成立之初开始独立管理至今。

从收益率的角度来看,这只基金在洪流管理期间(2019年9月10日至2021年2月4日),总收益率为93.81%,因为时间不长我就不看年化收益率了;从回撤控制的角度来看,这只基金在这段时间内的最大回撤为-16.63%,这个最大回撤发生在2020年春节归来的那段时期。

虽然这段时期不算长太,不过我们依然可以看出洪流对价值成长风格的娴熟驾驭能力。

事实上不仅仅是嘉实价值成长,成立于2019年9月4日的嘉实瑞虹至今(2021年2月4日,下同)取得了79.87%的收益率,成立于2020年1月20日的嘉实瑞熙至今则取得了78.33%的收益率。

看到这里,我估计还是会有挺多小伙伴对以上这些收益率会比较无感,主要是这两年“高收益率”的基金可以说是满天飞了,不过有些老粉可能还记得我很久以前写过洪流,以及他管理的两只基金圆信永丰双利和圆信永丰优加生活(以下简称双利和优加生活)。

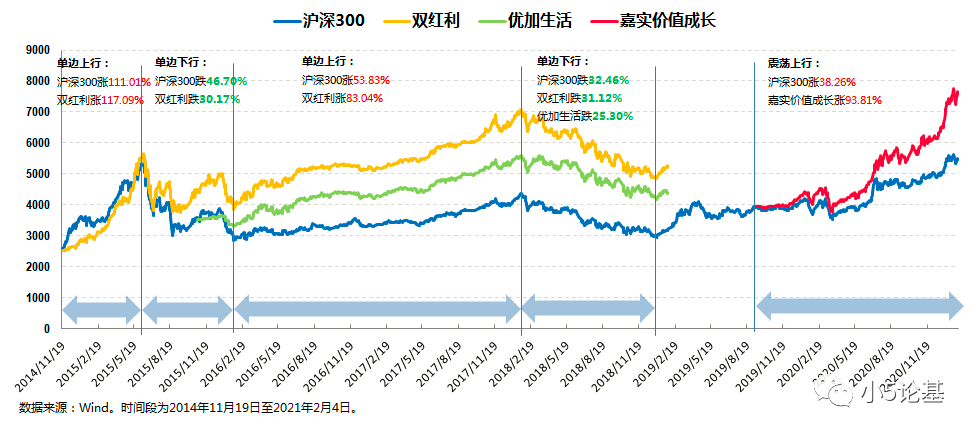

于是我把这两只他管理时段更长的基金和嘉实价值成长拼接在了一起,并和沪深300做了一个同时期的对比图,以便大家能更清晰和全面地看出基金经理在各种行情下的表现:

上图的时间段为2014年11月19日至2021年2月4日,整体时间跨度超过六年。方便比较起见,每一只基金的起始点位都以沪深300的指数点位作为基准起点。

我们来对照看下:

第一阶段始的大牛市行情中(2014年11月到2015年中),沪深300指数大涨111.01%,同时段他管理的基金更是大涨117.09%跑赢了沪深300指数。

第二阶段在牛市过后的下跌行情中(2015年中到2016年初),沪深300跌幅为-46.70%,同时段他管理的基金跌幅为-30.17%;

第三阶段的白马蓝筹价值股行情下(2016年初到2018年初),沪深300大涨53.83%,同时段他管理的基金涨幅为83.04%。

第四阶段全市场下跌行情下(2018年初到2019年初),沪深300跌幅为-32.46%,同时段他管理的基金跌幅为-31.12%,另一只他管理的基金跌幅则为-25.30%;

第五阶段风格切换成长风起的行情下(2019年初至2021年2月4日),以2019年9月10日作为起始点,沪深300的涨幅为38.26%,同时段的嘉实价值成长的涨幅则为93.81%。

上面的五阶段对比可以说充分体现了洪流的一些投资特点:

我们可以发现洪流管理的这些价值成长风格的基金在所有的五种风格并不完全相同的时段都跑赢了指数,这一点在我写了这么多厉害的基金经理之后都是极少见到的。

先从收益率的角度来看,他管理的基金分别在第一阶段的全面大牛市,第三阶段的白马蓝筹结构牛市,以及第五阶段偏成长风格的结构牛市这三种不同的市场风格中都跑赢了沪深300指数,其中后面两种情况还是以较大幅度跑赢的,要做到这一点是相当有难度的。

我且不说全面大牛市的时候一般主动型基金很难跑赢指数,事实上在后面两种市场风格几乎完全相反的情况下,我们比较常见的大幅跑赢指数的基金往往体现出比较鲜明的投资风格:

比如偏重深度价值风格的基金能在第三阶段白马蓝筹行情下大展身手,但是在最近两年市场偏成长风格的情况下表现不佳;相反这两年如鱼得水的偏成长风格基金,你们有兴趣可以去看看他们在2016年到2018年白马蓝筹行情下的窘迫状态。

这一方面体现出他价值成长的投资风格本身确实能较好的适应各种不同风格的市场,另一方面也是更为重要的一方面,因为浸淫市场多年,洪流对价值、成长、周期各类行业特征均有深刻认识,他最厉害的地方在于他能在价值和成长风格之间做出判断与切换,同时他还具备较好的价值股择股能力。

如果说在多种不同风格下都能跑赢甚至大幅跑赢指数是他的一大优势的话,那么在市场环境不好的情况下他的回撤控制能力同样出色。

比如在第二阶段和第四阶段他管理的基金的跌幅同期都小于沪深300指数,特别是在第二阶段中,也就是在2015年大牛市之后的股灾以及2016年初的熔断股灾中,他管理的基金表现相当出色,最大回撤的幅度比沪深300指数少了15百分点以上。

事实上我关注到他也正是因为他这段时期的出色表现,他管理的其中一只基金不仅在2016年取得了正收益率,甚至还取得了2016年度的股票型基金收益率冠军。

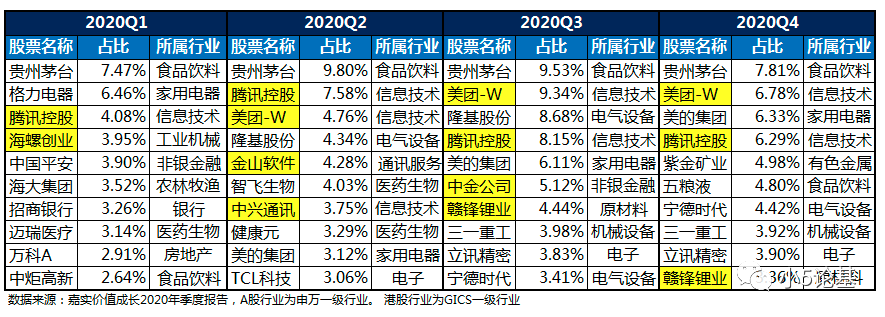

为了能让大家更具体地了解他在投资上的能力圈,我给大家看一个他当前管理的嘉实价值成长2020年各季度的重仓情况表:

这个表格所包含的信息还是很多的:

首先,从行业上来看,所前文所言,他是业内少见的行业全能型选手。我翻看过他所有曾经管理过的基金的季报、半年报和年报,我发现在全市场28个申万一级行业中,仅有个别2-3个行业他没有进行过投资,其他的行业均有涉及,可以说在行业能力上他几乎没有短板。

其次,他在行业配置上相对均衡,个股集中度相对比较高。

比如从上述重仓表格中,我们可以大致看出他重点配置的行业板块主要集中在消费,医药,科技,先进制造四大赛道以及周期成长的一些板块,这种行业均衡,个股集中的投资方式能同时起到风险可控且收益较好的双重效果。

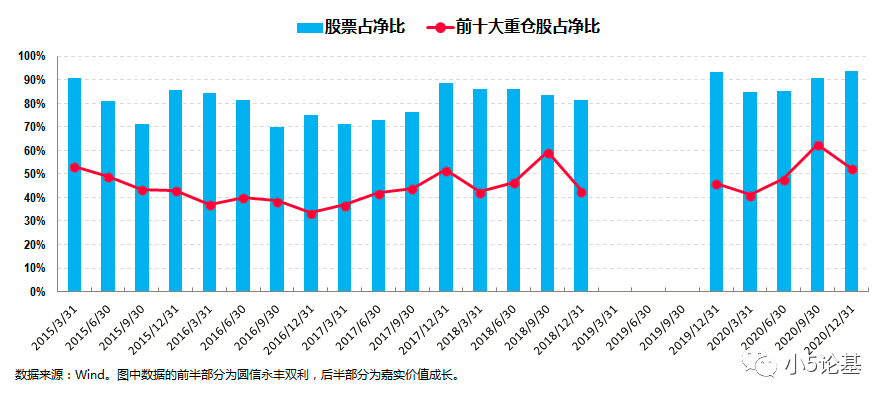

第三,他在具体的投资中淡化择时,长期维持较高仓位运作,换手率相较市场平均略低。

当然了,在淡化择时的基础上,从下面的资产配置图中我们也可以看出他并不是完全不择时。

具体而言,在2015年下半年的极端行情下他的仓位就明显低于其长期的80%左右的权益仓位配置中枢,包括在2016年下半年以及2017年这一段时期仓位也是低于这个配置中枢的;而在2019年至今的震荡上行行情之下,他的总体仓位则基本都保持在85%以上的高仓位,一半以上的季度甚至都超过90%。

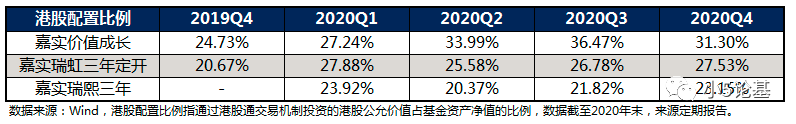

第四,也是很关键的一点,我们从前面的重仓表中还可以看出他对港股的战略性重视(表格中黄底色标注的重仓股就都是港股),这一点我们从他目前管理的产品中也能看出来:

讲到这里,我简单做个总结:

经历多轮牛熊、投资经验丰富的洪流作为价值成长大师,投资方法论成熟,管理的产品历史业绩突出,具体的投资覆盖A股和港股两大市场,行业覆盖全面,重点关注大消费、先进制造、医药、科技四大赛道及周期成长类资产。

如果再叠加以嘉实基金雄厚的投研实力,我认为2月22日首发、由洪流亲自担纲的嘉实竞争力优选(A类010437,C类010438)值得大家关注。

风险提示:基金有风险,投资需谨慎。本账号发布的言论仅代表个人观点,不作为买卖的依据。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》等法律文件以详细了解产品信息和风险揭示申明,基于自身的风险承受能力进行理性投资。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。