来源:浙商基金微视界

科技驱动价值

关注我们 了解更多

投资容易,投资亦难。简单的是理念本身, 回归本源,去伪存真,不简单的是如何在荆棘密布、陷阱重生的市场中执着地坚守、灵活地运用。

说起价值投资,很多人也许会有一定的概念,觉得很简单,但具体到实践层面,难度就会陡然增加,建立能力圈并坚守是价值投资经常要面对的挑战,面对市场波动,投资者要做到不随波逐流,随时保持内心的平静和对自我的约束,则是极其不容易之事。

01

理论与现实之间,投资理念与实践之间隔着巨大的鸿沟,而之间的桥梁,则依赖基金经理深入的研究、执着的坚持、灵活的应对以及良好的心态去搭建。

从博时基金到浙商基金,从研究员到专户基金经理,再到公募基金经理,贾腾逐渐建立了自己的能力圈,自上而下与自下而上相结合进行投资,上到对于宏观动态的精准把握,对于利率变动的敏感性建立,下到对于金融行业、周期性行业、互联网行业、大消费行业的深入研究,基于上下结合对市场的精细化掌握,挖掘那些风险和收益不对等的投资机会。

02

回归本源,去伪存真。

正如贾腾所强调:“Price is what you pay,value is what you get”。他通过不断的研究去发掘那些被当下市场低估或者未来市场低估的优质公司。他是价值投资坚定的追随者、守护者和践行者,哪怕逆风时外界的声音会让人产生动摇,产生怀疑,但他更相信手里握住的是钻石,迟早会闪耀。

执着坚守,灵活运用。

价值投资,是在市场中寻找那些被低估的投资机会,也许是那些隐藏的优质公司,也许是优质公司值得更高的价格。但这种机会往往会需要在更长的时间维度发掘,均值回归也同样需要时间消化。

在这漫长的市场波动中,能坚定持股,不仅考验持有人,也考验基金管理人的耐力和意志力,在市场的反复捶打中,能坚持下来,终将会收获“价值”。在过去两年价值风格逆风期,基金经理贾腾坚守价值风格不漂移,聚焦核心能力圈,注重企业内在价值与长期盈利能力的发掘。

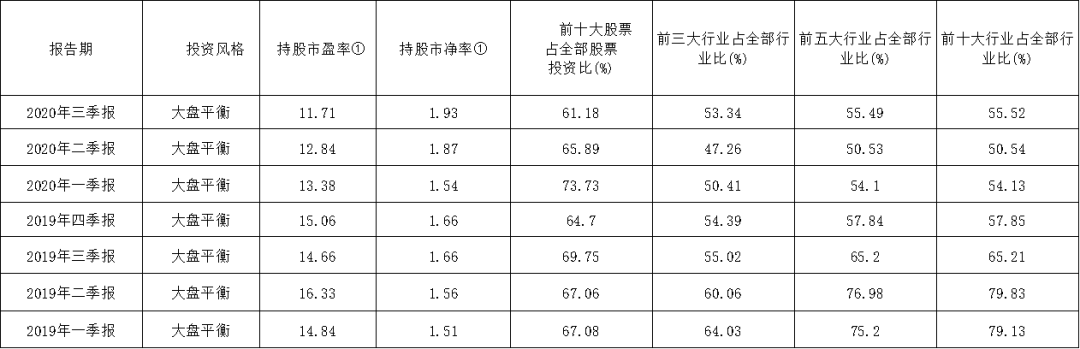

浙商聚潮产业成长

注1:市净率指的是每股股价与每股净资产的比率。市净率可用于股票投资分析,一般来说市净率较低的股票,投资价值较高。市盈率,也称“本益比”、“股价收益比率”或“市价盈利比率(简称市盈率)”。

此外,在价值风格逆风期,基金经理贾腾也在试图通过各种灵活的方式来提高基金收益水平。

例如他会在某公司估值达到高位,风险偏高的时候,选择性价比更高的公司可转债;在公司被低估的时候将可转债转换为公司股票,力求达到基金收益高于股票收益。

之所以能实现灵活的应对,源于贾腾对于公司的长久跟踪的深入了解,除了以投资者视角,更以公司管理人的视角去看公司的未来发展,业绩营收。由少到多,加深公司了解,由多到少,精准把握公司核心竞争力。

风险提示

注:贾腾,特许金融分析师(CFA), 中国注册会计师(CPA), 复旦大学管理学融硕士。贾腾于2014年3月加入博时基金,任职研究员,2015年8月,任职浙商基金研究员,2018年5月,任职专户投资经理,现任浙商基金智权益投资部总经理助理,投资决策委员会委员, 浙商聚潮产业成长、浙商全景消费、浙商沪港深混合、浙商中华预期高股息、浙商丰利增强债券等基金经理。2019 年 2 月21 日接任浙商聚潮产业成长至今。

浙商聚潮产业成长成立于2011年5月17日,根据产品定期报告显示,2011年、2012年、2013年、2014年、2015年、2016年、2017年、2018年、2019年、2020年净值增长表现/同期业绩比较基准收益率分别为-16.20%(-18.15%)、7.76%(6.88%)、-1.77%(-4.73%)、19.28%(38.62%)、56.71%(7.23%)、-4.10%(-7.40%)、-5.11%(16.22%)、-23.39%(-18.21%)、37.11%(27.79%)、45.93%(21.45%);产品业绩比较基准为沪深300指数收益率*75%+上证国债指数收益率*25%。

风险提示:本材料不构成任何投资建议,投资者在投资前请参阅本公司在中国证监会指定信息披露媒体发布的正式公告和有关信息。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。人工智能投资存在固有缺陷,投资者应当充分了解基金运用人工智能投资的风险收益特征。本材料不构成投资建议,基金有风险,投资需谨慎。本产品由浙商基金发行与管理,销售机构不承担产品的投资、兑付和风险管理责任。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。