基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

【国盛策略】美国共同基金发展史(一):起源和成长

来源:尧望后势

报告正文

前言:以共同基金为核心的资产管理行业是美国资本市场最深度的参与者。自1924年美国首只现代意义的共同基金成立以来,近百年间美国共同基金业已成长为占据全球基金业半壁江山、规模近30万亿美元的庞大市场。美国共同基金行业是如何演进的?对比美国,中国基金业发展又处在什么阶段?美国的历史经验对中国基金业发展有什么借鉴意义?本篇为系列报告第一篇,主要追溯了20世纪初至80年代初,美国共同基金行业起源和缓慢成长的历程。详见报告。

一、发展早期:起源英国,财富累积、投资需求下沉的产物

共同基金起源于英国,兴盛于美国。整体来看,共同基金是英国在经历第一次工业革命百年发展,居民财富累积之下,投资需求由富人阶层向中产阶级下沉的产物。

18世纪60年代,随着工业生产中机器生产逐渐取代手工操作,英国开启第一次工业革命。至19世纪40年代初期,英国的大机器生产基本上取代了传统的工厂手工业,工业革命基本完成。英国成为世界上第一个工业国家。英国进入维多利亚时代,也是英国经济文化的全盛时期。

英国经济学家杰文斯曾自豪地描述:“北美和俄国的平原是我们的玉米地;芝加哥和敖德萨是我们的粮仓;加拿大和波罗的海是我们的林场;澳大利亚、西亚有我们的牧羊地;阿根廷和北美的西部草原有我们的牛群;秘鲁运来它的白银;南非和澳大利亚的黄金则流到伦敦;印度人和中国人为我们种植茶叶;而我们的咖啡、甘蔗和香料种植园则遍及印度群岛;西班牙和法国是我们的葡萄园;地中海是我们的果园;长期以来早就生长在美国南部的我们的棉花地,正在向地球的所有的温暖区域扩展。”

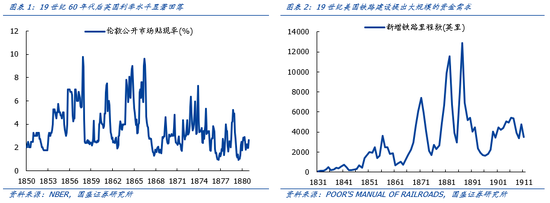

而在经历百年产业革命和对外贸易后,英国社会财富和个人财富大量积累。但当时,英国国内利率很低,存在大量的闲置资金,亟需合适的理财工具进行资产增值。

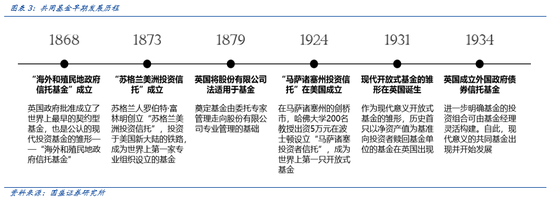

1868年,为了拓展海外殖民地,英国政府批准成立了世界上最早的契约型基金,也是公认的现代投资基金的雏形——“海外和殖民地政府信托基金”。“海外和殖民地政府信托基金”在《泰晤士报》上刊登招募说明书,公开向社会公众发售认股凭证,投资总额48万英镑,信托期限为24年。募集资金由英国政府授权的专职经理人作为信托管理人,负责管理和运作。并主要分散投资于国外殖民地的公司债,投资地区涵盖南北美洲、中东、东南亚和意大利、葡萄牙、西班牙等国家。

“海外及殖民地政府信托”开创了一种集合众多小额资本,通过委托专家管理的方式进行规模投资的模式,正如该基金在招股说明书中所提到的,其宗旨为“运用基金达到与大投资者一样享受海外投资收益的目的”。整体来看,该信托更类似股票,不能退股,也不能将基金单位兑现,认购者的权益只限于分红和派息。但这种有国家信用担保的汇集众人资金委托专家经营的方式,仍然一出现便深受中小投资者的欢迎。

并且,此后“海外及殖民地政府信托”的表现,也进一步证明了投资方式的可靠性。事实上,通过多元化投资分散风险、提高风险收益,“海外及殖民地政府信托”投资者得到的实际回报率达7%以上,远远高于当时3.3%的英国政府债券利率。

“海外及殖民地政府信托”之所以为历史所铭记,核心在于其为了确保投资的安全与增值,委托律师同投资者签订了文字契约,通过信托契约合理安排了投资者和代理投资者之间的权利与义务,奠定了现代共同基金契约型法律关系的基础。

此后,从1870年至1930年的60年间,在英国成立了大量的基金管理公司。其中,1873年,苏格兰人罗伯特·富林明创立“苏格兰美洲投资信托”,投资于美国新大陆的铁路,成为世界上第一家专业组织设立的基金。该基金承诺6%的保底收益率,一上市就被抢购一空。1879年,英国将股份有限公司法适用于基金,奠定基金由委托专家管理走向股份有限公司专业管理的基础。至1890年,英国营运的投资信托基金达101只,均采取对外证券投资的方式,以公债为主要投资对象。

1931年,作为现代开放式基金的雏形,历史首只以净资产值为基准向投资者赎回基金单位的基金在英国出现,成为共同基金发展史上的又一个里程碑。至1934年,英国成立外国政府债券信托基金,该在信托契约中进一步明确基金的投资组合可由基金经理灵活构建。自此,现代意义的共同基金出现并开始发展。

与英国类似,美国在19世纪中期完成第一次工业革命。19世纪60年代后期第二次工业革命兴起后,美国又抓住契机,利用丰富的石油资源以及丰富的人力资源,厚积薄发,于1894年完成GDP总量对英国的超越,又于11年后的1905年在人均GDP上也超过英国。至1910年,美国已在综合国力层面成为世界第一。经济的飞速发展、财富的大量累积,同样提出大量的投资需求。

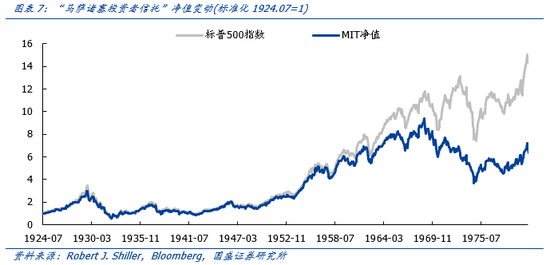

1924年3月21日,在马萨诸塞州的剑桥市,哈佛大学200名教授出资5万美元在波士顿设立“马萨诸塞投资者信托”(Massachusetts Investors Trust,MIT)。4个月后的1924年7月15日,MIT开始公开募集,投资者可以按基金净资产随时购买和赎回基金份额。见证了共同基金由封闭式向开放式的过渡,成为基金史上第一只开放式基金。此外,MIT还开创了向全部持有人公开其持有的有价证券组合的先河。

MIT在美国乃至全球基金发展史上的重要性,在于其对基金组织形式和投资理念的变革。一方面,不同于传统的英国契约型、封闭式基金,MIT为开创了公司型、开放式基金的先河。另一方面,作为一只开放式基金,MIT必须随时应对赎回,令其对于流动性的关注远远高于封闭式基金。这导致MIT与当时偏向高风险投资并且操作混乱的封闭式基金不一样,持仓集中在19只蓝筹股、14只铁路股以及10只公用事业股和2只保险公司股,更像是一只大市值股票基金。

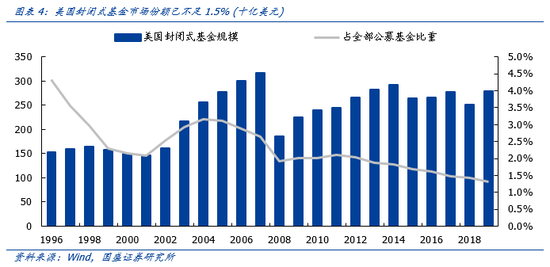

大萧条后,MIT成为第一只依照1933年《证券法》注册的基金。而随着以MIT为代表的开放式基金登上历史舞台,美国基金业在随后的近百年里逐步发展壮大。其中,1929年开放式基金占比尚不足5%,1940年其市场份额便已达到47%。至1943年,开放式基金市场份额首次超过封闭式基金,并且从此之后一直增长。其中,20世纪50年代末,MIT还一度成为美国最大规模的基金。至今,封闭式基金在美国基金市场中的规模占比已低至1.3%。

二、蓄势期:30年代至80年代初

1、大萧条后到40年代末的萧条期

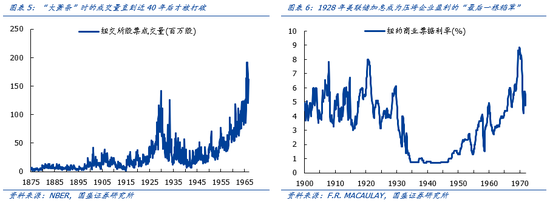

一战结束后,美国经济迅速复苏。在飞速发展的汽车行业与建筑行业的带动下,美国经济进入“咆哮的二十年代”,并催生了股市的繁荣。《世界股市风云鉴》这样描述上世纪20年代末美国股票市场的疯狂:“上至钱袋羞涩的政界人物和脑满肥肠的财阀,下至擦皮鞋的男孩和扫大街的清洁工,都不顾一切如巨潮一般地涌进股市”。

与此同时,杠杆交易、信用交易的流行也进一步吹起市场泡沫,股民仅付很少的保证金就可以方便地进行股票杠杆投资,杠杆比率甚至高达1:10。银行资助证券经纪人放出的股票抵押贷款从1927年1月的30亿美元上涨到同年12月的45亿美元,再到1929年9月的85亿美元。以散户与杠杆资金为代表的投机性资金涌入股市,助长了证券市场的投机狂潮。

然而,如此“鲜花着锦”、“烈火烹油”,最终毫无意外地以“一地鸡毛”告终。随着二十年代末美国经济增长放缓,企业盈利状况开始恶化,失去基本面的市场泡沫逐渐累积。与此同时1928年美联储从3.5%加息至5%,非但没能抑制股市投机,反而更进一步加深了企业的负担。最终,如历史上每一次投机活动一样,疯狂的投机活动最终崩溃,并引起大萧条。美国一战结束以来10年取得的发展成果被一举吞没,并陷入经济危机的泥淖。以往蒸蒸日上的美国社会逐步被存货山积、工人失业、商店关门的凄凉景象所代替。

股市崩盘和随之而来的经济大萧条,同样对刚刚起步的美国基金业造成了毁灭性的打击,即便是MIT这样持仓以大市值股票为主的基金产品也未能幸免。大萧条期间,MIT的净值一度折损超8成。直到1932年年中,才随着美国经济转暖、金融行业逐步恢复而逐步修复。

“大萧条”后,华尔街开启了由“自治”向“法治”的进程。在胡佛政府反危机失败后,1933年初,富兰克林·罗斯福当选为美国第32届总统,并开启了旨在克服危机的“罗斯福新政”。由于大萧条起源于金融投机,金融整顿和监管也成为新政重点。罗斯福政府下令令银行休业整顿,委托联储下属银行根据各自资产发行货币,通过《紧急银行法》授权复兴金融公司(Reconstruction Finance Corporation)接受银行优先股票作为担保来为其提供贷款,支持有偿付能力的大银行,淘汰无偿还能力的不健全银行,逐步恢复银行的信用。监管上,《格拉斯—斯蒂格尔法案》、《证券法》等法案出台,强行断开了银行、保险和证券市场的联系,开启了美国金融行业长达66年的分业经营历史。

而金融监管的持续完善、收紧,以及战争阴云下资本市场长期的不景气,让美国基金业在新生后不久,便进入了一个较长的萧条期。但也是从这时开始,美国证券交易委员会颁布了一系列包括《投资公司法》等在内的法律法规, 对基金的发行、信息披露、定价、内部治理结构、管理人交易行为等多个方面制定了严格的规定,确保基金公司规范运作并有效保护基金投资人的权益,为未来基金业长期保持健康发展奠定了坚实的基础。

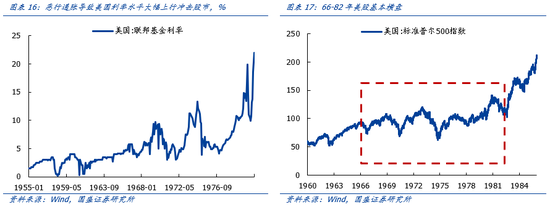

2、二战后到70年代初的缓慢发展期

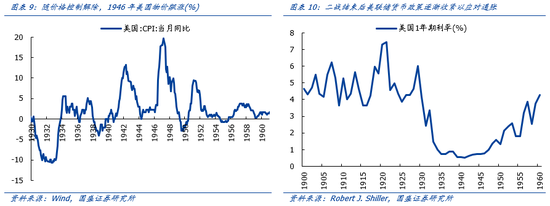

在二战结束后不久,随着美联储货币政策边际收紧,美国股票市场再度陷入到熊市之中。但整体来看,这一轮熊市对于市场的影响并不大。战争期间,美国财政部发行大量胜利债券(Victory loans)为战争融资,同时美联储应财政部的要求,承担保持国债低利率的义务,并因此而放弃货币存量目标,专注于控制利率。但在战争结束后,随着战时工资和价格控制解除,1946年美国物价水平飙升,同时美联储也开始寻求货币政策上的独立,《1946年就业法》(Employment Act of 1946)规定美联储的货币政策目标是促进最大就业。尽管由于政府债台高筑,美联储仍被要求实行钉住利率的货币政策,但在实际操作过程中,美联储已开始考虑收缩规模来应对通胀。于是,在1948年美联储提高了存款准备金率。紧缩的货币政策最终对美股市场形成冲击。

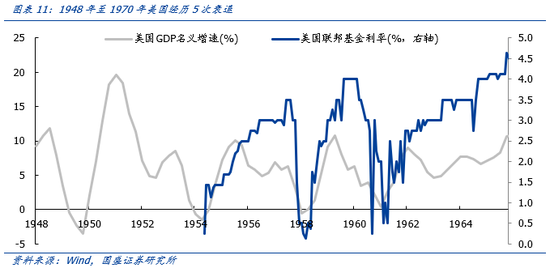

事实上,二战后,美国经济蓬勃发展并进入“黄金时代”,在马歇尔计划、战后婴儿潮、居民收入增加、战争带来的滞后需求释放及对朝、越两次战争等因素支撑下,美国经济虽然在1953年、1957年和1960年经历了三次较小规模的周期性经济危机,却始终保持高速增长的势头。

股市方面,在经济持续增长的推动下,整体表现强劲。1949年中至1973年初,标普500指数大涨近800%。

1949年6月至1956年8月,美国股票市场首先迎来了长达7年以上的长牛,并录得267.1%的涨幅。1957年3月至1958年4月,美国经济在战后第三次陷入衰退,同时全球也在战后第一次遭遇经济危机。为摆脱危机,美国仍然采用宽松的财政和货币政策,美股也在1957年10月开始迎头向上。期间1960年2月到1961年2月,美国经历第一次美元危机,并发生了战后的第四次经济衰退,同期股票市场同样出现震荡调整,但在“电子热”下,整体涨势不改。

直至1961年12月,美股遭遇“肯尼迪暴跌”(Kennedy Slide of 1962)再次由牛转熊。不过由于“肯尼迪暴跌”基本没有对银行系统造成冲击,在政府刺激政策下,美国经济再次回到高速增长期。与此同时,股票市场也一片向好,并购狂潮以及概念投资热潮下,成长股投资的黄金10年继续。

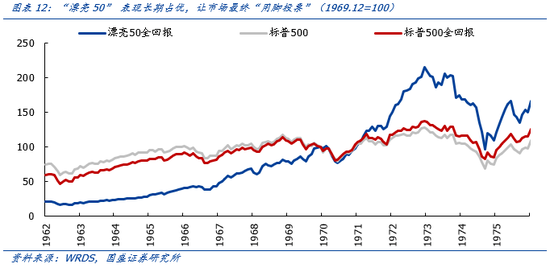

到60年代末70年代初,在连续经历“电子热”、“并购浪潮”、“概念炒作”投机破灭,以及连续爆发的美元危机最终导致1971年布雷顿森林体系瓦解,美国、美元在战后西方国家经济运行中的核心地位大幅削弱的高不确定性背景下,“漂亮50”行情开启。

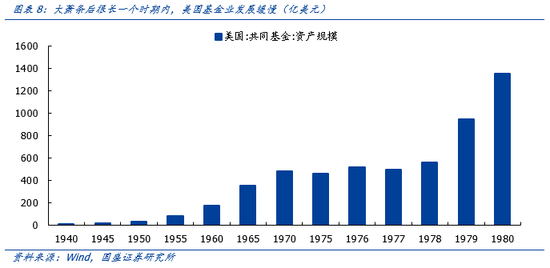

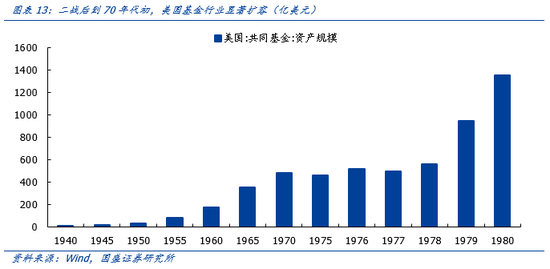

而伴随股票市场的繁荣,美国基金市场规模也取得了显著的扩容。1945年至1970年,美国共同基金总规模从12.8亿美元,增长至476.2亿美元。在此期间,美国诞生了诸如富达(1946)、富兰克林邓普顿基金(1947)、联博(1967)等一大批投资者们耳熟能详的基金公司。此外,巴菲特也于1956年创建了伯克希尔·哈撒韦。

3、挣扎求生的70年代

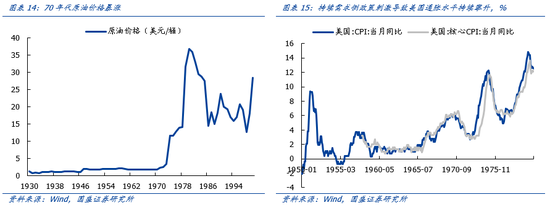

1973年,第一次石油危机爆发,美国经济陷入衰退。由于油价从1973年的每桶不足3美元快速涨至接近12美元,美国通胀水平随之大幅上升至两位数。美国经济彻底进入到低增长、高通胀、高失业的滞涨阶段。与此同时,尼克松放任货币增长、以工资物价管制为主导的通胀治理方式也并未起效。

受滞涨危机冲击,美国利率水平大幅抬升,美国股市也陷入长期横盘。事实上,1966年2月至1982年8月,标普500指数基本持平,考虑到期间通货膨胀达到175.35%,实际收益率不到-60%,更甚于大萧条时期的-50%左右,对于居民财富形成极为严重的侵蚀。资本市场的低迷,同样导致了美国基金业发展的停滞。从70年代初至1978年,美国基金规模基本持平,期间甚至一度缩水。

在整个基金业都在挣扎求存的时候,一种新的基金产品诞生,最终挽救美国基金业于倾颓,更培养了美国居民投资基金的习惯。而这种新的基金产品,就是货币基金。

美国货币市场基金兴起于美国利率市场化初期,其产生的初衷,是为了规避Q条例对存款利率的管制。

尽管Q条例对美国经济曾起到积极促进作用,然而在进入60年代后美国通胀提升,Q条例下银行存款利率上限受到限制,这一方面使银行存款对投资者的吸引力急剧下降;另一方面,证券市场发展、金融国际化、投资多样化又导致银行存款大量流向证券市场或转移至货币市场,造成“金融脱媒”现象的发生并愈演愈烈。Q条例约束和分业经营限制下,银行处于一种不公平的竞争地位。银行的吸存能力受到很大影响,以致存款性金融机构的生存岌岌可危。

为提高商业银行盈利能力,从70年代起,美国提出了解除利率管制的设想。1970年6月,美联储首先将10万美元以上、3个月以内的短期定期存款利率市场化,后又将90天以上的大额存款利率的管制予以取消。同时,继续提高存款利率的上限,以此来缓和利率管制带来的矛盾。然而,小额存款利率上限仍被限制在低水平(定期存款和储蓄存款利率上限分别为5.25%和5.5%,并禁止向活期存款支付利息),两者之间的利率差形成了巨大的套利空间。

1972年,曾任职“教师年金保险公司”现金管理部主管的Bruce R. Bent及其合伙人Henry B.R. Brown成立“储蓄基金(The Reserve Fund)”,通过向中小投资者募集资金,并作为大客户投资于CDs、国库券等,从而让中小投资者享有大客户才能获得的高收益率。美国第一支货币基金由此诞生。

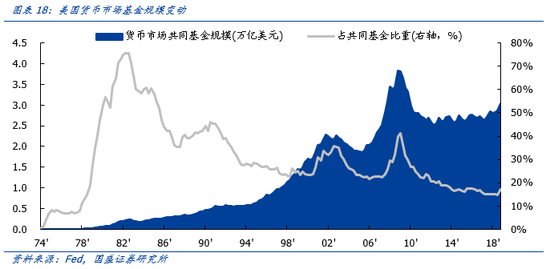

由于连续多年的通货膨胀导致市场利率大幅上升,国债、商业票据的收益率高达10%以上,远高于储蓄存款的收益水平让货币基金一经诞生便取得了巨大的成功。1981、1982年,货币市场基金占共同基金市场比重一度达到70%以上。

然而,大量存款从银行流向货币基金,最终引起了银行以及监管层的关注和担忧。

1980年3月,美国政府制订了《存款机构放松管制的货币控制法》,决定自1980年3月31日起,分6年逐步取消对定期存款利率的最高限,即取消Q条例。1982年颁布的《加恩-圣杰曼存款机构法》,详细地制定了废除和修正Q条例的步骤,为扩大银行业资产负债经营能力,还列明了一些其他与利率市场化相关的改革。

与此同时,从1982年开始,各家银行和储贷机构也相继推出了与货币基金竞争的高收益存款账户(SuperNOW,MMDA等)。这类存款账户提供活期存款的便利性的同时,向储户支付相当于储蓄存款的高利率,加之受到FDIC的存款保护,货币基金的吸引力下降。

此外,随着80年代初沃尔克货币主义实验实现对高通胀的控制后,市场利率也显著回落,货币基金收益下降。自此货币基金在美国共同基金行业中的地位逐步回落,至今大致维持在15%左右的市场份额。

风险提示

1、美国基金业的发展历程,基于其特有的经济、时代背景和人文、法律环境,其经验不一定符合国内基金行业发展需求。

2、美国基金行业以公司型为主,不同于我国以契约型为主,也将导致基金业在发展过程中的偏差。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。