基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

来源:老罗话指数投资

为啥说这只指数可以被称作中国的纳斯达克指数呢?不说别的,单单是汇聚了国内最具影响力的科技龙头这一个特点就与纳指非常相似,具体情况如何,且听我娓娓道来。

1. 指数市值覆盖高,科技属性强,龙头效应明显

中证沪港深科技龙头指数从沪港深三地市场选取50只市值较大、市占率较高、研发投入较多的科技领域龙头上市公司证券作为指数样本,在编制方案中强调“第一大股东股权质押比例不高于80%且总质押比例不高于50%”、“过去三年研发投入的复合增长率为正”、“在细分领域内,证券的净资产收益率(TTM)排名在前50%”等筛选条件,突出了指数的科技属性。该指数以2014年11月14日为基日,以1000点为基点。

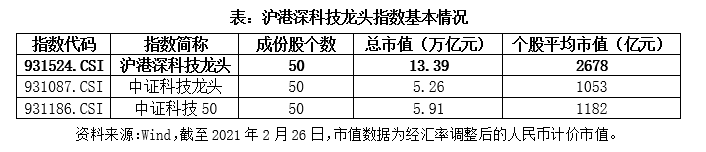

截至2021年2月26日,沪港深科技龙头指数包含50只成份股,总市值达到13.39万亿元,远超中证科技龙头指数和中证科技50指数的市值覆盖。个股平均市值也有2678亿元,约中证科技龙头指数个股平均市值的2.5倍。可见,沪港深科技龙头指数是比中证科技龙头指数市值覆盖更大,龙头效应更强的科技类指数。

2. 指数市值和权重均集中在超大市值科技股

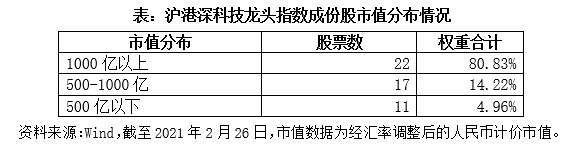

就市值分布而言,50只成份股中,占据权重绝大部分(80.83%)的成份股市值分布在1000亿以上,均为超大型科技龙头。其中市值最大,达到5.32万亿的腾讯控股在指数中权重占比达到10.47%。此外,500亿规模以下的成份股在指数中权重合计只有不到5%。可以说,沪港深科技龙头指数聚焦超大市值股票,真正突出了“龙头”的特征。

3. 兼具三地优质企业,沪港深科技龙头指数优势明显

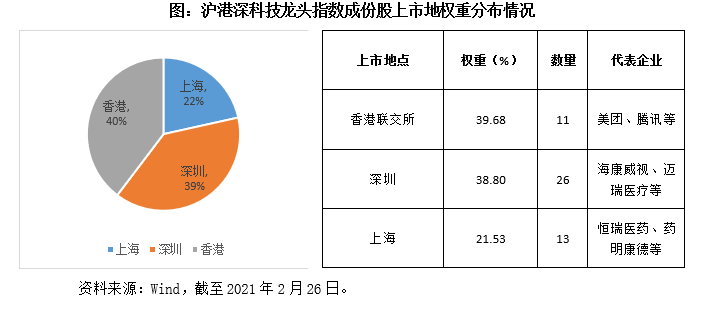

沪港深科技龙头指数汇聚了港股通标的中非常具有代表性的中国科技公司,如腾讯、美团、小米等。就成份股上市地权重分布而言,香港市场的科技龙头股在指数中的权重占比达到40%,是指数占比最高的市场。未来或将有越来越多的优质科技企业赴港上市,港股的科技属性愈发显著,随着相关股票纳入港股通标的,或将不断有优质科技龙头成为沪港深科技龙头指数成份股,这是该指数较其他A股科技类指数无法比拟的优势。同时,较单纯投资港股的科技类指数而言,沪港深科技龙头指数包含了A股上市的科技类龙头,标的成份更为丰富,覆盖面更广,兼具三地优质企业。

4. 指数聚焦成长性行业,重仓成份股多为TMT、医药巨头

就行业分布而言,沪港深科技龙头指数绝大部分权重聚焦电子、医药生物、计算机、通信等高成长性行业,前三大行业分别为电子(35.72%)、医药生物(29.85%)、传媒(11.83%),权重合计77.40%。

相较同属沪港深标的的沪港深互联网指数,沪港深科技龙头对于科技板块的覆盖性更广,分布更加均匀,不仅包含以电子、计算机、传媒为代表的TMT板块,还包含近三成仓位的医药生物,其中就有恒瑞医药、迈瑞医疗、药明康德、翰森制药等国内创新药龙头企业。就这个层面而言,沪港深科技龙头指数不单单偏向于信息科技,也包含了医药科技,其科技属性比沪港深互联网指数更为均衡,可以更好的代表沪港深三地上市的科技龙头企业的整体表现。

沪港深科技龙头指数汇聚沪港深三地优质科技龙头,前十大成份股既包含港股上市的美团、腾讯等互联网巨头,又包含恒瑞医药、迈瑞医疗等A股创新药龙头,此外还包含了海康威视、立讯精密、京东方等先进制造业优势企业。前十大公司在指数中权重占比合计达到61.26%,集中度较高,龙头效应突出。

5.沪港深科技龙头指数历史表现优于主要宽基指数和A股科技指数

(1) 与宽基指数对比

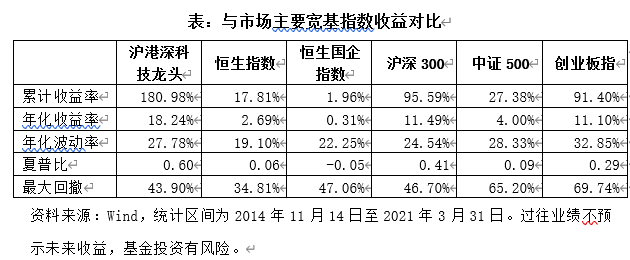

从历史表现来看,从基日(2014年11月14日)至2021年3月31日,沪港深科技龙头指数累计收益率为180.98%,年化收益率为18.24%,表现大幅优于同期沪深300、创业板指、恒生指数以及H股指数等市场主要宽基指数。

该指数历史年化波动率为27.78%,比沪深300指数和恒生指数略大,与中证500接近,小于创业板指。综合波动性和收益率,沪港深科技龙头指数的历史夏普比为0.60,同样大幅优于市场主要宽基指数,其超越市场的表现十分显著。

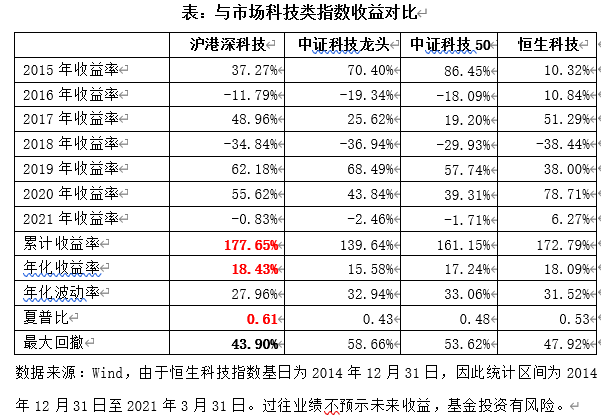

(2)与市场科技类指数对比

我们还将沪港深科技龙头指数与市场同属科技板块的中证科技龙头(931087.CSI)、中证科技50(931186.CSI)和恒生科技指数(HSTECH.HI)进行了逐年的横向对比,可以看到,在4只指数中沪港深科技龙头指数历史表现最好,年化收益达到18.43%。同时,沪港深科技龙头指数的年化波动率较其他3只指数更小,因此从风险收益比来看,沪港深科技龙头指数夏普比率在4只指数中排名第1。此外,沪港深科技龙头指数历史最大回撤为43.90%,在4只指数中表现最好。

6. 指数盈利能力稳定,成长性突出

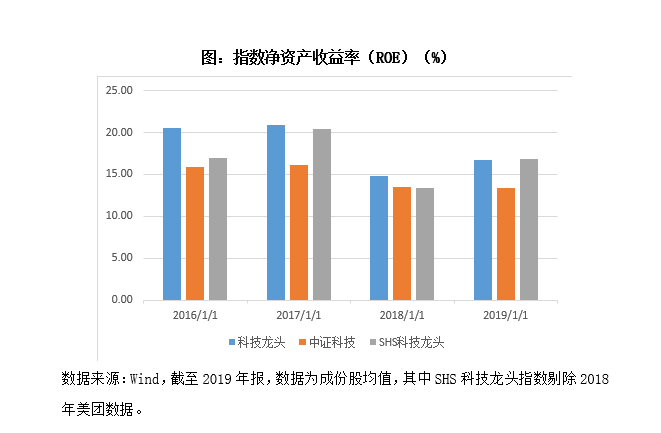

从盈利能力来看,截至2019年底,沪港深科技龙头指数成份股平均净资产收益率为16.89%,领先中证科技龙头和中证科技50指数。良好的盈利能力为指数的收益提供了支撑。

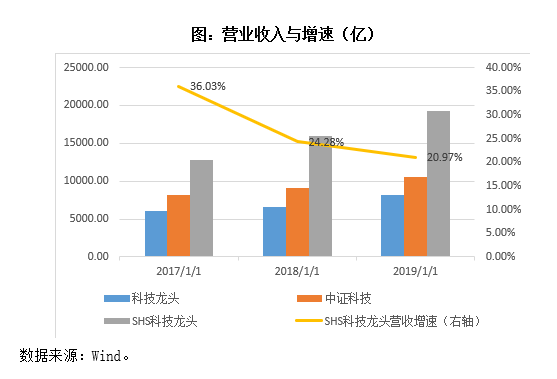

从成长能力来看,沪港深科技龙头指数2019年总营收为1.92万亿元,远超同样拥有50只成份股的中证科技龙头指数与中证科技50指数,表明其成份股在科技行业市场占有率较高。同时,沪港深科技龙头指数营收增速超过20%,说明其成长性较好。

7. 指数市盈率在成长类指数中相对较低,未来高成长性或将迅速消化估值

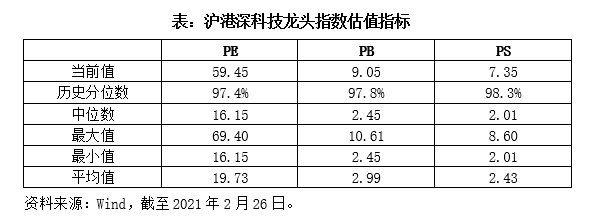

截至2021年2月26日,中证沪港深科技龙头指数动态市盈率PE(TTM)为58.24倍,市净率(PB)为9.05倍;市销率(PS)为7.35倍。由于中证沪港深科技龙头指数的上市时间为2020年7月16日,因此其历史估值分位数参考意义较小。

通过横向对比可以发现,沪港深科技龙头指数市盈率在同属成长类的指数中相对较低,具有相对估值优势,因此更具投资性价比

此外,沪港深科技龙头指数的估值也将被其高利润增速所消化。根据Wind预测数据,沪港深科技龙头指数在2021年、2022年的净利润增速将分别达到34.29%和23.03%。长期来看,沪港深科技龙头指数仍然具有相当高的投资价值。

风险提示:本资料仅作参考,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。投资有风险,入市需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。