基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

2020年,全球共有6家保险科技企业成功IPO,市值超过1200亿元。

韦莱韬悦发布的《2020年全球保险科技融资报告》显示,去年全球保险科技领域发生377笔融资交易,全年累计融资总额达71亿美元,创历史新高。

一方面,保险科技赛道愈加火热,但另一方面,保费连续三年低增长、代理人模式陷入瓶颈期,保险行业冰火两重天。

近日,平安证券研究所金融与金融科技行业首席分析师王维逸在与全景·卓识的交流中表示,转型已经成为了行业共识。

“互联网颠覆了很多行业,但是对于保险行业,我们只能说科技在给它赋能,并没有把它完全颠覆掉,这是由保险的产品属性决定的。”

王维逸提到,在保险科技变革的第三阶段,更重要的是如何留客。技术创新与场景融合,是未来两大突破点。

王维逸平安证券金融与金融科技行业首席分析师

去年上市险企营收净利双降

近日,五家A股上市保险公司的年报已全部出炉。受所得税政策调整以及疫情影响等因素,2020年上市险企的净利润出现负增长。

2020年,上市险企共实现营业收入32557亿元,同比增长7.5%;归母净利润共2523亿元,同比下降7.4%。

具体来看,平安、国寿、太保、人保、新华2020年的归母净利润分别为1431亿元(-4.2%)、503亿元(-13.8%)、246亿元(-11.38%)、201亿元(-10.4%)、143亿元(-1.8%),归母净利润增速均为负增长。

从新业务价值上看,2020年上市险企寿险新单分化,NBV(新业务价值)出现了不同程度的下滑。2020年,上市险企共实现寿险新单保费4724亿元,同比下滑1.3%;寿险新业务价值共1411亿元,同比下滑19.7%。

具体来看,国寿、新华、太保、平安的新业务价值增速分别为-0.6%、-6.1%、-27.5%、-34.7%。唯有人保寿险较去年同期实现5.6%正增长。

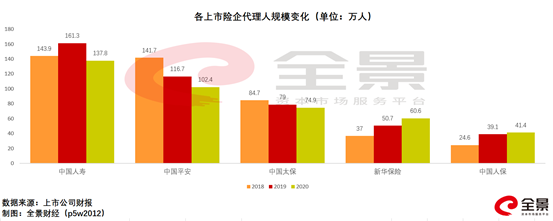

另外,王维逸提到,对于保险公司来说,代理人数量的增长也进入了瓶颈期。

2014~2017年是代理人增速最快的三年。国务院发展中心数据显示,这三年里每年的平均增员率超过80%,而脱落率高达60%。“这是一个非常典型的大进大出的模式。”王维逸称,2020年主要上市险企的人力规模也出现了不同程度的下滑。”

“过去寿险主要采取的是人海战术,代理人的门槛相对比较低,导致整体质量也不是特别高。”王维逸认为,“随着人口红利的逐渐消失,这种大开大合的粗放式发展已经难以为继。”

保险没办法完全脱离线下

近年来,互联网保险向保险科技升级。大型险企加大科技投入、中小型险企借用技术服务商,赋能保险产业链的各个环节。

近五年来,中国保险科技行业市场规模呈增长趋势。根据艾瑞咨询数据,2019年国内险企科技投入约320亿元,同比增长19%。根据目前头部险企的战略部署,预计未来科技投入将保持较高增速。

头豹研究院预计,未来,伴随科技进步,中国保险科技行业市场规模将以10.1%的年复合增长率继续保持上升趋势,预计2024年其市场规模可实现1256.1亿元。

但另一方面,王维逸认为,“互联网颠覆了很多行业,但是对于保险行业,我们只能说科技在给它赋能,并没有把它完全颠覆掉,这个也是由保险的产品属性决定的。”

蚂蚁、水滴等互联网保险平台流量巨大,客户经营以大众客群、年轻客群为主,产品销售具有短期、低价等特征,线上获客快;而平安、泰康、太保等传统险企则以高净值客户为主,公域流量基础相对薄弱。

王维逸认为,保险是一个没有办法完全脱离线下的行业。保险产品具有一定特殊性,尤其是高价值率的产品,一是产品条款复杂,如果纯线上服务,可能没有办法完全解释清楚产品的所有条款,二是产品的线上定价难,性别、年龄等方面的不同,保险的定价也会不一样。

“公域上看,目前保险公司和客户之间的互动相对比较少。”王维逸提到,“由于保险产品的特殊性,目前保险公司在公域上的投放基本还是以品牌广告为主,很少会直接针对产品进行销售。”

数据应用仍处于初级阶段

随着数字化的普及,数据安全与隐私保护也成为了关注的焦点。民法典中,隐私权和个人信息保护被提到了前所未有的高度。

王维逸表示,相对其他行业来说,其实金融机构在数据的使用方面最为谨慎,因为金融对于个人所有的方方面面来说是最为敏感的。“目前金融机构对于数据的应用、对于大数据技术的使用还处在比较初期的阶段。”

客户的精准画像是目前已落地的初步探索。保险公司基于海量数据、分析客户行为、完成客户精准画像,可以设计开发更符合客户需求的产品,增强客户粘性,一方面提升获客效率,一方面也节约了人力成本。

她认为,未来金融机构在合理合规合法的情况下,可以发掘更多的数据价值,来真正实现科技对金融的赋能。“保险本身就是一个基于数据的行业。对保险行业来说,数据挖掘和大数据技术的应用在未来还有非常广大的挖掘空间。”

未来:留客养客降本增效

近日,普华永道发布《中国金融科技调研2020》。调研显示,保险业受访者认为科技改变了行业特性,或将催生新市场。

具体来看,94%受访者认为未来五年数据模型和分析的复杂度增加,风险可被更好地识别和量化;93%受访者认同未来五年自动化和智能化系统可有效提高内部运营效率和降低经营成本。

王维逸认为,从服务的角度看,海外险企比中国要领先很多,但是在科技方面,中国其实没有落后。“在整个金融科技的应用上,我们在很多方面是领先于全世界的节奏的。”

从2000年平安推出官网直销平台至今,中国的保险科技变革已经发展到第三阶段。保险科技逐渐从单纯的线上化销售进入到了中后端,如开拓获客渠道、优化核保理赔流程,甚至进入到代理人的招募和培训等一系列全保险业务环节。

在保险科技变革的第三阶段,王维逸强调了技术创新和场景融合。

平安证券研究所金融与金融科技研究团队认为,技术创新的核心在于降本增效。当前的技术创新主要应用于运营、理赔、代理人培训等环节。以人保为例,2019年“芯定损”车险智能定损识别率近90%、驾安配对财险供货综合减损率达13%,2019年理赔减损超过200亿元、同比多减损近20%。

王维逸提到,“在互联网时代,一开始是获客,但是现在更重要的是留客。”未来,大型险企可以增加科技投入、迈向数字化经营和智能化应用;而对于中小险企来说,场景深度融合、与第三方平台合作,深度挖掘客户需求,是可借鉴的发展方向。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。