【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

汇丰晋信基金订阅#

上周市场概况

3月份美国供应管理协会服务业指数创历史新高

#

本周市场展望

本周公布的中国和美国经济数据将成为焦点

#

市场变动

【股票】:环球股市上扬,受惠于经济复苏前景向好和联储局作出保证

【债券】:美国国库券报升,受每周申领失业救济人数令人失望和联储局的鸽派言论影响

【商品】:油价下跌,OPEC+增产前夕,全球感染个案增加

市场走势及主要变动

货币(兑美元)

股票

债券(十年期息率)

上周市场概况

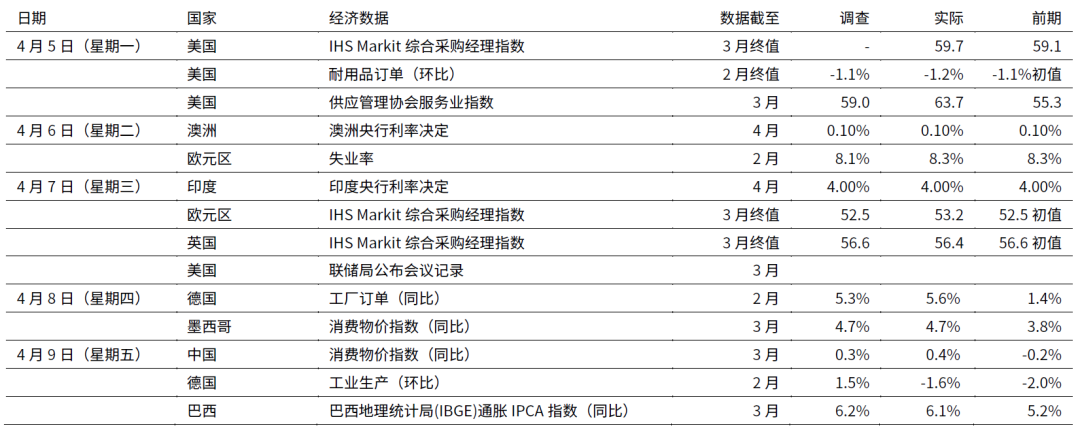

宏观经济数据及市场事件

_

3月份美国供应管理协会服务业指数创历史新高

_

联储局3月份会议记录确认当局不急于收紧政策

_

印度面对疫情回升的挑战,央行维持政策不变

美国3月份供应管理协会服务业指数升8.4点至63.7,创1997年以来新高,超出预期的升至59.0。自疫情开始以来,18个服务行业首次全面录得增长。前瞻分项指数(如新订单和就业人数)表现强劲,反映随着防疫限制放宽,受到重创的服务业可望保持增长趋势。

美国联邦储备局(联储局)的会议记录显示,尽管经济前景好转,但决策官员未有计划在短期内放慢资产购买步伐。当局亦认为,近期长期国库券息率上升属增长前景好转的自然反应,无需实时采取干预措施。联储局官员补充指,在最高就业和通胀的双重目标取得重大进展仍需要「一段时间」。

欧洲方面,欧元区失业率1月份数据经上调,2月份企稳在8.3%,政府支持计划继续限制正式职位流失数字,尤其是受Covid-19防疫措施影响行业的工人。

2月份德国工厂订单增加5.6%(同比),超出预期的5.3%升幅,1月份升幅则向下修正至1.4%(同比),德国制造业在疫情下持续表现稳健。然而,2月份工业生产意外跌1.6%(环比),跌幅集中在汽车业,消息指供应链受阻构成打击。

亚洲方面,印度央行表决一致通过将回购利率维持在4.0%,并维持宽松货币政策立场以支持经济增长;同时,印度的新冠病毒个案上升,导致某些邦需再次实施流动限制。印度央行表示,将在2021年第二季买入1万亿印度卢比的主权债券。

中国3月份的消费物价指数重回通胀区间,升0.4%(同比),上月份为跌0.2%(同比)。支持整体消费物价指数的主因为汽油价格,食品和耐用品价格则微跌。未来数月,服务业消费复苏(尤其是餐饮、旅游和娱乐)可能支持服务业通胀。此外,商品成本急升,生产者价格升至4.4%(同比)。

拉丁美洲方面,3月份墨西哥消费物价指数通胀升至超过两年高位的4.7%(同比)。数字高于墨西哥央行一年前订立的通胀目标范围2%-4%(同比),主要因能源价格造成的基数效应所致。

3月份巴西地理统计局(IBGE)通胀IPCA指数升至6.1%(同比),略低于预期的6.2%(同比),但仍高于央行2021年的目标范围2.25%-5.25%(同比)。基数效应和油价回升为影响最新数据的主要因素,但政策官员正密切监察财政风险持续和通胀预期不断上行。

本周市场展望

宏观经济数据及市场事件

_

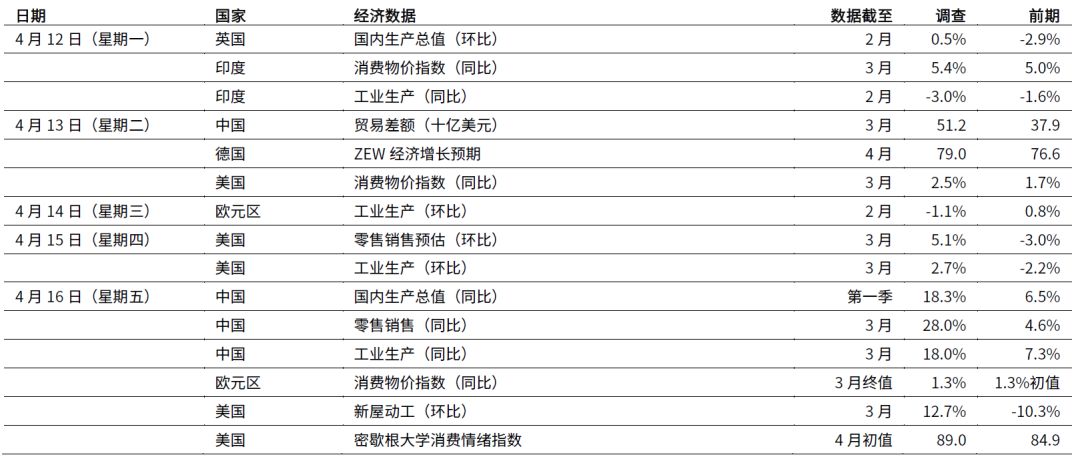

本周公布的中国和美国经济数据将成为焦点

_

预期美国3月份的零售销售、新屋动工和工厂产出将录得强劲增长

_

预期中国第一季国内生产总值增长将急升至18.3%(同比)

美国

预期3月份美国消费物价指数通胀将升至2.5%(同比),受基数效应、能源价格回升及供应链瓶颈所影响。据联储局指,通胀加快属暂时性质,主要会集中在未来两季。撇除食品和能源类别,核心消费物价指数预期将升至1.5%(同比)。

美国家庭在3月份收到额外刺激经济援助,此将有助月内零售销售按预期急升5.1%(环比)。据已公布的数据显示,3月份汽车销量急升。放宽公共卫生措施也将有助食品服务和酒吧类别。

工业生产上月受天气影响跌2.2%(环比),预期3月份将增长2.7%(环比)。需求在未来数月回升,将为生产提供广泛支持,但全球半导体持续短缺的负面影响值得关注。

新屋动工在2月份受严寒天气影响,预期3月份将急升12.7%(环比)至1,602,000间(年率化)。如预期属实,将会是住宅建筑自环球金融危机以来的第三高月度升幅。

受大规模财政支持和COVID-19疫苗接种稳定支持,4月份密歇根大学消费情绪指数有望创一年新高。

欧洲

英国国内生产总值上月收缩2.9%,预期2月份将升0.5%(环比)。月内的防疫限制未有改变,因此产出增长可能反映企业逐渐适应防疫措施。详细数据方面,1月份数字在新贸易规则生效后急跌,2月份贸易数据将受密切注视,以寻找英国-欧盟贸易回升的迹象。

预期4月份德国ZEW经济增长预期将升2.4点至79.0。「现况」指数也可能上行(预期升6.0点至-55.0),因有迹象显示德国推出疫苗的速度正在加快。近期股市表现强劲,也可能增强了参与调查的金融专业人士的信心。

欧元区方面,预期工业生产跌1.1%(环比),反映法国和德国的工业疲弱,供应受限使汽车和其他运输设备产出受压。然而,调查数据显示受订单数据强劲推动,未来数月的工业活动可能有改善。

亚洲

预期中国第一季国内生产总值增长将大升至18.3%(同比),受惠于全球同步复苏,且美国财政刺激措施的溢出效应有利出口需求、库存补充和制造业资本开支投资。中国在农历新年实施「就地过年」使第一季工作日数增加,这也推动了数据增长。

3月份中国零售销售可望增加28.0%(同比),因服务业重新开放令餐饮和休闲开支快速反弹,且汽车销售强势。

中国的工业生产预期将增长18.0%(同比),受外围需求稳健支持,但将较1月份至2月份期间增长35.1%(同比)稍为放缓(因中国在农历新年期间实施「就地过年」增加了工作日数)。

中国的贸易数据可能显示全年进出口增长强劲,乃受惠于基数效应、近期服务业和制造业采购经理指数胜预期,以及韩国和中国台湾的出口数据造好。进口方面,商品价格和制造业资本开支投资增加可能支持机器及电子产品进口。

预期印度3月份的消费物价指数通胀将升至5.4%,高于印度央行的中点目标。去年食品价格基数较低、燃料价格上涨及企业转嫁的投入成本较大,可能推高按年通胀。

预期印度2月份工业生产将跌至-3.0%,1月份的跌幅为1.6%,跟随同期制造业采购经理指数回落。展望未来,由于去年的封锁措施导致基数偏低,按年产出可能急增。

市场变动

#

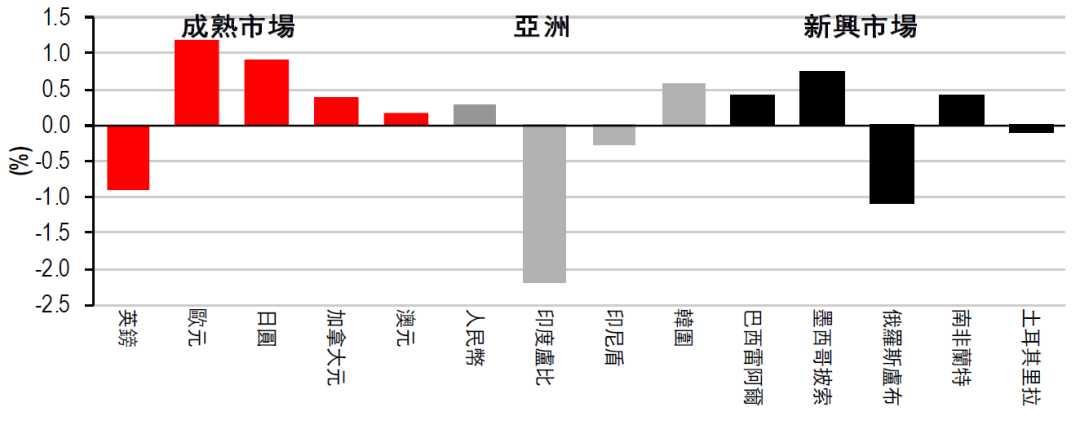

股票

环球股市上扬,受惠于经济复苏前景向好和联储局作出保证

美股上扬,数据公布强劲提振市场对美国经济稳步复苏的乐观情绪,且COVID-19疫苗继续稳定推出。联储局主席鲍威尔的言论也支持了投资者,他淡化通胀可能失控的风险,并强调将有持续货币政策支持。标普500指数上周高收2.7%。

欧洲股市报升,环球经济复苏的乐观情绪持续。道琼斯欧洲50指数升0.8%,法国CAC 40指数未有受上周五公布的2月份工业生产数据疲弱影响,收市升1.1%。英国富时100指数表现领先(升2.6%),英镑兑美元偏弱。

亚洲股市上周缺乏明确方向,投资者评估参差的经济数据公布,并继续关注COVID-19疫情发展。日本日经225指数和印度SENSEX 30指数表现欠佳,因COVID-19个案回升,且需要再次实施防疫限制以减慢个案增幅。澳洲ASX200指数表现领先,金融和材料股领涨。台湾加权指数和韩国KOSPI指数上周报升,外国资金流入股市构成支持。此外,上证综合指数下跌,通胀较预期高引发市场忧虑货币政策将更快回复正常,但服务业和制造业采购经理指数数据的表现均较预期佳。

#

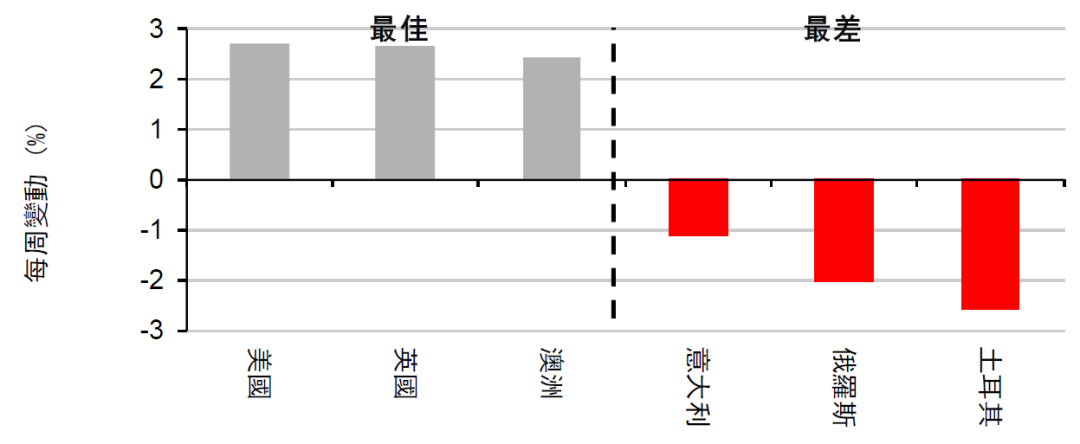

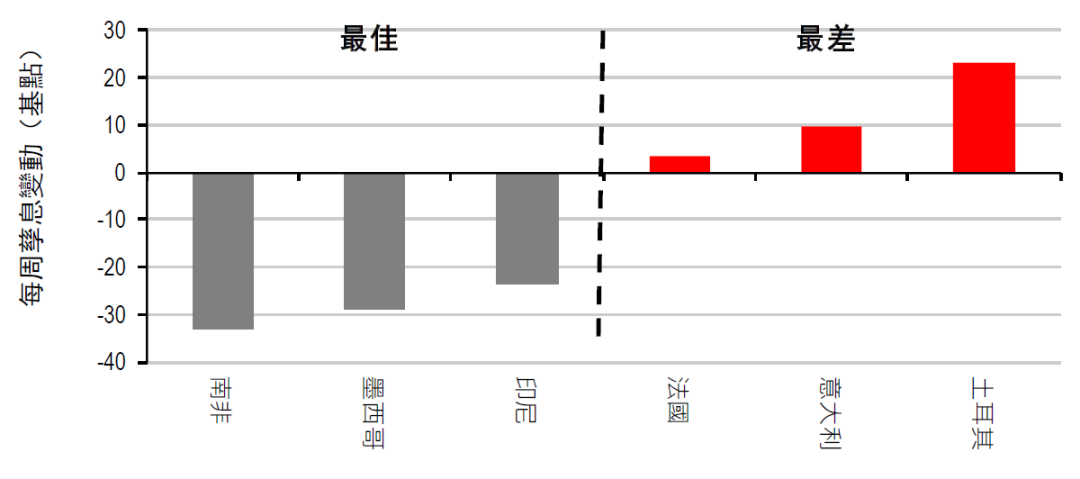

债券

美国国库券上周上升(息率下跌),每周首次申领失业救济人数连续第二次上升,反映复苏不平衡,这令投资者降低了加息预期。整体而言,升幅集中在中期国库券(五年期息率跌11个基点至0.86%),而基准的十年期息率跌6个基点至1.66%。

欧洲政府债券下跌(息率上升),感染个案和各国实施封锁仍然带来挑战。整体而言,德国十年期政府债券息率升3个基点至-0.30%。非核心债券息差扩大,意大利十年期政府债券息率升10个基点至0.73%。英国十年期政府债券息率变动不大。

#

商品

油价下跌,OPEC+增产前夕,全球感染个案增加

油价上周下行,市场忧虑全球COVID-19个案增加将继续限制需求,且OPEC+(油组及其盟友)将在5月份开始增产。整体而言,6月份欧洲油价跌2.9%至63.0美元。金价微升0.9%,因美国债息下行和美元转弱。

本文件作为汇丰晋信基金管理有限公司(本公司)旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

本文件由汇丰环球投资管理(香港)有限公司提供,其著作权归汇丰环球投资管理(香港)有限公司所有,任何机构或个人未经汇丰环球投资管理(香港)有限公司书面许可,不得以任何形式或者许可他人以任何形式对本文件进行复制、发表、引用、刊登和修改。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。