【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:上投摩根领航者

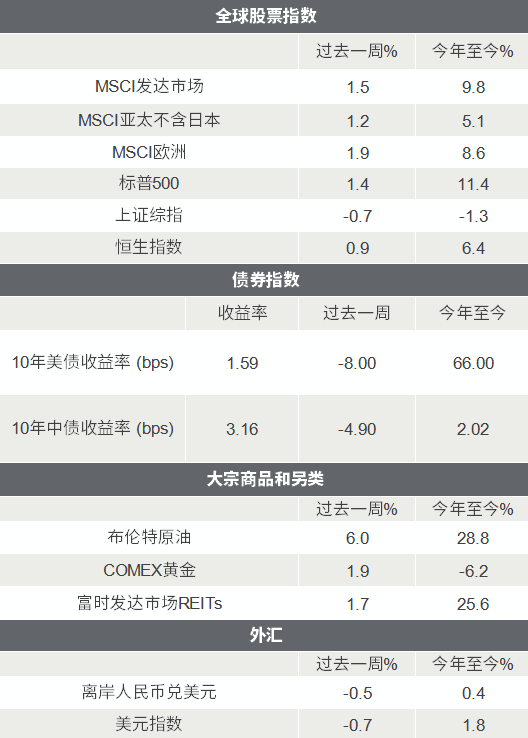

【市场观察1】海外:美债收益率创1个月新低,强劲数据支撑股市创新高

【市场观察2】A股:一季度GDP增速大幅反弹,基本面有望支撑股市表现

【市场观察3】港股:4月内资重新布局港股,搭乘复苏便车、把握转型红利

善用复利效应,做时间的朋友

△资料来源:FactSet,MSCI,摩根资产管理。*再投资于现金的回报是基于美国3个月期国库券(二级市场)的同月收益率计算。指数不包括费用或营运开支,且不可作实际投资。过往表现并非当前及未来业绩的可靠指标。反映截至2021.03.31的最新数据。

△资料来源:Wind,Bloomberg;数据截至2020/4/16。

△资料来源:Wind,Bloomberg;数据截至2020/4/16。

海外:美债收益率创1个月新低,强劲数据支撑股市创新高

■ 美债收益率创1个月新低,强劲数据支撑股市创新高:

在部分新冠疫苗暂停接种,经济数据超预期,以及美俄关系趋于紧张等多重因素影响下,本周美股引领MSCI全球指数再创新高。美国3月零售销售创10个月最大升幅,上周首次申请失业金人数创逾一年新低,3月CPI创逾八年半来最大涨幅,强劲的经济数据为股票市场提供了信心与支撑。而由于市场对因低基数和企业补库存导致的通胀回升已有预期和定价,加之美国因血栓问题暂停部分新冠疫苗接种,10年期美债收益率大幅回落,并在周四触及1.53%的逾一个月新低。

■ 通胀预期仍然可控,中小盘股有望超赢:

短期内,去年同期的低基数,积压需求的释放和消费者的“报复性消费”、大宗商品价格的大幅波动,以及暂时性的供给约束和运输成本的增加,都意味着未来几个月美国通胀率将远高于美联储的目标水平。不过,迄今为止,欧美的通胀预期仍相对稳定,前期债券收益率的上升更多是由经济增长前景驱动,实际利率的回升相对可控。历史上来看,经济复苏和再通胀过程是有利于股票等风险性资产的,价值股和小盘股有望在经济复苏的过程中展现出更高的吸引力。

△资料来源:(上)FactSet,Tullett Prebon,摩根资产管理,反映截至2021年4月13日的最新数据。(下)万得,上投摩根,月度均值,2021年4月为截至4月15日的月均值数据,数据区间2000.01-2021.04.15。

A股:一季度GDP增速大幅反弹,基本面有望支撑股市表现

■ 一季度GDP增速大幅反弹,相较疫情前仍有改善空间:

低基数及今年就地过年增加工作日等因素影响,中国一季度GDP同比大增18.3%,创逾三十年新高;较2019年一季度增长10.3%,两年平均增长约5%,略低于疫情之前的季度同比增速,这表明中国经济仍有继续恢复空间,尤其是近年来对经济增长贡献越来越高的消费目前尚未恢复到疫情前的水平。不过,统计局最新的数据显示,消费已在3月呈现加速复苏的趋势。

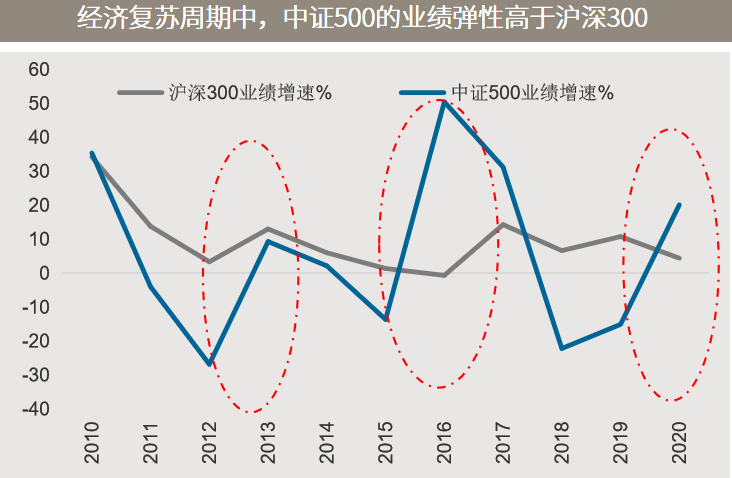

■ 企业基本面延续向好趋势,有望对股市构成支撑:

展望后市,基数效应可能导致今年GDP同比增速逐季降低,但环比层面仍有改善空间,A股整体盈利回升趋势延续,企业基本面向好,有望为市场奠定稳定的基础。同时,投资者对于货币政策和流动性的边际变化,已经能够有较为理性的预期,投资的重心转向关注企业盈利增速与估值的匹配程度。行业方面,顺周期的地产竣工链、有色化工、银行等板块,以及长期成长确定性高的光伏、新能源车产业链等值得重点关注。

△资料来源:万得,(上)数据区间1992.03-2021.03,(下)广发证券,上投摩根,数据区间2010.03-2021.03。

△资料来源:万得,(上)数据区间1992.03-2021.03,(下)广发证券,上投摩根,数据区间2010.03-2021.03。港股:4月内资重新布局港股,搭乘复苏便车、把握转型红利

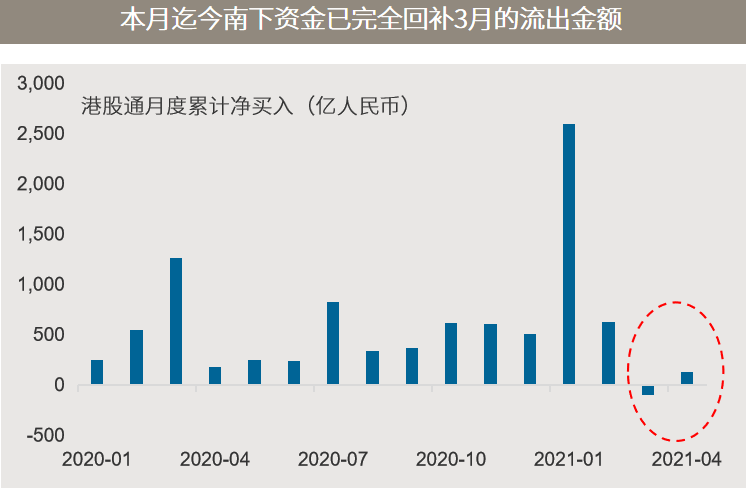

■ 一季度大幅跑赢A股,内资重新布局港股:

3月受市场波动影响而短暂流出的南下资金,在4月悄然回流港股:截至4月16日,本月南下资金累计买入港股逾100亿元,完全回补了3月的净流出。尽管3月跟随全球市场出现大幅波动,但港股恒生指数一季度仍然收涨4.2%,显著跑赢沪深300 的-3.1%。与全球市场一样,港股在一季度也经历了明显的风格切换:能源、地产、金融等周期板块大幅跑赢科技、医疗、消费等成长板块。

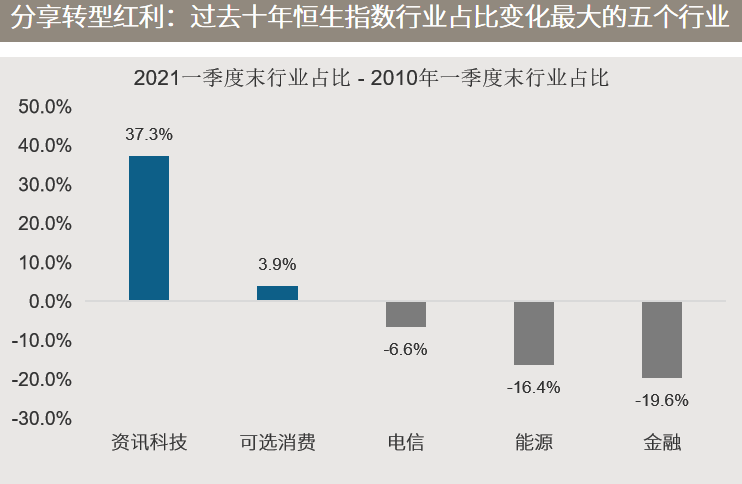

■ 港股受益全球复苏趋势,亦可把握中国转型红利:

一季度中国GDP大幅反弹18.3%,尽管基数效应可能导致今年GDP同比增速逐季降低,但环比层面仍有改善空间,港股有望受益中国及全球经济复苏和企业盈利回升的大趋势,同时更能分享中国经济转型的红利。对比2010年一季度和2021年一季度港股行业结构可以发现,金融、能源及传统产业的占比显著下降,而大消费以及资讯科技等新兴产业的占比明显提升,诸多成长性和竞争优势明显的中概股的回归,凸显了港股在投资中国新兴产业上的优势与稀缺性。

■欧洲央行行长:欧元区经济仍离不开货币和财政刺激两根拐杖的支撑

■ 美国3月零售销售创10个月最大升幅,初请失业金人数降至逾一年最低

■ 美国3月CPI创逾八年半最大涨幅,因疫苗和财政刺激释放被压抑需求

■ 美联储褐皮书:经济复苏步伐加快,劳动力市场也有所改善

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。