【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:好买财富

好买说

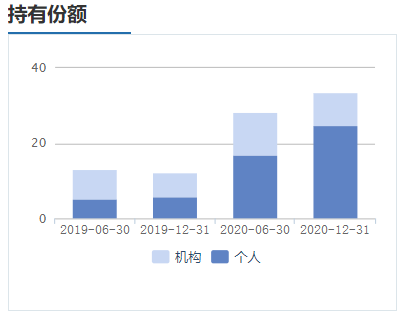

把风格不同的基金放在一起构建组合,可以有效应对多种行情变化,但这并非一劳永逸的赚钱法宝。以好买管理的牛基宝(全股型)组合为例,若持有初始组合(不调仓)至今,累计收益率仅46.69%,而组合创建以来(共调仓6次)实际收益为66.32%,调仓在组合管理中的重要性不言而喻。(来源:好买基金;统计区间:2019.12.15-2021.4.2)

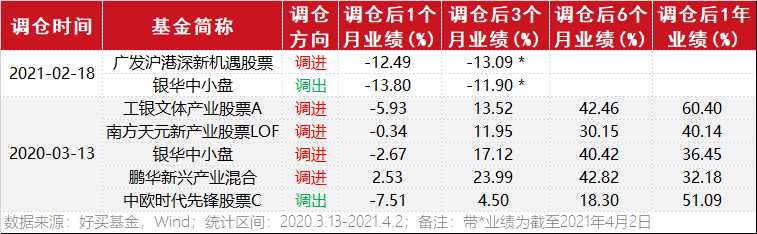

在实际管理中,调仓往往没有办法做到“恰到好处”。比如今年春节后,牛基宝(全股型)将“银华中小盘”替换成“广发沪港深新机遇”,调仓至今银华中小盘净值下跌11.9%,同期广发沪港深新机遇净值下跌13.09%。(来源:Wind;统计区间:2021.2.18-2021.4.2)

那么,组合这次调仓是否为失误?未来主理人还有没有调仓安排?今天我们就结合牛基宝(全股型)创建以来的几次调仓,来谈谈基金组合到底什么情况下会调仓。

1

组合调仓的几种情形

调仓是主理人对组合进行主动管理的体现形式之一,而只要涉及主动管理就难免出现失误,理论上组合管理的最高境界是不调仓也能获得较好收益。但在组合创建时,主理人不可能预料未来市场出现的所有情形,面对变化,好的调仓可以起到画龙点睛和扭转乾坤的作用。

根据好买多年管理组合的经验,我们总结了以下几种可能会调仓的情形:

情形一:判断市场未来风格可能变化

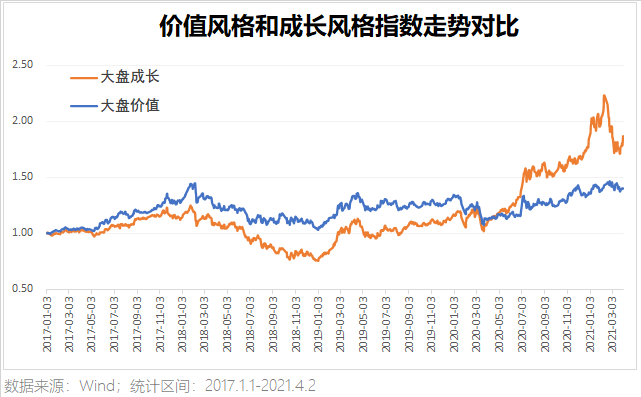

每当行情告一段落,市场都会掀起一场关于未来风格会否切换的大讨论。实际上,在2017-2019年价值风格持续跑赢成长风格背景下,牛基宝(全股型)于2019年底创建时整体也是偏向价值风格。

但随后经历内部多次讨论,好买认为成长风格未来可能表现更好,于是便在接下来的三次调仓中对组合进行了“脱胎换骨”的调整,将其调成了一个更偏成长风格的组合,从下图组合持仓明细可以明显感受到这种变化。

我们分别用大盘成长指数和大盘价值指数来代表两种风格的强弱变化,从下图可以看到,在牛基宝(全股型)于2020年3月转为偏成长风格的组合后,几乎完整捕获了此轮成长行情。

情形二:基金基本面发生变化

基金经理是主动型基金的核心和灵魂,当基金经理发生变动往往也意味着基金的“基本面”会出现一定变化。

虽然从公募历史数据看,基金经理调整不一定就导致基本面恶化,但由于无法确定继任者能否继续管理好基金,通常情况下,投资者都会出于本能先规避这种不确定性。

情形三:基金业绩可能难以为继

同样都是开车,开出租车的和开卡车的其实是完全不同的两类人,虽然他们可能都是老司机,但如果换个位置,让开出租车的人去开卡车,结果可能会非常糟糕。

曾经有一位基金公司的高管就用这个例子来形容基金经理的能力圈,过去两年基金良好的赚钱效应让不少基金规模暴增,且在结构性大牛市下,基金业绩也未现明显异常,正如在宽阔平坦的大路上,出租车司机也能平稳驾驭大卡车。

但路况千变万化,我们都知道不能把卡车交给出租车司机去开,同样让一位基金经理突然管理规模暴增几倍的基金,显然也是一项巨大的挑战。今年1月份,牛基宝(全股型)组合调出鹏华新兴产业时,该基金规模约140亿元,而一年前其规模仅31亿元左右。

我们此前在调研中了解到,基金经理梁浩是一位擅长挖掘黑马股的基金经理,该策略对于规模适中的基金较为有效,如果基金规模太大,可能会出现基金经理无法在短期内找到足够多的黑马股,从而影响基金投资业绩表现。

情形四:基金限购大资金无法买入

对于组合投资,基金占组合权重和所投基金一样重要,当组合中的成分基金出现限购,大资金就可能因无法买到足够多的份额,而使得所持有的基金组合发生变形,从而影响长期业绩和持有体验。

牛基宝(全股型)在创建时重仓买入了一只成长风格基金里的佼佼者——由周应波管理的中欧时代先锋A,该基金占组合权重达16.67%。但在去年2月份和4月份,由于基金陆续加码限购,组合随后也被迫将该基金调出。

除上述几种情形外,还有一些特定组合在特定情形下也会调仓。比如:打新组合在打新基金出现打新效率较低时会调仓,“固收+”组合遇到股市持续下跌也可能转向纯“固收”组合等。

2

组合调仓中的一些误解

明晰了组合调仓的必要性,也了解了可能会调仓的几种情形,接下来问题又来了!因为调仓是个主动管理过程,而市场既复杂又变幻莫测,身处其中难免无法考虑周全,从而惹出一些误解。比如:

◎ 投资者没有跟随调仓,但最后收益和组合表现也差不多,从而认为调仓是在瞎折腾;

◎ 有些时候,被调进的基金业绩表现可能还不如被调出的,从而为投资者所诟病。

对于判定调仓是否为失误虽然没有固定标准,但在实战中业绩是认可度最高的评价准绳。调仓后如果组合业绩表现更好,便被认为是成功;否则就是失误。

我们回到春节后牛基宝(全股型)组合的这次调仓,从下图可以看到,截至4月2日,刚调进组合的广发沪港深新机遇(-13.09%)业绩跑输被调出的银华中小盘(-11.90%),那么这次调仓算失误吗?

我们拉长时间,用组合去年3月份的那次调仓来对比说明,从上图可以看到:

◎ 组合去年3月份调进的4只基金,在调仓后1个月内,表现最差的工银文体产业股票A下跌5.93%,表现最好的鹏华新兴产业上涨2.53%;

◎ 在调仓后3个月和6个月,鹏华新兴产业仍是其中表现最领先的;但调仓后1年,工银文体产业“后来居上”,一度领先的鹏华新兴产业和银华中小盘1年后业绩则垫底,分别于今年1月11日和2月18日被调出组合。

用这个例子要说明的是,虽然业绩是评价调仓是否成功的重要指标,但不能用太短期的业绩下结论。实际上,即便是专业机构也无法避免这个问题。比如:

2005年7月,社保基金理事会到各家基金管理人进行第一次年度检查和阶段考核,华夏基金管理的社保103组合被末位淘汰,但有意思的是,该组合被末尾淘汰后,其持有的个股很快就在后来的行情中表现出色。

概括来说,因为没有人能做到“买在最低、卖在最高”,所以在组合实际调仓中也只能追求短期“模糊的正确”。

3

组合接下来有何安排?

虽说不追求精准调仓,但调仓后组合业绩的确出现了一些波动,如果真的是判断失误,等到1年后再来补救,对投资者造成的损失显然太过巨大。那么,面对近期行情变化和调仓基金的业绩表现,组合接下来又有何安排,会不会再调仓?

对于这个问题,答案就在上述几种情形里。在近期震荡行情中,成长股整体跌幅较大,市场对于未来风格是否会切换也争吵不休,但站在当下,好买基金研究中心分析认为:

其一、中长期看,伴随着中国经济转型继续深化,成长风格仍将会是未来市场主旋律;

其二、经历大幅调整后,成长风格又已具备明显配置价值;加之在此轮调整中价值风格仅表现抗跌,并未显示取代成长风格的迹象。

因此,我们判断未来市场风格可能不会发生根本性变化,牛基宝(全股型)组合也仍将保持目前偏成长风格的配置。

此外,对广发沪港深新机遇这只基金,我们从基金经理、基金业绩和基金限购等几个角度来观察,并未发现其有本质变化;加之我们当初调进该基金的依据依然存在,彼时好买基金研究中心认为:

随着中国经济转型深化,新兴公司仍存在较多投资机会,从更广范围看,无论是估值还是机会成本,港股市场都好于A股,持有主要投资港股的广发沪港深新机遇长期回报可能会更好。

在调仓后1个多月时间里,受加征印花税风波和外部环境扰动影响,港股表现不佳,进而也拖累该基金业绩表现。

在仔细观察并认真分析之后,好买认为:一方面这些都是“突发”因素,此前无法预判,也不能有效规避;另一方面影响时间短,且没有改变市场基本面,比如近期百度和B站等仍在相继回归港股上市。因此组合仍将继续持有广发沪港深新机遇,短期没有调出该基金的计划。

春夏秋冬四季更迭,穿衣也要跟随气候变化而改变,但春有“倒春寒”、秋有“秋老虎”,既不能在开春后就收起棉衣,也不能在入秋后就扔掉短袖。基金组合管理也一样,跟随市场风格变化适时调仓,可以让投资有一个更好的体验;因为每个人体质都不一样,所以我们也经常看到棉衣和短袖擦肩而过的场景,对组合调仓而言,也只能尽力照顾到大多数人。

若想进一步了解“好买组合产品”

可登录/下载“好买基金”APP了解详情

扫一扫,发现好基金

重要声明

本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。