【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

最全| TOP30基金经理管理规模破万亿!新进这三只个股一季度涨幅均超50%,宁德、美团、迈瑞医疗成为前十大热门

来源:聪明投资者

原创 麦琪

最能养肥你钱包的超级聪投天团!一榜囊括坤坤!春春!波君一萧!快快看过来!!!#张坤#基金经理#刘彦春#周应波#萧楠

视频号

“聪投TOP30”基金经理的一季报已全部披露完毕(查看TOP30名单),前几天我们陆陆续续做了多位基金经理的详细持仓分析;

今天聪投将所有基金经理的持仓合并在一起分析,看看这些被誉为“最赚钱”的基金经理,在一季度的调仓路径?

这些最优秀的基金经理调仓才更有参考和借鉴意义,而不是关注全市场所有基金的调仓,那可能更是个反向指标。

具体来看:

1,一季度新增的热门股有宁德时代、美团和迈瑞医疗;泸州老窖、三一重工、万科则退出了前十大热门股。

2,从新进的重仓股来看,受到较多基金经理的35只新进重仓股中,有23家公司市值超千亿市值;

其中,被基金经理持有最多的新进重仓股是海康威视,一共有44只基金持有,12只新进;

三利谱同时被被程洲和冯明远旗下共8只基金新进,三利谱一季度涨幅超60%。

科达制造被程洲新进,一季度大涨54.78%;

赛轮轮胎受到李永兴和杨明的新进,一季度涨幅接近50%。

3,对港股配置继续增加,TOP30基金经理一季度末共重仓持有36只港股。

腾讯和美团点评依旧是被持有的最多,张坤对两只股票的总持仓分别达到了98.06亿和96.04亿,此外,张坤持有港交所的市值突破100亿。

中国移动同时被傅鹏博、王崇、李永兴、周应波、袁芳、丘栋荣纳入重仓股行列;华润啤酒受谢治宇、王崇、周蔚文和袁芳青睐。

银河娱乐、心动公司、周黑鸭、中芯国际、华虹半导体、金山软件进入前30持仓视野。

再看TOP30一季度的操作之前,先来简单回顾下一季度全市场主动权益类基金情况:

一季度

主动权益型基金数量达3906只

规模超6.6万亿,

主动权益类产品仓位整体下调

资料来源:Wind;截止2021年一季度

2021年一季度,上证综指和沪深300分别下跌0.9%和3.13%。。市场整体处于下跌状态,不过,主动权益基金个数和规模仍在继续增加。

2021年一季度,主动权益类基金的总数达到了3906只;规模增加近6000亿,目前权益类基金的总规模达6.24万亿。

资料来源:Wind;截止2021年一季度

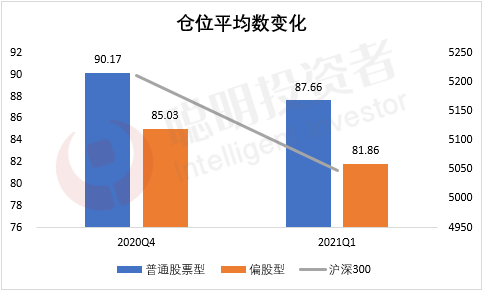

整个一季度,普通股票型和偏股型基金的仓位相比四季度是有所下调的。

其中,普通股票型和偏股型基金的仓位平均数分别为85.03%和81.86%。

接下来,具体来看看聪投TOP30基金经理一季度的最新操作:

“聪投TOP30”基金经理总管理规模超万亿,

张坤刘彦春携手进千亿俱乐部

5/6基金经理管理规模超百亿

资料来源:Wind;截止2021年一季度

1、总的来看,“聪投TOP30”所有管理规模加起来已经超万亿,平均管理规模364亿左右;

其中有18名基金经理管理规模超过300亿,有25位基金经理,即5/6的基金经理管理规模超百亿。

2,张坤和刘彦春的管理总规模均超过千亿。相比四季度,张坤一季度规模增加了100亿。

其中,光是易方达蓝筹单只规模就超过880亿,很有可能成为基金史上第一只单只基金规模超过1000亿的产品;

此外,易方达中小盘的规模则缩水了86亿,目前规模314.64亿。

刘彦春一季度的管理总规模也增加至千亿,首次踏入千亿俱乐部。

相比四季度,刘彦春一季度的管理规模增加232亿。

其中,规模增加最多的是新兴成长,单只基金规模增加超百亿,一季度净申购份额超46亿份。

3,董承非、谢治宇、萧楠,一季度的总管理规模均超500亿。

其中,谢治宇一季度规模达到561.83亿,相比上一季度增加超100亿。

4,TOP30基金经理中,一季度管理规模缩水的大概占1/3。

其中,规模减少最多的是王培,一季度规模减少64.23亿,主要是旗下基金一季度有一定赎回。

此外,像是冯明远、程洲、傅友兴等,管理规模也有一定的减少,不过缩减规模也都在50亿以内。

5,多数基金经理的管理数量集中在3-5只,最多的有管理9只基金,不过,由于总体规模不大,还是处在可操作范围。

TOP30基金经理整体仓位有所下降,

董承非、傅友兴、杨明、张慧的减仓幅度较大

资料来源:Wind;截止2021年一季度

1、2021年一季度,市场跌幅较大,上证综指和沪深300分别下跌0.9%和3.13%。

从TOP30基金经理代表产品来看,整体仓位在一季度有所下降。

TOP30基金经理旗下代表产品一季度的平均仓位是84.78%,相比四季度的86.88%,整体的平均仓位有所下降。

2、减仓幅度较大有杨明的华安策略优选、张慧的华泰柏瑞创新升级A和董承非的兴全趋势。

其中,华安策略优选一季度仓位下降28.49%,目前股票仓位是63.87%。

杨明也在一季报中解释了降仓的原因:“我们看到了市场中存在的泡沫,并在节后通过坚决卖出存在泡沫的个股来持续降低仓位,这有效降低了基金净值的回撤幅度。

尽管如此,回顾这个波动过程,未能在春节前降低仓位仍然使我们感到遗憾。这提示我们在控制情绪、理性投资、提高决策执行力等方面,还需要做出很大的努力来加以改进。”

张慧的华泰柏瑞创新升级A一季度仓位也降低了17.92%,目前仓位是74.22%,张慧在一季报中做了解释和接下来的操作打算:

“基金在节后做了一定减仓和调仓,但底仓的回撤幅度超出预期,并对净值带来了较大拖累,在此我们对持有人表示歉意。

经过调整优化,组合的超额收益在3月下旬有所回升,但核心资产的波动性仍较大,超额收益的持续性不强,持仓有待补充更多有性价比的公司。”

4,此外,仓位增加较多的是冯明远的信达澳银新能源产业,从四季度的90.65%,增至一季度的94.51%,

虽然增持幅度不算大,但我们看了下冯明远旗下所有的产品,一季度均是加仓的。

TOP30热门股变迁:

宁德时代、美团、迈瑞医疗进入前十大热门

泸州老窖、三一重工、万科退出前十大热门股

资料来源:Wind;截止2021年一季度

1、相比三季度,白酒股茅台和五粮液依旧稳稳占据前两大席位。

比如张坤,旗下几只基金对茅台的总持仓有125.25亿市值,相比四季度还略有增加,持有占比超TOP30基金经理总持有市值的28%;

还有刘彦春,持仓茅台89.32亿,也就是说,张坤和刘彦春持有茅台的总市值几乎就占据TOP30持茅台总市值的“半壁江山”了。

第三大重仓的热门股,从顺丰控股变成了海康威视。

从聪投前两天整理的TOP30基金经理一季度详细持仓来看,海康威视受到了张坤、刘彦春、董承非、谢治宇、王崇、萧楠、周应波、袁芳等多位明星基金经理的青睐。

海康威视一季度涨幅15.23%,根据公司一季报披露,张坤位居海康威视第8大流通股东行列,高毅冯柳也位列第三大股东行列。

2、一季度新增的热门股有宁德时代、美团和迈瑞医疗。

其中,像是迈瑞医疗,刘彦春一季度也新进了该只个股,目前总持有市值72.35亿。

宁德时代则再度重回前十大,周应波和冯明远二季度均有一定的增持,袁芳和张慧则均新进了该只股票。

3、泸州老窖、三一重工、万科退出了前十大热门股的位置。

新进重仓股,多为千亿以上市值:

海康威视成为新进次数最多的重仓股

被程洲和冯明远同时看上

三利谱一季度涨超60%

赛轮轮胎受李永兴和杨明新进

一季度涨幅接近50%

资料来源:Wind;截止2021年一季度

1,聪明投资者根据基金持有数,对TOP30基金经理旗下基金一季度新进重仓股进行了统计,受到较多基金经理的35只新进重仓股中,有23家公司市值超千亿市值,10家公司的市值在100-1000亿,仅2公司的市值不过百亿。

2,被基金经理持有最多的新进重仓股是海康威视。

海康威视在刚才统计TOP30热门重仓股的时候,也出现了,44只基金持有海康威视,其中有12只是新进的,可见受关注度很高。

宁德时代是被持有排名第二的新进重仓股。

袁芳旗下的工银瑞信文体产业、圆兴、高质量成长A和三年持有,以及张慧单位华泰柏瑞创新升级A、研究精选、均新进了该只股票。

其中,袁芳持有总市值18.46亿,张慧持有总市值2.91亿。

3,三利谱同时被被程洲和冯明远旗下共8只基金新进。

其中,程洲的总持有市值为7.22亿,冯明远的总持有市值为4.08亿。

三利谱公司年报显示,程洲旗下的几只基金当时已经位列三利谱前十大流通股行列了。三利谱一季度涨幅超60%。

4,士兰微被同时被杨锐文旗下6只基金新进。

士兰微是一家综合型半导体产品公司,旗下主要产品包括集成电路、半导体分立器件、LED产品等三大类,目前市值不到400亿。

杨锐文目前总持有市值将近7亿。士兰微今年以来微跌3个点左右。

5,如果单从2021年一季度的涨幅来看,除了刚才提到的三利谱,科达制造和赛轮轮胎的表现也相当亮眼。

科达制造被程洲旗下的几只基金新进,目前一共持有5.62亿市值。

科达制造公司最新市值刚过20亿,今年一季度大涨54.78%。

另一个赛轮轮胎,一季度受到李永兴和杨明的新进。

公司主营全钢载重子午胎、半钢子午胎和工程子午胎的研发制造,最新市值超300亿。一季度,赛轮轮胎涨幅接近50%。

6,除了中国移动,另外两只“中字头”的港股也受到了基金经理的新进。

一季度,杨明华安红利精选和华安优势企业A、周应波的创新未来18个月,以及丘栋荣的中庚价值品质一年均新进了中国海洋石油。

中国海洋石油最新市值超3600亿,一季度涨幅超13个点。

另一个中国海外发展,被陈一峰的安信价值发现两年定开和安信价值回报三年A,以及丘栋荣的中庚价值品质一年持有新进。

中国海外发展主要从事物业、地产代理及管理、以及财务运业务,今年一季度涨幅近20%。

此外,随着现在越来越多新基金可以参与港股市场,港股成为公募基金紧盯的价值洼地。聪明投资者也在持续关注TOP30基金经理参与港股投资的情况。

港股方面:

张坤持有港交所的市值突破100亿

华润啤酒受谢治宇、王崇、周蔚文和袁芳青睐

中国移动同时被傅鹏博、王崇、周应波袁芳等看上

保利协鑫能源一季度涨幅近61%

银河娱乐、心动公司、周黑鸭、中芯国际、华虹半导体、金山软件进入TOP30视野

资料来源:Wind;截止2021年一季度

一季度,TOP30基金经理共持有36只港股,相比四季度的28只,增加了8只。具体来看:

1、腾讯控股和美团点评依旧是被持有最多的股票,

张坤、刘彦春、谢治宇、王崇、蔡向阳、周蔚文、萧楠、陈皓、李永兴、周应波、袁芳旗下等多只基金均有参与这两只港股的投资。

其中,光是张坤一人,对于腾讯和美团的总持仓分别达到了98.06亿和96.04亿。

2,一季度,张坤持有港交所的市值突破100亿,港交所一季度有9.69%的涨幅。

除了张坤之外,刘彦春、陈皓、周应波、袁芳也持有了港交所。

3,中国移动同时被7只基金持有。

此前的分析中,我们也特意强调了中国移动,一季度被傅鹏博、王崇、李永兴、周应波、袁芳、丘栋荣等多位明星基金经理纳入重仓股行列。

4,华润啤酒受谢治宇、王崇、周蔚文和袁芳青睐。

谢治宇目前的总持有市值为4.45亿,王崇和周蔚文则是新进了华润啤酒进入前十大。

5,单从2021年一季度的涨幅来看,涨幅最高的是保利协鑫能源,被余广持有,

该股一季度涨幅接近61%,余广进行了小幅减持。

此外,兖州煤业股份一季度的涨幅也有48.39%,丘栋荣的中庚价值品质一年持有持有了这只股票,持有市值1.08亿,公司目前市值482亿。

4、我们还可以看到一些泛消费类和软硬件制造的港股也在逐步进入TOP30基金经理的视野,比如银河娱乐、心动公司、周黑鸭、中芯国际、华虹半导体、金山软件等。

比如周应波旗下中欧互联网先锋A一季度新进的心动公司,这是一家在中国及海外开发及运营优质游戏的公司;

周蔚文的中欧匠心两年A,一季度则新进了银河娱乐,集团主要在澳门经营博彩,提供酒店及有关服务,股价一季度涨幅16.18%。

最后,来看看TOP30基金经理在一季报中,对接下来市场的研判。

后市展望和投资方向

在优质公司出现一定幅度下跌后,大部分TOP30基金经理都对后续市场表示了相对乐观,但也提示,还需要耐心以待,不要轻易为超跌反弹所诱惑,等待优质公司估值回落,同时,寻找更多细分行业盈利有增长的公司。

聪明投资者挑出TOP30基金经理中观点比较鲜明的:

一,谨慎稳健

1,董承非:今年,国内外经济逐步进入复苏阶段,我们很难判断疫情消退的时间,但是可以预见的是,像去年那样以较为充裕的流动性来支持经济的局面将在边际上变弱,因此,在基本面及估值的判断上面需要更加谨慎。

2,傅友兴:春节后市场的回调使股市的风险收益比回到相对可接受的水平。显然,估值的相对高企、市场波幅的加大,使得投资短期内将面临更大的挑战。

3,张慧:展望2季度,全年盈利增长最快的阶段已经过去,对于下半年的盈利走势市场分歧较大,“前高后低”或“前高后不低”的假设对市场风格的预判存在影响。

此外,由于去年3-5月的低基数,通胀数据的高峰可能出现在2季度。大宗商品的价格,除了油价以外,基本恢复到疫情前的水平,基本面修复预期带来的价格上行或告一段落。

二,相对乐观派

1,杨明:未来一段时间,我们认为市场将以横盘震荡为主。

一方面以时间换空间,通过业绩的提升消化龙头股的估值;

另一方面通过挖掘估值合理的细分行业龙头以及二线优秀公司,将机构投资者的持仓分布变得更加均衡。

在此判断下,我们将比之前变得更加乐观一些,更加积极寻找已经调整到位、估值合理的优质龙头股,逐渐把仓位恢复到正常水平,努力把握长期价值与阶段性矛盾之间的平衡优化。

2,张骏:我们认为市场系统性风险不大,部分估值偏高的行业随着市场的下跌已经逐步释放了部分风险,

2021年市场将呈现结构分化的特点。因此在具体操作上,我们将坚持结构优先,自下而上选择个股的思想,通过精选优质企业。

2021年关注的方向包括:

1)具备稳健回报特点的部分低估值、高分红的蓝筹标的;

2)在2020年受到显著影响,2021年逐步恢复正常经营的中小市值公司。

3,杨锐文:A股就是容易泥沙俱下或鸡犬升天,抗拒恐惧、独立思考或许是A股机构投资者重要的超额收益来源之一。

在这个时候,我们更应该抗拒内心的恐惧,审视自身组合的内在逻辑,坚持必要的坚持。

不同于上一季,我们对市场的看法从谨慎变为相对乐观。尽管未来市场可能还是会出现明显的波动,但是,我们认为市场低估了经济基本面的强劲,高估了流动性的边际变化。供给与需求错配带来的阶段性通胀也只是暂态,并不是核心驱动因素。

三,“幡动心不动”派

1,张坤:判断周期性的顶部和底部几乎是不可能的,相对可行的是,不断审视我们组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。

如果不了解这条内在价值提升曲线的形状和斜率,就很容易用股价曲线来替代内在价值曲线作为指示指标。

而股价的波动是剧烈的,有时一天都能达到20%,如果心中没有企业内在价值的“锚”,投资就很容易陷入追涨杀跌中。

长期来看,我们认为股票市场类似幅度的波动在未来仍会不断出现,而且事先难以预测。但只要企业的内在价值提升,这样的波动就终归是波动,不会造成本金的永久性损失。

2,傅鹏博:展望二季度,我们将结合上市公司2020年年报和2021年一季报,动态优化持仓结构,挖掘新的投资标的。

同时,基于前期扎实的研究基础,在重点关注公司发生调整时,我们也会敢于加大配置。

3,程洲:展望2021年二季度,我们认为,春季躁动已然结束,市场整体出现了一定幅度的休整。

在国内宏观经济继续向好,以及货币政策保持稳健的大环境下,A股市场继续大幅下跌的空间有限,市场可能还需要一定的时间继续休整,但结构性机会将持续存在。

在结构上,积极寻找以技术和产能双轮驱动的未来两三年业绩能够保持较快增长,且估值合理的细分行业龙头,而在风格上,我们更加关注有质量的增长和合理的价格,而不是简单的“以大为美”。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。