【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:养基司令

之前朋友圈流传过一道烧脑题,只是简单的算术加减法,就可以测出一个人有没有商业头脑。司令倒是觉得对于目前震荡市背景下,如何挑选基金经理也有所启发。不信?一起来瞧瞧。

老王是菜场卖鱼的。一公斤鱼进价48元,目前市场价大甩卖36元一斤。顾客买了两公斤,给了老王200元假币,老王没有零钱找,于是找隔壁摊位老张换了200元。事后老张发现是假币,老王又赔给了他200元。请问老王一共亏了多少钱?

此处,大家可以思考一两分钟再往下看。之前如果还没有做过此烧脑题的小伙伴,也可以拿纸和笔算算,看看自己有没有商业头脑?

好的,司令公布答案啦。其实计算方式并不复杂,但是由于这道烧脑题中出现了老王、顾客、老张3名角色,计算思路就很容易被打乱。其实至少有三种解法。

1、从顾客角度。顾客无成本换来了两公斤鱼(96元)和56元找零,实际获利152元。

2、从老王角度。卖鱼赚了48元,即(36-24)*4,假币赔了200元,所以一共亏了152元。

3、从会计学角度。0(初始资金)-24*4(进了4斤鱼)+200(收到货款)-56(找零)-200(假币),合计亏损152元。

以上这道烧脑题,我们只要坚定不移地认准一个角度(方向),按部就班计算,是不是就很容易得到准确答案?如果时不时切换计算角度,反而会觉得这道题很难。

其实投资也是如此,对大多数人来说很难,但对少数人来说并不难,只要找到方向正确的投资体系并长期坚定执行。贝佐斯曾经问巴菲特:“你的投资体系这么简单,为什么别人不做和你一样的事情?”股神他老人家说了一句意味深长的话:“因为没有人愿意慢慢变富。”

很多人在股市“征战”多年,颗粒无收还算是好的,资产大幅缩水也不在少数。归根结底,还是因为没有形成正确的投资体系,或者说没有找到一个正确的方向并持之以恒。投资想要获得更大的成功,就必须要坚守长期主义,苦练基本功。

而对于基民来说,如果你有能力去追逐短线风口,那么没有人会反对。但是,如果也想“慢慢变富”,司令建议还不如选定一名抱有长期主义投资体系的基金经理,借助他/她管理的产品,轻松就能实现。因为从长期历史业绩表现来看,这类基金经理往往都能大幅跑赢市场。兴业基金刘方旭,就是一名长期主义投资高手。或许之前有些小伙伴还没特别留意到,今天司令就重点来聊聊他。

公开资料显示,刘方旭是一名具有15年从业经验的投资老将,其中担任投资经理或基金经理将近9年。目前仍在管理且满一年的基金共有3只,分别是:兴业国企改革灵活配置混合、兴业龙腾双益平衡混合、兴业安保优选混合。

长跑中优势明显,远超业绩基准

Choice数据显示,截止2021年4月19日(下同),刘方旭从2015年12月15日管理兴业国企改革灵活配置混合以来,任期收益率为166.18%,同期沪深300上涨37.70%。这是一只灵活配置主题型基金,业绩比较基准为“中证国有企业改革指数收益率*55%+上证国债指数收益率*45%”,任期回报大幅超越业绩基准(同期国企改革指数上涨18.71%)。

从2018年4月19日管理兴业龙腾双益平衡混合以来,任期收益率为71.83%,同期沪深300上涨33.45%。这是一只股债平衡风格型基金,业绩比较基准为“中债综合全价指数收益率*60%+沪深300指数收益率*40%”,也就是说其任职以来,凭借50%左右的股票仓位就大幅跑赢了沪深300。

从2018年12月7日管理兴业安保优选混合以来,任期收益率为157.57%,同期沪深300上涨59.89%。这是一只行业型基金,业绩比较基准为“中证国防安全指数收益率*60%+中债综合全价指数收益率*40%”,任期回报同样大幅超越业绩基准(同期中证国防安全指数上涨49.61%)。

近期中国基金报评选的最近5年平均回报前50基金经理榜单显示,截止2021年2月10日,刘方旭排名全行业第30位,过去五年平均回报达到262.61%。

银河证券基金研究报告显示,截止2021年3月31日,兴业国企改革灵活配置混合在五年业绩收益率可比较的135只灵活配置型基金中位列第5,同类排名前4%,净值增长率为188.29%,年化平均收益率为23.59%;在三年业绩收益率可比较的361只灵活配置型基金中位列第26,同类排名前8%,净值增长率为109.96%,年化平均收益率为28.05%。

此外,Wind数据统计显示,截至今年一季度末,兴业国企改革灵活配置混合在刘方旭15年底任职以来的5年多时间里年化收益达到22.08%,其中15个季度获得正收益率,胜率高达71%,位列市场前列;在任何时点买入持有1年或6个月的胜率均超80%,可谓是进取中不乏稳健,是一位值得长期托付和陪伴的投资老将。

能力圈覆盖广,行业配置适度均衡

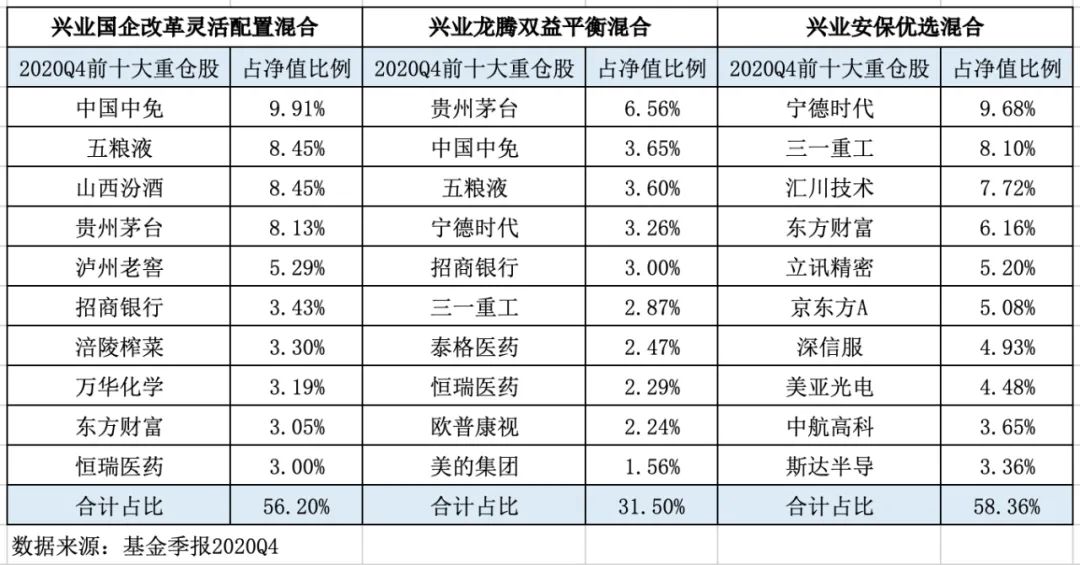

有小伙伴或许也曾碰到过,基金经理同时管理多只产品时,持仓风格非常接近,这显然和投资能力圈相关。那么,刘方旭管理的以上三只基金情况如何呢?根据已披露的2020Q4季报显示,兴业国企改革灵活配置混合和兴业龙腾双益平衡混合的前十大重仓股中,只有5只重复,分别是:中国中免、五粮液、贵州茅台、招商银行、恒瑞医药。兴业安保优选混合前十大重仓股中,只有1只(东方财富)与兴业国企改革灵活配置混合重合,只有2只(宁德时代、三一重工)与兴业龙腾双益平衡混合重合。可见,刘方旭投资能力圈覆盖较广,能够根据基金主题深入挖掘所属行业优质个股。从行业配置来看,以消费和医药为主,兼顾科技,热门赛道品种适度均衡覆盖,能够更好把握结构化行情。

深度精选个股,长期追寻内在价值

从持仓名单的风格来看,刘方旭应该是比较擅长用DCF模型对企业进行估值。春节后以来,尽管抱团股出现了一波较明显的回撤,但是大家都无法否认它们依然是A股市场最优质的资产,代表着中国未来经济长期增长的方向。资深投资者都知道,美股 “漂亮50”在1973、1974年的下跌幅度也很大,但是如果我们把维度拉长到10年、20年甚至更长,大多数个股的表现还是远远领先于指数。

司令回溯了兴业国企改革灵活配置混合历史持仓,发现刘方旭从2016年第一个季度起就开始逐步增加白酒、医药等大消费行业的配置比例,并坚定持仓至今。从所选个股的风格来看,刘方旭对长期确定性的追求优于短期弹性。如果非要用一句话来概括刘方旭的投资风格,个人觉得用“长期追寻企业内在价值增长的投资者”来定义他是比较合适的。

老话说得好:追求快,结果可能往往是慢。但是如果守得住慢,结果反而可能是快。我们最终看到的或许只是盈利稳定的漂亮曲线图,其实过程好比登山一样艰难,稍有不慎就有可能跌入谷底。只有长期坚持自己的信念、独立思考判断、保持平和心态,才能走得更远。

英国著名自由主义哲学家约翰·格雷曾说过:“从优胜劣汰的角度看,真理比谬误其实没有多少优势。”有时候能在激烈竞争的环境下存活下来的人,未必是最聪明、最强壮的,但他们一定是看得最远,在逆境中最懂得如何生存和保存实力的。刘方旭就给人一种这样的感觉。

司令最后顺带提一句,由刘方旭担任基金经理的兴业兴智一年持有期混合(A:011820,C:011821)正在发行。春节后以来,市场震荡加剧,尽管不少投资者降低了预期收益率目标,但是依然还是管不住自己的手,稍有风吹草动就匆忙割肉离场。那么,借助这么一位长期主义投资老将管理的封闭期基金,让慢慢变富的目标更容易实现。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。