【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:涨基财富

“过去两年的市场收益率非常好,但我认为,大家不能把非常好的市场收益率当成对未来预测。在未来的权益市场去获取收益的难度,对基金管理人的挑战更大。”在去年底召开的富国基金年度策略会上,公募老将朱少醒表达了自己对后市的谨慎预期。

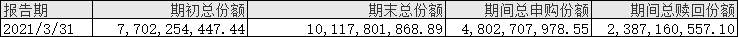

虽然表露着谨慎态度,但是朱少醒在一季度选择了逆市加仓。4月22日,他的代表产品一季报披露,其中股票仓位占比达93.06%,一季度继续维持高仓运作,该产品在一季度净申购达24亿份。

在行业配置方面,朱少醒的重仓组合依旧均衡,标的主要为白酒、金融、医药、化工等板块的核心资产。而去年底重仓的顺丰控股,一季度业绩爆雷,朱少醒或提前减持,现已淡出十大重仓股行列。

朱少醒指出,优质个股和大家耳熟能详的明星股不应该是完全等同的概念。未来他依然会致力于在优质股票里寻找价值,去翻更多的“石头”。

本期将为大家详解富国基金的明星基金经理朱少醒的一季报及其调仓变化。

逆市加仓坚守白酒出击电子

4月22日,公募老将朱少醒在管产品一季报披露,Wind数据显示,其代表产品在一季度中获得了24亿净申购,目前产品规模为379.96亿,相比于去年底提高了73.14亿。

(数据来源:Wind,截至4月25日)

在仓位管理方面,朱少醒在一季度继续维持高仓运作,上述代表产品股票仓位达93.06%,比去年底略微降低了0.18%,而结合产品申赎状况来看,要维持产品仓位不变,朱少醒或将大部分新增资金用于加仓。

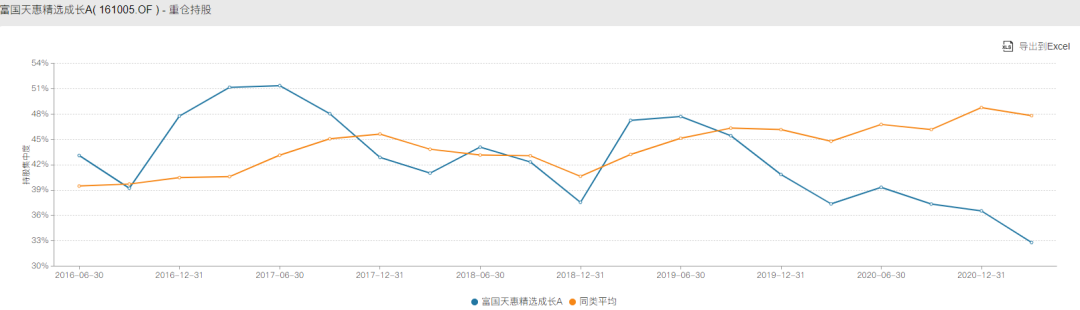

虽然产品整体在加仓,但是朱少醒选择了进一步分散持股,以控制风险。从他代表产品一季报披露的数据来看,前十大重仓股占比达32.79%,持股集中度相比去年底降低了3.74%,朱少醒连续三个季度选择降低重仓组合占比。

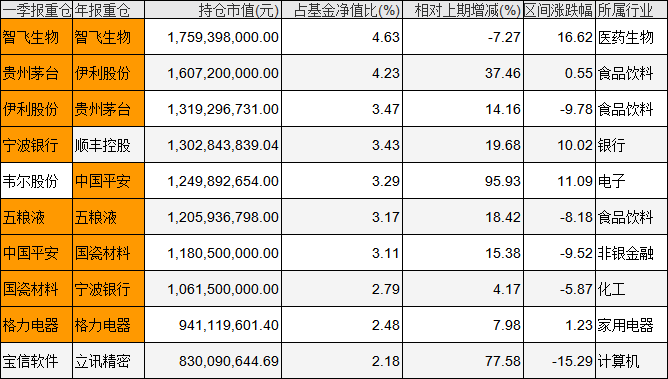

在具体调仓操作上,该产品一季报披露前十大重仓股分别为:智飞生物、贵州茅台、伊利股份、宁波银行、韦尔股份、五粮液、中国平安、国瓷材料、格力电器和宝信软件。

4月初,快递“茅”顺丰控股发布的一季度业绩预亏公告,在市场上引发了轩然大波。作为A股炙手可热的核心资产,顺丰控股在朱少醒代表产品年报中,位列第四大重仓股。“朱少醒”踩雷顺丰一时间成为市场热议话题。

而从一季报披露的情况来看,顺丰控股已被调出重仓组合,朱少醒或已提前逃顶,规避风险。

有意思的是,对于顺丰控股的操作,基金调仓呈现分歧,Wind数据显示,截至2021年一季度末,共有47家基金公司在一季度减持顺丰控股,而还有27家基金公司选择了增持,占比约为35%。

除顺丰控股外,还有“果链巨头”立讯精密也淡出了前十大重仓行列。取而代之的是,韦尔股份与宝信软件两只年报当中的隐形重仓股。

(数据来源:富国天惠精选定期报告)

其中,韦尔股份是近期市场大热的半导体一哥,受益于全球缺芯潮,韦尔股份去年净利润飙涨近五倍,年报披露公司实现营业总收入198.24亿元,同比增长45.43%,实现归母净利润27.06亿元,同比增长481.17%。而宝信软件主营业务为软件开发及工程服务,一季报披露公司实现营业收入18.62亿元,同比增长43.47%,归属于上市公司股东的净利润3.96亿元,同比增长44.39%。

在出击电子板块的同时,在一季度中加仓幅度较大的还有贵州茅台、五粮液两只白酒明星,其中贵中茅台相比去年底仓位提升37.46%,五粮液提升18.42%。

值得注意的是,目前公募基金一季报已披露完毕,许多明星基金经理不约而同的选择继续喝酒,看来深陷“舆论漩涡”的白酒板块,后市走向只能留待时间验证。

此外,朱少醒的代表产品还小幅减持了疫苗股智飞生物80万股,一季度末最新持股降至1020万股,期末持股市值为17.59亿元,位列第七大流通股东。

据了解,智飞生物2021年第一季度实现营业收入39.27亿元,同比增长49.04%;归属于上市公司股东的净利润9.38亿元,同比增长81.69%;归属于上市公司股东的扣除非经常性损益的净利润9.42亿元,同比增长79.68%;基本每股收益0.5864元。

总的看来,朱少醒虽然在一季度逆市加仓,但同时降低了持股集中度,表露出一种谨慎乐观的态度。在行业配置上依旧均衡,标的主要为白酒、金融、医药、化工等板块的核心资产。

回顾一季度的市场行情,朱少醒在季报中表示,开年后“核心资产”先是快速上涨,然后大幅度下跌,整个季度回调显著。市场流动性宽松但已有趋紧的态势,实体经济复苏势头强劲。

他指出,市场对优质公司估值的部分透支有所反应。在前期对市场的极致程度有所担忧,已经在公司质地和对应的估值合理性上做了一些平衡。

在他看来,公司质地与估值的平衡十分重要,优质个股和大家耳熟能详的明星股不应该是完全等同的概念,一季度的市场下跌正是由于部分明星股估值被透支。因此朱少醒表示,在未来的投资中将去翻找更多的“石头”,致力于挖掘出更多优质股票,寻找价值。

杀跌最容易造成亏损集中精力收集远大前景公司

在梳理了朱少醒的一季报后,回顾他于去年底,在富国基金年度策略会的发言,可以看出一位从业15年老将的市场敏感与责任。在他看来,基金持有人在投资过程,最具代表性的坏习惯是追涨杀跌。

朱少醒说到:“我的产品已经存续15年了,累计收益差不多是20倍。持有人一半应该都是挣钱的,但实际上,数据分析结论有点吃惊:相当一部分持有人没怎么挣钱,甚至有部分持有人是亏损的。”

但不仅仅是持有人,朱少醒认为,自己也不擅于对非常短期市场涨跌做出判断。他在一季报中写道:“我们并不具备精确预测市场短期趋势的可靠能力,而把精力集中在耐心收集具有远大前景的优秀公司,等待公司自身创造价值的实现和市场情绪在未来某个时点的周期性回归。”

所以不论是对于持有人,还是对于自己,朱少醒都希望能够坚守长期投资,努力发掘具有良好“企业基因”,公司治理结构完善、管理层优秀的企业。

他认为,投资者需要用更长远的现金流贴现视角来评估优秀企业才能过滤掉太多的短期波动干扰。具有良好“企业基因”的标的,有更大的概率能在未来为投资者创造价值。分享企业自身增长带来的资本市场收益是成长型基金获取回报的最佳途径。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。