【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

本文来自微信公众号“兴证全球基金”

近日,兴证全球基金基金经理林国怀,参与由上海市基金同业公会与第一财经携手推出的《公司与行业》之“基金时间”栏目。林国怀与主持人结合市场当下环境,就基民们关心的FOF投资与养老目标基金进行交流。

林国怀

现任兴证全球基金FOF投资与金融工程部总监、养老金管理部总监

14年基金研究与评价经验

2年公募FOF管理经验

在管产品:兴全安泰平衡养老三年持有FOF、兴全优选进取三个月持有FOF、兴全安泰稳健养老一年持有FOF、兴全安泰积极养老五年持有发起式FOF

观点精华

1. 如果投资者没有太多时间去做相关的股票、基金研究的话,想获取更低的波动率以及更好的收益率的确定性, FOF或是不错的选择。我认为FOF是一个不降低预期收益率,而降低整个组合波动性的非常好的工具。

2. A股市场从长期来看的话,需要主动的选择,相对于指数投资,FOF确实有超额收益。我们的收益来源主要包括三块,一方面来自于底层资产的上涨,另一方面来自于精选基金和基金经理,第三部分来自于抓取基金市场的其他投资机会,比如折价。

3. 耶鲁基金会的大卫·史文森曾经说过,对整个组合而言,资产配置是相对贡献最大的一部分,而对于择时和证券的选择,其实影响相对会比较小。

4. 如果通过选择短期的冠军基、领先基的方式来进行基金投资,从长期来看效果是不好的,个人认为更应强调长期业绩、投资风格和盈利模式这些偏基本面的研究内容,而不仅仅是短期业绩做得怎么样,因为从这个角度出发,会导致换手非常高,反而还挣不到钱。

5. 养老FOF既可以一次性投资,也可以定投,但是我更建议大家用定投的方式来进行投资。养老需要的资金量非常大,我觉得最好的方式还是不断的往里面投,这样可以不影响当期的消费,同时也满足未来的需求。

全文整理

01为什么有时候投资者买基金会体验不佳?

林国怀:FOF(Fund Of Funds,基金中的基金的缩写)直接投资的资产是基金。经历了这一年的资本市场投资,之前大家愿意去买股票,但买了一段时间之后挣不到钱,发现买股票不如买基金,然后就有很多人去买基金。去年非常明显,很多人开始逐渐从股民转为基民,但买了基金之后,经历过市场的震荡,大家觉得基金好像没有自己一开始想的那么好,发生这种情况的原因,我认为有以下三点:

第一点:选不准。目前市场中的基金数量非常多,高达8千多只。不仅是基金的数量,还有不同类型,包括股票型、混合型、债券型、货币市场基金等。股票型可以分为指数型基金或是普通的股票型,混合型分为偏债混合、偏股混合等,所以普通投资者能把这些基金类型区分开来,就已经很困难了,何况是在8000多只基金里面选择一只基金或几只基金满足自己的投资需求。第二点:择时难。很多人都是希望在市场比较好的时候进去,觉得市场见顶了就开始跑,实际上大部分基民都在市场位置相对比较高的时候进去,市场位置比较低的时候出来或者是不敢再加了。所以即使是一只很好的基金,通过这种高买低不买或者高买低卖的这种方式的话,其实是挣不到钱的。第三点:方法不正确。很多投资者购买基金的时候,例如会通过最近一个月或者半年的业绩表现跟同业的排名,从这个角度来进行选择基金。我们也做过相关论证,如果通过这种选择短期的冠军基、领先基的方式来进行投资,从长期来看,效果不是很好。02 FOF基金的策略和普通的基金产品对比,到底有哪些优势?

林国怀:FOF是解决基民痛点应运而生的产物,优势表现在首先会有专门FOF的团队、基金经理、研究员,会做一些量化分析和定性调研,从而选择我们认可的基金经理管理的基金产品。第二,与普通基金相比,相对而言FOF波动性更小。我们把过去7年市场中,每只股票的年化收益率和年化波动率在图中用粉色标记出来,发现波动性是非常大的,风险相对比较大,说明选择不同股票之间,差异度非常大,不确定性相对比较高。

横坐标:年化波动率纵坐标:年化收益率

我们又把过去7年市场上,一共509只权益类基金用蓝色散点标记出来,可以发现,相对于股票而言波动性明显下降,同时,散点分布上更加集中。不同基金间虽然存在一定的差异,但是已经没有股票的差异这么大了,说明收益率的确定性相对而言会更强。

最后我们把509只权益类基金随机抽取20个基金构建组合,一共抽取100个组合,用黄色标记出来,发现波动性变得更小,而整体的收益率没有明显下降,这是做了一个随机的基金组合。

对于FOF而言的话,通过优选基金并抓取基金市场里的一些折价的投资机会等,会使得FOF基金波动性的变得更小。如果投资者没有太多时间去做相关的股票和基金研究的话,又想获取更低的波动率以及更好的投资体验,建议买FOF。我觉得FOF是一个不降低预期收益率,而降低整个组合波动性的这样非常好的工具。

03 买ETF基金自己配置组合和FOF基金一样的吗?

林国怀:从上述提到的散点图来看,指数型基金或者一些细分板块的指数型基金,它的风险收益特征跟股票相对会更加接近一些。相比而言,FOF还是有独特的优势。A股市场从长期来看的话,需要主动的选择,相对于指数投资,FOF确实有超额收益。

04 与普通基金经理相比

FOF基金经理挑选基金的思路有什么区别?

林国怀:

首先,投资对象不同。我们的投资的对象是基金,而其他基金经理各自投资底层资产,比如股票基金经理投资股票,债券基金经理投资的是债券。第二,调研方面,我们调研的对象是基金经理,去跟很多基金经理进行交流、访谈。而其他基金经理主要是跟一些上市公司的高管,产业上下游的相关人员、行业专家去做访谈。第三,在获取α的角度而言,对于FOF基金经理而言,第一部分是底层资产的贡献,因为FOF选取的股票型基金、债券型基金等等,那么底层股票、债券上涨带来的增值;第二部分是精选基金,我们会选择比较优秀的基金经理获取一部分的α;最后一部分是基金市场独特的投资机会,比方说基金都由同一个基金经理管理,但是基金中有一个产品,它是在场内交易的,假如有折价,我们可以通过折价,来获取一个基金市场的机会。所以我们的收益来源,一方面来自于底层资产的涨幅,另外一部分来自精选基金,还有一部分来自于我们去抓基金市场这些投资机会,而其他类型的基金经理,主要是通过底层资产增长来带来收益的。第四,具体的研究方法方面,我们是定性和定量相结合,和其他基金经理相比,差异度不是特别大。

05 FOF基金经理在研究时具体会关注哪几个维度?

林国怀:我们要做许多前期案头工作,主要分成三块:

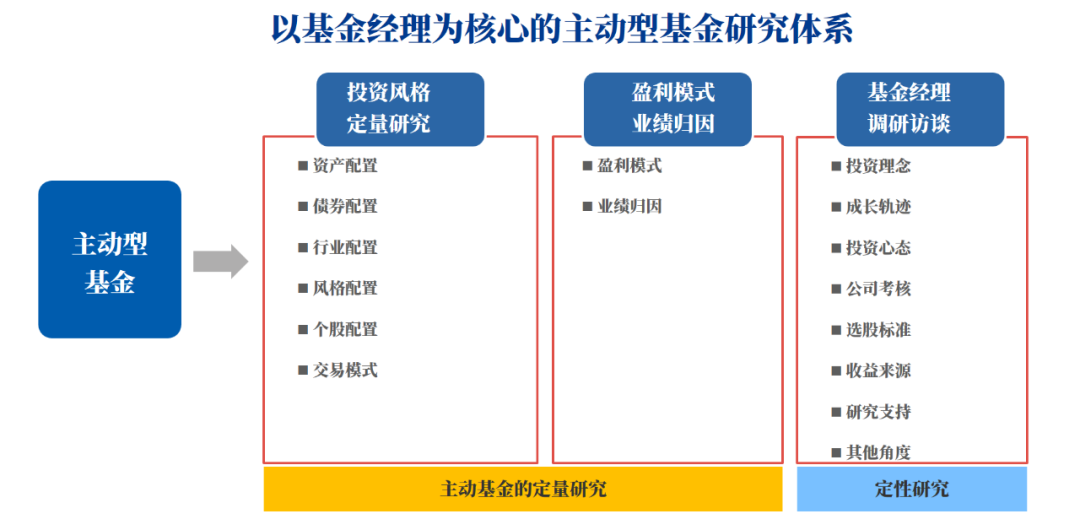

第一是基金的长期业绩;第二是研究基金经理的投资风格,例如他的行业配置、个股选择等;第三是研究盈利模式,盈利模式主要看历史收益或者是超额收益的主要来源,做业绩归因,进行相关分解,这是量化分析部分。然后把量化分析的结果写成调研前简报,再去约基金经理进行面对面访谈,一方面把我们量化分析出来的内容进行相关确认,另一方面有些内容是量化无法分析出来的,比方说基金经理的成长经历、公司的考核、研究员的支持、投资理念还有从业经历等的信息,我们需要跟基金经理经理进行交流访谈才可以得到。最终结合定性和定量研究之后,对基金经理有相对比较完整的认识。

06 FOF基金经理是否最为看重“选人”?

有哪些基金选择的经验可以与基民分享?

林国怀:挑基金经理是比较重要的一步,但是我觉得作为FOF基金经理,其实更重要的是怎么把基金经理进行一个搭配,有多少是偏向于进攻,多少偏向于防守。

作为FOF的基金经理,有一点经验可以跟大家分享,普通投资者进行基金的选择的时候,非常重视短期业绩,但如果你因为基金的短期业绩好去买它,你也一定会因为它短期业绩不那么好,就把它卖掉,但是没有一个基金经理能保证业绩一直是持续的非常好,这样就会导致投资者不断的高买低卖。这就是为什么我要强调长期业绩、投资风格和盈利模式这些偏基本面的研究内容,而不仅仅是短期业绩做得怎么样,因为从这个角度出发,会导致换手非常高,反而还挣不到钱。

07 会不会基于大类资产配置过程当中,在权益基金和绝对收益基金产品之间做一些选择?投资者在买FOF的时候要不要择时?

林国怀:耶鲁基金会的大卫·史文森曾经说过,对整个组合而言,资产配置是相对贡献最大的一部分,而对于择时和证券的选择,其实影响相对会比较小。

我们做资产配置,把它分为战略资产配置和战术资产配置。

战略资产配置,基本上是从产品的风险定位、资金性质以及客户的预期收益率和波动率要求,我们推导出来的资产配置,基本上满足客户的相关的需求。战术资产配置则类似择时,是根据市场判断的前提下,围绕战略资产配置为中枢做上下的局部偏离,根据市场位置的好坏,调整仓位,但范围是有所限制的,比如兴全安泰平衡养老三年持有FOF,中枢配置是50%的权益+50%固收,那么权益部分的比例,我们会控制在40%-55%的区间,我们合同中有规定,也严格按照这个方式来做,那么怎么来实现这一点?部门会每个月开会,讨论宏观、估值、流动性以及政策等,然后进行评分,最终形成总分,我们会把总分的情况作为进行战术性资产配置调整的参考指标,同时防止基金经理在市场里面变得非常的恐慌或贪婪,我们会参考客观的、冷冰冰的数据。所以做择时会控制好它的幅度。08 养老FOF中目标日期和目标风险两种类型的区别是什么?

林国怀:目标日期与目标风险型养老基金的设计思路不一样。目标日期型在设计方面的一个重要的概念叫下滑曲线,下滑曲线随着时间的推移,在权益的配置比例里面会逐渐的下降,它的假设是一个人随着年龄的增加,风险偏好是越来越低的,所以它会涉及随着时间的推移,不断下滑权益资产仓位的资产配置策略。

对于目标风险型的话,比方说我们采用的恒定资产配置比例,不管什么时候,权益和固收的配置比例大概率都是在一个很小的范围之内波动,它的风险不会随着时间的变化而变化。

09 普通投资者在选择养老FOF过程中,应该注意什么样的问题?

林国怀:我觉得选择养老FOF的差异主要有几点:第一点,风险定位可能不一样;第二个,策略可能不一样,就是目标日期和目标风险;第三点,基金经理的风格可能不一样;第四点,持有期可能不一样。

那么这4点,客户可以根据自己的资金的性质和风险偏好进行选择,打个比方,一个人现在是30岁,60岁退休,那么他可能要投资好几十年,这钱他才需要取用。在这种情况下,他可以投资一个风险相对比较高的产品,从而完成自己的养老储备。

10 什么样的方式买养老FOF比较合适?

是一次性买还是做定投好?

林国怀:我觉得养老FOF既可以一次性的,也可以定投的,但是大家可以考虑用定投的方式来进行投资。可能我们在30-40岁的时候会开始准备自己的养老金,而我们需要的这个钱可能是从60岁到100岁间这40年要花的钱,所以资金量非常大,是人生规划的一部分。我觉得最好的方式还是不断往里面定投,然后这样可以不影响当期的消费,同时也可以大概率满足养老的需求。

福利时间

您是否已经为养老做投资理财的准备?

关于FOF投资与养老目标基金的选择,

您有哪些心得体会?

欢迎在评论区留言,

我们将抽取8位幸运粉丝送出10元话费。

快来参与吧!

(截至2021年5月21日,活动解释权归属于兴证全球基金)

兴证全球基金订阅号将通过《兴证全球“科学+”》栏目,为你带来兴证全球基金经理们最新的市场观点,并逐一呈现他们最内核的投资策略和投资风格。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。