【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

一

上周概述

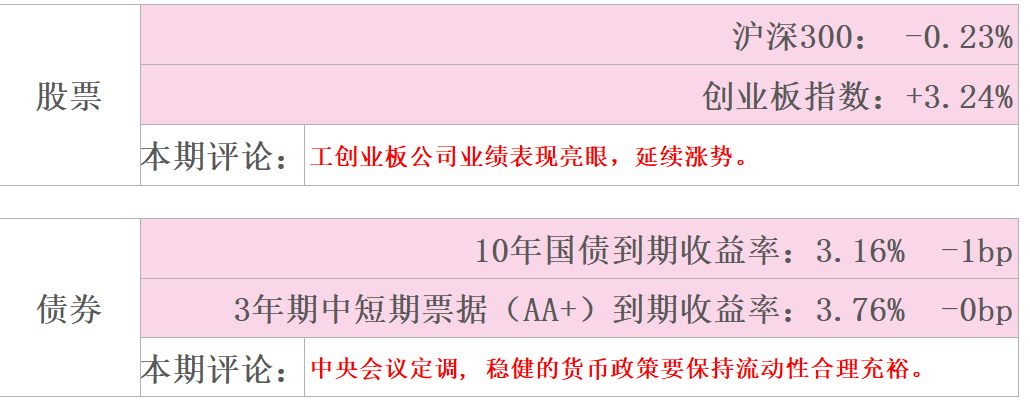

股市

创业板指数连续两周出现上涨。公司年报整体表现突出,大约8成企业盈利,6成企业实现增长。国证成长表现优于国证价值,一周超额收益约1.6%。

债市

资金面平稳,利率债整体延续下行趋势,信用债窄幅震荡。央行本周净投放100亿元。

数据来源:Wind,东海基金整理。数据截止时间:2021年4月30日

二

权益市场

1

●

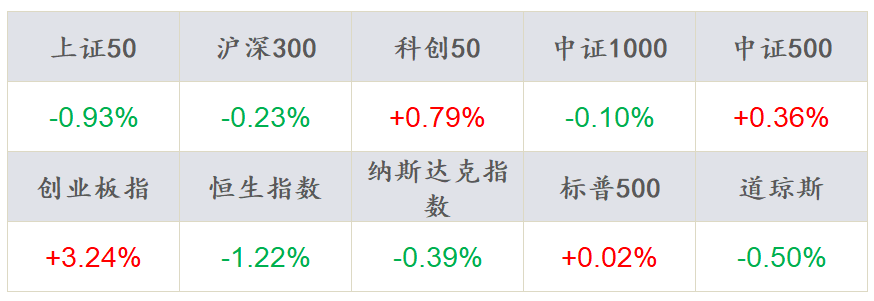

主要指数表现

数据来源:Wind,东海基金整理

2

●

市场综述

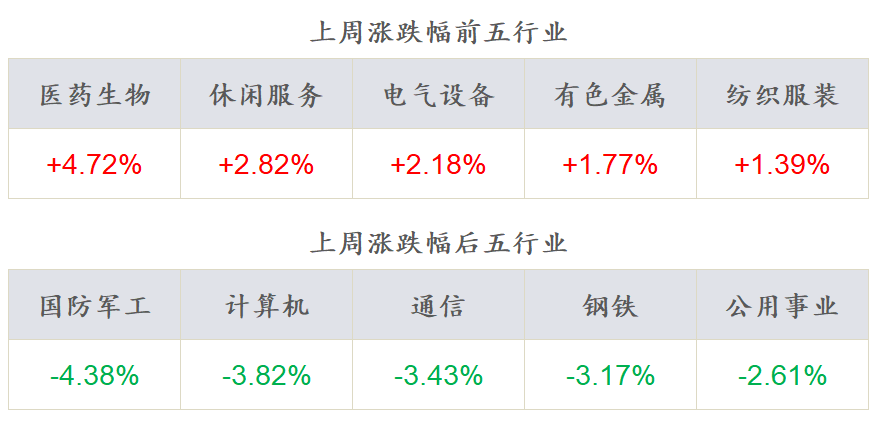

上周沪深300指数跌0.23%,创业板上涨3.24%。大小指数分化,权重板块表现不振拖累沪指,创业板指一度站上3100点。医美概念火热,休闲服务、电气设备、有色金属表现良好,国防军工、计算机、通信、钢铁跌幅居前。4月官方制造业PMI环比回落0.8至51.1,低于预期的51.7;非制造业PMI也回落至54.9,低于预期的56.1,但仍处于54%以上较高水平;4月财新制造业PMI为51.9,升至2021年以来最高。

3

●

市场策略

1)政治局会议整体符合市场预期,稳增长压力较小,调结构成为当前经济治理的重点,但仍不急转弯,这与短期市场交易的预期(不会再收紧)基本一致。

2)Q1全A盈利超市场预期,主要源于中上游(石化、钢铁、煤炭、有色、建筑机械、交运等)行业贡献,上述行业贡献超过100%的同比增速;市场主流卖方总量团队上调全年盈利预期,Q1仍为全年高点,全年盈利预期上调至20%左右。由于Q1数据同比基数效应,市场部分聚焦于ROE修复及回升力度。在盈利修复无法证实亦无法证伪的阶段,建议自下而上选择①盈利增速仍在加速修复且预期加速的行业;②ROE具备相对优势、持续提升的行业。

3)财新PMI和中采中小企业PMI均回升,指向大中企业修复放缓,中小企业景气继续回升。乐观者解读为景气向下扩散,谨慎者认为需求修复高点已过。

4)控制仓位,结构偏向盈利能力相对优秀的成长。自上而下角度,分母端估值压力中期角度仍然不能解除,分子端整体法下企业盈利高点已现,在市场在缺乏明确主线的环境下,控制仓位仍为更合理的选择;自下而上角度,Q1季报披露完成之后,市场自下而上调整全年盈利预期;5-6月为企业盈利空窗期,订单驱动的企业定调全年盈利,这类企业多聚集在下游成长型行业。

三

债券市场

1

●

资金面回顾

上周(含4月25日,周日)央行共进行600亿元逆回购操作,同期有500亿元央行逆回购到期和561亿元的TMLF到期,由于上月中投放的MLF已对本周到期的TMLF进行对冲,因此本周实际公开市场净投放为100亿元。由于临近“五一假期”,市场资金有一定的跨月压力,资金利率在4月30日当天有小幅跃升, SHIBOR隔夜利率收于为2.89%,较上上周五上行34BP,SHIBOR 7天期为2.34%,较上上周五上行20BP;DR001加权均价为2.26%,较上上周五上行31BP,DR007为2.35%,较上上周五上行25BP。

2

●

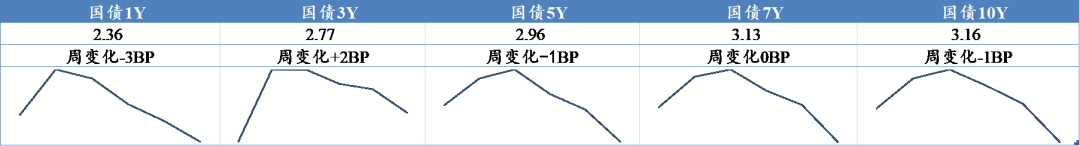

现券走势回顾

上周五公布的PMI数据低于市场预期,利率债收益率在周初小幅上行后掉头向下,除3年期国债较上周五上行2BP、7年期较上上周五持平外,其余各主要期限收益率均延续了下行趋势。具体来看,1年、3年、5年、7年和10年期的国债收益率分别收于2.36%、2.77%、2.96%、3.13%和3.16%。

数据来源:Wind,东海基金整理。数据截止时间:2021年4月30日

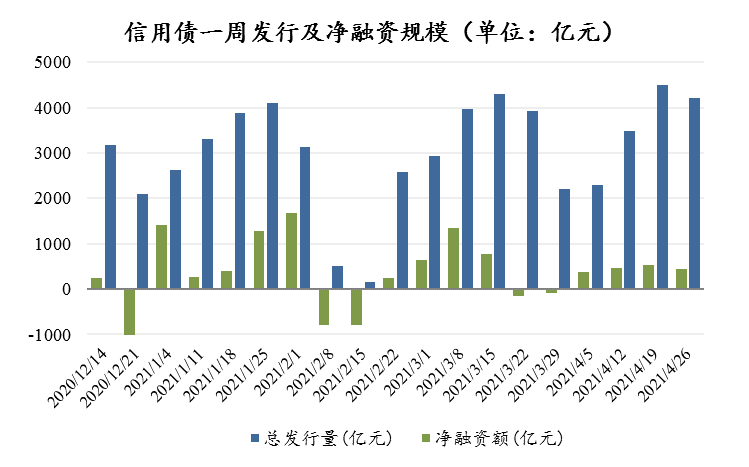

上周信用债发行规模较上周有小幅下行,但依然维持在较高位置,净融资连续四周为正值。信用债二级成交保持活跃,中期票据成交额较上周增长明显。信用债收益率较上上周五变动不大,以AA+中短期票据为例,除5年期收益率小幅上行1BP外,其余各主要期限收益率均较上周五持平。

数据来源:Wind,东海基金整理。数据截止时间:2021年4月30日

四

上周要闻

要闻1:1-3月全国规模以上工业企业利润同比增长1.37倍

1-3月份,全国规模以上工业企业实现利润总额18253.8亿元,同比增长1.37倍(按可比口径计算,详见附注二),比2019年1—3月份增长50.2%,两年平均增长22.6%。在41个工业大类行业中,39个行业利润总额同比增加,1个行业扭亏为盈,1个行业实现减亏。主要行业利润情况如下:汽车制造业利润总额同比增长8.43倍,有色金属冶炼和压延加工业增长4.71倍,黑色金属冶炼和压延加工业增长3.88倍,化学原料和化学制品制造业增长3.43倍,电气机械和器材制造业增长1.67倍,专用设备制造业增长1.46倍,计算机、通信和其他电子设备制造业增长1.41倍,通用设备制造业增长1.19倍,煤炭开采和洗选业增长94.3%,非金属矿物制品业增长69.1%,电力、热力生产和供应业增长50.7%,纺织业增长40.4%,农副食品加工业增长28.9%,石油和天然气开采业增长18.4%。

要闻2:中国4月官方制造业PMI为51.1,预期51.7,前值51.9

4月份,中国制造业采购经理指数(PMI)为51.1%,低于上月0.8个百分点,仍高于临界点,制造业继续保持扩张态势。从企业规模看,大、中型企业PMI分别为51.7%和50.3%,低于上月1.0和1.3个百分点,小型企业PMI为50.8%,高于上月0.4个百分点。从分类指数看,在构成制造业PMI的5个分类指数中,生产指数和新订单指数均高于临界点,原材料库存指数、从业人员指数和供应商配送时间指数均低于临界点。生产指数为52.2%,比上月回落1.7个百分点,仍高于临界点,表明制造业生产扩张力度有所减弱。新订单指数为52.0%,比上月回落1.6个百分点,仍高于临界点,表明制造业市场需求扩张有所放缓。原材料库存指数为48.3%,比上月微降0.1个百分点,低于临界点,表明制造业主要原材料库存量较上月下降。从业人员指数为49.6%,比上月下降0.5个百分点,低于临界点,表明制造业企业用工景气度有所回落。供应商配送时间指数为48.7%,比上月下降1.3个百分点,低于临界点,表明制造业原材料供应商交货时间延长。

要闻3:央行2021年一季度金融机构贷款投向统计报告

2021年一季度末,金融机构人民币各项贷款余额180.41万亿元,同比增长12.6%;一季度增加7.67万亿元,同比多增5741亿元,贷款投向呈现以下特点:一、企事业单位中长期贷款增长加快;二、工业中长期贷款增速继续提升;三、普惠金融领域贷款增长速度加快;四、绿色贷款保持较快增长;五、农户贷款加速增长,农村贷款和农业贷款增速小幅上行;六、房地产贷款增速持续下降;七、住户经营性贷款加速增长

五

本周宏观日历

5月7日(周五)

美国4月失业率季调值(%):前值6%

-全文完-

微信号|donghaifunds

风险提示:本文相关观点不代表任何投资建议或承诺。东海基金管理有限责任公司(以下简称“本公司”)或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。公司产品过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成对产品业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。相关资料仅供参考,不构成投资建议。投资有风险,入市需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。