【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

相信各位朋友都度过了一个充实的五一长假。在我们欢度假期的同时,海外大部分股市是持续开市的;五一期间,海外主要股指涨跌互现,俄罗斯RTS, 越南胡志明指数、法国CAC40指数涨幅相对领先,道琼斯指数再度创出新高,标普500指数小跌,纳斯达克跌幅较大,另外,东盟国家相关股指都出现了下跌。

资料来源:Wind 资料日期:2021/5/1~/5/5

长期数据显示五至十月美股表现相对落后

可能不少朋友曾经听说过海外股市有“五月出场”的格言。意思是每年5月往往是市场转弱的开始,差不多是该卖出的时候了。这说法最早来自于一句英国的俗谚 ”Sell in May and go away, and come back on St. Leger’s Day.”是指当时英国的贵族商人们通常会从五月离开伦敦,前往其它更温暖的地区度假,直到大约九月中旬的赛马会才回来。演变到后来,欧美的机构投资者同样习惯在气温回升的劳动节后陆续休假,有些假期甚至长达一个月,导致在这段期间交易相对清淡,在历史统计上,也出现了股市在每年五月至十月期间,大部分表现不如十一月到四月期间的情况。

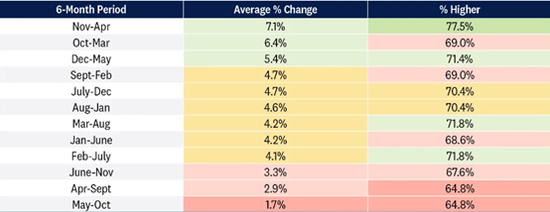

LPL Research近期的报告显示,在历史上12个连续六个月区间的标普500指数表现,五月到十月这一区间的平均涨幅是最低的,而十一月到次年四月的平均涨幅则最高。

资料来源:LPL Research, Factset 资料日期:1950~2021/4/30

周期轮动和盈利基本面比翻日历更关键

那么,目前投资海外应该“在五月出场”吗?历史的统计对当下的投资仅供参考,而不应一味照搬。一来,每年所处的经济周期不同,在个别的年份,也曾出现过五到十月的表现较为突出的情况,以2019年来看,万得数据显示,标普500指数在2019年5-10月上涨3.11%,而2019年11月到2020年4月却下跌了4.12%,这当然和新冠疫情导致美股在2020年三、四月大幅走低有关;后续的2020年11月到2021年4月标普500上涨了27.87%, 但这更多是因为经济周期由谷底翻升,同时和美国疫情的改善,以及疫苗接种进展快速,带动经济活动的恢复有关,而不是因为基于历史统计的必然。

因此,只遵循所谓的日历交易模式而不考虑整体的经济情况,以及企业的景气和盈利状况,并不是一个恰当的投资策略。此外,退出和重新进入市场的机会成本可能很大。相较而言,以美股长期熊短牛长的走势来看,买入并持有(Buy & Hold)能是中长期更好的投资选择。

就今年来说,投资人应更多关注周期的轮动和企业盈利的基本面。首先,美国从经济数据上来看,美国一季度GDP环比折年率为6.4%, 较去年四季度4.3%进一步上升;其次,美国经济分析局公布4月份美国个人储蓄率达到33%,创下历史新高,储蓄额则达到6万亿美元,是有史以来次高的数据;此外,随着未来经济活动的开放,这些储蓄可望回流至消费,二季度的经济数据有可能更为亮丽。4月份制造业PMI为60.7,非制造业为62.7, 表现仍然强劲。这些数据表明了美国经济已进入复苏的早、中期,而在这样的阶段中,顺周期股票往往都有相对更佳的表现。

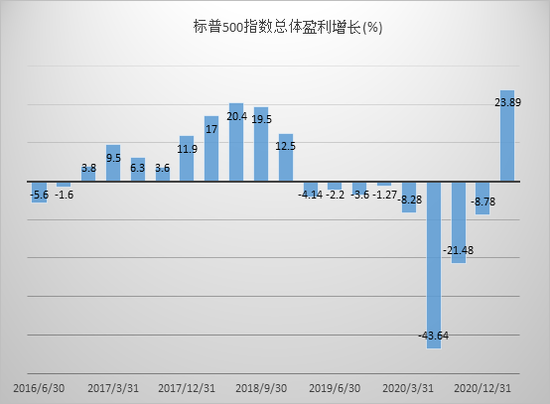

过往美股5月走弱,和4月中下旬起美国企业陆续公布第一季财报有一定的关系;今年一季度美国企业盈利表现亮丽,彭博数据显示,截止5月6日,标普500指数成份股中已有399家公布了今年一季度的财报,其中87.7%超预期,高于去年任一个季度,而整体一季度的盈利增长预期达到23.89%;强劲的盈利将有助于推动后续股市上涨。

资料来源:Bloomberg 资料日期:2016/6/30~2021/3/31 2021年1季度值为预测数据

总结来说,“Sell in May”策略在今年或许并不适用。受益于经济复苏的周期性股票和盈利基本面强劲的企业,预期在二季度仍然有持续表现的机会;如果投资人自去年以来获取了一定的收益,则可以考虑“5月出场并留下”,也就是说,卖出那些不想长期持有的头寸,落袋为安;但同时也坚持持有投资组合中具有中长期增长潜力的标的,这或许是一个投资人可以考虑的策略。

风险提示

上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。投资涉及风险,不同资产类别有不同的风险特征,过去业绩并不代表未来表现。投资前请参阅销售文件所载详情,包括风险因素。观点和预测仅代表当时观点,今后可能发生改变。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。