【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

原标题:Fund Talk | 恒生科技ETF来了,最强却不是它。。。来源:小5论基

话说这几天基金市场最热的一个话题无疑就是跟踪恒生科技指数的首批六只ETF要上市了,具体时间好像就是今天吧,那家伙,必定锣鼓喧天人山人海,不过我都没咋关注。

那么什么是恒生科技指数呢?

恒生科技指数(HSTECH.HI)是恒生指数公司继恒生指数和恒生中国企业指数之后推出的第3只指数,发布于2020年7月27日,该指数在资讯科技业、医疗保健业、非必需消费业、工业、金融业5个行业中优选30只最大的香港上市科技企业,以流通市值加权编制而成。

因为指数对中国新经济代表性龙头企业有极高的覆盖度,所以恒生科技指数又有“港版纳斯达克”之称。

名头不可谓不大,长期业绩似乎也能碾压各大主流指数。

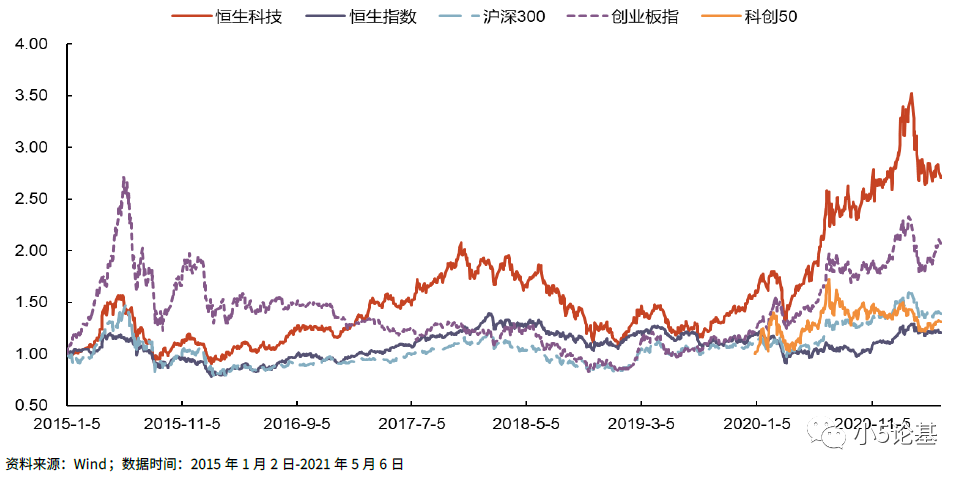

比如常见的比较是这样的:

首先,这个图的风格一看就不是我画的(确实,上图来自一份券商研报)。

其次,如果看这个图的话,恒生科技指数相对于上述这些主流宽基指数确实有种大杀四方的碾压感,这也确实就是恒生科技指数的投资价值所在。

问题是,你是周树人就和周作人、周建人去比,你是鲁迅就和鲁班、鲁达去比,但就算是鲁迅姓周,你和周迅有啥好比的。

所以今天的文章我们就来看下:全球科技指数哪家强?

如前所述,恒生科技指数是中国新经济龙头的代表,那我们第一个能想到的对比指数就应该是海外中国互联网系列指数,我以其中的中证海外中国互联网指数(以下简称中国互联网)作为代表。

如前又所述,恒生科技指数是“港版纳斯达克”,那就再来一个正版纳斯达克指数——纳斯达克100指数作为比较。

既然中美两国最强科技指数都来了,那其实还可以加入一个中美“混血”指数作比较,这个指数叫做中美互联网指数。

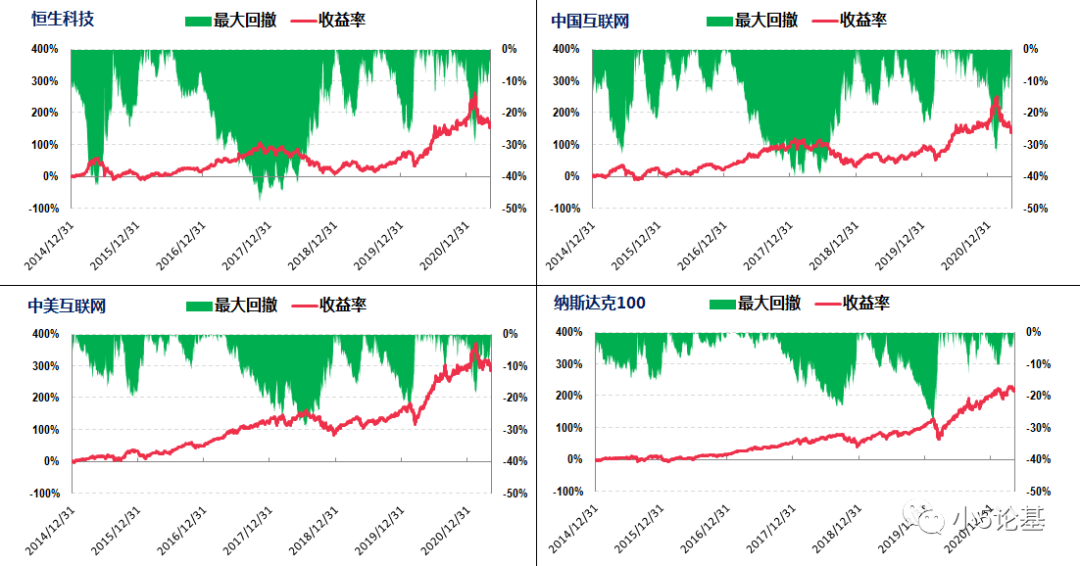

在正式比较之前,我们来看下这四大指数的收益回撤全貌图,先有个初步的体会:

因为恒生科技指数的基日为最晚的2014年12月31日,为了方便比较,上图所有的指数我都以这个日期作为基日,最新数据截至2021年5月10日。

从上图中我们大致可以看出,恒生科技指数和中国互联网的收益回撤情况较为类似,但是和纳斯达克100指数差别还是比较大;

反而是中美互联网体现出一些“杂交优势”:一方面似乎收益最好,另一方面回撤情况也更接近回撤表现最好的纳斯达克100指数。

这一点我们首先可以通过这四个指数的十大权重得到一些确认:

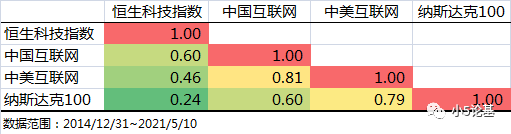

更精确的确认自然需要用到相关性分析,请看:

上表数据是基于各大指数日收益率做的分析结果。

我们可以看到,和恒生科技指数最相关的就是中国互联网指数,虽然恒生科技指数都是港股,中国互联网指数则主要以美股为主,但毕竟两者都是跟踪的中国公司,并且都是以中国头部互联网公司为主,十大权重的重合度就很高。

而其中的中美互联网这个指数非常特别,鉴于其是中美互联网头部公司各配一半(具体来说是各选10只,总共20只)的组合构建方式,使得它既和中国互联概念的恒生科技、中国互联网相关性比较高,同时和美股科技概念的纳斯达克100指数相关性也比较高。

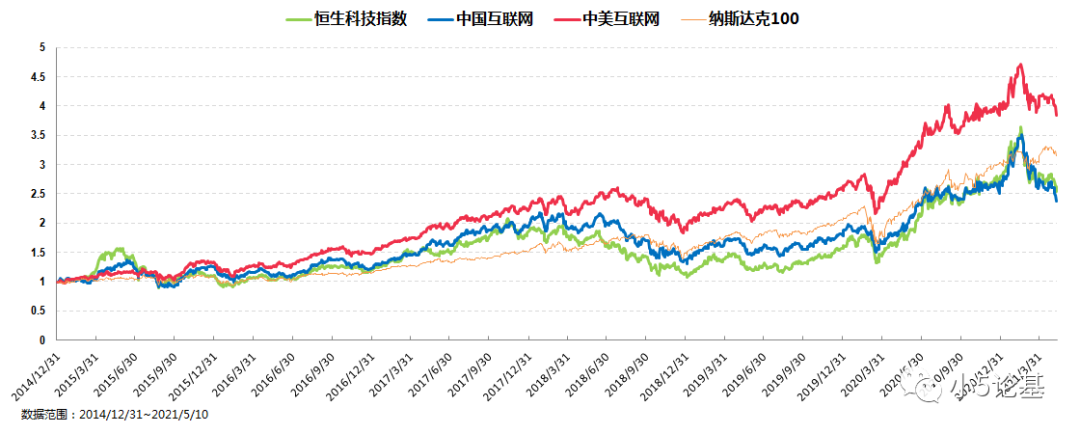

当然,相关性高低还不是最关键的,最关键的一点自然是他们最终的收益情况,请看:

上图的对比至少从收益率来看是比较明显的:当绿色线的恒生科技指数和蓝色线的中国互联网指数还在下方纠缠不清的时候,红色线的中美互联网指数早就拿了个竹蜻蜓立在上头了。

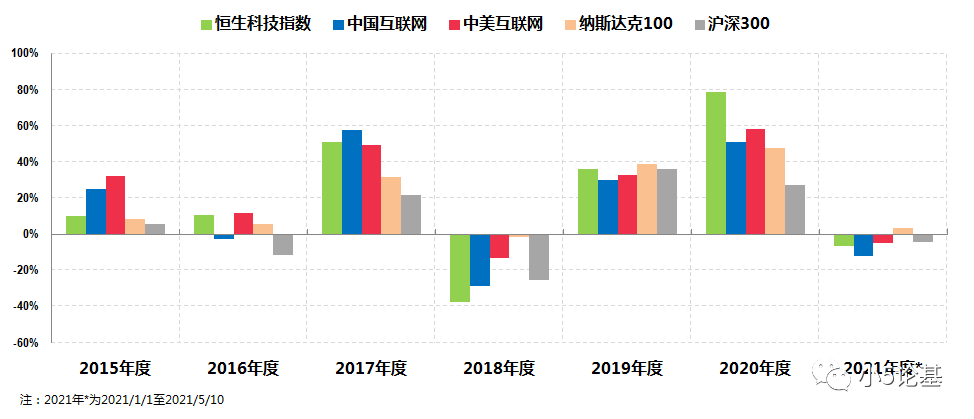

顺便再看个年度收益率的比较图:

为了让大家看起来更有感觉,上图中我把A股最佳代表沪深300指数也加了进来作为比较基准。

不得不说这四个指数本身确实都挺好的,你看这一比,连浓眉大眼的沪深300指数都完全被比下去了。

而其中的恒生科技指数除了在2018年跌得有点(最)多之外,其余年份表现确实也都不错,特别是高光的2020年度,年度收益率接近80%。

看到这里,有一些风险概念的小伙伴多半能想到,这个涨跌幅度似乎和波动率之类的风险指标有关联,那我们不妨就来看下这四个指数的波动率情况。

其中从前面的归一化净值图和上面年度收益率图中就能看出来,恒生科技指数的波动率是相对比较大的,2014年12月31日至今(2021年5月10日,下同),其年化波动率高达30.91%。

其次是中国互联网,2014年12月31日至今的年化波动率为26.94%;纳斯达克100指数的波动率最小,2014年12月31日至今的年化波动率“仅”为21.59%;中美互联网指数的波动率只比纳斯达克100大一点点,2014年12月31日至今的年化波动率为22.43%。

我就知道你们对年化波动率这种指标会比较无感,话说讲风险指标怎么能不讲最大回撤呢,所以我们继续看图:

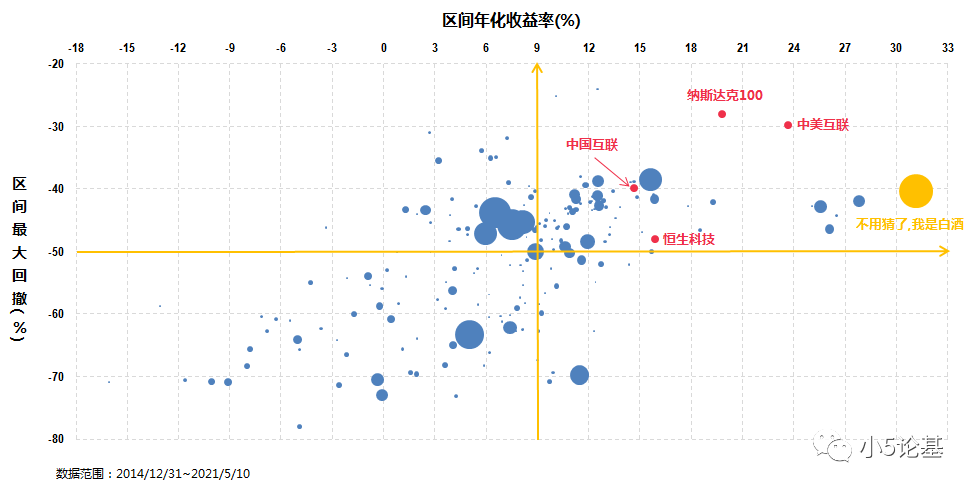

上图的背景板(蓝色点)是全市场成立6年以上的所有指数基金(包括指数增强基金)。

把它们称为背景板是因为我把这四个指数(红色点所示)放上去之后,它们明显都脱颖而出:不仅纷纷出现在最佳的第一象限中,并且都占据了较好的BCDE位。

虽然在年化收益率上A股指数中还有白酒指数这样的“民族之光”撑门面(白酒指数附近那些也都是食品饮料或者消费指数基金),但是如果叠加最大回撤指标的话,那至少其中的纳斯达克100和中美互联网指数没有敌手。

中国互联网附近有个蓝色大点叫做易方达上证50指数增强(全市场最强上证50增强指数,没有之一),倒是可以和中国互联网指数来一场奥特曼大战葫芦娃。

至于恒生科技指数,这么一比下来,是不是显得有点平平无奇呢?

讲到这里我可以简单总结一下:

首先,我认为恒生科技指数绝对是个好指数,毕竟是中国新经济的代表,未来的前途肯定是好的,比什么恒生指数、恒生国企指数,甚至沪深300、中证500不知道高明到哪里去了。

其次,我认为恒生科技指数和更早推出的中国互联网指数很类似,两者在权重成分股上的重合度很高。

君不见,我老早就把中国互联网指数当做科技的代表并作为四大定投指数之一了,但是正如你们所看到的,海外中概股这批国内最厉害的互联网公司在美股市场并不是太受待见,所以长远来看,纯以港股为成分股的恒生科技指数就(必将)是以美股为主要成分股的中国互联网指数的一个最佳替代指数。

第三,好归好,但把恒生科技指数吹上天称为最强那肯定是不妥的,其实看完上面的文章,我相信大家应该都能get到什么才是最强的科技指数了吧。

况且,我这还没把主动型的全球科技主题指数拿出来作比较呢(这是另外一个话题了,我看看大家对今天这篇文章的感兴趣程度,然后再决定要不要专门另写一篇吧)。

最后我再来解决两个问题:

第一个问题叫做投资方式,也就是“怎么投”的问题。

这个问题相对比较简单,对于恒生科技指数这种波动比较大的指数,我的建议是用定投的方式去把握。

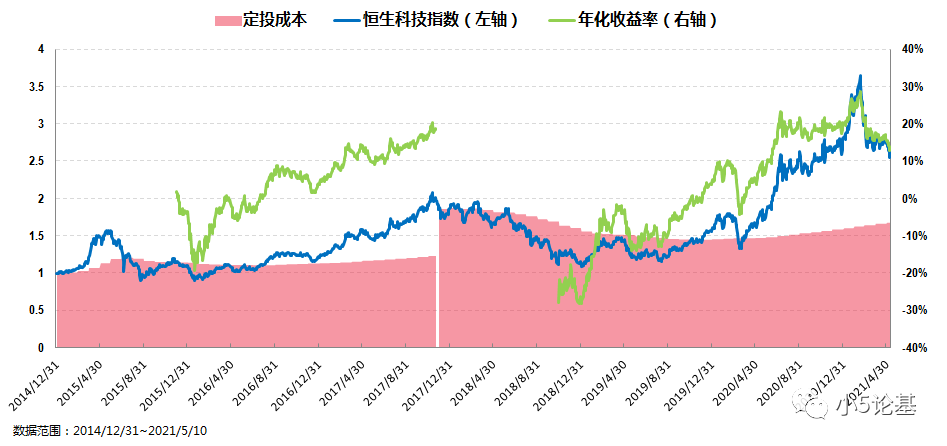

我可以简单给大家看个恒生科技指数的事后诸葛亮定投情况图:

我认为我们在选一个指数做定投的时候,第一步要明确的就是指数“能不能”实现较高收益的问题,如果不能,那直接就可以pass了。

所以上图虽然是事后诸葛亮定投,但也至少说明这个指数的定投是可以实现较高的年化收益率的(年化20%左右,应该可以算“能”吧

),然后我们才有必要进入第二步:怎么去实现这个较高的定投收益率。这里我就不具体展开第二步的话题了,具体其实可以参考中国互联网指数,这个指数我们之前一直是用来做为定投标的的。

所以如果从上述的角度来讲,其实我们是没有必要去追买今天新出的这些ETF的,甚至我觉得等这些场内ETF开始出场外联接基金的时候再看都不迟。

这就会涉及到第二个问题了。

第二个问题叫做时机问题,也就是“现在可以开始(定)投了么”的问题。

这个问题相对复杂,但是我觉得也更有意思一些。

首先我觉得现在推出恒生科技指数的时机选择还是挺不错的,比起之前的高位来讲,恒生科技指数最近一波的调整幅度已经超过了30%,风险已经释放了不少,所以万一有一些不明真相的群众买了之后也不至于站在高岗上。

但是这里到底是半山腰还是山脚下这个问题就值得探讨一下了。

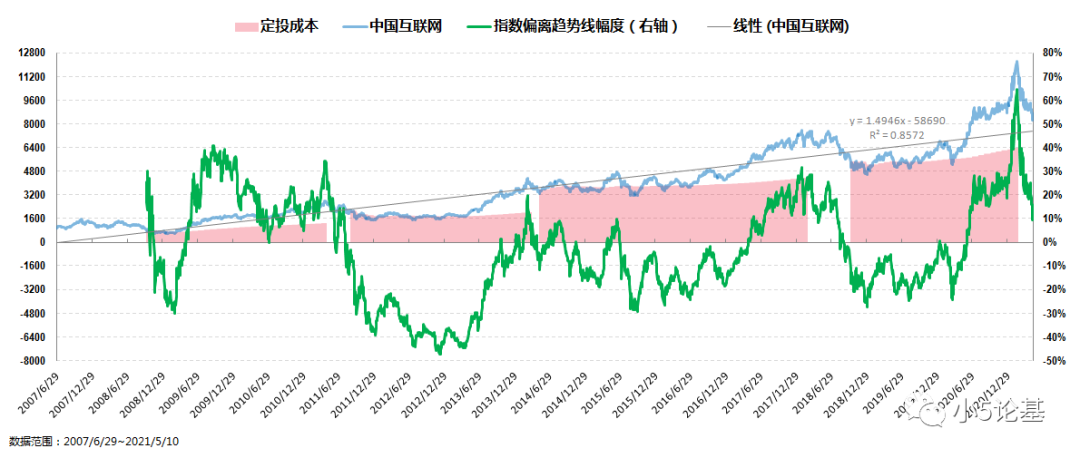

就这一点我用更具有代表性(就是数据时段更长)的中国互联网指数作为例子来简单分析一下。

这个图我以前也放出来过,中国互联网指数是个线性拟合R方比较高的指数,所以其指数趋势线的参考价值就相对比较大。

从图中可以看出,之前一波的涨幅可以说是中国互联网指数历史上从未有过的高:指数上偏离趋势幅度超过了历史最高的40%,最高甚至突破了60%,到达65%这种极高的偏离位置,尽显强势之余,也让人恍然有种“强者恒强”的错觉。

当然,这里是中国,除了老祖宗传下来的“物极必反”的道理,还有“反垄断”,所以这波调整的幅度确实还是挺大的(中国互联网指数这波的回撤也超过了30%),但是请注意,指数依然还在趋势线上方。

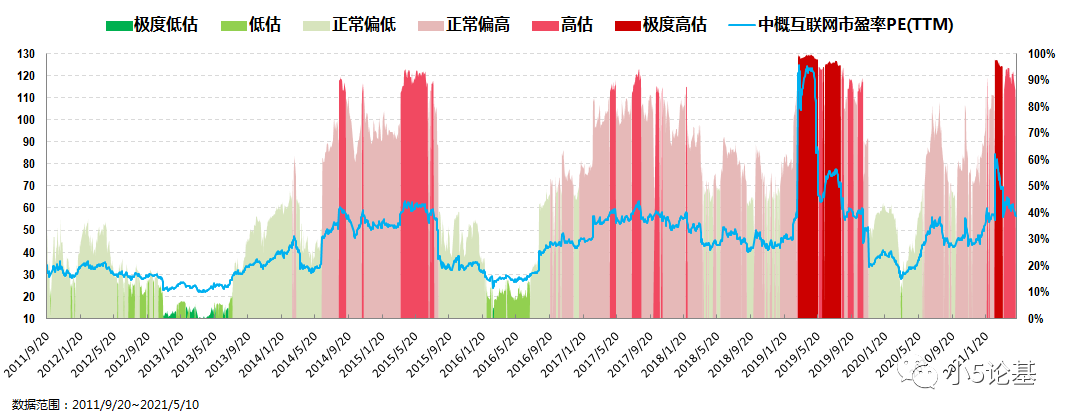

那么至少从趋势线定投的角度,我认为还是可以再等等的,或许等各家都被罚一遍之后情况会稍微好点我再来友情提供一个最新的中国互联网的估值概率分位图作为参考吧,大家可以听着张信哲的《信仰》一起看下:

不多解释这个图,貌似这一顿跌完了之后估值分位还是挺红的。

解决完最后这两个问题,我觉得今天的文章就差不多可以结束了。

Appendix:

中国互联网:中证海外中国互联网指数选取海外交易所上市的中国互联网企业作为样本股,采用自由流通市值加权计算,以反映在海外交易所上市中国互联网企业的整体走势。目前成分股数量为42只。

中美互联网:中证中美互联网指数选取海外市场上市的十大中国互联网公司以及十大美国互联网公司作为样本股,采用自由流通市值加权计算,并设立权重调整因子使得中美互联网权重之比为1:1,以反映海外上市的中美两国互联网公司的整体状况和走势。

纳斯达克100指数:纳斯达克的主要指数,其100只成分股均具有高科技、高成长和非金融的特点,可以说是美国科技股的代表。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。