顺丰控股分拆顺丰房托在港上市,最新消息称顺丰房托最快月内预路演,期望可在未来两周争取获证监会、港交所批准香港上市申请,意味公司最快可于5月上市。

延伸阅读:

债务承压、净利润同比下滑99.8% 顺丰房托近八成营收背靠大树好乘凉吗?

2021年2月10日,“快递一哥”顺丰控股发布公告披露,旗下顺丰房地产投资信托基金(下称“顺丰房托”)已向港交所递交上市申请。

招股书显示,顺丰房托在2020年10月于香港注册成立,由顺丰控股100%持有,顺丰老板王卫担任董事会主席。

自“诞生”以来,顺丰房托便与顺丰控股有密不可分的关系,在经营业绩上,顺丰房托近八成的营收来自顺丰控股,三大物业的租赁客户也多为顺丰控股;不仅如此,2018年,公司还向顺丰方面借了不少贷款。

而随着顺丰房托借贷金额的攀升,其偿债能力短板开始逐渐显现。

疫情之下顺丰房托业绩惊现巨幅下跌

对于2月10日顺丰信托申请赴港上市,顺丰控股方面表示,“上市将开拓公司的创新性融资渠道,有助于盘活公司的物流资产,增强公司的现金流,进一步支持公司战略资产投入,持续扩大规模,提升经营能力。”

“这样的尝试和探索非常好,但关键还得看整体市场的接受和认同程度,由此来决定它的估值高低及投资前景。”广州知名地产专家韩世同向《投资者网》表示。

资料显示,顺丰房托是一个以单位信托基金形式组成的香港集体投资计划,为首个将于香港以物流相关资产为主的房地产投资信托基金,投资重点为全球范围内可产生收入的房地产。

目前,顺丰房托基金的投资组合包括位于香港、佛山及芜湖的三处物业,其中,顺丰香港物流园区的面积最大、租金最高,毗邻香港国际机场,估值达52.8亿港元。

值得留意的是,2020年,受新冠肺炎疫情影响,香港市场租金遭遇“重挫”。

仲量联行报告称,2020年,香港的租金下跌了17%,为2009年以来的最高水平;在2020年12月,香港中区高档写字楼的空置率创2004年以来的最高水平。

而深受影响的顺丰房托,其经营业绩亦出现了巨幅下跌。截至2020年9月底,顺丰房托的归属母公司的净利润仅约32万港元,2019年同期这一数字约1.56亿港元,同比骤降99.8%。

《投资者网》就公司业绩大跌的原因及其他问题致函问询顺丰方面,截至发稿,公司一直未作回应。

不过,根据高力国际(Colliers International)等机构的说法,2021年,外国公司可能会继续削减租赁写字楼数量以削减成本,因此预估今年香港的写字楼租金还将下降7%。

物流地产赛道机会已不多

作为首个拟赴港上市的以物流相关资产为主的REITs,截至2020年底,顺丰房托共拥有香港、佛山及芜湖三处物业底层资产,可出租的总面积约为30.80万平米,平均出租率约为94.9%,估值约为60.94亿港元。

对于顺丰房托的发展现状,上海中城仓储服务有限公司董事长周建成向《投资者网》表示:“顺丰物流地产就和京东物流地产一样,两者在物流地产领域的发展空间均很小。”

在周建成看来,物流地产强者恒强的格局已经难以撼动。“物流地产行业在国内大局已定了,红海竞赛之下,剩余的机会显然很少,就连知名物流地产普洛斯都去开拓办公物业市场,可见,这条赛道留下的机会已经不多了。”

他进一步指出,“作为房地产领域最不引人注意的细分行业,物流地产的知名企业的数量其实很少,国有企业因拥有大多数仓储设施资源成为行业主体,而剩余的部分则由外资企业主导,例如:普洛斯、嘉民、腾飞、丰树、安博等等。民营企业则有万科、平安、忠良、京东、复星等。”

据《投资者网》了解,目前顺丰房托的业绩大部分依赖于母公司顺丰控股的“贡献”,顺丰房托也在招股书中坦言:“基金现时依赖于顺丰关联租户取得其绝大部分收入。”

据招股书显示,截至2018年、2019年及2020年9月末,顺丰关联租户占总收益的百分比分别约为62.4%、72.1%及76.6%,比重不断上升势头不减。与此同时,在顺丰房托物业的32名租户当中,租金收入总额前5名中就有3名来自顺丰控股,约占同期租金收入的82%。

不仅如此,在经营管理上顺丰房托亦与顺丰控股关联紧密。例如:芜湖项目由芜湖运营管理人管理,该管理人同时也是顺丰控股旗下安徽其他物流园的管理者。

偿债能力偏弱短板渐显

在顺丰房托的财务报表中,融资成本的加速攀升引起了外界的关注。

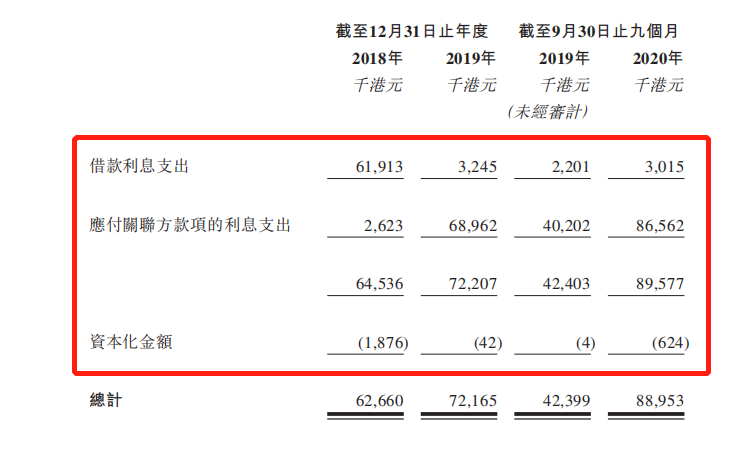

招股书显示,顺丰房托的融资成本由2018年底的6266万港元增加至2019年底的7216万港元;截至2020年9月底,顺丰房托融资成本再度攀升,较去年同期约上涨110%至8895万港元。

融资成本的大幅增加,顺丰房托归因于贷款产生的利息所致。

来源:公司招股书

2018年,顺丰房托的前身公司开始向顺丰控股方面借贷,以代替部分银行借款。截至2020年9月底,顺丰房托一年以上的应付关联方款项为26.9亿港元,较2019年底的393万港元,暴增682倍。同时,截至2020年9月底,顺丰房托来自关联方的利息支出增至8656.2万港元,占了当期收入近四成。

而随着利息及贷款激增,公司的偿债压力也逐渐于台前显现。

来源:公司招股书

招股书显示,截至2020年9月末,顺丰房托的流动资产约0.37亿元,流动负债约3.32亿元,流动资产严重小于流动负债,显示公司在短期债务到期以前,可变为现金用于偿还负债的资产较少,这意味着企业的短期偿债能力较弱。

“尽管当前顺丰房托与顺丰之间的债务仍属于内部债务,但如果顺丰房托在偿债能力偏弱的情况下,整体盈利机制和商业模式仍无法提升,会进一步影响其估值和股价走势,包括公司的融资空间,都有可能会大打折扣。”韩世同就此表示。

而顺丰房托或许已经意识到风险的存在,2月10日,顺丰房托向港交所递表,准备开启资本证券化之路,不过,由于是香港首个主打物流相关概念的REITs,其最终能否获得港交所“放行”,还有待时间来验证了。

“物流地产狂热发展的阶段已经过去了。整个行业会面临增长失速带来的挑战,一线城市以及重点二线城市可能会好一些,其他城市则已经进入供应过剩的局面之中。”谈及此类REITs的国内市场前景,周建成向《投资者网》补充说。

(文章来源:界面新闻)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。