险资大佬“打新”火爆!公募REITs招来中国人寿、平安、泰康……

近日,首批公募REITs作为资本市场的新星,几乎成为现象级产品。

在摩拳擦掌跃跃欲试的机构投资者中,险资成为一大引人注目的主力军。

保险业内人士认为,保险资金不能错过公募REITs的头班车。公募REITs对保险资金组合的风险收益的产品线是有效的补充。公募REITs进一步扩大了保险资金的投资渠道,而低利率环境让公募REITs更具长期配置价值。

险资现身8单项目战略配售名单

在首批发行的9单公募REITs中,8单公募REITs战略配售名单中有保险资金参与认购,仅张江REIT未出现险资身影。

险资参与公募REITs战略配售情况

来源:基金公告

根据相关要求,参与战略配售的专业机构投资者,应当具备良好的市场声誉和影响力,具有较强资金实力,认可基础设施基金长期投资价值。其事先与基金管理人签署配售协议、认购的基金份额期限具有锁定期。

具体来看,中国保险投资基金(有限合伙)进入了首创水务、浙江杭徽、东吴苏园、普洛斯、蛇口产园5单项目的战略配售名单,配售比例均不超过5%。

根据中国保险投资基金、中保投资有限责任公司官网信息,中国保险投资基金注册资本为12亿元,由27家保险公司、15家保险资产管理公司以及4家社会资本共46家股东单位出资设立,旨在集中行业的长期稳定资金,对接国家重大战略中市场化需求,带动社会有效投资,支持实体经济发展。

保险公司方面,泰康人寿表现出较大的认购热情,进入了普洛斯、首钢绿能、盐港REIT3单项目的战略配售名单。其中,泰康人寿认购份额占比最高的是普洛斯,达到20%。

中国人寿再保险有限责任公司进入浙江杭徽的战略配售名单,份额占比2.10%。大家投资控股有限责任公司进入普洛斯战略配售名单,份额占比8.39%。中国平安人寿保险股份有限公司及中国财产再保险有限责任公司进入广州广河的战配名单,份额占比分别为9.90%、1.08%。

中信证券研报指出,首批公募REITs中,保险资金是除原始权益人外战略配售的重要来源,从目前申购来源分布来看,保险类战略投资者申购金额最高,达33.36亿元,占比达到34.64%。

险资大面积入围网下有效报价

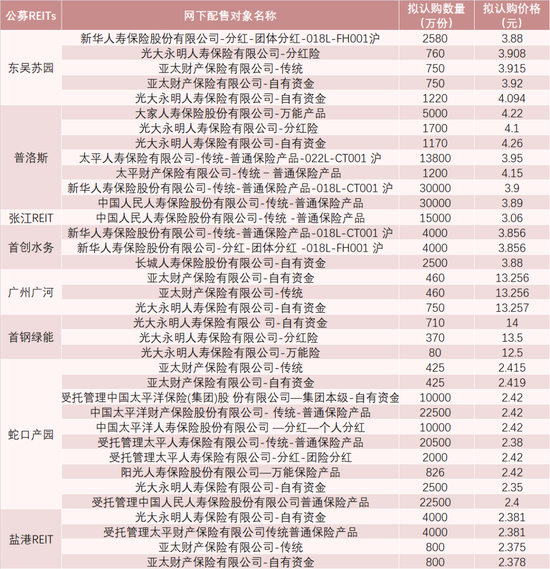

除了参与战略配售,网下询价也是机构投资者们参与的重要机会,险资也表现出了极大的热情,大面积入围网下有效报价清单。

某项目基金份额发售公告显示,网下投资者包括证券公司、基金管理公司、信托公司、财务公司、保险公司及保险资产管理公司、合格境外机构投资者、商业银行及银行理财子公司、政策性银行、符合规定的私募基金管理人等专业机构投资者。

根据各个项目公布的网下投资者报价信息表,从有效报价的情况来看,除了浙江杭徽,其他8单项目均有险资成功入围。比如,新华保险、光大永明人寿、亚太财险等纷纷现身多个项目有效报价名单。

险资参与公募REITs网下询价有效报价情况

来源:基金公告

从各个公募REITs情况来看,蛇口产园网下有效报价名单中险资数量最多,达到10只,包括亚太财险自有资金、受托管理中国太保集团本级自有资金、受托管理太平人寿普通保险产品及团险分红、阳光人寿万能保险产品、光大永明人寿自有资金等。

据中证君统计,8单险资入围网下有效报价名单的公募REITs中,险资拟认购总价超过70亿元。

扩大险资投资渠道

流动性较高、收益相对稳定、安全性较强,基础设施公募REITs符合险资的投资偏好。

中国保险资产管理业协会执行副会长兼秘书长曹德云指出,保险资金参与公募REITs具有内在契合性,包括:公募REITs符合保险资金的需求特征,低利率环境下公募REITs具有长期配置价值,公募REITs有利于盘活存量基础设施项目,公募REITs产品有助保险资金多层次参与资本市场。

“作为风险和收益介于债券和股票之间的新型投资品种,公募REITs有望成为保险资金开展基础设施投资的重要模式。”某大型寿险公司投资相关负责人表示。

业内人士表示,对于保险公司来说,公募REITs提供了一种中等收益、中等风险的资产选择,有助于实现多元化资产配置,分散投资风险;对于保险资产管理机构来说,公募REITs是一种开展基础设施投资的全新模式,有助于保险资产管理机构深度参与基础设施项目投资与管理,有效提升基础设施投资能力。

在日前举办的中国保险资产管理业协会2021年上半年保险资金运用形势分析会上,与会险资人士认为,保险资金不能错过公募REITs的“头班车”。公募REITs对保险资金组合的风险收益的产品线是一个有效的补充,公募投资REITs相对而言风险收益较好。

当前市场背景下,公募REITs进一步扩大了保险资金的投资渠道,丰富了保险资金配置的资产组合,在有效分散和对冲投资风险的同时,拓展了保险资金潜在的投资空间,助力保险公司实现资产负债的均衡发展,已经成为诸多保险人士的共识,而低利率环境让公募REITs更具长期配置价值。

“公募REITs产品能够有效满足寿险资金的安全性要求,以美国的REITs为例,REITs市值具有稳定的成长性,与债券投资和公共事业股票投资类似,比较安全,非常适宜保险资金、养老基金等长期的机构投资者。”上述寿险公司投资相关负责人表示。

泰康资产首席执行官段国圣指出,公募REITs的收益主要来源于底层资产贡献的现金流,同时也分享底层资产的增值收益,其兼有股性和债性的特征。长期来看,公募REITs产品可作为投资组合中重要的资产配置之一。

段国圣还建议相关主管部门出台政策,允许保险公司或保险资管公司担任发行人、管理人或财务顾问等角色,在资产获取、尽职调查、询价估值,乃至存续期管理等环节参与进来,发挥保险机构既有的经验优势,深度参与公募REITs市场。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。