原标题:“能源一哥”出击核心制造!来源:基少成多

最近,新能源行业大热,不断有网友咨询,能不能购买能源基金(特别是碳中和)和先进制造基金?

其实能源和制造两个主题周期性都很强,涉及的细分领域范围广,研究和投资难度非常大,基少并不建议普通网友直接去投资指数基金,配置攻守兼备的混合型基金,可以借助专家的力量把握机会、规避风险,反而体验更好,胜算更大。

今天,基少深入剖析公募基金“能源一哥”——郑泽鸿的投资理念和策略,供大伙参考。

这位“能源一哥”出身公募基金“老十家”、培养数只10倍牛基的华夏基金。他管理的华夏能源革新(003834),2020年净值上涨120.65%,超过业绩基准30.65%。wind数据显示,截至2021年4月末,该基金近一、二、三年排名分别为1/36、3/34、1/27,均位于同类前前3名.截至2021年5月28日,过去一年收益率146%,在全市场成立满一年的3031只主动权益基金中排名第一!2021年一季度末,华夏能源革新的规模为162.79亿元,是全市场“能源”主题基金规模最大的一只!这位“能源一哥”管理的产品同时占据业绩和规模双第一,十分难得!

数据来源:天天基金,取数时间:2021年5月28日

良好的业绩赢得基民和机构的认可,2021年一季度末,持有该基金的个人帐户数超过百万,达到141万,基金长期占据天天“中长期热销基金”。

华夏基金郑泽鸿

郑泽鸿,华夏基金投资研究部高级副总裁,财政部财政科学研究所经济学硕士,9年证券从业经历,其中4年公募基金管理经验。2012年6月加入华夏基金管理有限公司,曾任投资研究部研究员,在纺织服装、造纸轻工、电子设备、新能源等领域均有较深的造诣,也有丰富的一级市场产业经验。先后担任华夏高端制造灵活配置、华夏平稳增长混合和华夏能源革新等基金的基金经理。

其中,自华夏能源革新成立之日起,就担任基金经理,至今已接近4年。wind数据显示,截至2021年5月31日,该基金成立以来的累计净值增长215.6%,年化回报达到33.42%,期间最大回撤为40.05%。虽然波动不小,但提供的回报非常丰厚。

能取得如此辉煌的业绩,与郑泽鸿“阿尔法+制胜投资”的投资策略分不开。

阿尔法是指投资集中于确定性较高的标的。这类股票估值一般不高,但成长性非常确定,每年能赚取业绩稳定增长的钱。如果恰好站到风口,还能享受估值提升带来的双轮驱动,取得更加优异的业绩。筛选个股时,估值和业绩增速是否匹配是核心考量因素。选出的公司可能在牛市跑不赢指数,但在熊市和震荡市,可以确保组合的稳定性,并持续提供超额收益。

比较典型的是,该基金于2018年四季度到2019年三季度,开始逐步重仓新能源汽车宁德时代,当时该股的市盈率逐步回归至30-40倍的合理位置。回头看,2019年三季度宁德时代第二次出现在该基金的前十大重仓股,对应该股的阶段底部。2019年三季度末至2021年5月底,该股累计上涨了508%!基金同时赚到了该股业绩提升和估值提升的双重收益。

制胜投资是指从产业视角入手,以自上而下分析为主,通过深入跟踪产业变化,力争捕捉到产业爆发式增长阶段的投资机会,为组合贡献较为明显的超额收益。这种公司往往处于爆发性的行业,因此无需纠结估值问题。

典型如2015年,新能源汽车整个行业刚刚爆发,但宁德时代还未上市,投资国轩高科、沃特玛等非龙头公司,也能取得非常不错的业绩。因为行业爆发式成长初期,整个行业都受益,龙头和非龙头差异不大,存在整体性的大机会。一旦行业陷入低谷,淘汰赛就开始了。如今沃特玛已经退市,国轩高科也经历了2019年和2020年连续两年的亏损,但作为龙头的宁德时代一直维持着较好的盈利,且业绩逆势上扬,差异非常大。

华夏能源革新受基金合同限制,只能投资能源相关领域,且股票最低仓位为80%,波动较大,更适合风险承受能力较强的投资者。

风险承受能力偏弱的网友,可以考虑下周发行,郑泽鸿挂帅的华夏核心制造混合型基金(A类012428,C类012429)。该基金将投资范围拓展至指具有先进技术、核心竞争力、产品创新能力等先进制造业相关企业,涉及的行业包括但不限于机械设备、电气设备、国防军工、汽车、电子、通信、计算机、金属非金属材料、采掘服务、轻工制造、家电、化工等相关行业,可以说是包括但不限于能源领域。

新基金一方面扩展了投资范围,有望化解单一主题投资的风险,提供更为稳健的收益;另一方面可以发挥郑泽鸿在制造业深入研究的功底,寻找更多的获利机会。此外,新基金股票仓位的变化范围为60%-95%,投资港股通标的的股票占比不超过股票资产的50%,可以用更加灵活的仓位,同时分享沪港深三地的获利机会。

当前,中国制造业正逐步走出技术跟随阶段,开始依靠成本优势、研发投入等在相关领域逐步走到市场前列。典型如化工领域的万华化学,开始阶段是利用海外的设备,慢慢摸透整个产品的生产工艺,然后积累资金攻克技术难关,最终依靠成本优势和研发优势走到全球前列。2008年,万华化学在全球的MDI的市场份额不到8%,定价也显著低于国际同行,但是10多年后,它的产品在全球的市场份额提高到近30%,同时质量和定价也高于国际同行,实现了全面领跑,期间股价实现20多倍的上涨。

目前,这一现象正在家用电器、工程机械、光伏、手机、新能源汽车、智能汽车、肽白粉和芯片等大制造领域逐步展开,未来的中国制造业还将涌现出更多的万华化学,逐鹿全球,并为投资者贡献不菲的收益。

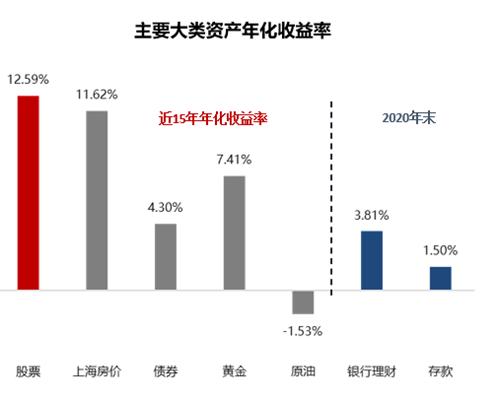

站在当前时点,中国人均GDP于2019年突破1万美金,向2万美金迈进。从历史上来看,任何一个工业化成熟的国家,这一阶段权益市场都会带来中长周期的投资机会。随着城镇化接近完成,居民的财富也会显著地从房子到权益市场转移。回头看,2006年至2020年的15年间,股票市场的年化回报率已经超过上海房价、债券、黄金和原油等产品,房地产在家庭中的占比也从2018年底的78%,下滑到2019年的66%,资产配置的天平已经开始出现倾斜。

数据来源:Wind,截止2020-12-31。

备注:股票:沪深300指数;上海房价:上海全市中原地产二手住宅价格指数;债券:中证全债;黄金:SGE黄金9999;原油:NYMEX原油;统计区间为2005-12-31至2020-12-31。银行理财:1年期理财产品预期收益率;存款:1年期定期存款基准利率;截止2020-12-31。各类资产历史收益率不预示未来表现。

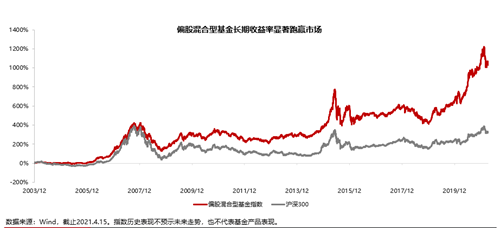

拉长时间看,最能代表机构投资者水平的混合型基金指数,自2004年至2021年5月31日,累计上涨了12.2倍,显著跑赢沪深300指数的4.3倍,机构投资者在选股和资产配置方面,整体体现出了良好的超额收益贡献能力。

具备一定风险承受能力,看好中国制造业成长机会的网友,可以借助华夏核心制造混合型基金(A类012428,C类012429),分享其中的机遇,该基金有望成为能源Plus基金。C类份额持有满30天免赎回费,仅按年收取0.7%的服务费,适合中短期持有;A类适合定投或长期持有。

风险提示:以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对投资者的投资建议。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。