【报告导读】基金一季报中所体现出来的“坚守”是风格新旧交替之间的常态,基本面逻辑:估值和利率依然提示我们不可怀念过去。被广泛认可的“碳中和”从长期来看,传统行业产能成长性来源于并非是供需短缺,而是其长期名义价格将拿到享受货币幻觉的入场券。

摘要

1 风格切换的模糊期,市场结构处于类似2016年的新旧交替

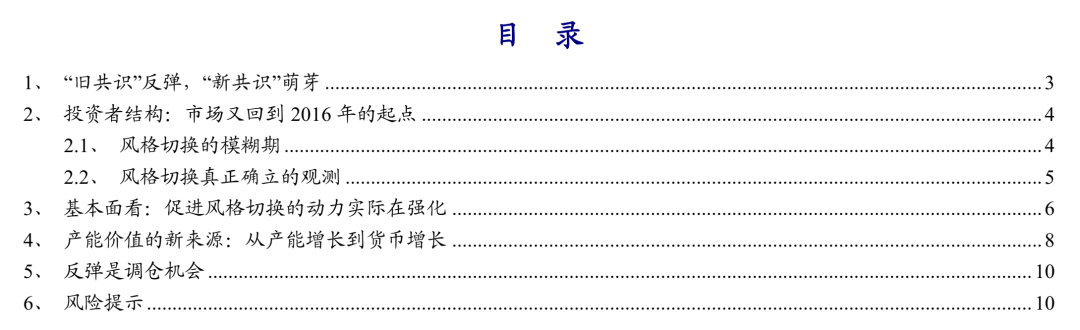

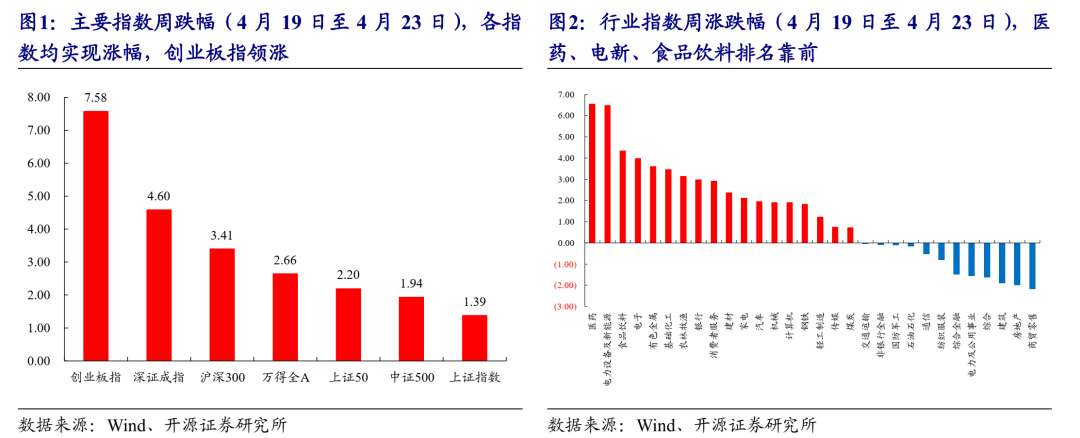

本周(4月19日-4月23日),市场明显反弹,创业板指周涨幅达到7.58%,上证指数周涨跌幅在主要指数中排名靠后,仅为1.39%,其他A股主要指数均实现了涨幅。医药、电新、食品饮料、电子成为了本周市场反弹的主要板块。以“茅指数”来看,本周大部分的“茅”都出现了明显反弹,指数整体收益率和中位数收益率协同上行,成分股中的上涨家数也远高于下跌家数,成为了我们转向“无须持币”后的最大一次反弹。部分投资者认为基金一季报中体现的对于核心资产的坚守也许预示着过去2年风格将延续。但我们的指标显示,当下投资者正经历类似2016年新旧切换过程(市场而非经济层面),区别在于:当下机构只是坚守前100重仓股,但风格已经开始再均衡;2016年由于中小盘成长可选较多,公募基金选择在同样风格中进行腾挪。“新共识”正在发现中,投资者切勿怀念过去。

2 基本面逻辑:风格切换的驱动因素实质在强化

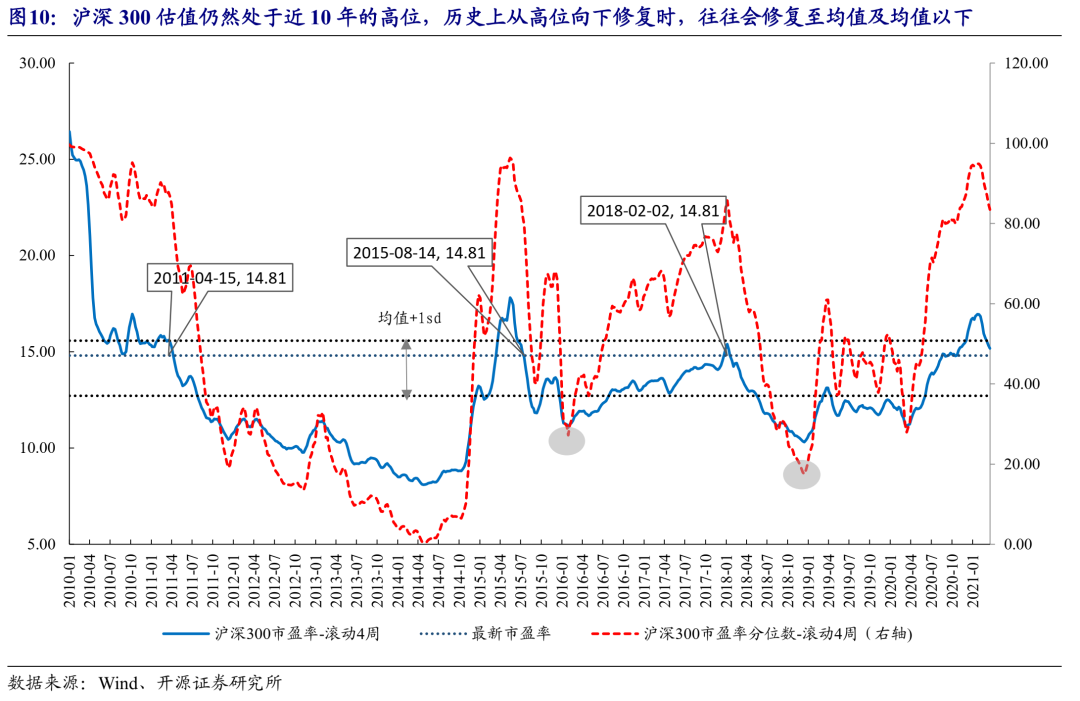

风格反复可能来源于投资者的认知惯性,在于过往股票价格培养出来的所谓“偏好和价值标准”。但投资者应该相信“核心资产”是对过去估值的解释,而不是对未来价格判断的依据。后续市场延续春节后的主导风格的因素还会进一步加强:一是估值,二是利率。沪深300仍然处于长历史区间的高位(均值加一倍标准差),而且在历史上,从高度偏离的估值分位数向下修正时,并不会停留在这一位置上,而是继续修正至均值附近,当下并不存在跌出来的价值一说。利率来看,短端利率的下行可能面临修正:我们发现,当PPI上行时,不论是短期的资金利率还是国债长期利率都具有上行动力,目前PPI仍处于上行过程之中,但资金利率和国债长期利率走势却出现了短期的背离,后期具有修正的压力。

3 碳中和对传统行业的价值:享受“货币幻觉”的入场券

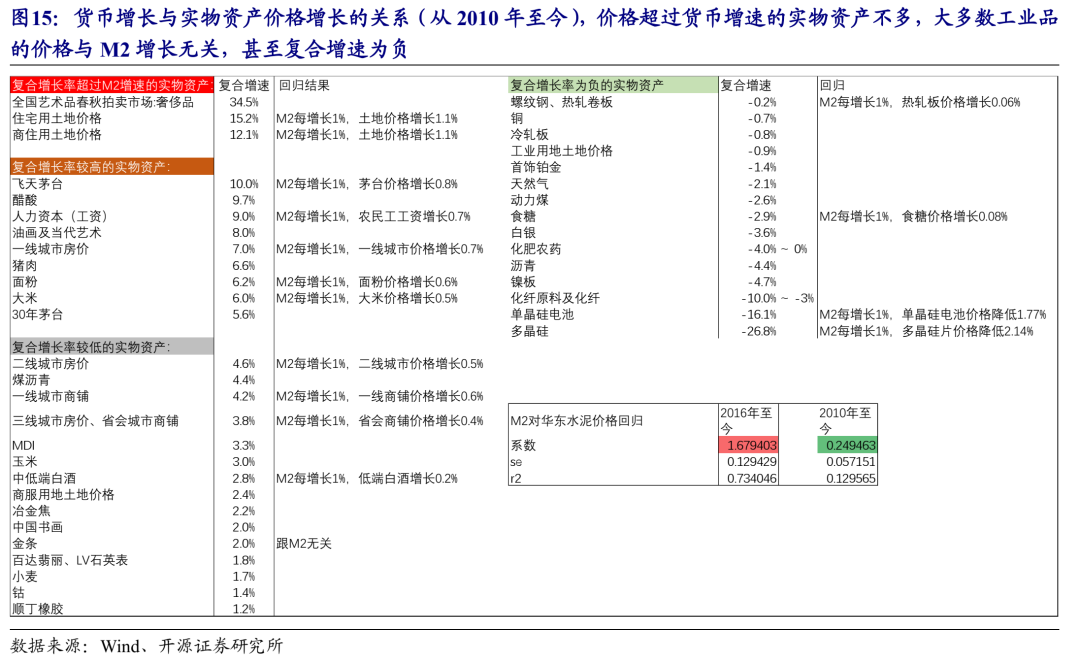

能够随着货币增长而价格变高的“资产”或者“商品”,往往有着比较稳定的供给格局,价格增长快于货币增长的资产往往具有供给垄断性和稀缺性。过去十年中,M2的复合增长率达到11.6%,超过这一增速的仅仅有两种实物资产:土地和拍卖市场中的奢侈品,复合增速分别达到15.2%和34.5%;大多数的工业品与M2不相关。但一个工业品中的变化值得我们注意:水泥价格从2016年开始随着M2扩张而涨价,背后是行业供给格局的改善。过去产能的过剩扩张导致了大量工业品无法享受名义计价的货币增长带来的价格提升。“碳中和”对于过剩行业的估值水平提升并非来源于长期供需缺口以平抑周期的“成长性”,投资周期股仍需重视库存周期的波动。但是当下高的产品价格无法再如同此前一样激发出更高的供给,供给存在上限。伴随全社会货币供应量的增长,部分周期品将长期享受货币符号增长带来的名义价格提升。这是真正意义上“成长性”的来源。

4 反弹正是调仓的机会,寻找未来新共识

我们延续对以下三条主线的推荐:(1)钢铁、铝、煤炭、化工中的部分低估值品种(PVC、纯碱、钛白粉等);(2)银行(四大行和部分城商行为主)、房地产、建筑。(3)中小市值成长的盈利土壤已经具备:TMT、机械。

风险提示:经济下行超预期;货币超预期宽松;信用收缩超预期

报告正文

1、 “旧共识”反弹,“新共识”萌芽

本周(4月19日-4月23日),市场明显反弹,创业板指周涨幅达到7.58%,上证指数周涨跌幅在主要指数中排名靠后,仅为1.39%,其他A股主要指数均实现了涨幅。医药、电新、食品饮料、电子成为了本周市场反弹的主要板块。

“旧共识”在反弹,其中也孕育着“新共识”。以“茅指数”来看,本周大部分的“茅”都出现了明显反弹,指数整体收益率和中位数收益率协同上行,成分股中的上涨家数也远高于下跌家数,成为了自春节后的第一次大反弹:上涨家数与收益率同时上行,而3月最后一周和4月第一周的反弹中这两个指标有所分化,我们此前在专题报告《趋势中寻找信仰》中提到,本周涨幅较高的医药、食品饮料、电子恰好是自2016年以来形成的“共识”的代表性行业,而涨幅第二的电新则是自2021年以来北上投资者尤为青睐的板块,与2018年时的白酒类似,被北上投资者逆势加仓。

2、 投资者结构:市场又回到了2016年的起点

市场风格的形成并非由单一基本面因素导致,我们在此前报告中讨论了基本面投资者和趋势交易者在风格转换的作用,当市场趋势交易者达到极致后,往往会带来市场的不稳定。

2.1 风格切换的模糊期

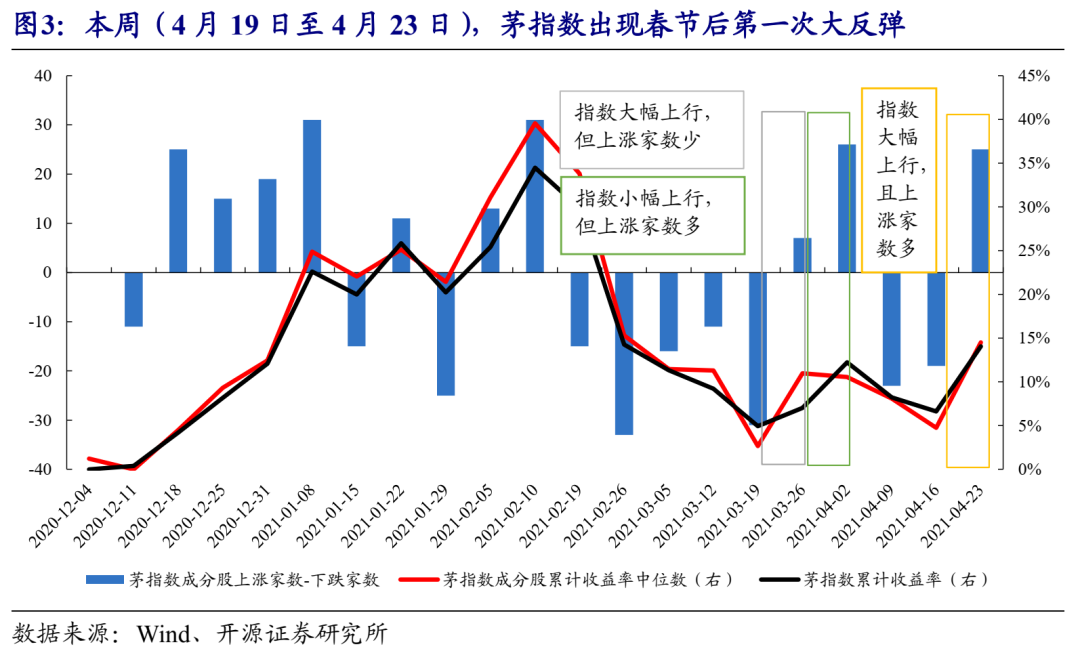

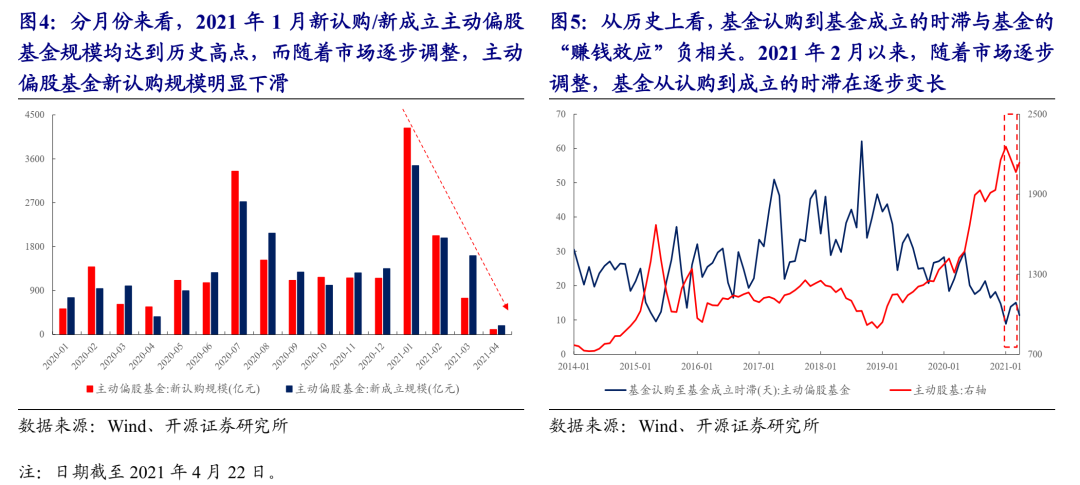

尝试理解本次“核心资产”大反弹背后的逻辑,老基金仍在坚守可能是一个重要理由。部分投资者在讨论核心资产是否仍是主流。正如我们在近期报告《信仰的坚守与配置的变局》中所分析的,2021Q1主动偏股基金的持仓集中度未明显下降,对于前100重仓股而言,前述“老基金”对于“核心资产”的信仰依旧坚定,并未由于市场波动而选择调仓,以本期末主动偏股型基金前100重仓股与上一期的重合度来看,重合程度从上一期84只股票上升至86只股票。此外,近期是基金一季报密集披露期,老基金的坚守可能对市场增量资金形成了示范效应,2021年1月是新认购/新成立规模的历史高点,而由于市场赚钱效应的冷却,从认购到成立之间的时滞被拉长,我们发现2020年11月以来新成立的基金整体上保持低仓位运作,成为了此次反弹的增量力量的来源。

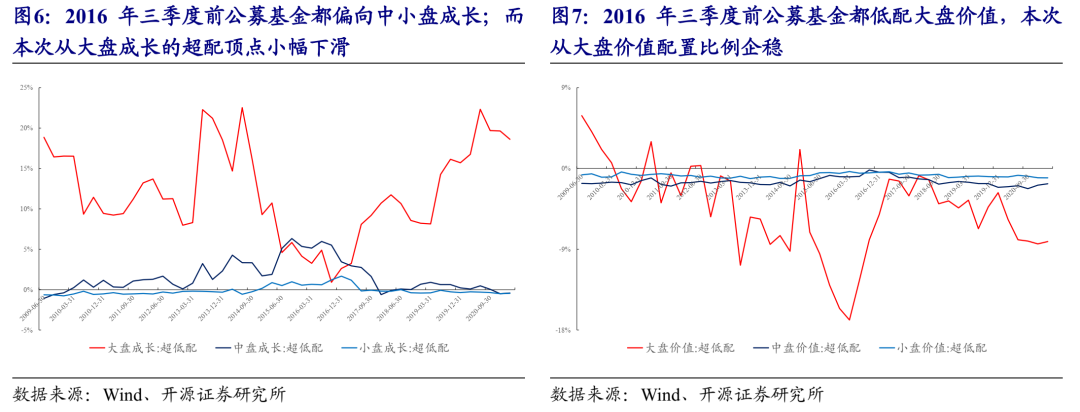

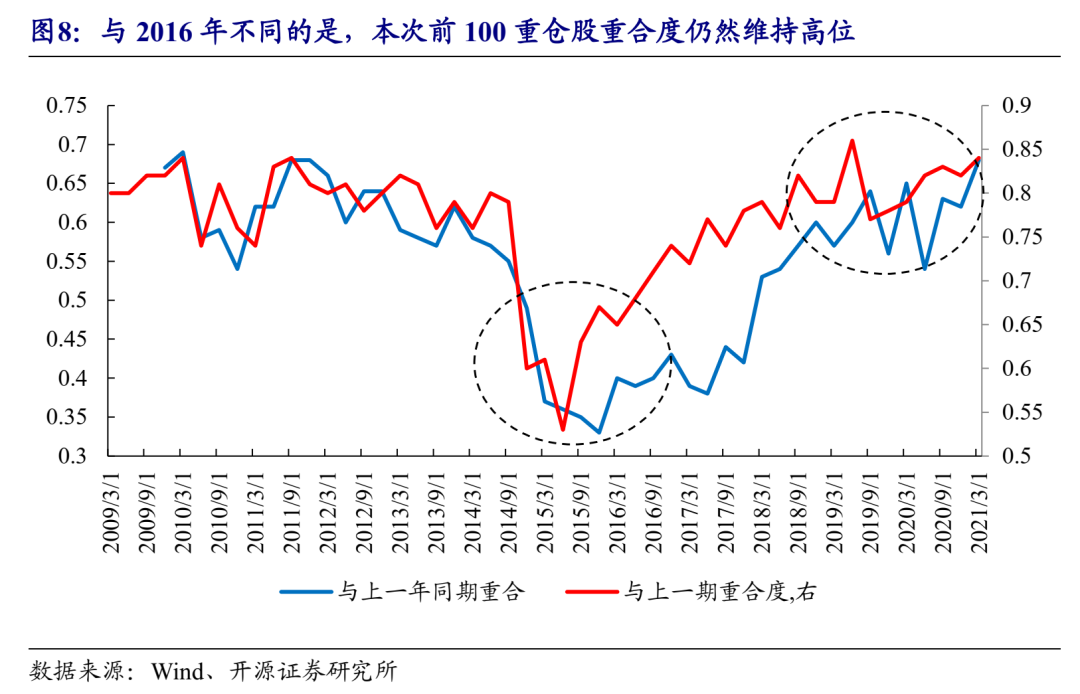

比较可比的2016年,前期市场风格经历过大幅回撤之后,基金调仓也需要较长的一个时期。我们以基金前100重仓股重合度(与上一期重合股票数、与上一年同期重合股票数)及基金持仓风格这两个指标来看:经历了2015年6月至9月的大幅回撤之后,2016年基金持仓在三季度之前仍然偏向于此前的中小盘成长风格,但个股上出现了较大变化,表现为前100重仓股重合度处于低位;而本次经历了春节之后的“核心资产”下跌,我们发现基金对大盘成长的持仓虽有下降但仍在高位,正在逐步切向大盘价值,而个股选择上没有出现明显的变化,表现为前100重仓股重合度不降反升。换言之,2016年时基金风格没变,但个股发生了变化,这可能是由于当时主导市场的是中小盘成长风格,内部腾挪的空间比“大盘成长”更广,仍然可以在风格内部进行换仓,但本次由于腾挪空间有限,于是出现了风格的变化,但前100重仓股的重合度维持高位意味着基金管理者仍然对此前所认可的“旧共识”有所坚守。

不可否认的是,当下属于全市场的困惑期,拥抱过去就如同2016年以来全市场投资者在过往风格中腾挪一样,但是它改变不了新风格的形成。

2.2 风格切换何时真正确立

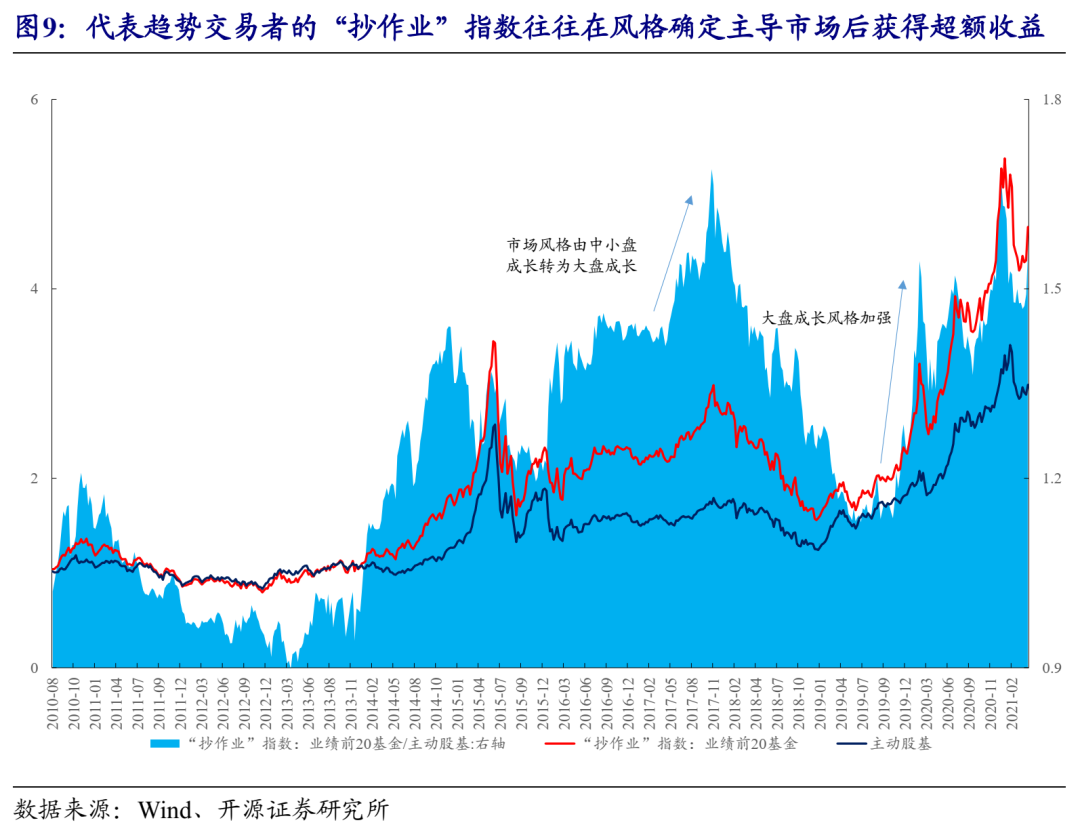

我们用“抄作业”指数(即按上一季度前20基金的重仓股构成的组合)与整体偏股基金的相对表现作为衡量趋势投资者的指标,我们发现:当下正处于前期趋势强化到极致的回落阶段。对于未来市场风格会走向大盘价值还是中小盘成长我们从投资者结构上能得出的答案是开放的。但我们认为趋势交易者是否开始在新的持仓上赚钱,可能是确定“新风格”是否开始主导市场的重要观测指标。当“抄作业”指数相对基金出现超额收益、基金风格也发生明显转向,这两个条件同时满足时,往往意味着新风格开始主导市场,例如2017年二季度开始确立的大盘成长/大盘价值风格;又例如2020年以来所强化的大盘成长风格。

3、 基本面看:促进风格切换的动力实际上在强化

风格反复可能来源于交易结构上的惯性,但基本面因素中促进风格切换的两大动力仍然存在:一是估值,二是利率。即使经历了春节以来的大幅调整,沪深300等指数估值都有所下滑,但仍然处于长历史区间的高位(均值加一倍标准差),而且在历史上,从高度偏离的估值分位数向下修正时,并不会停留在这一位置上,而是继续修正至均值附近。

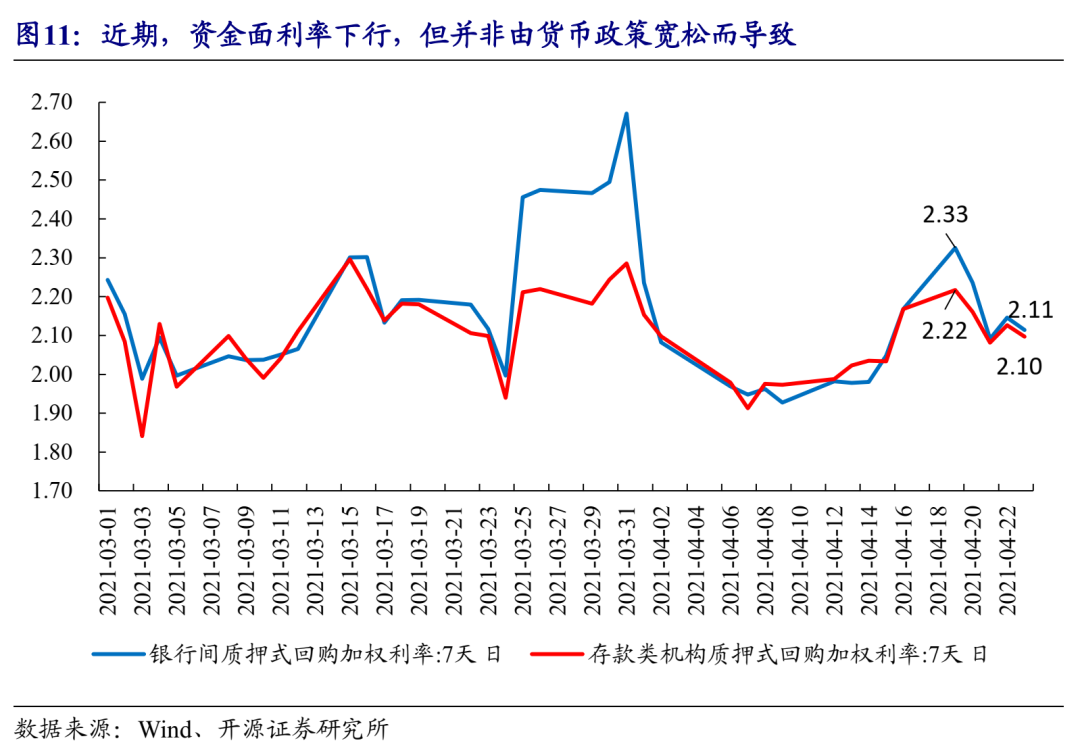

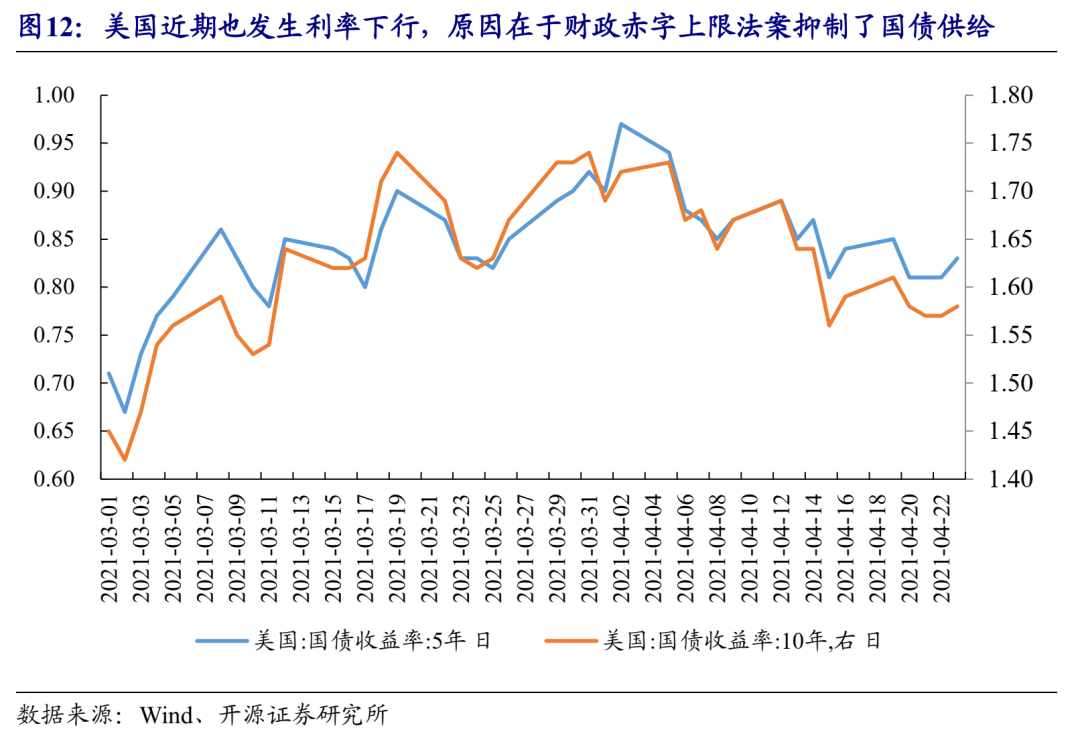

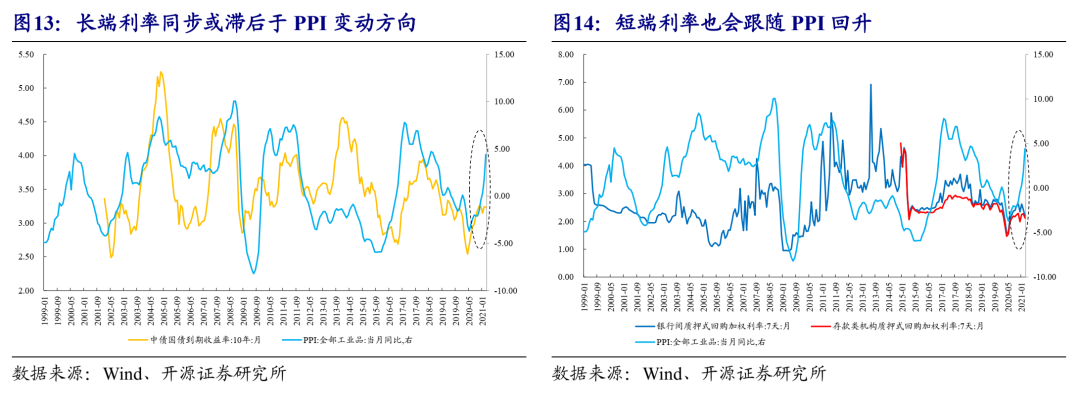

近期短端利率的下行体现出资金面的宽松,也可能是“核心资产”反弹的重要驱动因素,但需要看到的是短端利率的下行更多由供给端和季节性因素导致,利率中枢抬升的逻辑并未发生变化。就国内而言,以R007和DR007来看,本周利率下行幅度分别达到21BP和12BP,4月截至目前下行幅度达到19BP,但更多来源于财政存款、利率债发行滞后、债券市场不愿意做信用下沉所导致。而就国外而言,美国国债长短端均下行,也来源于财政赤字上限法案限制了债券发行,导致债券供给不足所致,“核心资产”所锚定的海外利率下行,使其更具备了反弹的“充分理由”。而我们发现,当PPI上行时,不论是短期的资金利率还是国债长期利率都具有上行动力,目前PPI仍处于上行过程之中,但资金利率和国债长期利率走势却出现了短期的背离,后期具有修正的压力。

4、产能价值的信赖源:从产能增长到货币增长

“碳中和”无疑是当前是市场最为认可的一条主线,我们试图从更长期的角度去理解“碳中和”的意义。无论是2016年开始的供给侧改革,还是当前至2060年的碳中和目标,共同点都是带来产量在短期之内的快速缩减、产品价格快速上升;之后是中期内产能的不断减少;最后是在长期达到某一种均衡状态。对应到市场上,投资者也会率先定价公司的库存价值,中期是产能逆势增长的价值,而到了长期来看,我们认为产能价值的逻辑将从产能本身的增长变为产品价格享受货币的增长。

能够随着货币增长而价格变高的“资产”或者“商品”,往往有着比较稳定的供给格局,价格增长快于货币增长的资产往往具有供给垄断性和稀缺性。我们统计了自2010年以来中国的主要实物资产和人力资本的价格变化,以及相应的货币供应量变化,过去十年中,M2的复合增长率达到11.6%,人力资本(工资) 的增速略低于上述变化,仅9%。而超过货币供应增速的仅仅有两种实物资产:土地和拍卖市场中的奢侈品,复合增速分别达到15.2%和34.5%;而与印象相符合的是飞天茅台这样的“富豪商品”也达到了较高的复合增速10%。与上述相对的是,大部分的工业用品复合增长率都较低,甚至出现大幅度的降价,例如硅片、电池等。我们还对上述资产与商品的价格对数,以M2的对数做了回归,结论是相似的:土地价格仍然是对M2反应最敏感的,M2每增加1%,土地价格就会上升1.1%;而茅台、工资、一线城市房价、以面粉大米食糖为代表的生活必需品也与货币明显相关;大多数的工业品与M2不相关。但一个工业品中的变化值得我们注意:水泥价格从2016年开始随着M2扩张而涨价,背后是行业供给格局的改善。以十年维度来看,水泥的价格增长与M2无关,但从2016年至今的维度来看,水泥价格与M2相关度大大提升,以M2对竞争格局被海螺水泥率先优化的华东地区水泥均价作回归,我们发现M2每扩张1%,水泥价格就会增长1.67%,M2对水泥价格的解释力度达到了0.73。

“碳中和”更长期的逻辑可能在于供给格局的改善,高的产品价格无法再如同此前一样激发出更高的供给,供给存在上限,意味着价格存在下限,而在上限范围内行业有能力去调节供给与需求达到平衡,在整个过程中,价格还会随着货币量的增长而上升。这意味着碳中和相关的工业品:钢铁、煤炭、部分化学品价格在未来虽然仍会随着库存周期波动,但其名义价格中枢与土地、房产、茅台、工资等“资产”一样获得与货币相关的增长,获得了享受“货币幻觉”的入场券。

5、反弹是调仓机会

从历史的经验来看,风格的切换总是中间存在反复,而本次由于较为极致的大盘成长风格,向其它风格切换的时候可能会观察到不一致的现象:即整体持仓的风格在变化,但重仓股变化不大,这不意味着原有风格还能持续,恰恰体现了“新共识”正在萌芽。

“核心资产”估值仍在高位,而PPI仍在上行途中,意味着利率上行的驱动力并未改变,一季度的经济数据再次验证了一个景气正在回升的经济场景,我们延续对以下三条主线的推荐:

第一,高景气延续+碳达峰下的行业格局改善:钢铁、铝、煤炭、化工中的部分低估值品种(PVC、纯碱等);以及未来产能价值将向更稳定的货币增长方向改变。

第二,低估值行业的价值回归已经具备了宏观环境与市场风格基础:银行(四大行和部分城商行为主)、房地产、建筑。其中部分银行所披露的一季报已经体现出超预期,信用收缩与经济不差的组合是配置银行板块的最佳窗口期。

第三,中小市值成长的盈利土壤已经具备,但并非估值驱动,我们基于景气扩散、全球供应链重塑和智能制造升级推荐以下行业中的部分机遇:TMT、机械。

6、风险提示 经济下行超预期;货币超预期宽松;

(文章来源:一凌策略研究)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。