618限时特惠:百人投资秘籍低至2折(百万红包疯抢ing)

过去两年间以来,A股的结构性分化明显,行业轮动频繁。在反复震荡的市场环境中,投资者更希望在风险可控的基础上,获得可持续的回报——反映到权益投资中,就是在避免价值陷阱的同时,能够抓出相对高增长的公司。今天,让我们一起来探究震荡市的投资解法。

什么是“价值陷阱”?

俗话说,便宜自有便宜的道理,这句话也同样适用于投资。对于崇尚低估值策略的投资者而言,价值陷阱几乎是难以回避的问题。所谓“价值陷阱”,是指低估值股票价格持续下行,并没有出现均值回归的情形。形成低估值的原因,并不是公司价值被市场低估,而是反映了未来持续恶化的盈利预期,这一预期也在后续逐步被证实。

无论海内外市场,估值陷阱的案例都不胜枚举。处在景气下行行业的公司,特别是那些受行业冲击影响较大的低估值公司往往可能是价值陷阱。这其中,又有着两种情形,其一是行业永久性衰退导致的价值陷阱将长期持续,如传统手机行业。另一种情形是,行业周期性下行导致的价值陷阱会随着行业周期的变化而修复,如传统周期行业。周期顶部的周期股,强劲的盈利导致估值看似很低,但实际上低估值反映的是未来盈利的下行。所以彼得·林奇总结道,“周期股应该高PE时买入,低PE时卖出”。

事实上,价值陷阱的本质在于利润的不可持续性。这样的股票表面上估值很便宜,但实际却是昂贵的,因为其风险因子被低估了。是“真陷阱”还是“真低估”,不但要看估值,最终核心还是要回归到基本面上。

均衡策略赢面更大

尽管在事后去看,我们能轻易找到许多价值陷阱的案例,但要在事前预判仍然是难度相当大的一件事情。因为价值陷阱既可能存在于行业赛道,也可能出现在某个公司,而伴随着存量经济时代竞争格局加剧,那些看似便宜的公司往往更容易演变成价值陷阱。

此时,如果仍将筹码押注在少数的赛道,一旦赢了势必会产生丰厚回报。然而在近年来板块分化加剧与快速轮动的市场环境中,赛道型选手无疑面临着更大的挑战和难度。相较之下,均衡的配置选手,基于经过市场检验的策略优选组合,更利于跨过波动、提升赢面。

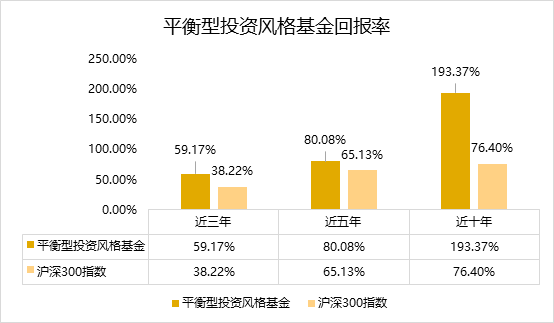

据Wind数据统计,截至6月11日,近三年、近五年、近十年全市场平衡型投资风格基金的平均回报率均显著领跑同期沪深300指数。

数据来源:Wind;截止日期:2021年6月11日;统计分类:wind平衡型投资风格基金,近三年、近五年、近十年,纳入统计的基金分别为1528只、818只、200只(不同份额分别计算)。

风险提示:基金过往表现不代表未来,详情请阅相关法律文件。

财通资管价值成长基金的舵手姜永明,就以均衡投资而见长。在姜永明的投资理念中,尤为推崇通过GARP策略科学选股,兼顾价值与成长。这一策略的优势在于,兼有价值策略和成长策略的双重优势,一方面以合理价格为标尺,力求规避市场风格转换的风险;另一方面以持续成长为目标,分享企业成长的红利,以期最终达到风险调整后的持续稳定超额回报,力求穿越震荡周期。

基于这样的策略,姜永明并不看重短期排名,也不会被市场热点所牵引、不追高,更注重行业及持仓的均衡配置。虽然从短期来看,均衡的风格业绩不会特别突出,但拉至中长期,均衡配置能有效地平滑组合的波动率。

组合管理穿越震荡

在投资中寻求成长与价值的平衡,可谓是辩证的统一。在长期投资中,姜永明致力于追求长期低波动下的复合绝对收益,基于成长与价值的平衡投资逻辑,堪称“明式”投资哲学。

在他看来,相对收益和绝对收益并不矛盾,结合绝对收益的方法有利于提升相对收益业绩,获得绝对收益也是每一次买卖的出发点,投资就要始终立足于安全边际,追求高胜率、高赔率、低回撤,同时通过有意识的行业分散、个股驱动因素分散等来控制风险和回撤,力争提升业绩的可持续性,来实现均衡的价值成长。

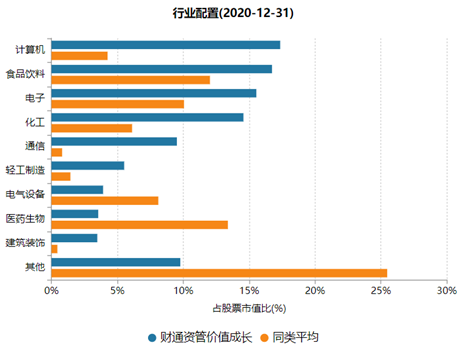

将上述逻辑应用到投资实践,从姜永明的代表作——财通资管价值成长的配置来看,从行业到持仓都较为均衡。财通资管价值成长基本保持80%以上仓位运作;重仓股集中度上,前10大重仓股占比保持在45%-60%之间;从持仓风格看,相对集中在大盘成长和小盘成长。

风险提示:重仓股仅代表历史持仓,不代表未来投资或目前持仓,不构成投资建议。

数据来源:Wind,基金2020年报,行业分类按申万一级行业

风险提示:指数/基金过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐。

事实证明,这样的投资策略在基金管理中成效显著,财通资管价值成长的表现亮眼。据一季报数据显示,截至今年3月末,过去一年该基金收益率达78.16%,远超同期业绩比较基准20.58%,成立以来收益率136.97%,与19.80%的基准相比超额收益显著达117.17%。

数据来源:该基金2021年一季度报告,截至2021-03-31

风险提示:基金过往表现不代表未来,详情请阅相关法律文件。

从风险收益特征来看,该基金具有较强的稳健收益特性。Wind数据显示,截至2021年6月11日,财通资管价值成长近一年的Sharpe比率为2.07,显著高于同期同类产品均值。

数据来源:Wind,截至2021-06-15

结语

事实上,与追求短期的高额收益相比,在市场起伏中活下来更为重要。经过了年初以来的市场“大考”,相信很多投资者都对此深有感悟。

从长期来看,波动是市场的常态,短期的调整并不影响长期投资节奏。而价值理念和均衡策略,则是我们避开价值陷阱、穿越震荡市的关键词。对于普通投资者而言,不妨借助专业的力量,选择均衡策略的绩优基金管理人并耐心持有,以收获长期价值。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。