原标题:三大品种钢材库存环比增加,盈利有望见底回升——钢铁行业周报来源:华宝财富魔方

分析师:杨宇(执业证书编号:S0890515060001)

研究助理:张锦

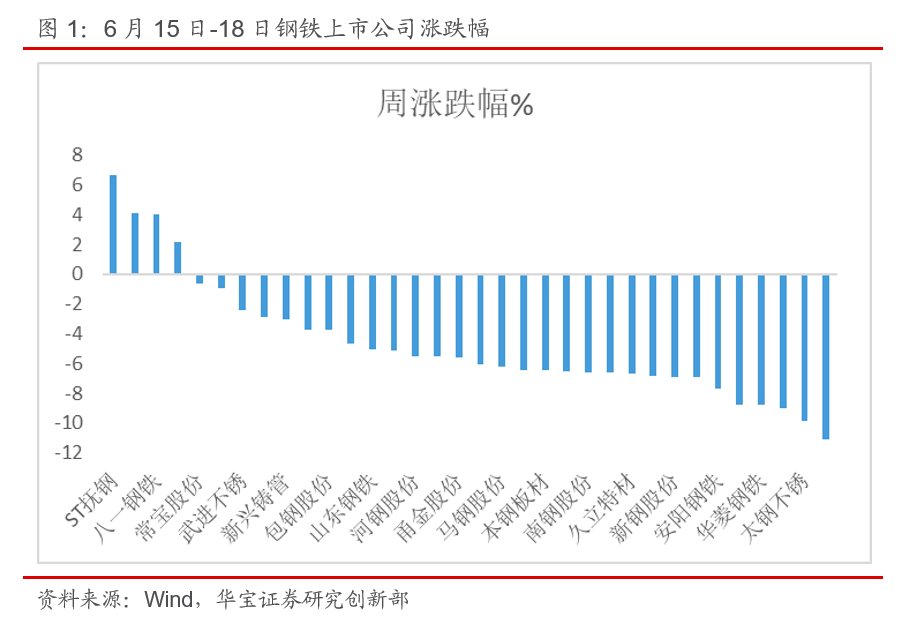

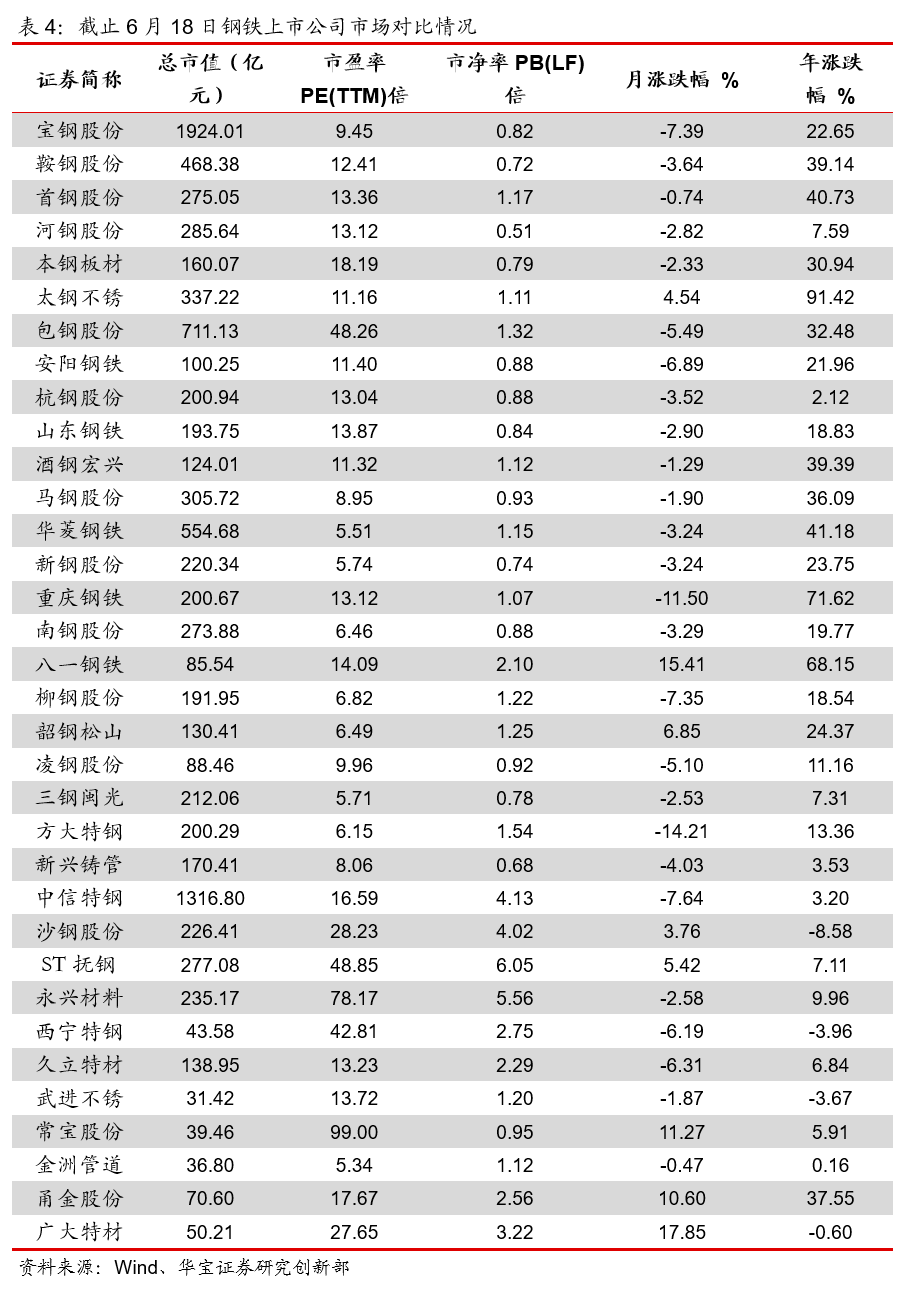

1. 上周钢铁上市公司表现

上周申万钢铁指数涨跌幅-6.06%,跑输沪深300(-2.34%)。我们跟踪的34家上市公司中4家上涨,30家下跌。其中抚顺特钢涨幅最大6.68%,沙钢股份4.09%,八一钢铁4.04%。国泰中证钢铁ETF下跌1.09%。

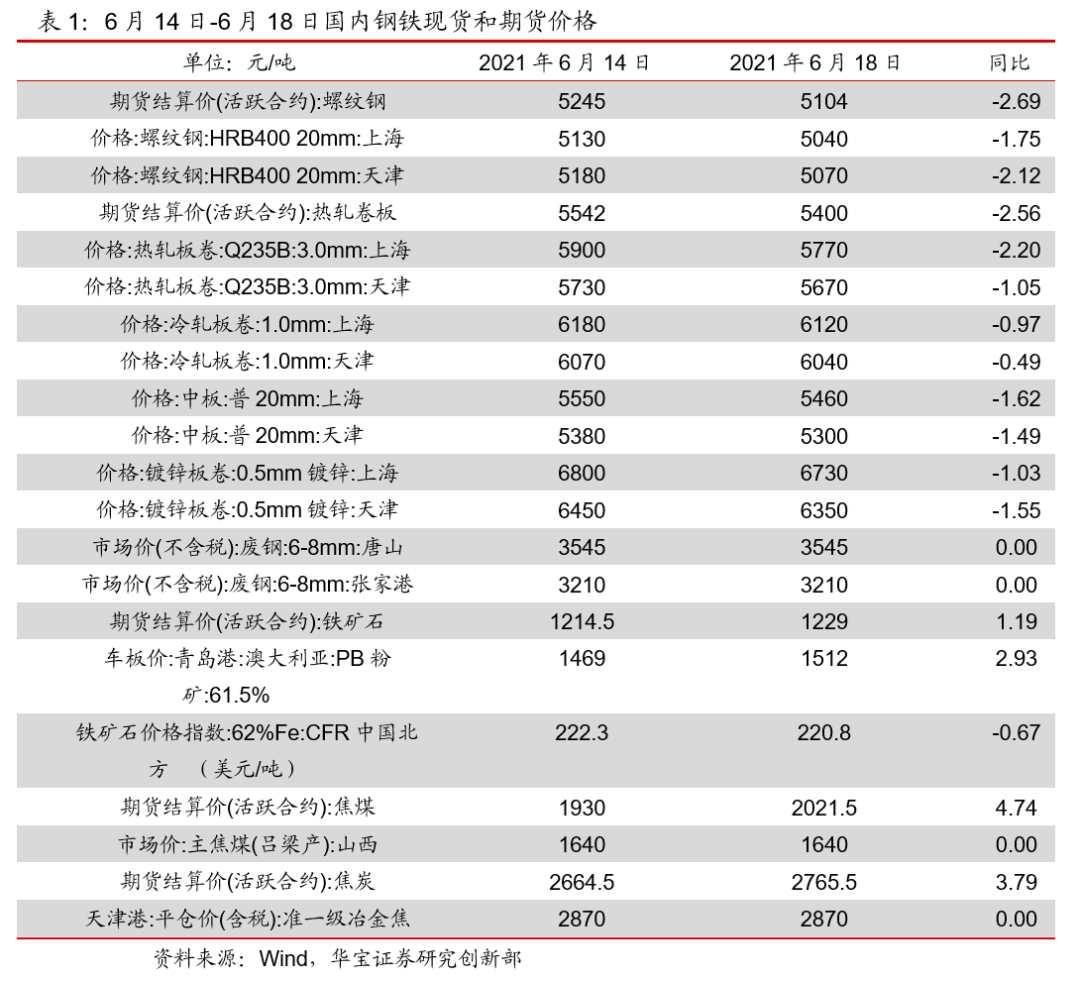

2. 上周国内钢材价格涨跌不一,美欧钢价继续领涨

上周上海螺纹钢现货平均价格5074元/吨,环比上涨0.28%;热轧板平均现货价格5798元/吨,环比下降0.24%;冷轧板平均现货价格6142元/吨,环比下降0.29%。上周中国北方铁矿石平均价格指数:62%:220美元/吨,环比上涨3.31%;天津港准一焦炭平均价格:2870元/吨,环比0%。张家港废钢平均价格3210元/吨,环比上涨0.75%。

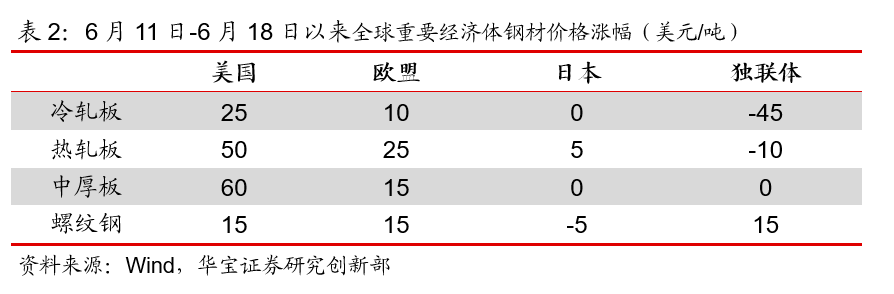

上周美欧钢价继续领涨。其中上周美国板材价格环比大幅上涨,冷轧、热轧、中厚板、螺纹钢环比价格涨幅分别是25美元/吨、50美元/吨、60美元/吨、15美元/吨。欧洲四大品种价格环比涨幅分别是10美元/吨、5美元/吨、15美元/吨、15美元/吨。日本钢价基本持平,独联体钢价下跌为主。

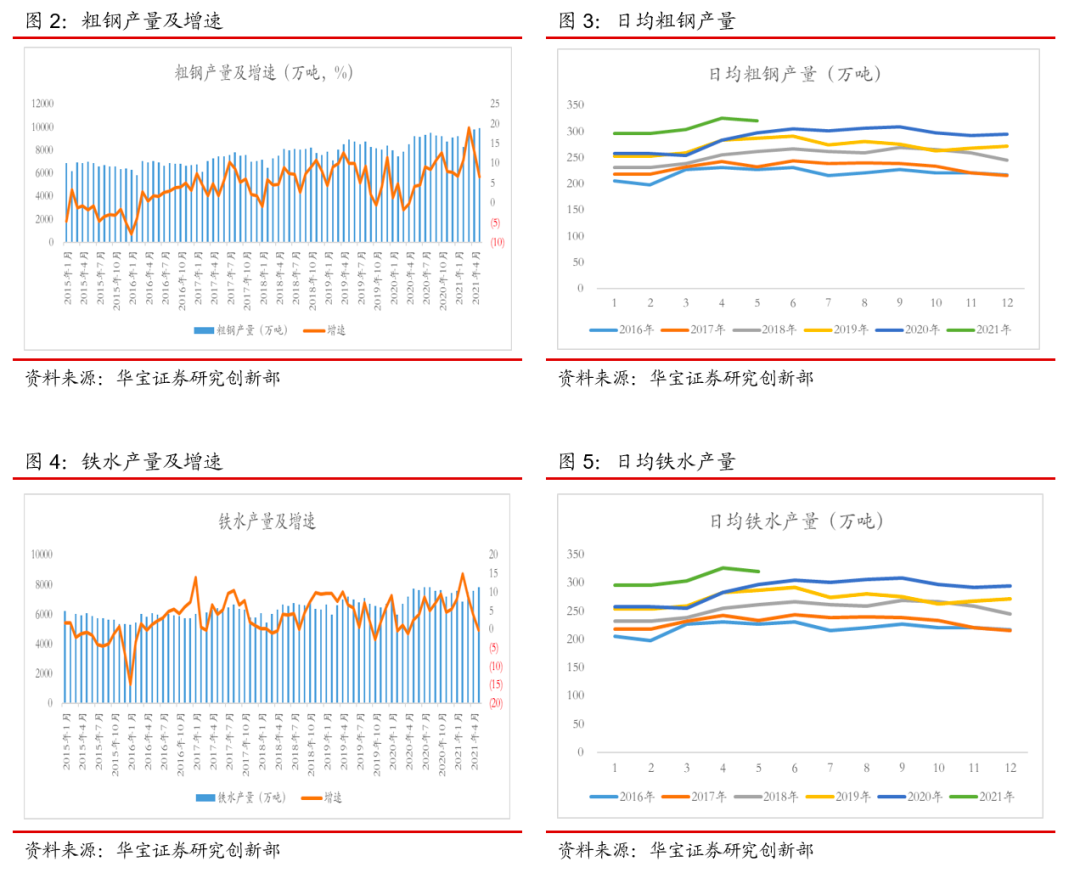

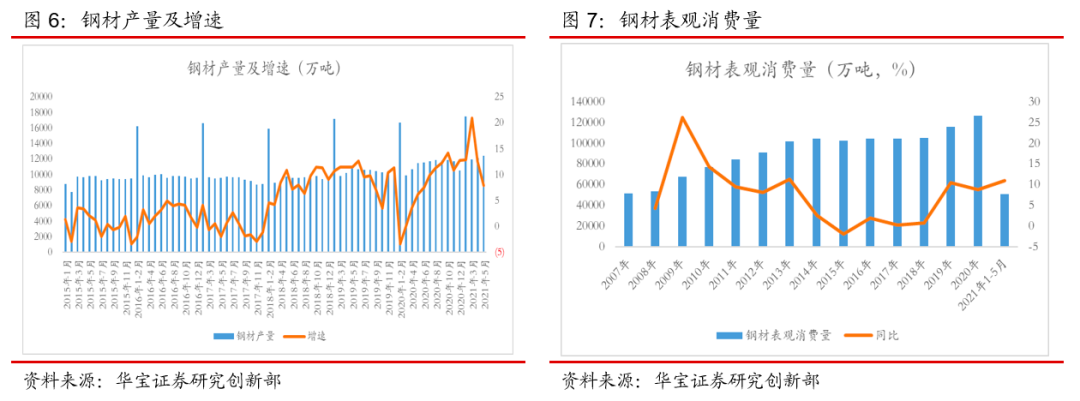

3. 5月国内日均粗钢产量同比7.78%,钢材表观消费同比10.89%

5月粗钢产量9945万吨,同比6.6%。日均粗钢产量320.8万吨,同比7.78%。

5月铁水产量7815万吨,同比-0.2%。日均铁水产量252.1万吨,同比1.07%。

5月钢材产量12469万吨,同比7.9%。测算钢材表观消费量12279.5万吨,同比5.81%。1-5月国内累计钢材表观消费量51035万吨,同比10.89%。

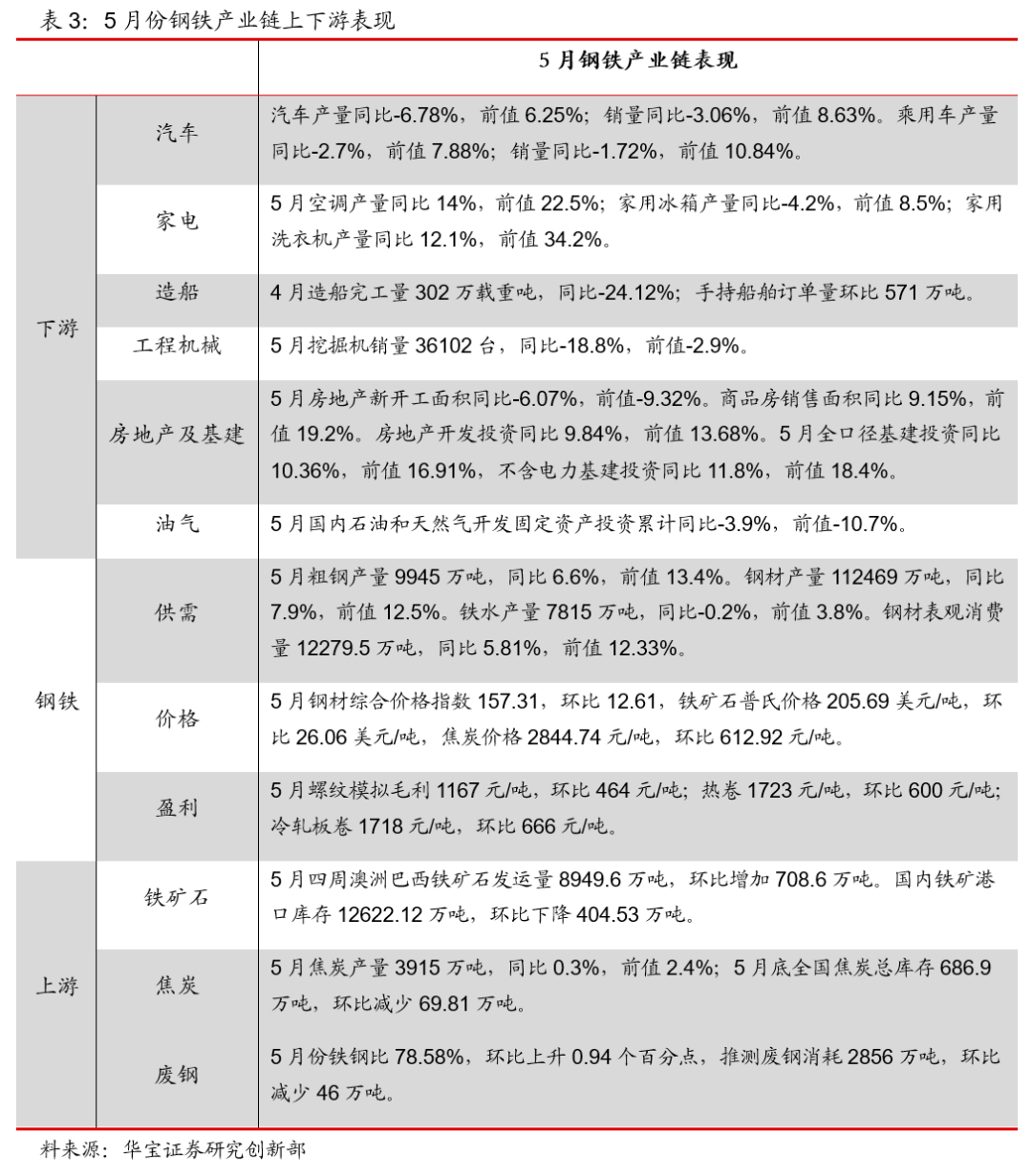

4. 5月钢铁产业链下游需求转弱

5月钢铁产业链下游需求转弱。5月钢铁产业链下游汽车、冰箱产量同比由增转负;工程机械产量同比下降加速,房地产新开工负增长放缓。5月空调、洗衣机产量同比增长放缓。

5月钢铁供给释放放缓。5月粗钢、钢材产量同比增长放缓,铁水产量由增转负。

5月铁矿供给增加、焦炭供给放缓、废钢供给下降。

5. 上周钢材供给整体小幅收缩、三大品种库存回升

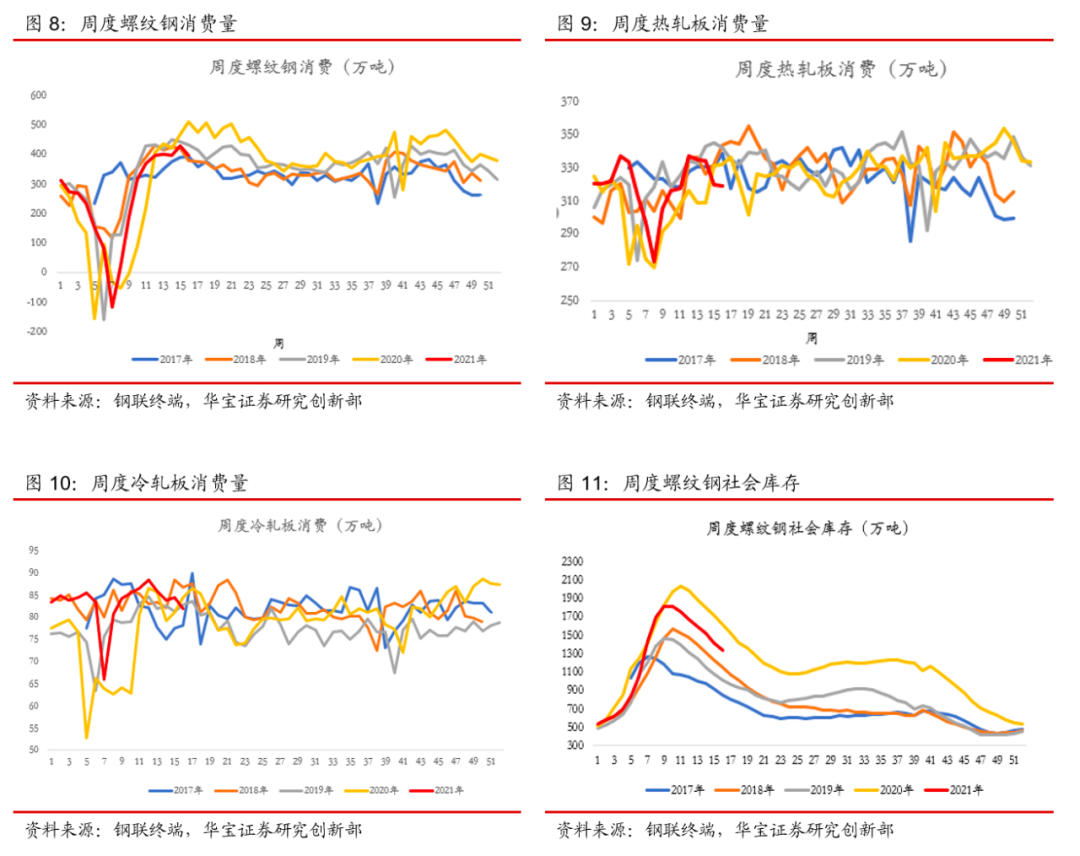

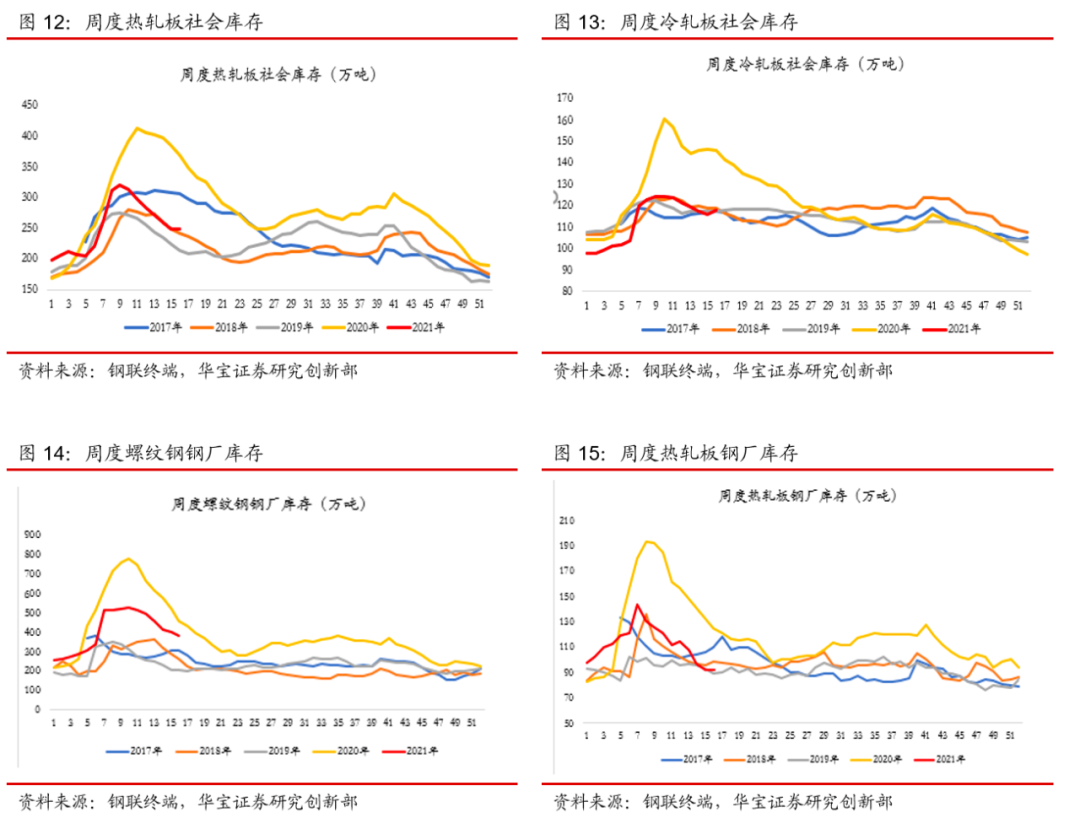

螺纹供给增,需求降,社库和厂库增。上周上海螺纹钢现货平均价格5074元/吨,环比增加14元/吨。螺纹钢表观消费319.74万吨,环比减少19.43万吨。产量380万吨,环比增加8.72万吨;社会库存1053.76万吨,环比增加26.03万吨;钢厂库存330.41万吨,环比增加16.49万吨。目前房地产新开工和基建投资偏弱,随着国内大部分地区进入高温、雨季的消费淡季,螺纹钢消费环比回弱。

热板供需双降,库存上升。上周上海热轧板现货平均价格5798元/吨,环比下降14元/吨。热轧板表观消费324.93万吨,环比减少9.34万吨;产量340.04万吨,环比减少0.45万吨;社会库存268.91万吨,环比增加10.86万吨;钢厂库存105.34万吨,环比增加1.24万吨。受前期盈利较好的刺激,热轧供给释放快于需求。整体来看,目前海外板材价格大幅领先于国内,对国内热板价格有一定支撑。

冷轧供需双降,库存上升。上周上海冷轧板现货平均价格6142元/吨,环比下降18元/吨;表观消费量81.53万吨,环比下降2.05万吨;产量83.49万吨,环比下降0.05万吨。社会库存118.54万吨,环比增加1.14万吨;钢厂库存34.16万吨,环比增加1.64万吨。目库存基本与2019年水平相当,库存压力较温和;供需好于2019年。尽管下游车企受芯片影响,对冷轧需求有一定影响;但考虑到海外板材价格比国内高,且高端冷轧产品继续鼓励出口,冷轧供需基本面相对较好。

铁矿到港增加,疏港增加,发货增加,港口库存环比小幅下降。上周中国北方62%Fe铁矿石价格指数:220美元/吨,环比上升3.31美元/吨;上周中国北方铁矿石到港量1143.3万吨,环比增加187.4万吨;澳巴铁矿石发货量2340.6万吨,环比增加117.3万吨;上周国内高炉开工率77.98%,环比减少0.7pct;上周铁矿日均疏港量300.53万吨,环比增加2.24万吨;上周进口铁矿石港口库存12088.75万吨,环比降低278.42万吨。

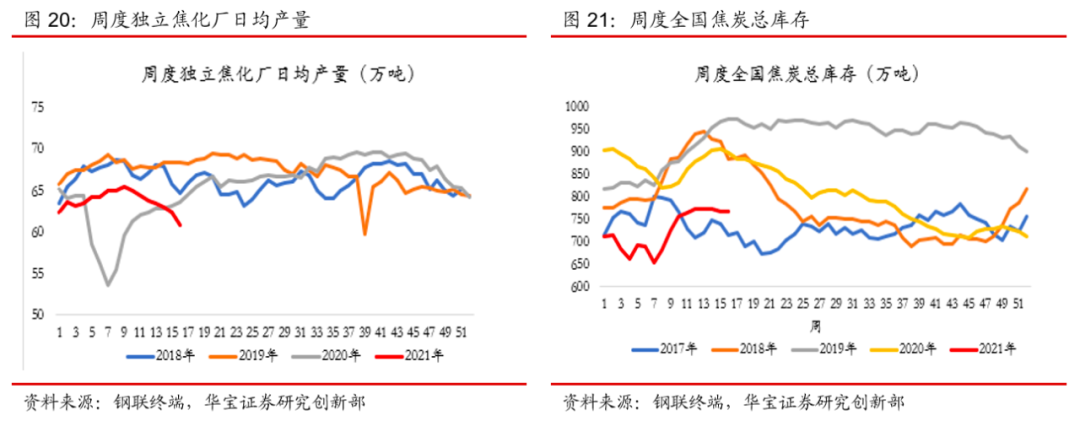

焦炭供给减少,库存环比下降,焦炭价格持平。上周独立焦化厂日均产量63.72万吨,环比减少0.06万吨;全国焦炭总库存668.73万吨,环比下降9.43万吨。天津港准一级治金焦价格2870元/吨,环比未变化。焦炭产业链上游炼焦煤总库存2254.7万吨,环比增加53.33万吨。

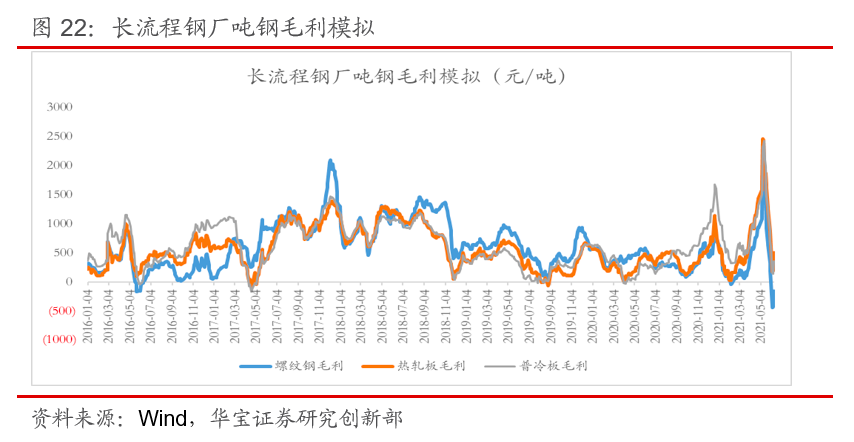

6. 上周三大品种吨钢毛利环比改善,钢企盈利有望见底回升

上周三大产品吨钢毛利环比改善。测算上周螺纹钢平均吨钢毛利-78元/吨,环比增加264元/吨;热轧板525元/吨,环比增加233元/吨;冷轧板430元/吨,环比增加216元/吨。随着前期高点的铁矿逐步被消耗, 钢企盈利有望见底回升。

7. 公司及行业新闻

6月19日邯郸发布钢铁行业限产管控通知;其中管控时间:2021年6月19日18:00至6月30日24:00。临时管控措施:1、邯钢四台烧结机单风机生产,邯钢东区一台烧结机停止作业,在确保安全的情况下,200万吨球团2021年6月19日18:00至6月24日18:00停产检修,停产5天。2、峰峰矿区、武安市、永年区、涉县四个县(市、区)所有烧结机在现有管控措施基础上生产负荷再减30%。3、所有钢铁企业一座高炉焖炉,如为单高炉企业无法焖炉,在原管控措施基础上烧结机生产负荷再减10%。

6月15日,华菱钢铁(000932)在互动平台上表示,公司与三一重工是长期战略合作伙伴关系,双方开展业务深度合作,三一智慧钢铁城的提出,有利于增加钢材需求,加快公司智能化、数字化转型步伐,预计将对公司业务产生积极影响。

6月15日重庆钢铁发布公告:公司董事会及监事会审议通过《关于购买长寿钢铁资产的关联交易议案》,同意公司购买长寿钢铁的铁前资产。根据评估报告,截至2020年8月31日,铁前资产的评估值为人民币34.47亿元(不含税)。双方同意铁前资产交易价格在评估报告所载的评估值基础上综合考虑交易价格分期支付的时间周期影响,由双方协商确定为人民币35.51亿元(不含税)。

6月18日,鞍钢股份发布公告上半年净利预增860%,以一季度15.2亿元的净利润测算,鞍钢股份二季度净利润预计将实现32.8亿元。

8. 投资建议

上周国内钢价螺纹钢小幅上涨,热轧板、冷轧板小幅回调;铁矿价格上涨,焦炭和废钢价格持平。上周海外美欧钢价领涨。上周国内螺纹钢、热轧、冷轧表观消费需求环比下降,三大品种厂库和社库小幅增长。铁矿到港增加,疏港增加,发货增加,港口库存环比小幅下降。焦炭供给减少,库存环比下降,焦炭价格持平。5月钢铁产业链下游汽车、冰箱产量同比由正转负;工程机械产量同比加速下降,房地产新开工负增长放缓。5月空调、洗衣机产量同比增长放缓。

目前螺纹钢进入消费淡季,热轧、冷轧供需有趋向宽松迹象;在钢铁产业链条上,冷轧板供需供需基本面相对较好。整体来看,随着前期国内部分政策(出口)调整的逐步见效,后续粗钢压减政策将会加快落地;目前部分省份限产加码,供需边际将有所改观。建议继续关注部分生产冷轧(含镀锌)高端产品的公司。

9. 风险提示

海外疫情影响时间较长,外需趋弱;内循环发展格局下,内需增长低于预期,汽车、家电等下游需求弱。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。