6月29日,博时半导体主题混合(A:012650 C:012651)已经正式发行,募集期为2021-06-28至2021-07-16。业绩比较基准:中证全指半导体产品与设备指数收益率*60%+中证港股通综合指数(CNY)收益率*20%+中债综合财富(总值)指数收益率*20%。

该基金采用主题投资策略,挖掘半导体产业内的优质行业及相关证券作为重点投资标的。个股投资策略,主要采用定性和定量相结合的方法深入分析挖掘上市公司股票的投资价值,甄选流动性良好的优质个股进行投资。

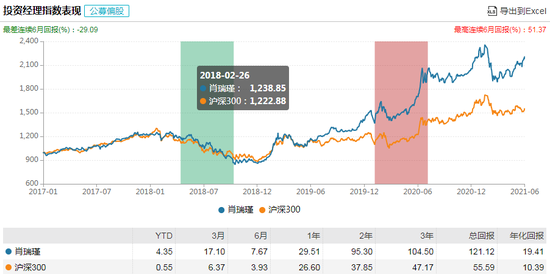

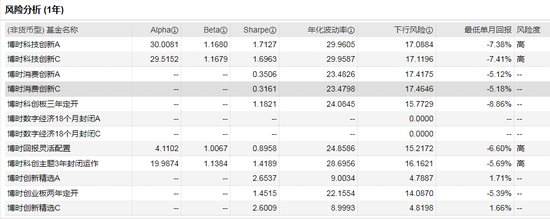

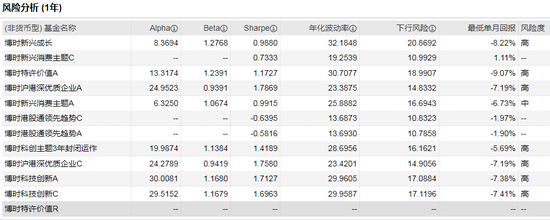

该基金采用“双基金经理制”,基金经理肖瑞瑾,投资经理年限4.48年,历任管理基金数12只,在任管理8只基金,在管基金总规模151.09亿元。任基金经理的公司数1家。过往管理偏股型产品年化回报19.41%,跑赢同期沪深300指数。历任基金产品任职期间均获得正收益,其中,自2017年8月14日至今管理的博时回报灵活配置任期回报175.26%,回报排名94/1407,1年风险分析,下行风险15.21%,风险度高;自2019年6月27日至今管理的博时科创主题3年封闭运作,任期回报124.31%,回报排名4/9,1年风险分析,下行风险16%,风险度高。

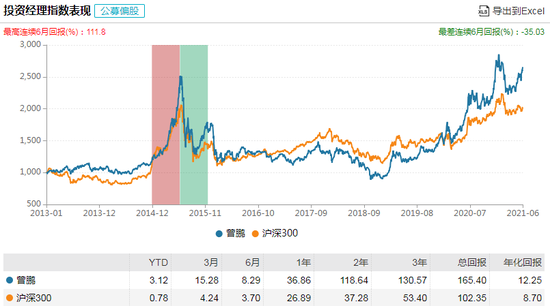

基金经理曾鹏,投资经理年限8.45年,历任管理基金数8只,在任管理7只基金,在管基金总规模131.65亿元,任基金经理的公司数1家。过往管理偏股型产品年化回报12.25%,跑赢同期沪深300指数。自2013年1月18日至今管理的博时新兴成长,任职回报160.12%,回报排名317/391,1年风险分析,下行风险20.86%,风险度高;自2018年6月21日至今管理的博时特许价值A任职回报158.19%,回报排名96/632,下行风险18.99%,风险度高。

投资策略:定性与定量相结合挖掘半导体产业内的优质行业及优质个股

投资目标,主要投资于半导体主题上市公司股票。在严格控制风险的前提下,追求超越业绩比较基准的投资回报,力争实现基金资产的长期稳健增值。基金的投资组合比例为:该基金的股票(含存托凭证)资产投资比例为基金资产的60%-95%,港股通标的股票的投资比例为股票资产的0%-50%,其中投资于半导体产业相关证券的比例不低于非现金基金资产的80%。

投资策略主要包括主题投资策略、大类资产配置策略、其他资产投资策略三个部分内容。其中,主题投资策略主要是挖掘半导体产业内的优质证券作为重点投资标的。其次,大类资产配置策略主要是通过对宏观经济周期运行规律的研究,动态调整大类资产配置比例,以争取规避系统性风险。其他资产投资策略有股票投资策略、债券投资策略、资产支持证券投资策略、衍生品投资策略、参与融资业务的投资策略、流通受限证券投资策略等。

该基金采用主题投资策略,挖掘半导体产业内的优质行业及相关证券作为重点投资标的。界定的半导体主题上市公司包括以下特征:(1)主营业务隶属于半导体领域,为半导体生产提供核心设备及基础原材料,或从事半导体IC设计、代工制造、封装测试等半导体全产业链所涉及的细分子行业的上市公司; (2)利用主营业务优势,为半导体行业扩展提供上中下游服务和产品,且未来这些产品或服务有望成为主要利润来源的的上市公司;(3)以半导体为主要竞争要素的下游应用企业,包括以集成电路、光电器件、分立器件和传感器等半导体主流应用产品为核心业务的上市公司。

股票投资策略包括个股投资策略、港股通标的股票投资策略。个股投资策略,主要采用定性和定量相结合的方法深入分析挖掘上市公司股票的投资价值,甄选流动性良好的优质个股进行投资。定性分析,深入考察相关企业的产业环境、政策环境、市场格局、技术优势、销售渠道、治理结构、激励机制等方面,选择基本面良好且具有持续发展潜力的优质个股。定量分析,具体考量成长性指标、财务指标、估值指标三类指标,以识别具备潜在盈利弹性或持续成长能力、估值合理的个股进行投资。

港股通标的股票投资策略,该基金将充分挖掘内地与香港股票市场交易互联互通、资金双向流动机制下A股市场和港股市场的投资机会。具体投资策略如下:(1)通过自主开发的针对港股的以基本面因子为主导的多因子模型,以港股通标的股票为选股池,根据市场流动性和产品规模等实际需求选择因子打分高的标的构建港股通优选组合。(2)对于两地同时上市的公司,考察其折溢价水平,寻找相对于A股有异常折价或估值和波动性相对于A股更加稳定的H股标的。(3)考察港股通标的股票的行业属性和商业模式,在A股暂时无相应标的的行业中寻找估值低且具有成长性的标的。

基金经理:肖瑞瑾在管8只基金总规模151.09亿元 过往年化回报19.41%风险度高

基金经理之一,肖瑞瑾,硕士。2012年从复旦大学硕士研究生毕业后加入博时基金管理有限公司。历任研究员、高级研究员、高级研究员兼基金经理助理、资深研究员兼基金经理助理、博时灵活配置混合型证券投资基金(2017年8月1日-2018年3月9日)、博时互联网主题灵活配置混合型证券投资基金(2017年1月5日-2019年6月21日)的基金经理。现任博时回报灵活配置混合型证券投资基金(2017年8月14日—至今)、博时特许价值混合型证券投资基金(2018年6月21日—2021年4月13日)、博时科创主题3年封闭运作灵活配置混合型证券投资基金(2019年6月27日—至今)、博时汇悦回报混合型证券投资基金(2020年2月20日—2021年4月13日)、博时科技创新混合型证券投资基金(2020年4月15日—至今)、博时科创板三年定期开放混合型证券投资基金(2020年7月29日—至今)、博时创业板两年定期开放混合型证券投资基金(2020年9月3日—至今)、博时数字经济18个月封闭运作混合型证券投资基金(2021年6月18日—至今)的基金经理。2020年起任博时消费创新混合型证券投资基金基金经理。2021年3月起担任博时创新精选混合型证券投资基金基金经理。

WIND数据,肖瑞瑾,投资经理年限4.48年,历任管理基金数12只,在任管理8只基金,在管基金总规模151.09亿元。任基金经理的公司数1家。过往管理偏股型产品年化回报19.41%,跑赢同期沪深300指数。

数据来源:WIND 截止日期:2021年6月28日

数据来源:WIND 截止日期:2021年6月28日历任基金产品任职期间均获得正收益,其中,自2017年8月14日至今管理的博时回报灵活配置任期回报175.26%,回报排名94/1407,1年风险分析,下行风险15.21%,风险度高;自2019年6月27日至今管理的博时科创主题3年封闭运作,任期回报124.31%,回报排名4/9,1年风险分析,下行风险16%,风险度高。

数据来源:WIND 截止日期:2021年6月28日

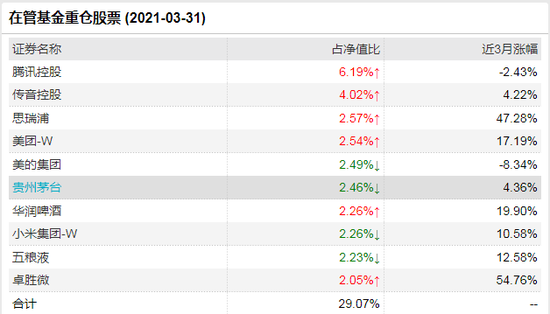

数据来源:WIND 截止日期:2021年6月28日 数据来源:WIND 截止日期:2021年3月31日

数据来源:WIND 截止日期:2021年3月31日基金经理:曾鹏在管7只基金总规模131.65亿元 过往年化回报12.25%风险度高

基金经理,曾鹏,硕士。2005年起先后在上投摩根基金、嘉实基金从事研究、投资工作。2012年加入博时基金管理有限公司。历任投资经理、博时灵活配置混合型证券投资基金(2015年2月9日-2016年4月25日)基金经理。现任权益投资总部一体化投研总监兼权益投资主题组负责人、博时新兴成长混合型证券投资基金(2013年1月18日-至今)、博时特许价值混合型证券投资基金(2018年6月21日-至今)、博时科创主题3年封闭运作灵活配置混合型证券投资基金(2019年6月27日-至今)、博时科技创新混合型证券投资基金(2020年4月15日-至今)、博时新兴消费主题混合型证券投资基金(2021年1月20日-至今)、博时沪港深优质企业灵活配置混合型证券投资基金(2021年1月20日-至今)的基金经理。2021年2月起任博时港股通领先趋势混合型证券投资基金基金经理。

曾鹏,投资经理年限8.45年,历任管理基金数8只,在任管理7只基金,在管基金总规模131.65亿元,任基金经理的公司数1家。过往管理偏股型产品年化回报12.25%,跑赢同期沪深300指数。

除去2021年1月20日新成立的博时新兴消费主题A、博时港股通领先趋势A还在建仓期外,其他历任基金产品任职期间均获得正收益。其中,自2013年1月18日至今管理的博时新兴成长,任职回报160.12%,回报排名317/391,1年风险分析,下行风险20.86%,风险度高;自2018年6月21日至今管理的博时特许价值A任职回报158.19%,回报排名96/632,下行风险18.99%,风险度高。

数据来源:WIND 截止日期:2021年6月28日

数据来源:WIND 截止日期:2021年6月28日

肖瑞瑾在博时科技创新A一季报中表示,展望2021年2季度,宏观经济的走势预计将逐渐出现分化走势,部分行业预计逐渐从景气高位回落。科技板块内半导体行业景气度自2020年下半年开始呈现供需进展的格局,过去半年内呈现愈演愈烈的情况,台积电和英特尔等行业巨头纷纷公布了未来大规模资本开支的计划,以应对几十年一遇的半导体行业缺货情况。我们认可现阶段半导体行业的高景气度,但同时也对行业内存在的重复下单情况高度关注,将谨慎应对未来可能存在的景气度回落风险。同时,随着云计算公司逐渐披露2020年年报,我们关注到云计算公司的现金流大幅增长,表明云计算商业模式的特征正在逐步兑现,未来趋势将进一步增强。互联网板块,我们看到龙头公司在商业模式创新方面继续顺利推进,我们认为巨头公司凭借自身的高效组织效率将进一步提升全社会的要素效率,社区团购之于传统物流网络就是一个重要例证。

曾鹏在博时新兴成长一季报中表示,展望二季度,我们认为市场将反弹。当前的宏观面与流动性环境处于经济基本面往上,但宏观流动性往下的格局。这意味着企业盈利正在逐渐修复,但估值会受到一定压制。体现在市场的特征就是震荡市场。当市场往上的时候,由于流动性收紧估值抑制,市场上行空间有限。当市场下跌到一定程度,企业盈利的支撑又会形成底部。因此在一季度经过市场的大幅调整,估值风险已经释放,企业盈利的修复将支撑二季度市场反弹。因此我们认为二季度市场不用过于悲观,反弹可期。从行业来看,我们依然看好成长行业。无风险利率的上升会影响长期贴现率企业的估值预期但对当前高质量的成长股影响相对有限,跟过去不同的是今年需要更关注企业盈利与估值的匹配程度,即从过去的DCF估值思维切换到以PEG为核心的估值思维。基于此我们依然看好科技、新能源、军工、医疗服务等确定性高质量的成长龙头公司,认为是二季度反弹中的直接受益行业。

风险提示:基金有风险,投资需谨慎。本文中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。基金经理过往业绩不代表未来产品业绩的预示或预测。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。