5月首个交易日,美国三大股指涨跌互现,复苏预期提振经济重启板块个股,科技公司则相对表现低迷。第一财经记者发现,近期市场上有关“5月卖出”的策略讨论十分热烈,虽然历史数据表明,11月至4月的美股表现明显好于5-10月,但不少分析师认为,持股或者逢低买入可能会得到更多的回报。

抛售不如持股待涨

瑞士信贷首席美国股市策略师戈卢布(Jonathan Golub)认为这种说法并不靠谱。他指出,任何可以用押韵来概括的投资策略,都可能是一个糟糕的策略。

基于强劲的盈利,上周五戈卢布将其年底标普500指数目标从4300点上调至4600点。“平均而言,5月至10月市场表现确实相对疲弱,但这并不是离开市场的理由。”他说,“况且现在的背景已经完全改变,美国已经从严重受到疫情影响迈向经济繁荣推动股市进一步上涨的时期。”

强劲的财报季表现也是利好因素,一季度美企整体盈利同比增长22%,经济数据同样表现出色,预计第二季度将更加强劲,“投资者现在最大的失误可能就是过早离场,我不会建议别人卖。”戈卢布称。

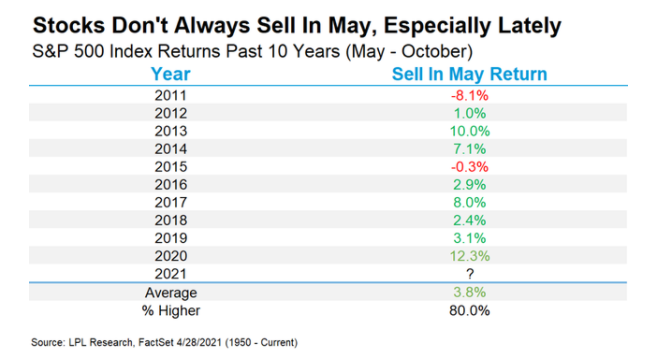

瑞银认为,“5月卖出”的法则在美国市场的效果正在逐渐弱化,继续持有股市头寸的策略往往会有更好的表现,特别是在最近几年。美股成长型股票的市场权重增大在一定程度上解释了这种优异表现。

瑞银的数据显示,科技股目前占标普500指数的权重已高达27%,因此,那些仅仅因为季节性因素而在5月离场的投资者,可能会错过2008-09年全球金融危机以来成长股在牛市中的出色表现。瑞银团队建议美股投资者眼下可以继续持有手中的头寸。

基石宏观(Cornerstone Macro)首席市场技术师沃思(Carter Worth)指出,季节性投资策略从整体上看是错误的做法,定期退出和重新进入市场的机会成本可能是巨大的。从1896年道指成立开始,如果投资者投资100万美元并坚持5月卖出11月买入,现在的账户余额为1.644亿美元,而如果买入后坚定持有,总市值将达到6.726亿美元。“从近几年的情况看,美股最好的策略是买入并持有。”

在刺激政策及经济复苏的预期支持下,近半年来道指27.8%的涨幅高居历史第四。沃思统计发现,道指同期前十大涨幅平均为27.5%,而随后5月至10月的平均涨幅仅为2.9%,因此他认为适当减仓也是不错的选择,“在股市强劲上涨六个月后,接下来往往会表现平淡,考虑到未来市场可能将进入疲软期,投资者可以选择耐心等待3-5个月。”他说。

逢低买入也是一种选择,LPL Financial首席市场策略师Ryan Detrick在每周市场展望中提及,考虑到美股已经从去年3月份的低点上涨了逾87%,这的确预示着在未来这段时期,股市很有可能出现明显回调。然而,考虑到鸽派的美联储、宽松的财政和货币政策,加上经济重新开放速度快于几乎所有人的预期,我们仍将利用任何美股下跌的时机来增加头寸。

关注夏季上涨趋势机会

与道指类似,标普500指数收益率也有明显的季节性特征。美国银行技术研究策略师萨特迈尔(Stephen Suttmeier)表示, 即使该指数在这6个月内的平均回报率为2.2%,“5月卖出”策略仍有许多地方有待改进。他的研究证实了夏季反弹的趋势,5月至10月期间的收益率本身“暗藏玄机”。

萨特迈尔认为,与其说“5月卖出”,不如说“5月买入,7月/8月卖出”。 具体而言,季节性特征意味着投资者可以在传统避险月份5月逐步逢低买入,并在7月至8月卖出,因为9月份往往是市场一年中最弱的月份。这在新总统任期第一年可能表现得尤为明显。他写道:“将指数表现分开看,标普500指数每年4-6月平均上涨5.5%,8-10月平均下跌2.4%,今年夏季的反弹和秋季修正在第一年的总统周期中被放大。”

摩根大通策略师克拉诺维奇(Marko Kolanovic)在最新报告中也敦促投资者关注今夏的市场机会,为通货再膨胀交易做好准备,因为未来几个月经济重新开放的步伐将加快。 大宗商品价格的持续上涨和美国国债收益率的回升将是近期通货再膨胀交易卷土重来的催化剂,而暂时低迷的流动性可能助长股价上行风险,尤其是在夏季月份。

CFRA Research 首席投资策略师斯托瓦尔(Sam Stovall)指出,历史上看美股会从5月开始消化此前市场的涨势,这很大程度上与市场参与者假期因素有关。从近几年的市场特征看,与其直接退出市场,不如考虑近年市场模式,从轮动角度抓市场机会更为有效。

根据CFRA的统计,自1990年以来,各行业的表现在不同时间段存在明显差异,周期性行业在“11月到4月”期间的平均表现明显超过防御性行业,其中包括消费非必需、工业、原材料、科技等。而在每年的5月至10月,防御性板块的表现往往会跑赢市场,比如消费者必需品、医疗保健、公用事业、电信服务,今年的市场机会也许就在其中。

(文章来源:第一财经)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。