五月首个交易日,内地股市未能实现开门红,其中深证成指重挫1.58%,创业板重挫2.48%,市场以医药股为首的多板块调整与美国宣布放弃对新冠疫苗的知识产权保护直接相关;但当天以钢铁、煤炭、有色等为代表的顺周期板块,却逆市冲锋成为一道独特的风景。

在节前已经开启“牛市行情”的钢铁股,节后首日在两市行情剧烈波动中继续“表演”,当天逆市大涨超5%。短期来看,钢铁关税调整政策落地,中长期而言,在碳中和背景下,钢铁行业正迎来基本面、行业供给端格局的多重改善。有机构人士向记者表示:“钢铁板块已经具备了可持续的全面性上涨动能。”

涨价、业绩超预期,“钢铁侠”强势归来

5月6月,钢铁板块以5.5%的涨幅位居首位,其中,安阳钢铁、重庆钢铁、本钢板材、八一钢铁等超过10只钢铁股涨停,实际钢铁股自春节后就一直受到市场大力追捧。一组统计数据显示,截至5月6日收盘,申万钢铁板块累计涨幅达36%,位列申万28个大类行业首位,而包括重庆钢铁、太钢不锈、马钢股份等板块个股在此期间涨幅超过40%。

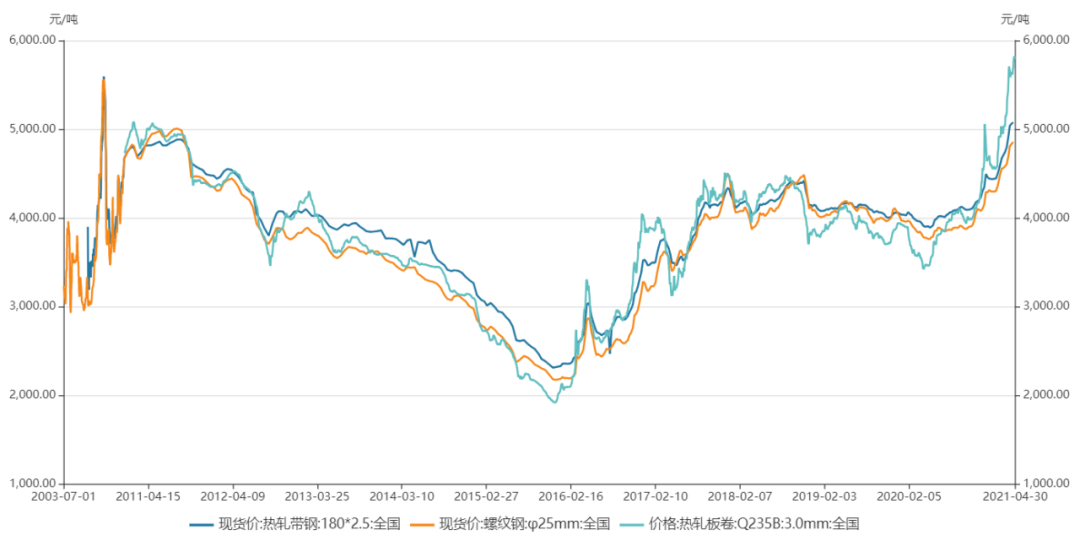

“期股联动”是钢铁板块的重要特征。《红周刊》记者注意到,近期,铁矿石2109合约、螺纹钢2110合约、热卷2110等品种均创出年内新高。另外,从现货角度来看,螺纹钢、热轧板卷、热轧带钢也均创出多年以来高位。(见图1)

图1 螺纹钢、热轧板卷等价格走势

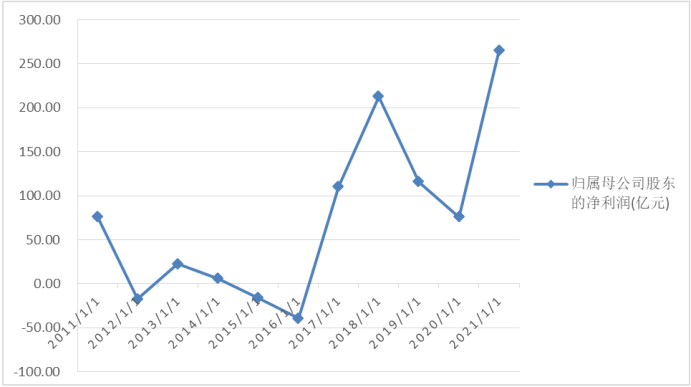

同时,钢铁板块整体盈利也到达了近年来的最高峰值。据统计显示,今年一季度,钢铁上市公司实现归属母公司股东的净利润达265亿元,这一水平成为2011年以来一季度同期最高值。(见图2)

图2 2011年以来钢铁上市公司一季度利润表现

结合具体上市公司来看,多家钢企一季度实现归母净利润超过10亿元,如宝钢股份、华菱钢铁、中信特钢、太钢不锈、鞍钢股份、马钢股份、重庆钢铁、首钢股份等,并且,超过6成的钢铁股在今年一季度实现了超过100%的业绩增长。(见表1)

表1 钢铁股一季度业绩以及近期股价表现(部分)

劳动节前,财政部及关税税则委员会发布公告,自5月1日起取消部分钢铁产品出口退税和调整部分产品进口关税。具体来看,在进口方面,对生铁、粗钢、再生钢铁原料、铬铁等产品实行零进口暂定税率。在出口方面,适当提高硅铁、铬铁、高纯生铁等产品的出口关税,调整后分别实行25%出口税率、20%出口暂定税率、15%出口暂定税率。钢铁关税调整政策落地可谓“引爆”钢铁股的直接导火索。

天风证券认为:“进出口税率的调整,是对之前两部委发布的钢铁产量压降政策的后续补充,通过取消出口退税,减少出口,对国内需求缺口形成反补;提高出口税率,有利于降低进口成本,扩大钢铁资源进口,支持国内压减粗钢产量政策。达到对铁矿石价格的打压,同时兼顾下游需求增长和降低通胀对经济影响的双重目的。”

“钢材出口回流以及进口的增长,导致国内供给增加,短期钢材价格形成一定的冲击,但需求增长仍在,中长期来看,钢价仍具备进一步上涨的空间。反观铁矿石,需求边际减少,不再具备继续上涨的基础,价格或阶段性见顶。价格剪刀差下,钢厂盈利空间或将进一步扩大。”

从中长期角度来看,在碳中和的背景下,钢铁行业将有望长期获益行业集中度提升以及供给格局的持续向好。

4月中旬,国泰君安钢铁行业首席分析师李鹏飞接受记者专访时就指出,钢铁板块的强势行情可持续。“核心的逻辑需要从钢铁行业本身出发,过去20年,钢铁行业一直处在一个行业门槛较低、行业扩张非常无序的阶段。2016~2018年的行业供给侧改革后,我们看到行业的产能被大幅限制。目前,重要的一点就是在碳中和背景下,钢铁行业无序的产能扩张未来会终止。从供给端来看,钢铁行业产能扩张的大周期已经基本结束了,产能利用率维持一个比较高的水平。同时,近年来,行业的兼并重组也在进一步提速,出现了明显的集中度提升。”

另一方面,从下游的需求角度来看,由于我国率先控制疫情,我们整个国内的经济复苏是非常超预期的,这刺激了钢铁的需求量进一步增加。此外,我们看到美国的钢铁价格也在持续上涨,因为海外的疫苗接种在持续推进,海外经济复苏也刺激了海外钢铁价格持续上涨。

随着经济持续复苏,我们近期注意到,钢铁行业的社会库存以及钢厂库存都出现了比较快速的下降,钢铁的下游需求,包括地产、基建以及一些制造业都在复苏,接下来我们预期钢铁行业还是会处于一个持续去库存的阶段,因为从今年来看,整个产业端补库存动力会显著增加。而钢铁行业产业格局的变化也被市场重新认知。所以,随着行业基本面好转和供给端格局改善,板块的全面性上涨是可以持续的。他强调指出。

千合资本等机构对钢铁股调研关注度增加

碳中和背景下的技术储备、钢价成关注重点

记者注意到,在机构调研名单中,钢铁公司的家数也在逐季增多,机构对钢铁股调研关注度在不断增加。一组统计数据显示,今年一季度,机构调研的钢铁公司为34家(次),去年一季度,机构调研的钢铁公司仅为12家(次),去年二、三、四季度,机构调研的钢铁公司均不足30家(次)。

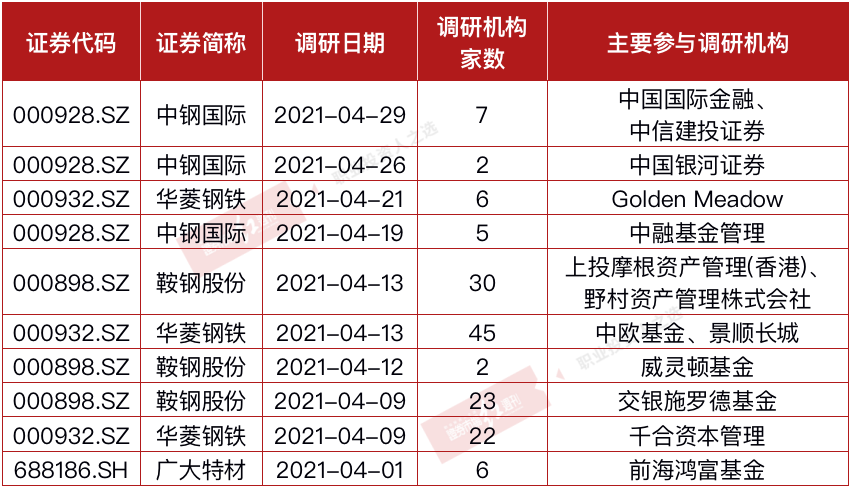

4月以来,已有超过10家(次)钢铁公司获得机构调研,如中钢国际、华菱钢铁、鞍钢股份等,值得一提的是,多只钢铁股均在机构调研后迎来股价显著上涨。另外,在调研名单中,记者发现不乏百亿级重量私募机构的身影,如4月9日华菱钢铁的机构调研名单中,王亚伟的千合资本赫然在列。(见表2)

表2 4月以来机构调研的钢铁股(部分)

整体来看,在对钢铁公司的调研中,碳中和背景下的降碳技术储备、后续钢价表现等成为机构的主要关注焦点。

如4月26日银河证券调研某钢铁公司时,对于机构关注的公司在降碳方面的技术储备,公司方表示:“目前公司形成自主带式球团技术体系,填补了国内空白。与传统烧结工艺相比,带式焙烧机球团技术在减少污染排放和降低二氧化碳排放方面独具优势。”“公司在长材轧制等自主研发的低碳节能技术上也已有所突破,特别是高速线材精轧机、减定径机组、棒材高速上钢、控轧控冷相关技术方面,减定径机组已经有投产业绩,最高轧制速度达到国内领先。”

对于机构关注的钢价未来表现,另有钢铁公司表示,“钢材价格主要由市场供需关系决定。从供需情况看,在碳中和和压减钢铁产量的背景下,供给端产量增长受限;从需求来看,随着国内外经济复苏的预期越来越强烈,为钢铁行业下游需求提供支撑。”其进一步指出,“分下游行业来看,工业领域,中国制造业正在崛起,对内进口替代,对外海外份额提升,工程机械、汽车、家电等需求继续延续2020年四季度景气态势,预计未来一段时间仍保持较好态势,为板材提供支撑;长材下游的房地产需求预计仍将保持一定的韧性;基建领域特别是新基建领域在十四五开局有望将继续发力。鉴于供需错配钢铁行业格局明显改善,未来钢价可能继续维持在较高水平。”

“聪明钱”增配钢铁力道逐步增加

另有机构或与机会失之交臂

作为“聪明钱”,北上资金不仅在一季度对钢铁股进行了大笔加仓,在二季度以来,即4月份对相关钢铁公司又进行了接力增持。

一组统计数据显示,在25只陆股通标的钢铁股中,一季度有9只获得北上资金净买入,如包钢股份、马钢股份、南钢股份、鞍钢股份、太钢不锈、三钢闽光、新兴铸管、柳钢股份、韶钢松山等,且净买入股数均在千万股以上。4月份,随着钢铁股大幅上涨,北上资金进一步增配钢铁股,并且增配家数显著扩大。统计显示, 4月,获得北上资金净买入家数增至15只,其中,多只钢铁股获得北上资金一季度、4月份连续增仓,如马钢股份、南钢股份、鞍钢股份;部分公司在一季度减仓,4月给与反手加持,如方大特钢、宝钢股份、华菱钢铁等。(见表3)

表3 北上资金一季度与4月份重仓重点调仓的钢铁股(部分)

除北上资金,其他机构也在一季度对钢铁股给与增配。如阿布达比投资局,今年一季度,阿布达比投资局持仓马钢股份1767.85万股股份,持仓市值0.57亿元,新进成为其第七大流通股股东。截至5月6日收盘,马钢股份二季度以来累计上涨近40%,阿布达比投资局或浮盈超过2000万元。

另外,还有社保等机构也在增加对钢铁股的布局。全国社保基金四一三组合,一季报持仓1710万股八一钢铁股份,持仓市值0.71亿元,新进成为第二大流通股股东,二季度以来,八一钢铁累计涨幅同样接近了40%,社保基金可谓“精准布局”。

但另有机构则在钢铁股大幅上涨前“选择退出”。如八一钢铁一季度的前十大流通股榜单中,摩根大通银行、中信里昂资产管理有限公司-客户资金、华泰金融控股(香港)有限公司-自有资金均退出队列。而三家似乎重仓布局钢铁股时间尚短,去年四季度,三者同时新进成为八一钢铁前十大流通股股东。

随着钢铁股二季度以来股价大幅上涨,类似摩根大通等机构,或许错失了相关钢铁公司的“牛市行情”。

(文章来源:证券市场红周刊)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。