产品档案

产品名称:金鹰产业升级混合型证券投资基金

产品代码:A:012541 C:012542

产品类型:混合型证券投资基金

运作方式:契约型开放式

发行日期:2021.7.1-2021.7.14

托管行:中国工商银行股份有限公司

业绩比较基准:沪深300指数收益率×60%+中证港股通综合指数收益率×20%+中债总财富(总值)指数收益率×20%

产品详述

1

金鹰产业升级基金有什么卖点?

(1)两条主线掘金,是投资者分享权益优质资产的优选工具

当前我国经济总量增速放缓并寻求转型升级,对于未来的投资,应深刻把握经济内在结构的变迁趋势。应重点关注能够提升未来国家竞争优势的产业方向,围绕坚持扩大内需和科技驱动的主线,积极把握中长期产业升级发展趋势,精选配置有竞争力的公司,以分享中国经济长期健康发展的成果。

(2)布局A+H股,积极挖掘不同市场投资机会

基金可灵活布局港股市场,投资于港股通标的股票的比例不超过股票资产的50%。港股市场以科技为代表的新经济逐年崛起,正逐步成为投资中国新经济的桥头堡。

(3)中观配置注重回撤,擅长捕捉景气度提升带来的机会

基金经理陈立先生具有14年从业经历和7年公募基金管理经验,基金经理长期坚持以产业趋势的思想捕捉顺应时代发展的重大投资机会,建立景气行业的优选股票池,并多次成功捕捉行业景气度提升带来的投资机会。其于2013年8月15日管理的代表产品金鹰主题优势,截至2021年5月31日,任职以来收益率为224.28%,年化收益率达16.29%。(任职收益率经托管行复核,期间业绩基准收益率106.74%,wind。基金的过往业绩不预示其未来业绩表现,基金管理人管理的其他基金不代表本基金业绩表现)

(4)金鹰基金权益业绩突出,投资研究团队功力扎实

金鹰基金拥有扎实的投研体系,团队历经了牛熊市的考验,积累了丰富的投资管理经验和风险管理经验。公司旗下权益类基金从各个时间维度来看,根据海通证券发布的绝对收益排行榜,公司旗下权益类基金从各个时间维度来看,近1年/近2年/近3年旗下权益基金整体绝对收益分别为51.18%/100.84%/47.06%(海通证券绝对收益排行榜2021.1.1,时间区间2018.1.2-2020.12.31,绝对收益指基金公司管理的分类主动型基金净值增长率按照期间管理资产规模加权计算的净值增长率。基金的过往业绩不预示其未来业绩表现,基金管理人管理的其他基金不代表本基金业绩表现)

2

权益投资团队人员配置如何?

权益投资人员配备充足,团队稳定。目前权益投资团队拥有基金经理8名,同时参考行业先进经验,根据基金经理自身特点进行策略分组,目前包括科技成长、核心资产、产业精选、稳健价值四个策略组(二级部门)

行业研究扎根基本面。权益研究部门有研究员13名,分为宏观策略及金融周期组、TMT组、消费组等3个行业研究组,每个组设置1名研究小组组长和若干研究员,组长分别由研究部总经理或资深基金经理担任;实现了一级行业的全覆盖。

3

权益投资团队风格与成绩怎样?

(1)投资风格:自上而下+自下而上

金鹰基金擅长通过持续研究宏观经济和行业发展趋势,前瞻性洞察行业发展空间,结合企业基本面研究,精选具有良好盈利模式、成长空间较大的优质个股。从2019年四季度开始,金鹰基金旗下多只权益类基金前瞻性地布局科技股,精准把握住了去年以来的科技创新这轮新机遇,看准了5G建设、国产替代、自主可控及相关的国内科技补短板等带来的较佳投资机会,取得了较为出色的业绩。

(2)整体成绩保持良好

公司旗下权益类基金从各个时间维度来看,根据海通证券发布的绝对收益排行榜,公司旗下权益类基金从各个时间维度来看,近1年/近2年/近3年旗下权益基金整体绝对收益分别为51.18%/100.84%/47.06%(海通证券,2018.1.2-2020.12.31,绝对收益指基金公司管理的分类主动型基金净值增长率按照期间管理资产规模加权计算的净值增长率。基金的过往业绩不预示其未来业绩表现,基金管理人管理的其他基金不代表本基金业绩表现)

4

基金经理是谁?

金鹰产业升级混合的拟任基金经理是金鹰权益投资部总经理陈立先生。

陈立先生具备14年从业经历,复旦大学经济学硕士,曾任银华基金管理有限公司医药行业研究员。2009年6月加入金鹰基金管理有限公司,先后任行业研究员,研究组长、基金经理助理、投资经理、基金经理,现任权益投资部总经理。

5

基金经理的实力怎么样?

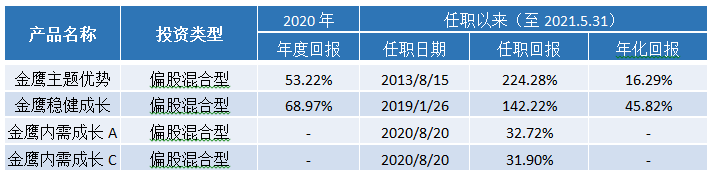

陈立先生目前在管3只产品:金鹰主题优势、金鹰稳健成长、金鹰内需成长(2020/8/20成立)

投资业绩:陈立先生在管3只产品任职期间年化回报均超过16%,历史业绩突出。

金鹰主题优势:2013.8.15任职以来总回报224.28%,年化回报16.29%。

金鹰稳健成长:2019.1.26任职以来总回报142.22%,年化回报45.82%。

金鹰内需成长A:2020.8.20任职以来总回报32.72%。

任职回报数据来源:托管行复核函,截至2021.5.31,*计算公式:年化回报=((1+区间回报)^(365/区间天数)-1)*100%,不作为收益预测。以上基金任职以来业绩基准回报分别为106.74%、52.12%、10.36%。基金的过往业绩不预示其未来业绩表现,基金管理人管理的其他基金不代表本基金业绩表现。

6

基金经理的投资理念是什么样的?

陈立先生的投资风格为顺应产业趋势、注重安全边际、组合适度集中、自省能力边界。陈立先生认为投资机会重点关注四要素:

(1)行业的成长空间:在具有长期发展空间的行业中进行深入研究,投入产出效果会更好,投资的相对确定性会更高;

(2)行业与公司的盈利模式:寻找营运模式清晰的公司,重点聚焦于竞争优势突出的企业,细致探究收入、利润能够快速、持续增长的动力来源;

(3)企业战略及其实施路径:管理层是否优异,公司治理是否完善、健全,公司的财务状况是否适合企业的发展状况等;

(4)相对的安全边际:安全边际来自于对企业盈利状况的深刻、前瞻把握,由此给予的更为精准的定价;投资注重风险收益比,没有绝对的安全边际,合适的价格买到好资产就是相对的安全。

7

基金经理的过往收益归因是?

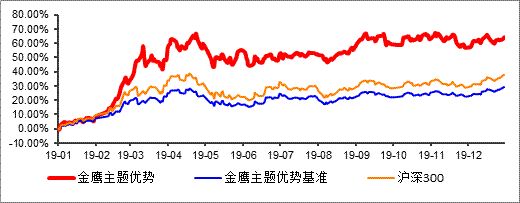

基金经理长期坚持以产业趋势的思想捕捉顺应时代发展的重大投资机会,长期深耕“内需”主题的两大投资板块大消费和大科技,并多次成功捕捉行业景气度提升带来的投资机会,以陈立先生管理的金鹰主题优势基金为例进行业绩表现和投资运作回溯分析如下:

金鹰主题优势(基金代码:210005)长期偏好投资于消费板块(按照申万一级行业分类,包括医药生物、农林牧渔、汽车、家用电器、商业贸易、纺织服装、食品饮料、休闲服务、轻工制造行业)和TMT板块(按照申万一级行业分类,包括电子、计算机、通信和传媒),长期行业配置偏好相对A股市场整体具有超额收益。

以2019年为例,权益市场形成上半年消费、下半年科技的特征。基金整体围绕内需创新主线,重点配置医药、农业、食品饮料、新能源、计算机、传媒、5G等板块。基金净值实现年度62.95%的增长,同期业绩比较基准收益率为27.99%。(基金业绩来自定期报告)

通过宏观判断,基金加大对农林牧渔行业的配置比例准备,捕捉了猪价上涨带来的板块景气上升投资机会(2018.6.30至2019.12.31期间,农林牧渔(申万)指数上涨37.13%,沪深300指数上涨16.68%)。

8

本基金的投资策略是?

投资思路:深刻把握经济内在结构的变迁趋势,树立产业格局思维,把握“变与不变”趋势。

“不变”的趋势:内需驱动的投资方向。内需驱动的景气行业(人均GDP近1万美元,14亿人口支撑消费力,人口结构变化引发不同需求,老龄化渐进):食品饮料、医疗健康、新兴消费等

变化的趋势:科技驱动带来技术创新和商业创新:TMT、光伏、新能源汽车、高端装备等;

基金组合构建策略:核心配置中长期景气行业+卫星配置以政府扶持等为选股逻辑的标的。

行业配置:“内需+科技”驱动的投资方向,看好内需驱动的景气行业及科技驱动带来技术创新和商业创新的行业。

精选个股:依据个股主营业务增长率、PEG、动态市盈率、内外部推荐情况等指标考察公司核心成长优势,并在注重长期增长潜力的基础上进行股票评价。

风险控制:精选景气行业,择优配置。适度分散、阶段重仓,依靠组合方法获取持续稳健的收益

9

产品关注的

产业结构化中的增长点是?

近年GDP增速整体放缓,经济结构性失衡,产业结构调整、提质增效成为经济新增长点。

经济新常态下,从拉动消费和调整投资结构以加大制造业投资这两方面来寻找新的经济增长点。

产业结构化:传统产业需转型升级以持续发展,新兴产业增长可期。

传统行业:随着人口红利消失,高新技术发展和环保需求的提升,高污染、高能耗、高物耗的传统产业如钢铁、化工、建筑等需转型

新兴产业:能提升生产效率和经济效益的新兴行业如新能源、新能源汽车、新兴信息产业、新材料等将成为未来促进中国经济发展的新动力。

结合中国经济整体总量增速放缓,整体增长呈现”L”型,结构性行情持续,对于未来的投资,应深刻把握经济内在结构的变迁趋势。

应重点关注能够提升未来国家竞争优势的产业方向,以坚持扩大内需和科技驱动为主线,扎实做好基本面研究,立足中长期投资选股,以分享中国经济长期健康发展的成果)

10

基金经理对后市研判如何?

经过一季度的市场调整,市场逐步回归理性,围绕内需驱动和科技创新的主线,把握中长期投资机会,优选估值和业绩增长匹配的优质标的。

2021年开始国内外宏观经济处于“顺风逆流”环境。疫情后的中国经济将向常态回归,宏观形势总体向好,流动性相较去年将边际收缩,但不会急转弯,因此A股估值的扩张将受抑制。但由于经济复苏,以及全球长期看仍将继续维持低利率环境,市场大幅下跌风险也不具备。海外市场,发达国家疫苗接种进展顺利,复苏节奏趋势明朗,但对以美为代表的国家货币政策退出的担忧,对全球市场将形成扰动。

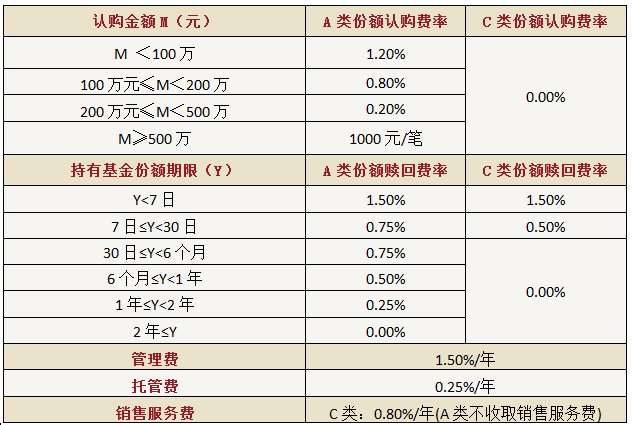

11

基金产品的费率是多少?

风险提示 向上滑动阅览

风险提示:截至2021.5.31,金鹰主题优势混合型证券投资基金成立于2010年12月20日。其2016年年度收益率为-31.02%,2017年年度收益率为13.78%,2018年年度收益率为-20.78%,2019年年度收益率为62.95%,2020年年度收益率为53.22%,业绩已经托管行复核,部分来源定期报告。其业绩比较基准为沪深300指数收益率*75%+中证全债指数收益率*25%,业绩基准2016-2020年回报为:-7.71%、15.93%、-17.58%、27.99%、21.29%(数据来源:定期报告)。陈立任职以来业绩比较基准为106.74% (数据来源:wind ) 。业绩展示区间基金经理任职情况:陈立,2013.8.15至今;冼鸿鹏,2013.8.15-2014.11.19。金鹰稳健成长混合型证券投资基金(基金代码:210004)自2010年4月14日成立。金鹰稳健成长混合型证券投资基金2020年1月1日至12月31日收益率为68.97%,其2016年-2019年收益率分别为10.11%,-13.97%,-32.03%,40.82%(数据来源:托管行复核函、基金定期报告)。其对应的业绩比较基准为沪深300指数收益率×75%+中证全债指数收益率×25%,2020年基准收益率为21.29%,2016年-2019年区间业绩比较基准收益率分别为:-7.71%、15.93%、-17.58%、27.99%(基准收益率数据来源:基金定期报告)。陈立任职以来业绩比较基准为52.12% (数据来源:wind ) 。业绩展示区间基金经理任职情况:何晓春,2014.11.19-2016.6.15;陈颖,2015.6.11-2018.7.7;于利强,2018.7.7-2019.8.27;陈立,2019.1.26 -至今。金鹰内需成长混合型证券投资基金(基金代码:A/009968 C/009969)成立于2020年8月20日。金鹰内需成长A/C自成立以来收益率为32.72%/31.90%(数据来源:托管行复核函)。其对应的业绩比较基准为沪深300指数收益率*75%+中债总财富(总值)指数收益率*25%,陈立任职以来业绩比较基准为10.36% (数据来源:wind )业绩展示区间基金经理任职情况:陈立,2020.8.20-至今。本资料所引用的观点、分析预测仅代表基金经理在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,也不构成对阅读者的投资建议。基金有风险,投资需谨慎。本基金非必然投资于港股,如果您购买的产品投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,还面临汇率风险等境外证券市场投资所面临的特别投资风险。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。本产品由金鹰基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。