创造历史!创指点位首次超越沪指!透露什么信号?

原标题:钢价领先原料价格上行,吨钢毛利逐步回升——钢铁行业周报来源:华宝财富魔方

分析师:杨宇(执业证书编号:S0890515060001)

研究助理:张锦

1. 上周钢铁上市公司表现

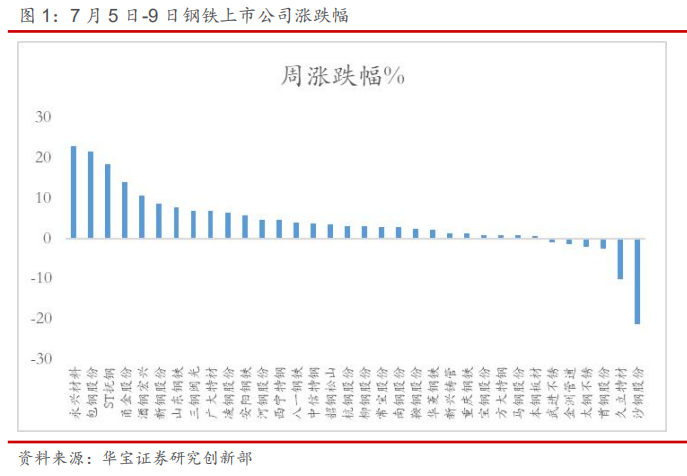

上周申万钢铁指数涨跌幅4.07%,跑赢沪深300(1.02%)。我们跟踪的34家上市公司中28家上涨,6家下跌。其中永兴材料涨幅最大22.89%,包钢股份21.57%,抚顺特钢18.33%。国泰中证钢铁ETF上涨3.2%。

2. 上周钢铁产业链:成材价格涨幅高于原料

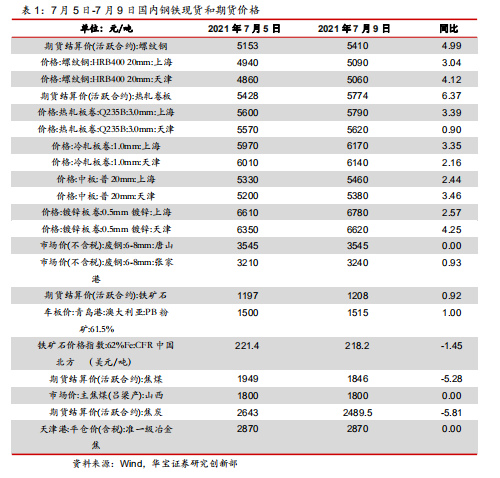

上周上海螺纹钢现货平均价格5027.5元/吨,环比上涨2.48%;热轧板平均现货价格5692.5元/吨,环比上涨1.69%;冷轧板平均现货价格5382.5元/吨,环比上涨0.91%。

上周中国北方铁矿石价格指数:62%:221美元/吨,环比1.55%;天津港准一焦炭:2870元/吨,环比0%。张家港废钢价格3210元/吨,环比0.75%。整体反映在粗钢压产预期下,成材价格领先于原料上涨。

3. 高炉产能利用率环比有提升,短期减产力度不大

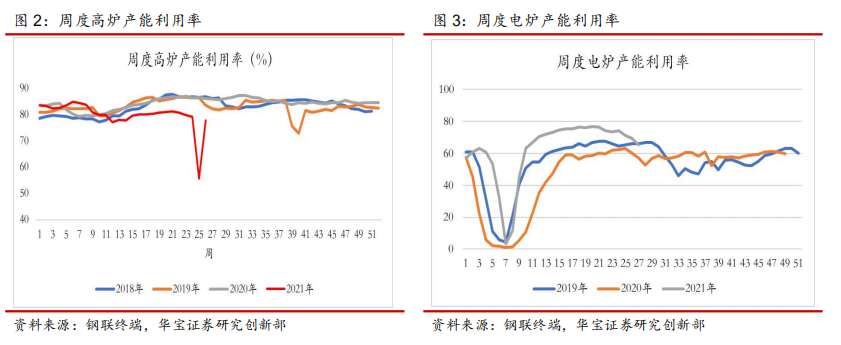

上周国内高炉产能利用率77.61%,前值55.53%;尽管唐山地区在七一过后陆续复产,但整体仍低于七一之前水平(79.14%);目前国内部分省份已要求钢厂制定全年压产措施,但从开工率来看,短期减产力度不大。

上周国内电炉产能利用率65.57%,前值69.32%。目前国内大部分电炉钢厂处在亏损状态,这也是电炉产能持续下降的主要原因。

4. 6月钢材出口同比74.54%,钢材进口同比-33.4%

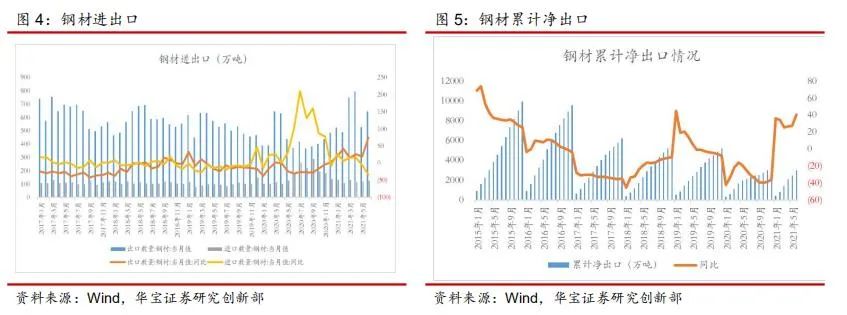

6月钢材出口同比74.54%,钢材进口同比-33.4%。6月钢材出口645.8万吨,同比74.54%,环比22.5%。进口125.2万吨,同比-33.4%,环比3.8%。6月净出口520.6万吨,同比185.6%。1-6月累计净出口3004.4万吨,同比40.64%。

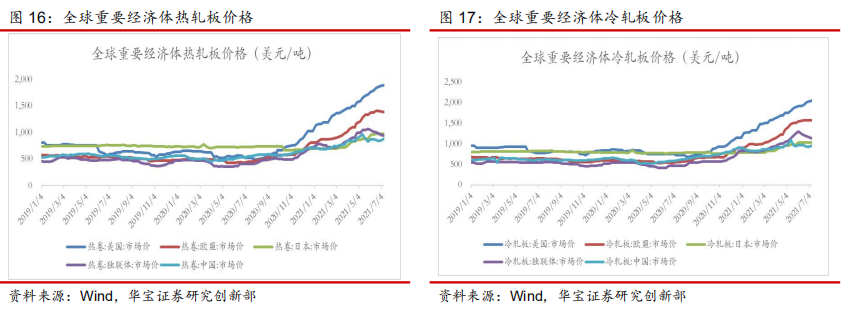

5. 海外重要经济体钢价有放缓趋势

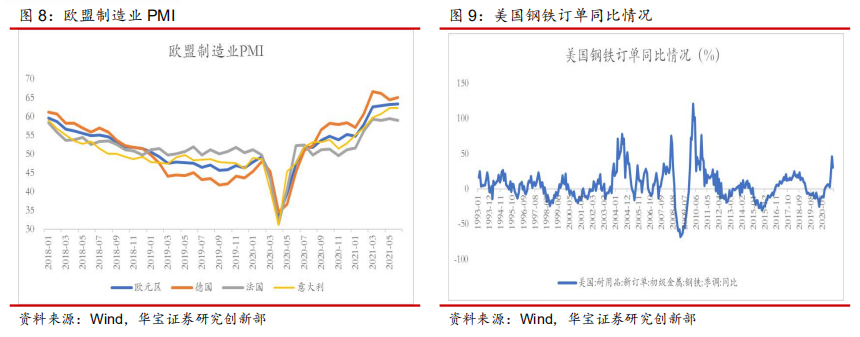

6月每日经济体制造业景气度环比有回弱。其中美国PMI:60.6,前值61.2。日本PMI:52.4,前值53;韩国PMI:53.9,前值53.7;欧元区PMI:63.4,前值63.1;德国PMI:65.1,前值64.4。

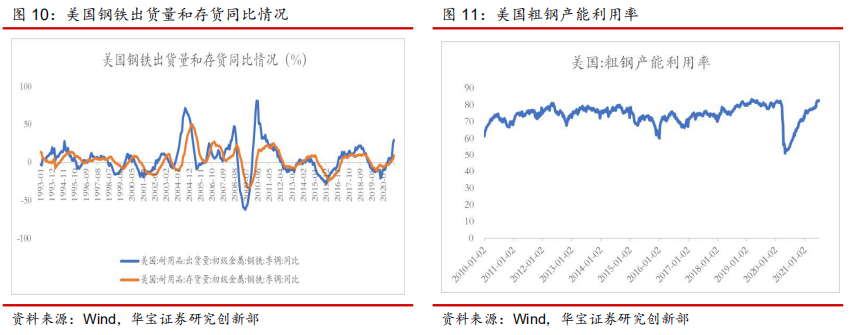

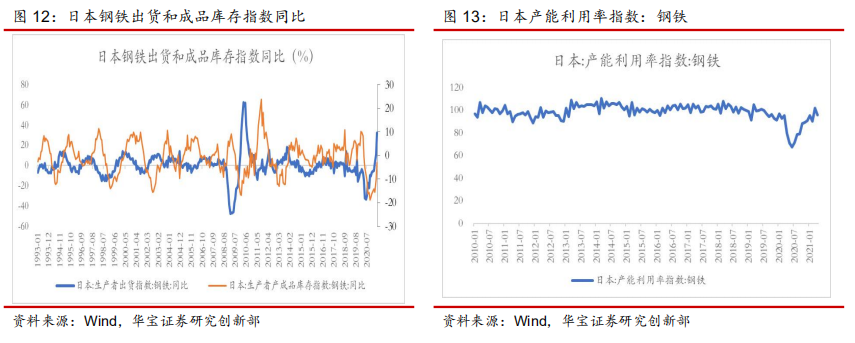

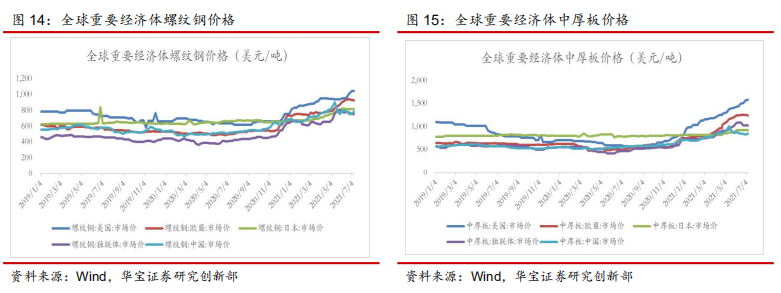

美国钢铁供需两旺、库存同比回升。5月美国钢铁订单指数同比30.9%,前值45.76%。出货同比29.68%,前值25.89%;存货同比9.6%,前值5.27%。截止7月上旬美国周度粗钢产能利用率83%,继续创历史新高。整体反映美国钢铁供需两旺。目前随着美国钢铁供给的恢复,库存有回升趋势,短期钢价继续上涨动力或将趋弱。

日本钢铁市场延续去库状态。到5月日本钢铁出货同比32.1%,前值11.35%;存货同比-2.93%,前值-10.23%。

截止7月9日,美国材价格上涨有放缓的趋势,欧盟钢价有环比下降趋势,日本、独联体钢材价格上涨有趋稳态势。但整体仍然高于国内,这也将对国内钢材出口形成支撑。

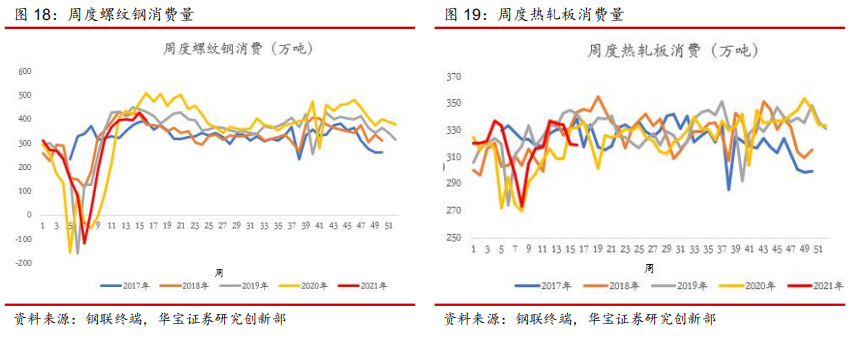

螺纹供降需增,社库增、厂库减。上周上海螺纹钢现货平均价格5027.5元/吨,环比增加121.5元/吨。螺纹钢表观消费290.9万吨,环比增加5万吨。产量344.47万吨,环比减少8.12万吨;社会库存1119.03万吨,环比增加19.34万吨;钢厂库存342.64万吨,环比减少13.15万吨。随着国内大部分地区进入高温、雨季的消费淡季,螺纹钢消费偏弱。

热板供降需增,库存上升。上周上海热轧板现货平均价格5692.5元/吨,环比增加94.5元/吨。热轧板表观消费318.13万吨,环比增加1.73万吨;产量323.62万吨,环比减少4.46万吨;社会库存287.35万吨,环比增加1.24万吨;钢厂库存105.72万吨,环比减少4.03万吨。目前热轧消费稍低于2019年水平;但整体来看,目前海外板材价格大幅领先于国内,对国内钢价有一定支撑。

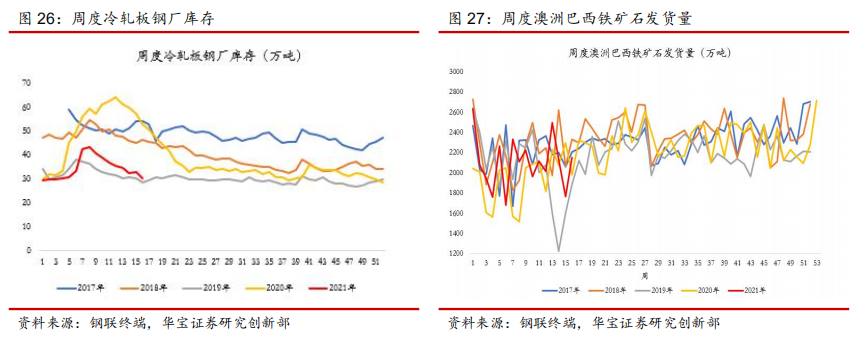

冷轧供需双增,社库降、厂库增。上周上海冷轧板现货平均价格6090元/吨,环比增加90元/吨;表观消费量84.26万吨,环比增加3.3万吨;产量84.72万吨,环比增加2.15万吨。社会库存119.39万吨,环比下降0.36万吨;钢厂库存34.6万吨,环比增加1.14万吨。目库存基本与2019年水平相当,库存压力较温和;供需好于2019年。目前冷轧消费高于2018年和2019年水平,随着三四季度下游汽车供给改善,同时考虑到海外板材价格比国内高,且高端冷轧产品继续鼓励出口,冷轧供需基本面相对较好。

铁矿到港增加,疏港增加,发货下降,港口库存环比增加。上周中国北方62%Fe铁矿石价格指数:221美元/吨,环比上升1.55美元/吨;上周中国北方铁矿石到港量1061.6万吨,环比增加119.3万吨;澳巴铁矿石发货量2294.8万吨,环比下降160.8万吨;上周国内高炉开工率68.75%,环比减少2.57pct;上周铁矿日均疏港量285.43万吨,环比增加27.15万吨;上周进口铁矿石港口库存12457.6万吨,环比增加222.74万吨。

焦炭供给增加,库存环比增加,焦炭价格持平。上周独立焦化厂日均产量61.46万吨,环比增增加5.98万吨;全国焦炭总库存679.08万吨,环比增加24.59万吨。天津港准一级治金焦价格2870元/吨,环比未变化。焦炭产业链上游炼焦煤总库存2168.23万吨,环比增加10.06万吨。

上周三大产品周内吨钢毛利逐步回升。测算上周螺纹钢平均吨钢毛利-200.00元/吨,环比增加12.67元/吨,周内最低-229元/吨;热轧板341.00元/吨,环比下降10.67元/吨,周内最低337元/吨;冷轧板298元/吨,环比下降32.5元/吨,周内最低272元/吨。整体来看,受钢价回升的拉动,周内吨钢毛利逐步回升。

8. 公司和行业新闻:22家上市公司发布半年度预增公告

截止7月12日,共有22家上市公司披露了上半年业绩预告。其中包钢股份预计上半年实现归母净利润约200000万元~280000万元,增长2281%~3233%;增幅最大。

7月5日,7月2日唐山大部分钢企高炉复产,并开始执行7月2日—12月31日的限产30%的政策(已完成超低排放指标的钢企除外),目前复产高炉均按照各自的生产节奏进行有效复产。

7月8日,今天在四川成都主办的“2021中国生态环境产业高峰论坛”上,生态环境部应对气候变化司司长李高在致辞时表示,中国的碳达峰必须是高质量达峰,要防止碳达峰变成“攀高峰”。据了解,下一步,生态环境部将逐步扩大碳市场覆盖行业范围,有序纳入水泥、有色、钢铁、石化和化工等高排放行业。

9. 投资建议

上周国内钢铁产业链成材价格涨幅高于原料。尽管目前部分省份要求钢企制定压差措施,但从高炉开工率来看,减产力度较小;上周螺纹消费偏弱,冷轧需求偏强,铁矿库存增加。整体来看,目前螺纹钢进入消费淡季,热轧供需有趋向宽松;在钢铁产业链条上,冷轧板供需供需基本面相对较好。

目前有22家上市公司发布了上半年业绩预告:部分上市公司归母净利润创2016年以来新高;下半年车企“芯片荒”或将缓解,对汽车冷轧板需求将环比增加;同时随着粗钢压减政策深入推进,钢材供给或将减少。车企芯片荒缓解与粗钢压减正式实施下,建议关注生产冷轧等高附加值为主的公司,重点关注盈利已回到历史高位、但市值仍有上行空间的公司。

10. 风险提示

内循环发展格局下,内需增长低于预期,汽车、家电等下游需求弱。粗钢压减政策推进低于预期。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。