“碳中和”热度居高不下,多领域投资机会浮现,如何布局?2021中期策略会碳中和专场火爆来袭!||“碳中和”大势所趋,顺应时代潮流,梳理重要讯息,剖解投资机会,《碳中和日报》做您“碳投资”路上的小秘书→

热点栏目

热点栏目选基金还是要选择长期绩优且稳定的基金 下半年重点看好化工制造业 大成多只基金长期表现优异 波动回撤较小

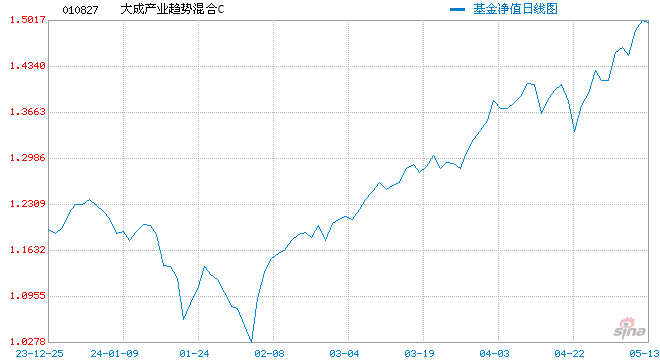

大成产业趋势混合(010827)一键购买链接>>

来源:财富大侦探

转眼间,2021年已经过去了一半,不少公募基金已经或者即将披露他们的半年报了,这是基金一年一度的“期中考试”。

在交上来的试卷中,自然会有非常漂亮的成绩,也会有比较差的甚至是不及格的成绩。这样一个信息公开透明的制度,一方面能够鞭策基金公司不断努力为基民们赚取更好的回报,另一方面也为基民们比较和选择不同的基金产品或者基金公司提供了很好的方式方法。

讲到基金的成绩,俗话说幸福的家庭千篇一律,不幸的家庭各有难题,基金同样如此。表现优秀的基金通常都是相似的,他们要在各个方面都做到尽可能优秀、不留短板才能击败绝大多数对手。而表现相对较差的基金往往有着各种各样样的问题,出现木桶效应。因此就研究基金而言,我们从表现差的基金中往往能学到更多。

而且就选择基金而言,挑选到一只十分杰出的基金的机会是不确定的 ,需要天时、地利、人和的统一,但是发现一只糟糕的基金却是有迹可循的。所以研究研究那些绩差的基金往往能够起到一个确定的排雷的效果。

基民都是基金的阅卷人,侦探哥这次就跟大家一起来看看基金们期中考试的表现,并重点关注其中业绩靠后的产品和公司。

筛选绩差基金

侦探哥这一次打算根据今年上半年的收益率,来筛选出一批比较差的公司和产品来进行重点分析。先来说一说选取范围和依据。首先,选取的是成立满一年的基金,即成立日期在2020年6月30日之前的基金,这样他们的业绩才会比较有说服力。

其次,侦探哥选取的是普通股票型基金(不含股票型指数基金)和偏股混合型基金,这样能更多反映出基金公司的主动管理能力。

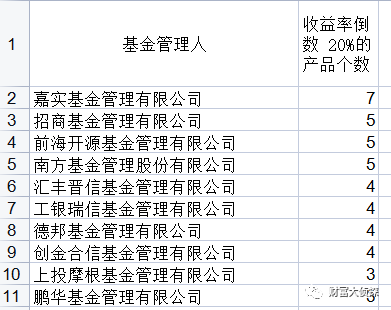

根据Wind数据显示,符合条件的普通股票型基金共有453只(成立满一年,区分各类份额计算,下同)。选取其中2021年上半年收益率倒数前20%的基金90只,我们发现其中有些公司的产品出现的频率明显比较高。

下面是中枪业绩倒数20%的基金公司名单,嘉实基金的产品中枪7次、招商基金中枪5次、前海开源基金中枪5次。

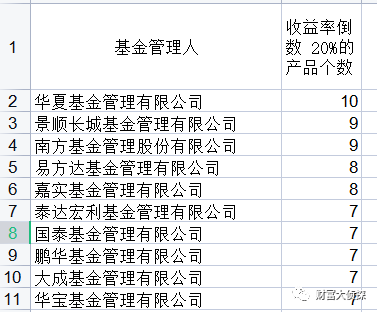

根据Wind数据显示,符合筛选条件的偏股混合型基金共有1251只。我们采取同样的方法,得出中枪业绩倒数20%的基金公司名单。

(2021H1收益率倒数前20%基金公司中枪个数,左边是普通股票型基金,右边是偏股混合型基金;数据日期:2021年6月30日,来源:Wind)

对于这些业绩比较差的产品和公司,侦探哥将持续进行分析,这一次先从招商基金开始。

招商基金实力不俗,但吊车尾基金也不少!

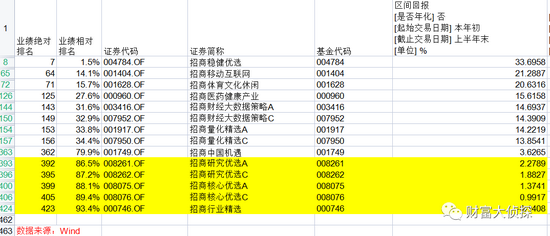

根据Wind数据,截至2021年6月30日,招商基金共有14只成立满1年的普通股票型基金。这14只基金的业绩分化还是挺明显的,其中有业绩排同类第7的招商稳健优选(004754),上半年取得33.7%的回报。

但也有业绩排同类排名第423/453的吊车尾的招商行业优选(000746),上半年不仅没有帮投资者赚钱,还亏了一些。这说明即使是一些比较大的基金公司,里面还是有一部分业绩不太理想的产品,基民在选择大公司时也要多多关注产品本身的表现。

(截至2021H1,招商基金成立满1年的普通股票型基金;截图日期:2021年07月11日,来源:Wind)

公开资料显示,招商基金管理有限公司(简称:招商基金),成立于2002年12月27日,是中国第一家中外合资基金管理公司,总部位于深圳市,注册资本13.1亿元人民币,法定代表人王小青,招商银行股份有限公司持股55%,招商证券股份有限公司持股45%。招商基金的股东都是招商局集团下的金融机构,实力还是比较强劲的,应该能给招商基金提供不少帮助。

根据天天基金网和Wind数据显示,截至2021年7月11日,招商基金目前共有50位基金经理,353只基金产品,管理总规模为5594.04亿元,在全行业144家基金公司中排名第12位,是标准的头部公司。

根据天天基金网数据显示,截至2021年7月8日,招商基金的股票型基金规模共计1102.37亿元,远高于同行平均的171.28亿元,排名5/116;共有股票型基金80只,远高于同行平均的18.84只,排名7/116;共有股票型基金经理16名,同样高于同行平均的5.75名,排名12/116。这样的规模和人员配置,确实符合招商基金的头部地位。

除了管理规模大、人员配置足之外,招商基金股票型基金的收益表现也处于行业上游水平。

根据天天基金网的数据显示,截至2021年7月12日,招商基金股票型基金近6月、近1年、近3年、近5年的收益率分别为1.70%、21.66%、91.51%、105.96%,而同期的同类平均收益率分别为2.79%、18.55%、85.06%、86.29%。可以看出,招商基金的股基的收益率还是领先了同类平均一定距离,算是比较优秀了。

但是即使是招商基金这样整体实力比较强悍的头部公司,也出现了我们之前提到的业绩吊车尾的基金,这是为什么呢?

要回答这个问题,需要我们继续深入具体基金来看。

招商研究优选业绩差

贾成东调仓失败坑基民?

2021年上半年,招商基金有招商研究优选A/C、招商核心优选A/C、招商行业精选5只基金收益率排到了倒数前20%,其中有一只甚至还出现了负收益,下面我们就具体来看。(有多种份额的基金选取A类份额基金进行分析)

首先来看招商研究优选A(008261),这只基金今年上半年的收益为2.28%,排名392/453。根据天天基金网数据显示,招商研究优选A(008261)成立于2020年4月21日,截至2021年3月31日,股票占净值比重为82.39%,在任基金经理为贾成东,总规模为5.17亿元。

可以看出,招商研究优选A的(008261)近期表现确实是不尽如人意。截至2021年7月12日,该基金近3月、近6月、近1年的涨幅分别为5.26%、-3.87%、31.54%,而相同时期的同类平均涨幅分别为11.56%、4.76%、25.23%。

那么是什么原因导致这只基金的近期业绩如此不佳呢?我们先来看看持仓。根据天天基金网显示,截至2021年3月31日,招商研究优选A(008261)的前十大股票占净值的比例达到68.68%,这个比例可以说是相当高了,因为基金的总股票仓位只是82.39%。

侦探哥发现,招商研究优选A(008261)的前十大持仓基本上可以分为高科技和银行两大块。高科技里面的生物医药、新能源等公司都是比较好理解的,是市场一直追逐的热点。但是为什么会配这么多的银行,就十分令人不解了。基金前十大股票持仓里有农业银行、中国银行、建设银行、交通银行四大银行,合计占净值比例高达26.7%。

侦探哥又查阅了该基金2020年末的十大持仓,发现里面并没有银行股的影子,彼时的持仓还以医药、消费、新能源等主流板块为主。基金2020年末和2021年一季度的持仓差异较大,且换手率达到了夸张的128.4%,说明基金经理贾成东的调仓意愿还是非常积极的。

那么怎么评价这次大调仓呢?其实基金的业绩就是答案:并不理想。主要还是农业银行、中国银行、交通银行、建设银行这样的大行,在今年上半年的表现都不是很理想,股价在半年内普遍只上涨了3%左右。而被基金经理贾成东换掉的通策医疗,上半年股价涨幅达到了48.63%,亿纬锂能的上半年涨幅也达到了27.55%。

因此基金经理这一次大调仓可以说是葬送基金的大好前程。其实侦探哥作出一点猜测的话,基金经理可能是在今年年初对整年的后续行情作出了比较悲观的估计,所以加了大量的偏保守的银行股。这样一个操作在事后来看是相当失败的。其实已经有大量的实证研究表明,不少基金经理的择时能力并不显著,频繁换手择时无异于赌博,对投资者并不负责。

从基金的评论区我们也能看出来,投资者对基金经理贾成东调仓银行股有相当大的意见。

或许是遭不住基金经理贾成东这样的频繁调仓,基民自基金发行成立以来便一直大量赎回,份额从2020年4月21日成立之初的10.70亿份一路下跌至2021年3月31日的3.59亿份。不知道二季度,赎回会不会更多了?侦探哥会继续关注!

好了,我们能得出结论,招商研究优选A(008261)从医药、新能源这样的大牛板块大举换仓到银行这样的“坑爹”板块,赌错了市场大势,这样基金业绩排倒数也就解释得通了。

其实,上半年很多老明星基金经理对市场的判断过于悲观,选股比较保守,大幅度调仓到保守板块。近期已经有明星基金经理出来道歉,承认错误,表示自己误判形势!不知道招商基金的贾成东会不会在他的半年报里面给基民做一番解释?甚至赔礼道歉?基民会不会用脚投票,赶紧撤离?

招商核心优选深陷农牧和港股泥潭!

基民连续大量赎回,老将付斌马失前蹄?

再来看招商核心优选A(008075),这只基金今年上半年的收益为1.37%,排名399/453。根据天天基金网数据显示,招商核心优选A(008075)成立于2019年12月17日,截至2021年3月31日,股票占净值比重为86.84%,在任基金经理为付斌,总规模为9.92亿元。

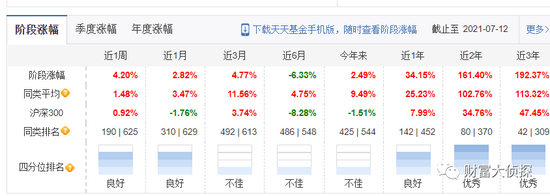

招商核心优选A(008075)近期表现同样不尽如人意。截至2021年7月12日,该基金近3月、近6月、近1年的涨幅分别为0.82%、-8.43%、15.15%,而相同时期的同类平均涨幅分别为11.56%、4.76%、25.23%。该基金的各阶段收益都被同类平均水平吊打,甚至一度不如沪深300,大家肯定很好奇是怎么回事?

先看看持仓!根据天天基金网显示,截至2021年3月31日,招商核心优选A(008075)的前十大股票占净值的比例达到39.08%,这个集中度还可以,并不算太过于集中!

具体来看前十大持仓,里面有农林牧渔行业的牧原股份、天邦股份、海大集团,有制造业的鸿路钢构、申州国际,还有腾讯、美团等港股高科技,总体来讲行业分布比较发散。

值得注意的是,招商核心优选A(008075)农林牧渔板块的股票市值占比较大,三家公司加起来占净值比重达到14.65%。同时对比2020年年末的前十大持仓发现,天邦股份是今年年后新加进来的一只股票,而这只股票的近期表现实际上是比较差的。

根据Wind数据显示,天邦股份的股价今年上半年共跌去了29.25%,高达近三分之一了,成为基金亏损的一大来源。而牧原股份的股价虽然在上半年的一二月份大涨,但是3月份后却呈现单边下行趋势,至今没能好转,或许是因为猪肉价格下跌的原因,难道付斌没有注意到吗?

7月14日,牧原股份公告,预计上半年净利润94亿元-102亿元,同比下降5.42%-12.83%。报告期内公司生猪出栏量较去年同期大幅增加,但由于国内生猪产能逐渐恢复,2021年上半年生猪价格较去年同期有所下降,导致公司2021年上半年经营业绩较去年同期有所下降。

此外,腾讯、美团等港股科技股近来的巨额跌幅也是该基金表现不佳一大原因。

基金评论区反映出基民对基金持股农林牧渔有较大意见。

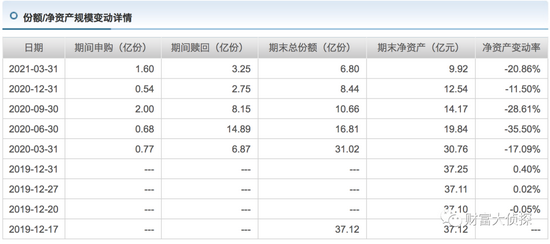

同样的,我们也注意到,付斌管理的这只招商核心优选A(008075)规模在连续大幅下降!尤其是份额的萎缩非常明显!显然基民在用脚投票了!侦探哥表示同情!半年报数据很快出来,不知道基民会不会跑的更快!?

招商行业精选股票上半年亏损!排名倒数!

长期绩优的贾成东到底怎么了?

我们看到最后一只基金,招商行业精选(000746)。这只基金今年上半年亏损为-0.14%,排名423/453。根据天天基金网数据显示,招商行业精选(000746)成立于2014年9月3日,截至2021年3月31日,股票占净值比重为81.13%,在任基金经理为贾成东,总规模为52.53亿元。这只基金与前面提到的招商研究优选A(008261)是一样的基金经理!

招商行业精选(000746)的长期回报还是挺不错的,但是近几个月的回报就惨不忍睹了。这是咋回事呢?

照例,我们还是先来看看持仓。Emmmmmm,这个持仓第一眼看上去怎么这么眼熟?这大片的银行,简直跟招商研究优选A(008261)一模一样。

截至2021年3月31日,基金前十大股票持仓里有4只银行,加起来占到基金净值的29.11%,这只基金几乎三分之一都是银行。余下的股票也跟招商研究优选A(008261)非常相似,有长江电力、格力电器、长春高新、中国国航、新和成。真不愧是同一个基金经理管理的基金,这两个基金莫不是复制粘贴来的?

我们再看看招商行业精选(000746)2020年年末的十大持仓,也是几乎跟招商研究优选A(008261)一样。事情已经很清楚了,这两个基金几乎是复制粘贴,业绩差也是同样的剧情,基金经理自信调仓,结果却赌输了。

从这三只绩差基金我们能看出来,即使是强如招商基金,也不能过于自信去赌市场的走势,招商行业精选(000746)和招商研究优选A(008261)这垫底的业绩就是赌错的结果。

那么怎么预防基金经理这样的操作呢?基金换手率是一个很有效的指标,可以帮助我们判断基金经理是不是在频繁的择时。虽然说择时也有碰对的时候,但是从数据来看,择时并不是个有效的策略。

但是,招商核心优选A(008075)深陷农牧和港股的事件也告诉我们,要时刻注意回调风险。农牧和港股科技股都是前期大家比较看好的板块,但是一但回调起来也是相当生猛,直接腰斩。基民们在进场时切记不要追高。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。