【医药】中药板块大涨,片仔癀股价创新高,一粒难求、一粒千金,到底值不值?

欧亚两洲REITs市场概览

小伙伴们大家好,欢迎来到REITs知识小课堂!上节课我们介绍了美国REITs的六大特点,小伙伴们还有印象吗?这节课我们将走进欧亚REITs市场看看吧!

向下滑

CHARACTERISTIC

亚洲

根据戴德梁行发布的《亚洲房地产投资信托基金(REITs)研究报告》,截至2019年12月31日,亚洲REITs总市值达2924亿美元,同比增长约25%,为过去七年最高增幅。截至2020年底,亚洲市场上共有185支REITs,总市值达2814亿美元,较2019年末市值下跌约5%。主要原因或来自疫情影响。

相比于美国,亚洲REITs市场起步较晚,直到2001年,日本首只REIT才正式发行上市。但亚洲REITs市场发展迅速,在过去10年,亚洲REITs总市值从549亿增长至2814亿美元,除去2020年,每年保持近20%的增幅。目前,亚洲范围内已有近10个国家或地区发行了REITs产品,但仍主要集中于日本、新加坡、中国香港三地,合计占到亚洲整体市场份额的93%。

日本共有62只REITs,总市值约1394亿美元,据了亚洲REITs市场过半市值,是亚洲规模最大的REITs市场。截至2020年底,新加坡共有42支REITs,总市值约814亿美元,分派收益率达6.4%。值得注意的是,2020年末,新加坡REITs已经跑赢了股指。中国香港REITs市场2020年挑战与改革并存,受新冠疫情和社会事件的冲击,REITs股价整体下降11%。分派收益率达6.3%。平均杠杆率为28%,低于新加坡及日本市场。从综合收益来看,过去五至十年间,中国香港上市REITs的年化综合收益率普遍高于新加坡和日本。但是2019年,新加坡和日本上市REITs表现更为优异,均实现了10年来最强劲的年度收益,分别为25.3%和25.6%,而中国香港REITs综合收益率仅为5.3%。

印度REITs市场于2020年及2021年初有两支专注于写字楼物业REITs上市,此外还有两只基础设施投资信托发行上市,即经营公路的IRB和经营电力网络的IndiGrid。

截至2019年底 我国已相继推出了30多只住房租赁类REITs产品,对这一领域进行了有益探索。据ICCRA住房租赁产业研究院估算,当前我国住房租赁市场的整体规模为2.52万亿元人民币,参照海外经验则住房租赁REITs规模约为3000亿元人民币。

CHARACTERISTIC

欧洲

由于采用信托制度作为REITs的基本原理,REITs具有极强的可移植性,欧洲各国也纷纷借鉴美国,目前已经形成了各自具有本国特色的REITs。

德国和英国于2007年启动REITs发行,其中以英国发展最快和规模最大,英国监管机构于2012年重新修改REITs准入门槛,从而降低了REITs发行标准和投资主体标准。根据欧盟上市房地产协会(EPRA)统计,截至2020年第4季度末,发达欧洲上市房地产行业的总价值为5600亿美元,最大的市场分别是德国(1450亿美元)、英国(940亿美元),和瑞典(890亿美元)。

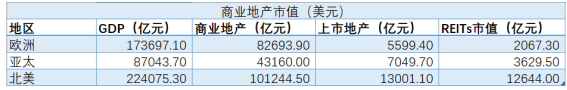

欧洲发达国家商业地产的总价值估计约为8.3万亿美元,而国内生产总值超过17.4万亿美元。上市房地产欧洲发达国家的房地产行业占商业地产总价值的3.4%。在北美,商业地产的估计价值约为10.1万亿美元,而上市房地产行业为1.3万亿美元。亚太地区商业地产的估值为4.3万亿美元,区域内上市房地产总值约7050亿美元。由此可见,欧洲REITs的发展空间依然很广。

数据来源:EPRA截止日期2021.6.17

欧盟目前有11个国家拥有REITs,英国、法国、荷兰、西班牙和比利时位列前五。拥有REITs的国家中REITs市场规模和数量普遍高于非REITs上市地产公司的市场规模和数量,说明REITs已经成为这些国家地产上市公司的主要模式。

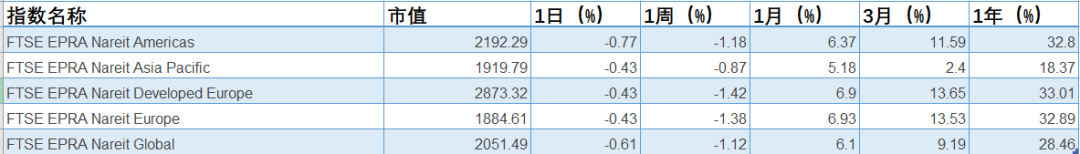

值得关注的是,富时EPRA Nareit全球房地产指数系列在代表全球合格房地产股票的总体趋势上具备极大的参考价值。该指数系列目前涵盖全球、发达国家和新兴国家的指数以及英国的AIM市场。根据最新数据,欧洲市场的表现与美国基本持平,年度收益均保持在在30%以上,亚太地区稍逊一筹,不及20%。

数据来源:FTSE截止日期2021.6.17

尽管收益率的差异不能说明孰优孰劣,但对于普通投资者,数据差异提供了多元化投资的机会与策略。与此同时,欧洲REITs多数对初始的资本金有一定的要求,美国则没有做出相关规定。在REITs上市方面,欧洲一般均要求必须上市,美国则不作要求。在税收设计方面,欧洲国家设计税收更为精细,美国则免税环节较多。国内投资者可以通过国内的QDII基金间接投资境外REITs,布局全球市场,实现投资多元化。

欧亚美REITs之间的异同小伙伴们有没有get到呢?我们下节课将详细讲解国内REITs情况,我们不见不散哦,拜了个拜~

诺安全球收益不动产近1年、近3年、成立来净增长率为:13.91%、15.92%、50.70%;同期业绩比较基准收益率为:27.80%、27.27%、135.27%

数据来源:诺安全球收益不动产证券投资基金定期报告,截至2021年3月31日。业绩比较基准为FTSE EPRA/NAREIT Developed REITs Total Return Index

【诺安全球收益不动产】诺安全球收益不动产证券投资基金成立于2011年09月23日。2011年9月23日至2013年8月9日,由朱富林和赵磊担任基金经理;2013年8月10日至2020年4月23日,由赵磊担任基金经理;2020-04-24至今,由宋青担任基金经理。2016年至2020年净值增长率分别为3.89%、-2.76%、-5.81%、14.98%、-14.03%,同期业绩比较基准收益率分别为:13.65%、1.45%、0.27%、26.66%、-15.89%。

(数据来源:诺安全球收益不动产证券投资基金定期报告,业绩比较基准为: FTSE EPRA/NAREIT Developed REITs Total Return Index。)

(数据来源:诺安全球收益不动产证券投资基金定期报告,业绩比较基准为: FTSE EPRA/NAREIT Developed REITs Total Return Index。)

风险提示:市场有风险,投资需谨慎。投资者投资于本公司的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《风险说明书》、基金产品资料概要等文件及相关公告,如实填写或更新个人信息并核对自身的风险受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。