白酒板块逆势大涨,张坤却减持了茅台、五粮液!招商中证白酒指数基金规模直逼700亿!白酒股还能买吗?

原标题:来抄作业!张坤、刘格菘、萧楠、焦巍…顶流基金经理最新调仓全解读

基金2021年二季报披露来到高峰期,“顶流”明星基金经理们二季度投资动向也随之曝光。

7月19日晚间,易方达、广发、银华、招商、万家等披露旗下基金的2021年二季报,张坤、刘格菘、萧楠、焦巍、侯昊、黄兴亮等基金经理的二季度投资情况出炉。

“公募一哥”张坤:

易方达中小盘仓位降至任期内最低

五粮液、好未来等个股被大幅减持

7月20日凌晨,“公募一哥”张坤发布了旗下4只基金2021年二季报。

对于张坤来说,2021年上半年是相对曲折的。年初他曾因资管规模过千亿而迅速“出圈”,随后便遭遇了核心资产的调整分化,他偏爱的白酒、互联网、教育股等轮番回调,使其承受着规模过大和业绩阶段性不理想的双重压力。经过半年的梳理后,张坤的投资组合做了哪些调整?他对于部分优质公司估值过高的现状怎么看?张坤的二季报对此一一揭晓。

对比2021年一季报,张坤旗下4只产品的股票仓位均在二季度有不同程度的下降。

其中,易方达中小盘的股票仓位下降幅度最大,其股票市值占基金资产净值比例从一季度末的94.58%大幅降低至71.07%左右,下降超过23个百分点。这也是张坤管理易方达中小盘以来季末股票仓位最低的一次。

另外3只基金的股票仓位虽然保持在9成上下,但相比一季度末都有略微下降。其中,易方达蓝筹精选的股票市值占基金资产净值比例从94.4%下降至92.3%,下降2.1个百分点;易方达亚洲精选的股票仓位从94.75%下降至89.91%,下降4.84个百分点;易方达优质企业的股票仓位从94.76%下降至90.66%,下降4.1个百分点。

有业内人士猜测,相比另外3只基金,易方达中小盘大幅降低股票仓位可能主要是为了应付赎回。不同于另外3只基金,该基金自今年2月24日起暂停了所有申购业务,因此一直面临净赎回的压力。

从基金份额变动和基金规模的变动情况来看,易方达中小盘在二季度遭遇了约4.4亿份的净赎回,截至二季度末的基金规模为287.01亿元,相比一季度末减少了27.63亿元。

另外3只基金中,除了设置三年持有期的易方达优质企业外,易方达蓝筹在二季度份额缩水了约11.14亿份,但该基金的净值增长对冲掉了份额赎回,截至二季度末的基金规模为898.89亿元,相比一季度末增加了18.73亿元;易方达亚洲精选在二季度获得了10.68亿份的净申购,二季度末的基金规模为41.91亿元,增加了11.37亿元。

整体来看,截至二季度末,张坤的公募基金资管规模合计为1344.78亿元,相比一季度末的1331.09亿元略有增加。

具体到调仓方向上,张坤仍然坚持商业模式出色、行业格局清晰、竞争力强的个股选择条件,但4只基金在结构调整上略有不同。

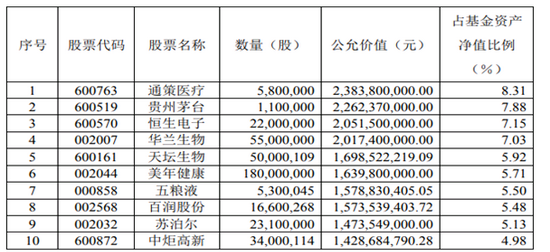

易方达中小盘基金降低了食品饮料等行业的配置,增加了计算机等行业的配置。其中,对五粮液的持股数从1080万股减少至530万股,减持幅度高达50%,从第二大重仓股掉落到第七大重仓股;贵州茅台、美年健康的持仓也有所减少,再加上股价下跌,原第一大重仓股美年健康掉落成第六大重仓股;而通策医疗被动跃升至第一大重仓股,占基金净值比例达8.31%。

易方达中小盘持仓情况

易方达蓝筹精选降低了计算机等行业的配置,增加了电子等行业的配置。美团-W、五粮液、贵州茅台被减持,对香港交易所、腾讯控股、泸州老窖、洋河股份进行了增持。这使得香港交易所取代五粮液,上升为第一大重仓股。

易方达蓝筹精选持仓情况

和易方达蓝筹精选类似,易方达优质企业三年持有也降低了计算机等行业的配置,增加了医药、银行等行业的配置。海康威视、美团-W、五粮液等被小幅减持,爱尔眼科、平安银行新入前十大重仓股,华兰生物、锦欣生殖则退出前十大重仓股。

易方达亚洲精选基金则降低了消费、教育等行业的配置,增加了银行、地产等行业的配置。好未来、新东方、STAARSurgicalCo退出前十大重仓股,而中国邮政储蓄银行、中国海外发展有限公司、唯品会则新进前十大重仓股。

张坤看后市:

未来几年预期回报率下降或难以避免

在季报中,张坤重点谈了自己对高估值和预期回报率的看法。

他写道,疫情后,随着全球流动性的放松,全球股市都有了显著上涨。对于一些市场公认长期有成长空间行业(科技、医药、消费、新能源)中的优质公司,除了业绩增长的驱动,估值也得到了显著的提升。面对越来越高的市盈率水平,对企业的估值方法也越来越多采用远期(如2025年甚至2030年)市值贴现回当年,似乎只有这样,投资者才能获得一个可以接受的回报率水平。

无疑,这样的环境对投资人判断正确率的要求是很高的。张坤发现,对于一些公司,在各种假设都兑现的情况下,可能未来5年能赚取贴现率或者比贴现率略高的收益率水平,但是一旦错误,可能就要面临30%甚至50%的股价下跌。在一个流动性宽裕、资本焦虑地寻找高回报率领域的环境下,未来几年,不少行业面临的竞争程度恐怕比过去5年更为激烈。

回首自己以往的判断,张坤表示自己发现有不少错误。他认为,对于未来5年行业竞争格局的判断难度恐怕只增不减。综合来看,如果正确,可能只获得一个平庸的回报率,但一旦错误,却面临不小的损失。在这样的赔率分布下,对于投资来说显然是高难度动作。在这种情况下,要么在热门行业进行深入研究,试图获得更高的概率确信度,要么在不那么拥挤的行业,稍微牺牲一些概率,承担多一点不确定性,获得更佳的赔率回报。

“我经常这样审视组合,如果股市暂停,5年后恢复交易,每个企业能带来多少的预期复合收益率,从目前的判断来看,未来几年预期回报率下降可能是难以避免的。”张坤在二季报中表示。

广发基金刘格菘:

“光伏茅”成为心头好

小康股份进入前十大重仓股

7月19日晚间,掌管700亿资金的明星基金经理刘格菘披露了旗下广发小盘成长混合型证券投资基金(LOF)的二季报。

该基金二季度规模达到147.26亿元,较一季度末的135.37亿元增长11.89亿元。持仓方面,该基金在过去一个季度保持着较高仓位运行,股票仓位达到92.10%,较上一季度的90.33%略有增加。

值得注意的是,该基金在规模增加的同时,份额却被净赎回2.6亿份。该基金规模增加主要原因系基金所持股票的回暖推动了基金净值的上涨。截至6月30日,广发小盘成长混合(LOF)A份额净值为3.46元,较一季度末增长了15.45%。

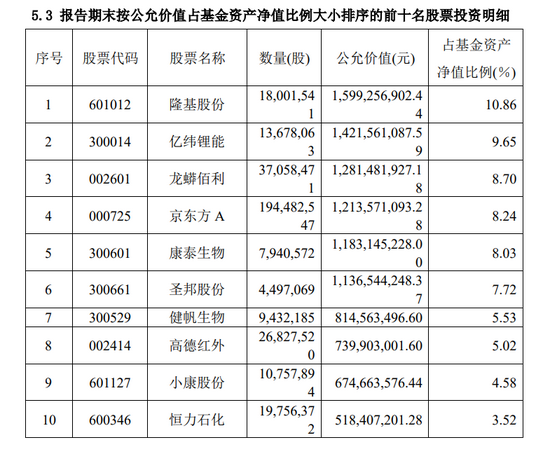

具体从前十大重仓股来看,分别为隆基股份、亿纬锂能、龙蟒佰利(现为龙佰集团)、京东方A、康泰生物、圣邦股份、健帆生物、高德红外、小康股份和恒力石化。

广发小盘成长混合型持仓情况

持仓变动方面,该基金在第二季度增持了356.65万股“光伏茅”隆基股份,合计持有1800.15万股。该公司股价近期从年后大跌的“坑”里走了出来,并创下历史新高,二季度涨幅达41.66%,因此基金持有其市值达15.99亿元,占净值比例达10.86%,为其第一重仓股。

该基金在第二季度还增持了龙蟒佰利、圣邦股份,这两只股票二季度涨幅分别为24.24%、64.17%;同时减持亿纬锂能、京东方A、康泰生物、高德红外。健帆生物、恒力石化股票数量不变。

该基金最大的变化来自于小康股份新进到前十大重仓股名单,其二季度涨幅高达186.75%;而剔除出前十大重仓股的则是泰格医药。

值得一提的是,刘格菘参与小康股份的一部分持股是通过参与定增而来,而且也不只这一只产品持有。7月1日广发基金的公告显示,广发基金旗下的广发创新升级、广发双擎升级混合、广发科技先锋混合和广发小盘成长混合均参与了小康股份的定增,认购股份数分别约为435万股、652万股、1087万股和435万股。

刘格菘看后市:

各类资产的估值差异将进一步分化

刘格菘在广发小盘中写道,2021年二季度,市场整体的流动性环境有所改善,医药、新能源等景气度较高的资产都出现了不错的反弹幅度,市场整体呈现出强者恒强的格局。

刘格菘表示,二季度,我们集中调研了光伏产业链、动力电池、化工新材料、面板等具备“全球比较优势”特征的中国制造业上市公司。调研的结论与我们在一季报中的逻辑判断一致,即具有“全球比较优势”的中国制造业的竞争格局还在进一步的优化过程中,随着全球经济从疫情中不断复苏,这类制造业资产的盈利预计能够保持比较长的景气周期;与此同时,这类制造业资产的估值扩张并没有脱离景气区间,相当一部分资产还具备较高的性价比,这也是我们对组合保持信心的基础。二季度,进一步提高了具有“全球比较优势”的制造业的配置比例。

展望下半年,刘格菘认为,下半年通胀压力不会成为制约市场走势的因素。在市场反弹的同时,各类资产的估值差异进一步分化,将密切关注新冠疫情对欧美经济体复苏进度的影响以及海外流动性环境的边际变化。

易方达基金萧楠:

大幅增持银行板块

作为以低换手率著称的基金经理,易方达基金萧楠在二季度依旧保持“淡定”,对于持仓中的大部分个股依旧一股未变。一季度前十大重仓股中,只有美的集团在二季度退出前十大重仓股,其余个股多数因股价涨跌变化了座次。

从股票仓位上看,萧楠管理的易方达科顺二季度在A股市场及港股市场分别保持68.64%及22.50%的配置比例,与一季度相比仓位变化不大。

在白酒等消费板块继续保持较高配置同时,萧楠二季度大幅增持了银行板块。他称自己重点配置具有稳健负债业务,同时也是国内财富管理行业优秀代表的相关标的。

从二季报数据上看,A股中的金融行业板块二季度配置了6.63%的比重,相比一季度大幅提升了5.61个百分点,招商银行新进前十大重仓股,也是易方达科顺基金自2018年10月成立以来,前十大重仓股中首次出现银行股的“面孔”。

易方达科顺持仓情况

此外,萧楠继续加大了对养殖板块的投资,农、林、牧、渔业行业板块配置占基金资产净值比例达到1.88%,而一季度该行业配置比重为零。不过猪价在二季度持续下跌,以猪肉养殖业龙头温氏股份为例,该股在二季度大跌15.07%。萧楠坦言,此次调仓从效果看并不理想,不过自己并不担心。“猪价的下跌超出我们之前的预期,但我们并不担心相关标的的长期空间,相反,每一次行业低谷,都是优质企业扩张、竞争对手停滞倒退的弯道。”

萧楠还称,去年布局的一些低估值标的业绩表现一般,其中的原因除了市场风格,更多的是公司本身摆脱现有困境的努力还没有出现预期效果。好在在这类标的的仓位并不多。他总结道,过多的左侧投资的确会严重降低投资效率,因此二季度适当做出了调整,将这类公司替换成估值同样便宜但更具备新增长动力的公司。

银华基金焦巍:

增加医药投资比重

银华富裕主题成立以来收益率超过1573%,是行业少有的业绩较好的老牌基金。目前基金经理为焦巍,其一举一动也备受关注。

从银华富裕主题基金仓位变化来看,二季度该基金仓位为87.96%,相较一季度末的93.51%下滑了5.5个百分点左右,显然二季度市场调整之际焦巍对仓位及持仓结构有所调整。

从银华富裕主题基金的前十大重仓股来看,该基金目前重仓了重庆啤酒、山西汾酒、药明康德、片仔癀、泰格医药等。相较一季度末,医美龙头股贝泰妮、二线白酒股酒鬼酒以及疫苗股康希诺新进前十大重仓股,五粮液、顺丰控股、云南白药退出前十大重仓股。

银华富裕主题基金持仓情况

焦巍在季报中称,清仓了一个重仓的快递业龙头、中药品种。此外,对白酒的香型进行再整理,增加了对医美行业特别是敏感肌龙头和注射类产品龙头的配置,并增加了对医药的投资比重,特别是传统中药、疫苗核心品种和医疗服务的权重。

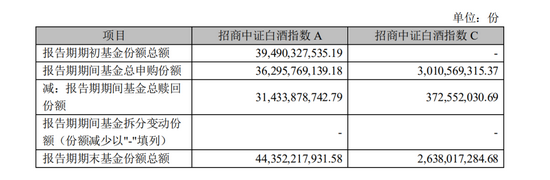

招商基金侯昊:

招商中证白酒规模直逼700亿元

知名基金经理侯昊管理的招商中证白酒指数基金也披露了二季报。该基金是场外最大的白酒指数基金,因此成为众多投资者“抄底”白酒的工具。

即使白酒在上半年有所波动,基民对于白酒依旧热衷:从申赎情况看,该基金在过去的一个季度总申购份额达到393.06亿份,总份额增加了约75亿份,在二季度该基金净值上涨了17.45%。

整体来看,该基金二季度末份额达到469.90亿份,规模更是高达697.62亿元,距离700亿元关口仅剩2.38亿元,这一规模较一季度末的499.14亿元增加了198.48亿元。

该基金前五大持仓股分别为五粮液、贵州茅台、山西汾酒、泸州老窖与洋河股份。值得注意的是,截至二季度末,该基金持有3484.46万股五粮液,按照五粮液一季报数据,该基金的持仓可以跃升至公司第六大股东。

万家基金黄兴亮:

加仓半导体和计算机行业

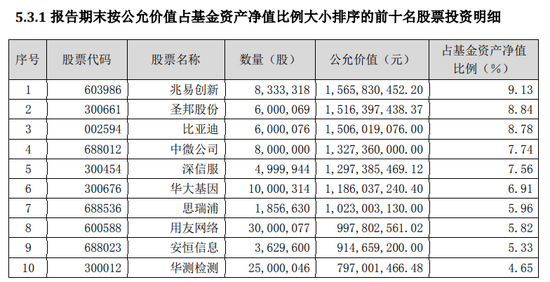

黄兴亮管理的万家优选混合同样也是高仓位运作,股票仓位占基金总资产的比例达93.41%,较一季度有所提升。其前十大重仓股包括兆易创新、圣邦股份、比亚迪、中微公司、深信服、华大基因、思瑞浦、用友网络、安恒信息和华测检测。可以看出,重仓股基本上集中在科创板和创业板。

具体来看,该基金第一大重仓股仍为兆易创新,此外增持圣邦股份为第二大重仓股,新进中微公司、思瑞浦为前十大重仓,启明星辰、汇川技术已退出该基金前十大重仓股行列。

万家优选混合持仓情况

黄兴亮在季报中表示:“经过一季度末的调整之后,二季度市场反弹。前期的热点板块均有较大幅度的修复,尤其是医药和新能源板块,由于行业景气度维持高位,表现更具持续性。前期相对抗跌的低估值的大金融板块表现相对较弱。科技板块在最后一个月也有所反弹。基金持续提高了半导体和计算机行业的持仓,降低了工控自动化和商业服务类个股的权重。截至季度末,基金风格偏成长。”

红星资本局责任编辑 任志江

综合中国基金报、券商中国、每日经济新闻

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。