白酒板块逆势大涨,张坤却减持了茅台、五粮液!招商中证白酒指数基金规模直逼700亿!白酒股还能买吗?

一线白酒遭抛弃?公募一哥张坤二季度调仓路径曝光,整体仓位下调,增持这些股…

原创王军

随着上半年行情结束,“顶流”基金二季度持仓动向也随之曝光。

7月20日,张坤管理的4只基金公布二季度报告,最新规模达1344.78亿元,与一季度末相比,增长了13.69亿元。

仓位方面,张坤管理的易方达中小盘仓位大幅下降,其中,五粮液、贵州茅台等被大幅减持,这或与该基金二季度遭大额赎回有关,二季度基金赎回份额达4.4亿份。

张坤管理规模增至1344亿元

作为“公募一哥”,张坤是公募历史上首位管理规模破千亿的主动权益类基金经理,截至二季度末,其管理规模继续增加至1344.78亿元。

其中,易方达蓝筹精选混合规模更是接近900亿元,达到898.89亿元,相当于一家中型基金公司的权益基金管理规模,较2021年一季末的880.16亿元,增加了18.73亿元。

易方达中小盘二季度规模则有所缩水,也是张坤管理的4只基金中唯一一只缩水的基金。数据显示,易方达中小盘规模为287.01亿元,较一季度末的314.64亿元,减少了27.63亿元。

具体仓位方面,张坤旗下4只产品的权益仓位二季度均有不用程度下降。其中,易方达中小盘股票仓位下降幅度超20%,股票市值占基金资产净值比例从一季度末的94.58%大幅降低至71.07%。据Wind测算,目前其仓位预计已经下降至61%。

另外3只基金的股票仓位保持在9成左右,但总体略有下降。易方达中小盘混合仓位的下降,或与其赎回压力有关。

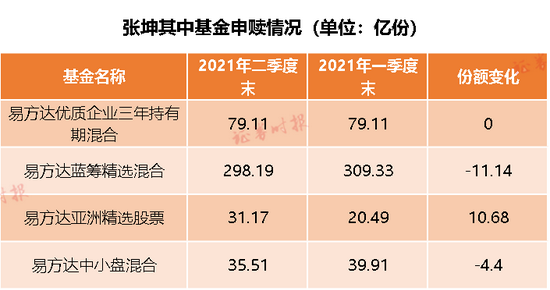

据证券时报记者统计,易方达中小盘混合最新份额为35.51亿份,较一季度末的39.91亿份,下降了4.4亿份,由于易方达中小盘混合的净值本身较高,并且目前该基金仍处于“不可申购可赎回”状态,因此,4.4亿份的赎回压力不言而喻。

此外,易方达蓝筹精选混合二季度也遭净赎回11.14亿份,不过,易方达蓝筹精选混合管理规模较大,净值也相对较低,并且该基金目前只是“限大额申购”,因此,总体赎回压力不是很明显。

值得注意的是,易方达中小盘混合、易方达蓝筹精选混合遭净赎回,而易方达亚洲精选股票则逆势获净申购10.68亿份。

净值表现方面,随着张坤仓位的调整,其基金表现趋于稳定,二季度易方达中小盘混合净值增长2.51%,易方达蓝筹精选混合增长了5.94%。今年一季度,受核心资产回调影响,张坤管理的4只基金一季度均未能实现正收益。

易方达中小盘大幅减持白酒股

过去几年,白酒股持续强势表现,作为重仓白酒股的基金,易方达中小盘净值和规模曾接连增加。

但随着白酒股出现回调,张坤的仓位也发生了明显变化。今年一季度,医疗健康股美年健康取代贵州茅台成为其第一大重仓股。

今年二季度,张坤更是对易方达中小盘作出了较大幅度调整,贵州茅台、五粮液等此前重仓持有的白酒股遭大幅减持,其中五粮液减持幅度达50.93%,贵州茅台减持幅度也达21.43%。华兰生物、恒生电子则继续获其增持。

值得一提的是,易方达中小盘前十大重仓股中,美年健康二季度跌幅最大,达到42.12%,持仓市值占基金净值比例也由一季度末的第一大重仓股下降至第六大重仓股。

中炬高新二季度跌幅也较大,但张坤持仓未发生变化。

在经过前期的大幅回调后,今年二季度,通策医疗股价出现明显反弹,也是张坤管理的易方达中小盘前十大重仓股中表现最好的股票,目前上升为其第一大重仓股。

易方达蓝筹精选混合增持二线白酒股

与易方达中小盘操作类似,贵州茅台、五粮液遭易方达蓝筹精选混合减持,但幅度不是很明显,不同的是,泸州老窖、洋河股份等二线白酒股则获其大幅增持,其中洋河股份增持幅度达到68%,泸州老窖增持幅度达24.16%。

另外,港交所、腾讯控股等港股股票也获其增持,而美团则被减持16.92%的股份。招商银行、海康威视等持仓未发生变化。

从个股表现来看,张坤二季度大幅增持的洋河股份涨幅最大,达到25.66%,也是所有重仓股中,涨幅贡献较大。

受人事变动以及一线白酒股持续震荡影响,洋河股份一季度总体表现不佳,但进入二季度后开始持续震荡攀升。

近期,洋河股份推出上市以来首次股权激励,主要面向公司管理层及核心骨干展开,受此影响,洋河股份股价再次震荡走高。分析认为,本次股权激励措施将驱动公司继续实行战略转型,坚定高质量发展路线,在“二次创业”的路上行稳致远。

此外,海康威视二季度持续震荡反弹,也为易方达蓝筹精选混合贡献了不少涨幅。

易方达优质企业三年持有期混合同样也大幅加仓了洋河股份、泸州老窖等二线白酒股,贵州茅台获其小幅增持,而五粮液则被小幅减持。港交所、腾讯也获其增持,美团被减持,平安银行、爱尔眼科等持仓未变。

张坤:未来几年预期回报率下降可能是难以避免的

回顾二季度,张坤认为,虽然偶有疫情,但国内的企业经营活动和居民生活基本恢复正常,同时货币政策保持宽松。全球来看,随着疫苗的接种,各国的企业经营活动也开始缓慢恢复。股票市场方面,二季度分化较为明显,新能源、汽车、电子、医药等行业表现较好,而农林牧渔、房地产、家电等行业表现相对落后。

张坤持仓策略也因此发生了调整,易方达中小盘降低了食品饮料等行业的配置,增加了计算机等行业的配置;易方达蓝筹精选降低了计算机等行业的配置,增加了电子等行业的配置;易方达亚洲精选降低了消费等行业的配置,增加了银行、地产等行业的配置;易方达优质企业三年持有期混合降低了计算机等行业的配置,增加了医药、银行等行业的配置。

疫情后,随着全球流动性的放松,全球股市都有了显著上涨。对于一些市场公认长期有成长空间行业(科技、医药、消费、新能源)中的优质公司,除了业绩增长的驱动,估值也得到了显著的提升。张坤认为,面对越来越高的市盈率水平,对企业的估值方法也越来越多采用远期(如2025年甚至2030年)市值贴现回当年,似乎只有这样,投资者才能获得一个可以接受的回报率水平。

张坤还表示,对于未来5年行业竞争格局的判断难度恐怕只增不减。综合来看,如果正确,可能只获得一个平庸的回报率,但一旦错误,却面临不小的损失。在这样的赔率分布下,对于投资来说显然是高难度动作。

同时,张坤也反思了今年一季度的持仓策略,张坤表示,在行业竞争格局激烈的情况下,要么在热门行业进行深入研究,试图获得更高的概率确信度,要么在不那么拥挤的行业,稍微牺牲一些概率,承担多一点不确定性,获得更佳的赔率回报。如果股市暂停,5年后恢复交易,每个企业能带来多少的预期复合收益率,从目前的判断来看,未来几年预期回报率下降可能是难以避免的。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。