【热点直击】钢铁板块走强,多家钢企业绩创历史最好水平!周期行情扩散,机会来了如何把握?可持续性还有多强?最新解读>>

23万亿!公募基金二季报大盘点

来源:天相投顾投资研究中心

研究员:白云逸、王子阳

分析师:杨佳星(执业证书号:A1320520090002)

如无特殊说明,数据来源:天相投顾,数据截至日期:2021/07/21

2021年二季度国内经济实现全面复苏增长,在此背景下A股市场在历经一季度短暂回调后震荡企稳,逐步回升,各主要指数表现优异,上证指数上涨4.34%,沪深300指数上涨3.48%,创业板指数大涨26.05%。二季度创业板主导的结构性行情更加考验基金经理的投资布局及择时选股能力。目前,基金二季度报告已全部披露完毕,以下将对二季报基金规模及持仓等情况进行盘点。

基金市场规模情况盘点

截止2021年7月21日,共143家基金公司披露了2021年二季度基金报告,基金市场继续稳步增长,基金总规模再创纪录,突破23万亿大关,规模达23.08万亿元,较上年二季度增长35.59%,较上个季度增长5.95%。近年越来越多的投资者认可权益类基金使得基金规模增长迅速,本季度基金剔除货币式和短期理财债基总体规模(含估算)达13.76万亿元,较上季度末增长8.93%。

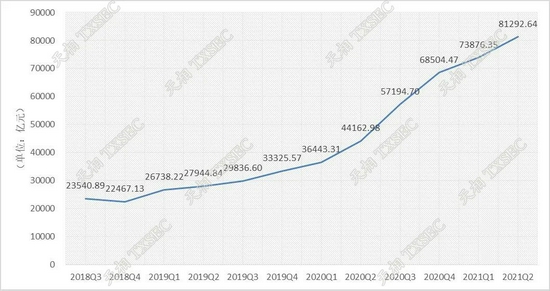

2021年二季度,权益类基金规模继续创下新高。截至2021年6月30日,权益类基金规模已突破8万亿,达到81292.64亿元,较上季度增长10.04%,显著高于全市场基金规模增长率。由上图可见,除2018年四季度规模小幅下跌外,权益类基金规模已连续两年多呈现逐渐增长的趋势,显示出对投资者持续增加的吸引力。

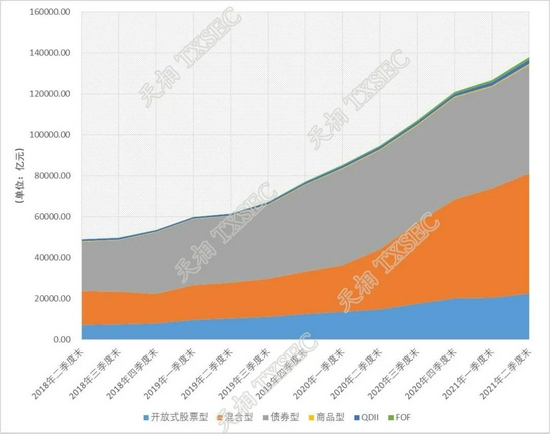

分门别类来看,二季度末股票基金规模22614.75亿元,较上季度末增长9.96%;混合型基金规模58677.89亿元,较上季度末增长9.97%;债券型基金规模53071.29亿元,较上季度末增长6.82%;商品型基金规模474.15亿元,较上季度末下降2.36%;QDII基金持续发展,规模达到1959.82亿元,较上季度末增长15.27%;FOF基金规模1273.86亿元,较上季度末增幅明显,增长21.66%.

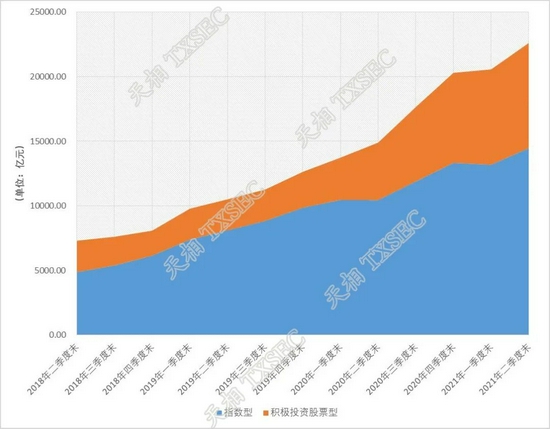

截止2021年二季度末股票基金规模22614.75亿元,较上季度末增长9.96%,其中指数型基金规模14461.97亿元,较上季度末增长9.69%、积极投资股票型基金规模8152.78亿元,较上季度末增长10.44%。

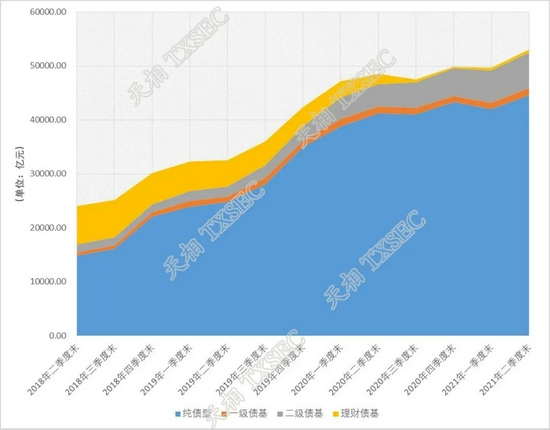

截止2021年二季度末,债券型基金规模53071.29亿元,较上季度末增长6.82%,其中纯债型基金规模44587.62亿元,较上季度末增长6.04%、一级债基规模1372.29亿元,较上季度末增长18.43%、二级债基规模6597.50亿元,较上季度末增长10.04%、理财债基规模513.88亿元,较上季度末增长6.39%。

基金公司规模情况盘点

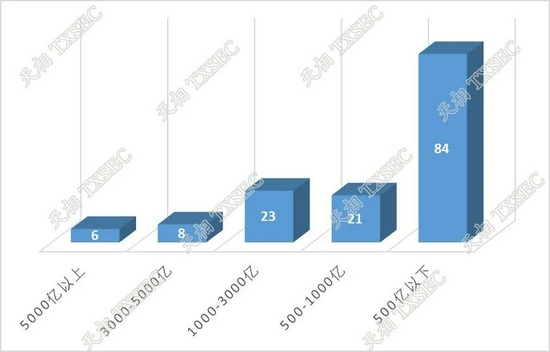

截止2021年二季度末,剔除货币和理财债基的规模统计中,规模5000亿以上的基金公司有6家,占比29%;规模在3000-5000亿的公司有8家,占比22%,由此可以体现出基金市场的马太效应严重,这14家头部基金公司占据了51%的市场份额。剩下的49%的市场份额128家基金公司占有,分别是23家规模在1000-3000亿的基金公司占比28%;21家规模在500-1000亿的基金公司占比11%;以及84家规模在500亿以下的基金公司占比10%。

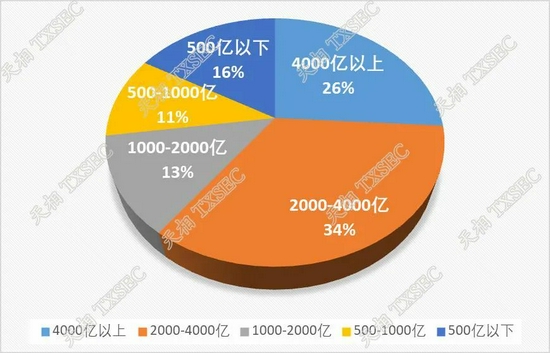

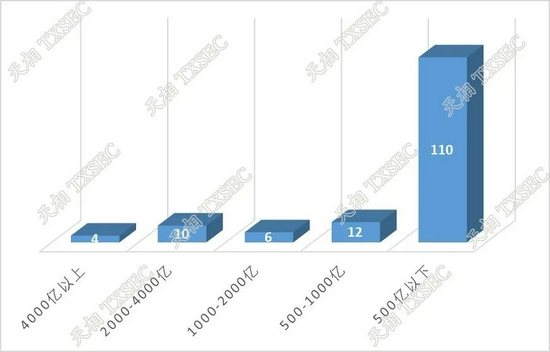

截止2021年二季度末,权益类基金的规模统计中,规模4000亿以上的基金公司有4家,占比26%;规模在2000-4000亿的公司有10家,占比34%,由此可以体现出权益类基金市场的马太效应更为严重,这14家头部基金公司占据了60%的市场份额。剩下的40%市场份额由128家基金公司占有,分别是6家规模在1000-3000亿的基金公司占比13%;12家规模在500-1000亿的基金公司占比11%;以及110家规模在500亿以下的基金公司占比16%。

基金持仓情况盘点

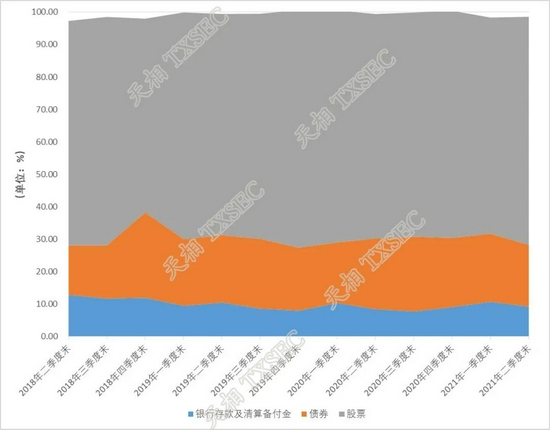

2021年二季度全市场混合型基金仓位整体上升,其中偏股混合型基金的平均可比仓位70.42%,较上期上升5.59个百分点;偏债混合型基金的平均可比仓位为19.03%,较上期下降9.50个百分点。结合二季度五六月份市场行情上升的事实可以看出大部分基金经理对于A股市场持乐观态度,将混合基金中股票的仓位拉高。

从基金公司角度看,金信基金、长江资管、中银国际证券、泰信基金、金鹰基金、新沃基金、蜂巢基金、惠升基金、华泰柏瑞基金、前海开源基金对市场行情表示看好,增加了股票的持仓比例,其中金信基金与长江资管的股票持仓比例大幅度增加可能是由于规模基数较小。兴华基金、华润元大基金、安信基金、中融基金、万家基金、博远基金、中加基金、华泰保兴基金、诺德基金、东吴基金与上面10家公司看法相反,他们都增加了债券的持仓比例,或是这些公司新发了债券类基金。

表1 基金公司股票持仓比例增长前十

表2基金公司债券持仓比例增长前十

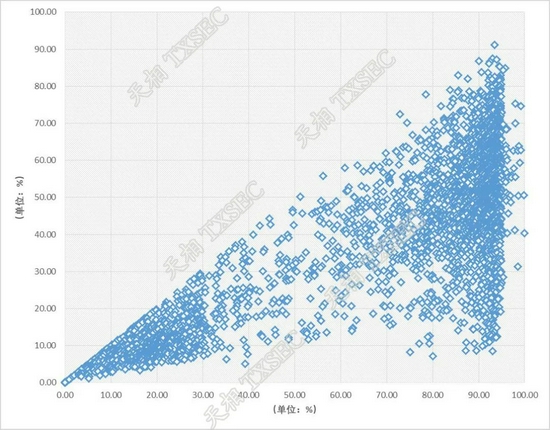

由下图可以看出,市场上权益类基金的股票占净值比例主要集中头部和尾部,从尾部可以看出,股票占净值比例低的基金重仓股占净值比例也会相应的低一些;反观头部,股票占净值比例高的股票重仓股占净值比例由高到低均有分配,这可能是由于一部分基金经理看好市场,他们基金的持股集中度很高,另一部分基金经理持股较为分散,采取配置型策略。

从基金方面看,九泰久元量化股票A、银华中小市值量化优选股票A、国泰医药健康股票A、大成睿裕六个月持有期股票A、大成睿鑫股票A、大成高新技术产业股票A、创金合信数字经济主题股票A、前海开源中药研究精选股票A、宝盈品牌消费股票A、易方达金融行业股票这十只基金的持股集中度特别高,受到单一股票的波动风险较大,有利有弊。

表3 股票型基金持股集中度前十

2021年二季度,积极投资偏股型基金的重仓股TOP10整体较上季度变动不大,美的集团下滑出重仓股前十行列,前十新增招商银行。中国中免、泸州老窖的基金持有总市值及排名有所下降,宁德时代、药明康德(维权)、隆基股份的基金持有总市值及排名有所上升。二季度,基金经理偏爱贵州茅台、宁德时代及五粮液,持有这些股票的基金个数均达到1000或以上。从涨跌幅上来看,二季度重仓股TOP10大多获得正涨幅,其中宁德时代、隆基股份、药明康德及迈瑞医疗涨幅显著,分别达到66.00%、41.66%、34.31%、20.89%,仅中国中免小幅下跌。7月以来药明康德上涨明显,涨幅达5.66%。

表4 积极投资偏股型基金重仓股前十(2021Q2)

统计口径:公布2021年2季报的3766只积极投资偏股型基金,包括封闭式基金,开放式股票型和混合型基金,不含债券型、货币型、保本型和指数型基金。

2021年二季度积极投资偏股型基金增持前三分别是宁德时代、药明康德、爱尔眼科;减持前三分别是中国平安、美的集团、恒瑞医药。增持TOP10的证券行业主要分布在电源设备、医疗服务、电子制造、稀有金属等;减持TOP10的证券行业分布比较分散,有白色家电、保险、化学制药、房地产开发等。从二季度涨跌幅来看,增持TOP10的证券均有大幅上涨,减持TOP10的证券多数下跌。

表5 积极投资偏股型基金增减持前十(2021Q2)

基金经理持仓及观点

二季度,多位明星基金经理也进行了仓位调整,以下列出5位基金经理(按首字母排序)的二季度市场回顾、仓位调整及后市展望。

冯明远——信达澳银新能源产业股票

季报观点:2021年二季度,本基金增持新能源、半导体、化工、周期行业等制造业股票,具体配置方向包括锂电池、光伏、半导体、先进装备、新材料等领域。站在当下这个节点,我们认为新能源、科技领域仍将是未来中国3-5年最确定、最优质的赛道之一。

展望未来,新能源汽车、半导体、电子等产业投资前景较好,我们希望与优秀的上市公司共同成长。

表6 信达澳银新能源产业股票持仓

由上表可知,二季度信达澳银新能源产业股票前十大重仓股新增7只,多为锂电池、半导体等行业,退出十大重仓股的多为电子制造、电子元件等行业。宁德时代较上期占比增加1.78%,成为第一大重仓股。

林英睿——广发价值领先混合

季报观点:二季度,市场风格再次出现剧烈波动,一季度表现最好的价值风格在 5 月后出现较大的相对回撤,成长与价值的收益差异再次来到高分位水平,属于小概率事件范畴。正如在一季报里写到那样:“虽然我们从2020年下半年开始一直看好价值风格的回归,但是这种回归应该不是一蹴而就的,中间会经历各种各样的挑战和反复。”从二季度,特别是5月-6月的数据来看,经济逐渐企稳走平的同时,流动性出现非常宽松的特征。在这种环境下,一般成长风格是阶段性占优的。我们不做风格轮动,坚持在中高频经济数据里寻找线索,客观评判价格和价值的收益差异,耐心守候均值回归。二季度,本基金继续保持了对顺周期方向的配置,结构仍然紧扣具备成长空间的低估值领域。二季度初,仓位维持中性,期末仓位被动提升。

展望下半年,我们认为随着疫苗全面接种,无论国内还是国际社会都会逐步恢复到疫情前状态,流动性更加宽松的可能性较低。随着经济持续向好,低估值行业可能表现更好。

表7 广发价值领先混合持仓

由上表可知,二季度广发价值领先混合前十大重仓股新增6只,杭州银行、中煤能源持续两个季度位列前三大重仓股。二季度前十大重仓股行业分布较一季度更加分散,二季度减持了部分煤炭开采、工业金属及专业设备领域的股票,增加了半导体、稀有金属、航空运输、高低压设备等行业的股票配置。

章晖——南方新优享灵活配置混合

季报观点:随着美债收益率的回落,二季度市场整体反弹。风格方面,高增长个股大幅跑赢,行业层面,电新、电子、汽车和化工行业指数涨幅超过 20%,农林牧渔、地产和家电行业表现不佳。本基金在二季度净值有一定程度反弹,但对于医药、光伏、白酒等行业都出现一些误判,反弹幅度一般。

我们认为,只有投资于能够持续价值创造的企业才能给投资者带来持续的投资回报。从需求角度来看,老龄化和碳中和都是未来 20 年的投资主题,与之相关的医疗服务和新能源行业大概率能够走出长期牛股。从供给角度看,中国企业在全球竞争力的提高和部分传统行业集中度提升也是不可逆的趋势,在疫情的催化下这种趋势甚至得以加强。举例来说,前者有半导体和高端制造业的进口替代和品牌服装业的国潮兴起,后者有白酒行业千元价格带的崛起和建材等行业的强者恒强。下半年的主要风险仍然在估值模型的分母端,虽然我们认为海外长期有效需求不足并不支持长端利率维持在较高水平,但如果大宗商品价格等超预期的上涨仍有可能带动利率水平上升,对目前估值水平较高的成长股带来风险。

表8 南方新优享灵活配置混合

由上表可知,二季度南方新优享灵活配置混合除大幅加仓宁德时代外,还增持了五粮液和山西汾酒,并相应减持了贵州茅台。前十大重仓股二季度新增4只,主要为化学制品、银行、医疗器械行业,二季度前十大重仓股主要分布在电气设备、生物医药、食品饮料、化工等领域,相比一季度减少了旅游、建筑材料等行业的配置。

郑泽鸿——华夏能源革新股票

季报观点:二季度,市场显著反弹。随着疫苗的接种,疫情在全球范围内逐步得到控制。海内外经济呈现逐步复苏的趋势。海外市场方面,美国通胀有抬头的趋势,但货币政策仍没有显著收紧,纳斯达克指数、标普指数、道琼斯指数均创出历史新高。A 股二季度显著反弹,新能源、医药、半导体等成长方向表现较好。

报告期内,本基金保持了一贯的风格,维持了较高的仓位,主要配置在新能源车产业链、光伏等板块上。新能源短期市场热度较高,某些环节的公司股价已经呈现短期泡沫化的倾向,本基金在仓位上也做了一些调整。站在长周期角度看,我们认为,新能源长期空间依然很大,汽车电动化的过程刚刚开始,未来将进入加速电动化的阶段。光伏平价时代也将到来,在一次能源角度看,光伏发电占比提升空间依然很大。虽然新能源短期股价呈现了一定泡沫化倾向,但站在中长期维度看,行业仍具备较大的投资机会。

表9 华夏能源革新股票

由上表可知,二季度华夏能源革新股票前十大重仓股整体变动不大,璞泰来较一季度有明显加仓,新增十大重仓股三花智控、福耀玻璃和三一重工,分别属于白色家电、汽车零部件及专用设备行业。二季度十大重仓股行业分布整体较一季度变动不大,新增机械设备行业的配置、降低了钢铁行业的配置。

赵诣——农银工业4.0混合

季报观点:市场在基金收益率连续两年大年,流动性宽松,居民财产持续进入基金产品的情况下,开年以机构重点持仓的公司连续上涨,春节后,随着市场对流动性收紧预期增加,叠加机构重仓股涨幅较大,估值相对较贵,以机构重仓股为主的“抱团股”出现大幅调整,进入二季度,随着业绩开始公布,流动性并未如预期般的收紧,对于业绩超预期,行业景气度延续的新能源汽车、半导体、CXO 等方向出现大幅上涨,甚至创出历史新高。截止上半年,上证综指上涨 3.40%,深证成指上涨 4.78%,创业板指上涨 5.08%。

从上半年来看,基金上涨 14.63%,整体在一季度表现较差的情况下,在二季度出现了明显的上涨。在操作上,整个上半年保持在一个较高的仓位水平,结构上利用一季度末市场大幅调整的机会,将仓位集中到竞争力强,估值已经回归合理的新能源、科技龙头上,由于业绩超预期等因素,使得部分公司在二季度出现大幅上涨。本质而言,我们希望的是能选择到优秀的公司,并伴随其一起成长,因此我们会以更长远的眼光来看待组合里的公司,目前组合持仓主要集中在计算机、电子、机械、电力设备、军工、医药和精细化工等行业。

展望下个季度,随着市场在二季度出现明显上涨,同时高景气行业里的公司股价表现更为明显,后续更多的会选择性价比匹配,具有核心竞争力的好公司,结合我们调研情况来看,在高端制造业里,目前新能源汽车、军工、半导体,仍然处于供不应求的情况,这也是很长一段时间值得我们重点关注的方向。整体上我们没有特别大的变化,更加关注有“增量”的方向,一个是技术进步带来需求提升的方向,包括新能源和 5G 应用;另外一个是在“国内大循环为主体,国内国际双循环相互促进”定调下的国产替代、补短板的方向,尤其是以航空发动机、半导体为主的高端制造业。组合配置上仍然以 5G 产业链、新能源、高端制造为主。

表10 农银工业4.0混合

由上表可知,二季度农银工业4.0混合前十大重仓股整体变动不大,赣锋锂业及隆基股份有明显加仓,十大重仓股新增璞泰来和闻泰科技。二季度十大重仓股主要分布在电气设备、电子、化工等行业,整体较一季度变化不大。

展望第三季度,公募基金行业的持续增长,值得广大投资者拭目以待!

数据说明

数据来源:天相投顾,数据截至日期:2021/07/21

牛市来了?如何快速上车,金牌投顾服务免费送>>

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。