一、工银理财产品杠杆率较低

早期在金融领域加杠杆是很常见的操作,例如在银行业,银行在理财产品投资运作期间,往往以资产为担保向同业进行拆借或以其所持有资管产品份额进行质押融资、以债务资金购买资管产品等方式进行融资,再将融资所得金额投入相应的底层资产对产品进行加杠杆,以期增厚产品业绩,此时该款产品的总资产将大于净资产。然而加杠杆的行为即会放大收益也会放大亏损,当产品业绩下滑时,损失也将按照杠杆翻倍,风险极高。近几年在金融业大举去杠杆的政策下,银行理财方面也出台了相应的法规控制杠杆,2018年资管新规规定:每只开放式公募产品的总资产不得超过该产品净资产的140%,每只封闭式公募产品、每只私募产品的总资产不得超过该产品净资产的200%。

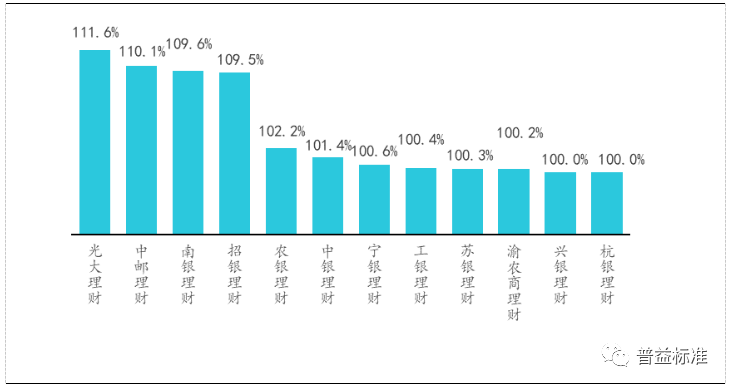

普益标准根据各理财子公司季度报告中公布的理财产品持仓情况,通过计算每款产品的总资产/净资产,得到每只产品的杠杆率,再将所有产品杠杆率进行平均,得到自2019年4季度以来各理财子公司理财产品的平均杠杆率。统计结果显示,各理财子公司产品杠杆率总体不高,在可获得的产品数据中,光大理财、中邮理财、南银理财和招银理财四家理财子公司理财产品的平均杠杆率在110%左右,部分产品杠杆率较高,例如中邮理财的邮银财富·理财宝人民币理财,其2021年1季度末杠杆率达到了153%,其他理财子公司的杠杆率水平均较低。其中工银理财产品平均杠杆率为100.4%,在12家理财子中排名中后。

图1:截至2021年1季度各理财子公司理财产品平均杠杆率

数据来源:普益标准金融数据平台

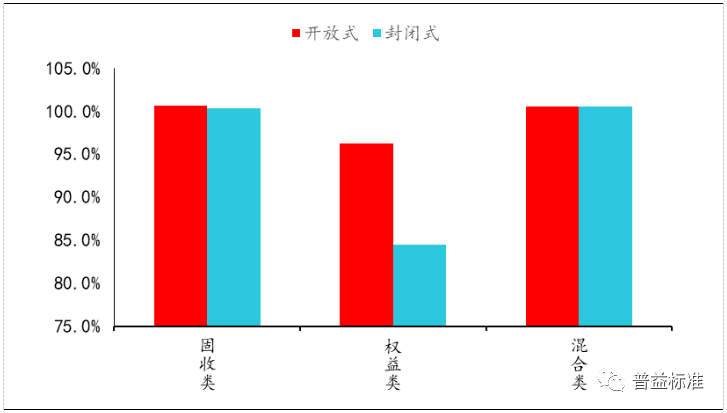

分产品类型来看,固收类产品和混合类产品的平均杠杆率一样高,均为100.47%,权益类产品最低,为98.45%(注:因四舍五入的原因,存在部分计算出的总资产小于净资产的情况)。且封闭式产品较开放式产品的杠杆率高0.05%。从工银理财的产品杠杆率来看,工银理财倾向于对固收类产品加杠杆,一方面固收类产品收益较低,通过加杠杆可以放大收益,另一方面,其风险可控,发生亏损的可能性较小,因此由杠杆效应带来的亏损也较小。而权益类产品因风险较高,整体产品杠杆率较低。具体来看,工银理财产品中杠杆率超过110%的有5款产品,分别为工银理财·“鑫得利”全球轮动收益延续型1+4年产品QQLD1901、鑫添益固收增强型(每周开放)个人理财产品GSZQ1903、鑫得利私银尊享固定收益类封闭净值型理财产品(19GS2807)、“鑫得利”全球轮动收益延续型1+4年产品QQLD1903和恒睿睿盈私银尊享90天持盈混合类开放式理财产品20HH6805。其中工银理财·“鑫得利”全球轮动收益延续型1+4年产品QQLD1901杠杆率最高,截至2021年一季度,其杠杆率达到了142.9%,5款产品中4款为固收类产品,1款为混合类产品。

图2:截至2021年1季度工银理财不同产品类型产品平均杠杆率

数据来源:普益标准金融数据平台

注:本报告在计算杠杆率时未扣除托管费,因此部分产品杠杆率计算结果高于银行公布数据。

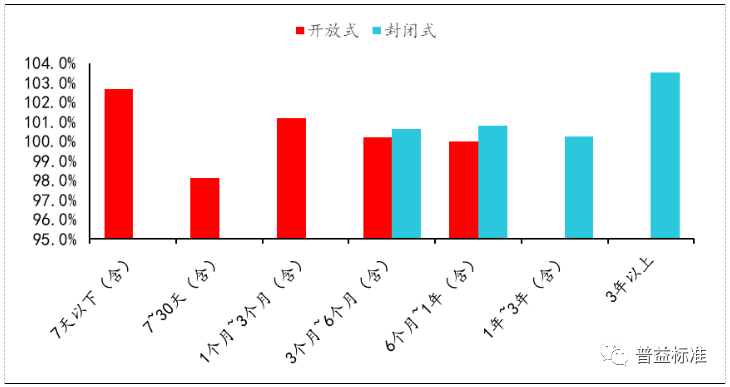

从不同期限类型看,开放式产品中7天以内的产品杠杆率最高,这也间接解释了为什么银行很多短期限产品能够做到明显比货币基金收益高的原因。而封闭式产品中3年以上的产品杠杆率最高。

图3:2021年1季度工银理财不同期限产品平均杠杆率

二、加杠杆情况下,产品收益波动被放大

产品收益方面,截至2021年一季度末,以上产品中,固收类产品中有38款产品成立以来年化收益率低于业绩比较基准,占所有固收类产品数量的比重为43.7%,另外56.3%的产品收益率跑赢了业绩比较基准,平均收益率为5.0%。值得一提的是,在这些产品中,有20款产品成立以来年化收益率超过了6%,更有5款产品收益率将近10%。混合类产品表现更为亮眼,仅有21.6%的产品年化收益率不及业绩比较基准,另外78.4%的产品收益率均跑赢了业绩比较基准,平均收益率为7.66%。在这些产品中有44款产品成立以来年化收益率超过10%,最高的是工银理财·全鑫权益私银尊享混合类封闭净值型理财产品(20HH3812),收益率达到了18.58%。截至2021年1季度,仅有一款权益类产品公布持仓数据,其收益率略高于业绩比较基准。(注:收益率采用累计净值计算,未扣除相应管理费和赎回费用等费用,不代表实际年化收益率,实际收益率以银行公布结果为准)。整体来看,截至2021年1季度,工银理财产品表现良好。

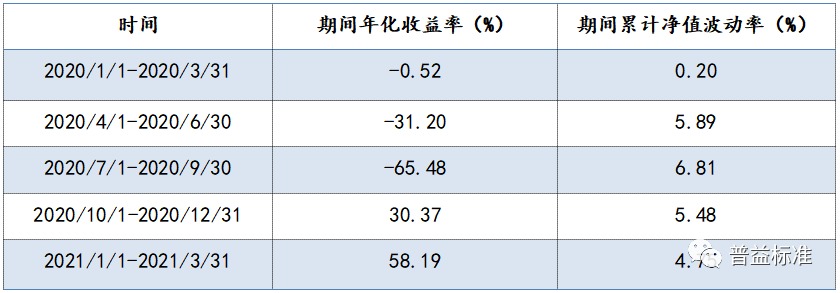

风险方面,截至2021年1季度末,固收类产品近3月累计净值波动率为0.53%,其中工银理财·“鑫得利”全球轮动收益延续型1+4年产品QQLD1901在2020年采取“现金分红+份额减退”的方式,使用净值1进行份额退减,将初始投资的全部本金退还给投资者,份额减退后客户持有份额减至原持有份额的1%,而剩余部分作为客户盈利部分继续运作。为了提高剩余资产的收益率,该款产品的理财经理在2020年2季度对产品增加了杠杆,根据普益标准的统计,截至2020年2季度末,该产品净资产为1109630.21元,而总资产为1597869元,计算杠杆率达到了144%。其中63.35%的资产投向景顺长城优势投资5号QDII单一资产管理计划,该资管计划投资于挂钩“瑞银南方东英全球跨资产趋势配置指数”的结构性票据。因景顺长城投资5号QDII单一资产管理计划在2020年2季度和3季度发生了亏损,因此导致工银理财的该款产品在此期间也相应发生亏损,该款产品2个季度近3月年化收益率均低于-30%,而4季度以来收益率则大幅攀升,从2020年2季度开始,该款产品累计净值波动率较大,均超过了4%,在加杠杆之前,即2020年1季度,该款产品累计净值的波动率仅有0.2%,差距显著。可以看出,加杠杆即放大了产品收益,同时也放大了损失。但值得注意的是,该款产品是在退还投资者本金后,对剩余金额进行了加杠杆,因此对于客户来说,相当于先进行了保本,其后产生的收益则属于超额收益。去除该款产品后,固收类产品整体波动率为0.53%,波动较小;混合类产品的近3月波动率为1.17%;权益类产品近3月波动率最大,为1.37%。

表1:2020年以来工银理财·“鑫得利”全球轮动收益延续型1+4年产品QQLD1901各季度收益率及波动率

数据来源:普益标准金融数据平台

三、银行理财需慎重加杠杆

从以上分析可以看出,各理财子公司对理财产品加杠杆均持较为谨慎的态度。工银理财产品整体杠杆率较低,其中仅银理财·“鑫得利”全球轮动收益延续型1+4年产品杠杆率较高,其后发行的类似产品杠杆率均较低。加杠杆对于理财产品的收益和损失均具有放大作用,特别是在短期内,当市场出现波动时,产品的波动进一步被放大,容易给投资者造成产品收益不稳定的感觉。杠杆操作适合于风险偏好能力强的客群,既能享受高杠杆带来的高收益,同时也可承受其带来的风险,而购买银行理财的客户群体整体风险承受能力较低,贸然加杠杆很有可能损失客户群。

(文章来源:普益标准)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。