白酒暴跌能否抄底?基金最新动向揭秘!中信证券建议这样布局,两大机构强烈推荐五粮液,董广阳看好这只票>>

随着中国经济持续发展和资本市场逐步对外开放,内地与香港资本市场的连结变得更加紧密。一方面,内地机构积极“走出去”,将视野投向港股市场乃至全球;另一方面,丰厚回报不断吸引海外资管机构积极布局中国市场。

两地市场有何共性与差异?全球视野下中国的投资机会在哪里?新兴产业如何驱动中国发展?对此,上投摩根基金携手外资资管巨头摩根资产管理,打造了专栏,通过海内外投资专家的深度对谈,为投资者提供深刻的市场洞见和专业的投资建议。

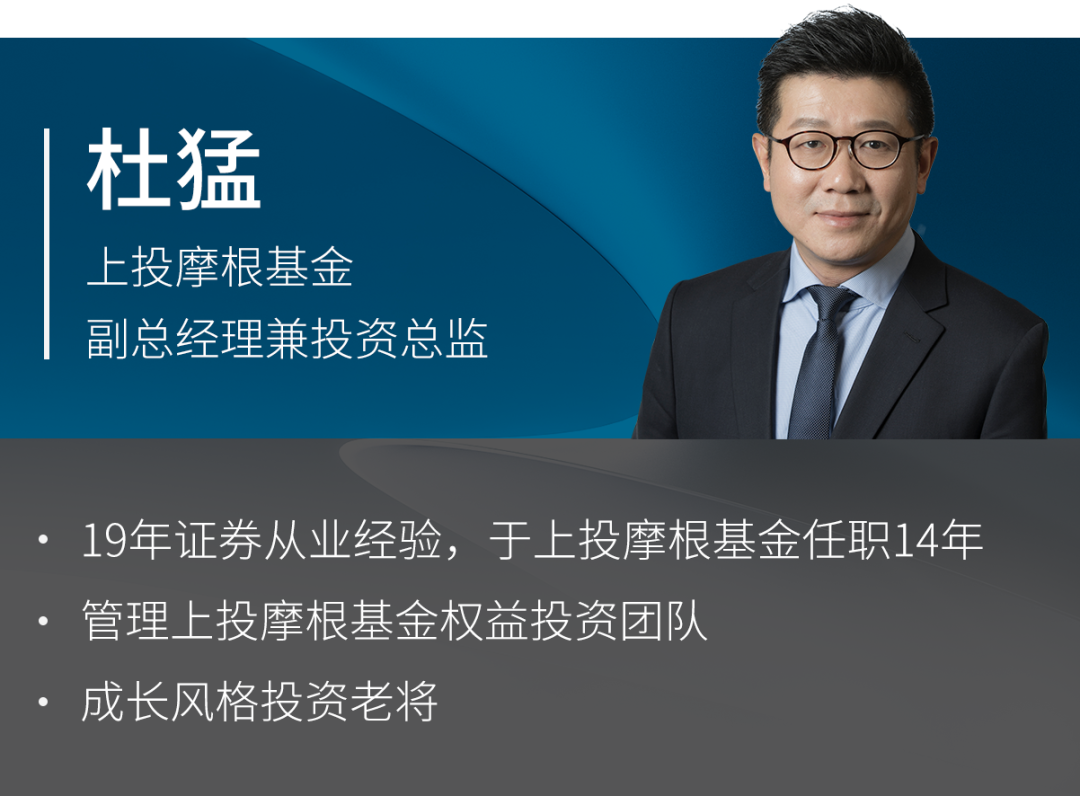

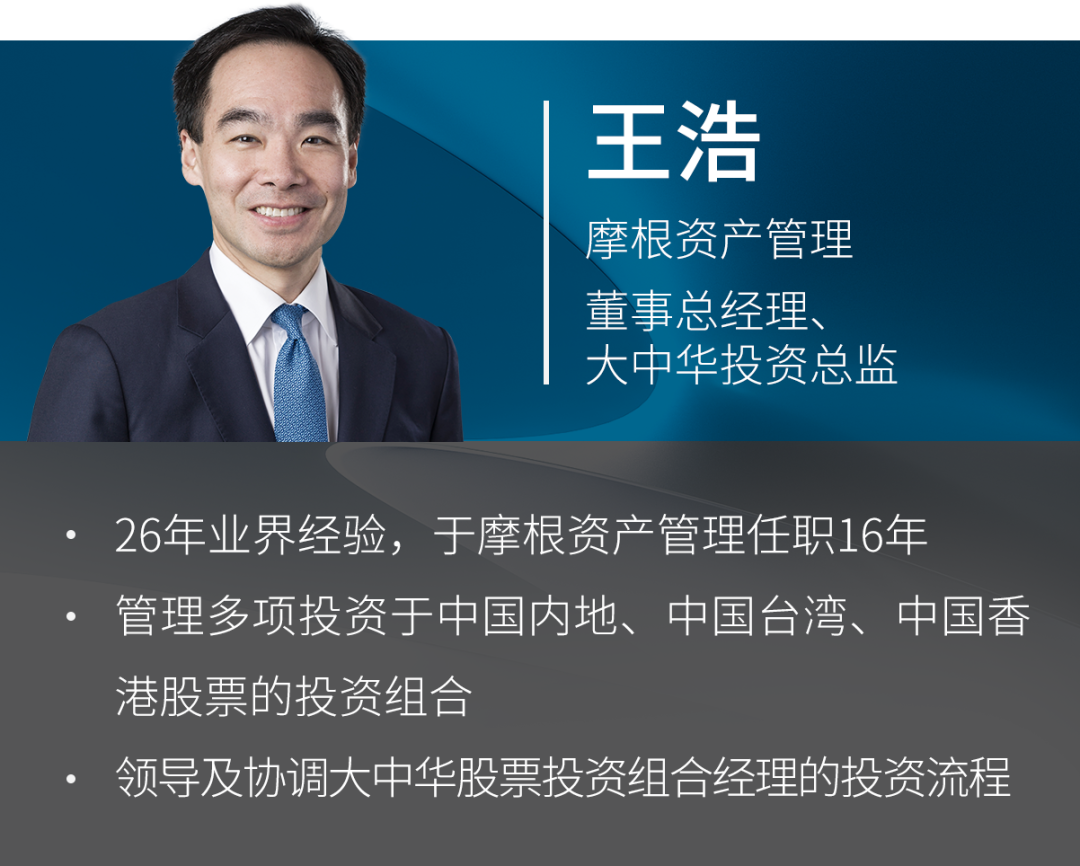

本期专栏,上投摩根基金投资总监杜猛将对话摩根资产管理大中华投资总监王浩。两位业内资深投资老将就两地市场和各自的投资理念进行观点的分享。

杜猛 过去两年A股经历了对权益资产重新定价的过程,几乎所有的A股行业龙头的股价在过去两年都收获了不错的涨幅。伴随这个过程逐渐进入尾声,市场将更关注企业估值和业绩增长是否匹配。

我们始终认为,权益投资实际上投资的是未来。如果一家企业想要获得更高的估值,那就必须用成长来证明自己。因此,我们认为要重点关注具有强成长性的行业赛道和企业,而新兴科技行业将会是重点的关注方向。其中,符合中国社会发展和经济发展需要的相关产业,包括新能源、半导体、物联网在内的新兴科技产业,将有机会涌现出一批优质企业。

王浩作为坚定看好中国股票的长期投资者,我们同样看好成长板块未来的增长潜力。年初至今A股之所以未能延续2020年的强劲升势,主要原因在于两个周期。首先是经济周期:中国经济从新冠疫情的打击中率先恢复,目前经济增长在稳健中也开始见顶;其次是政策周期:疫情期间的政策刺激措施逐步开始回调正常化,抑制了估值扩张。

目前,我们会更多关注成长型板块中带有周期性的、对经济周期较为敏感的股票。举例来说,科技板块中半导体等硬件企业比软件企业更受经济周期影响,所以现在能更多受惠于全球经济复苏下的需求反弹。

王浩 就市场结构而言,港股的主要参与者为机构投资人,外资的参与比例偏高,他们通常比较关注企业的中长期基本面。A股市场交投则仍以个人投资者占多数,有时会对消息面比较敏感。另外,两地股市的资金流受不同因素驱动,港股资金流与海外市场的关联度会更高。

就板块而言,港股有很多新经济板块的投资标的,其中尤其是互联网龙头备受关注,存在明显的赢家独大的现象。而A股目前在科技板块中互联网企业较少,软件和硬件企业较多。

杜猛 我们认为,相比于A股,港股的投资价值体现在新经济板块中A股相对稀缺的投资标的。例如,很多国内互联网企业选择在香港上市,并且未来很多优质的企业会选择回港股上市;同时,港股有很多知名的消费品牌,包括餐饮、服装企业,此外还有一些优质生物医药企业。这些优质的港股标的是对A股市场很好的补充,有利于补足整个投资链条。

杜猛从过去到未来,产业结构始终在发生变化,既有产业大方向上的变迁,也有产业内部的调整。在一些近年来快速崛起的行业中,比如新能源车和光伏行业,许多现在的行业龙头公司,10年前可能毫不起眼。又比如,医药行业投资经历了从原料药、仿制药企业为主,转向到现在创新药、医药器械、医药服务这些子赛道,这同样反映了当下社会和经济发展的需要。

因此在投资的时候,我们不仅要看大的产业方向,同时也要关注产业内部是如何转换的。我们始终认为,任何一笔投资都是投资一个时代,投资这个时代优秀的行业。未来十年,我们仍然看好科技、医药和消费三大赛道,但同时也需时刻把握赛道内细分行业脱颖而出的机会。

王浩 在我看来,中国经济和中国股票的长期增长趋势不会动摇。作为着眼长期回报的投资者,我们同样看好在科技、消费和健康医疗板块未来的增长动力。

首先,中国科技发展日益扩展渗透到生活,另外地缘政局风险也导致国内科技业致力发展自给自足的经济实力,以期减少对进口软硬件的依赖。未来科技板块潜力不减,以软件为例,随着行业结构变化,很多领先的软件公司正处于业务模型转型期,有些现在没盈利不赚钱的企业,长远来看非常具有吸引力。硬件板块现在同时受惠于周期性及结构性发展机遇,其中更看好技术门槛较高的行业。

其次,新冠疫情促使全球范围内健康护理服务和产品需求上升。对中国市场而言,政策支持,中产阶层需求和本土专才也都是推动行业发展的主要动力。我们尤其关注创新药领域、合约研究商及合约开发和制造商,以及医疗器械等赛道。

此外,随着家庭收入提高,生活水平上升,中国中产阶层在日常生活以及娱乐方面的消费升级愈见殷切。我们预期消费将成为中国未来经济增长的主要动力之一。其中,受益于消费升级的必需消费品行业有望进一步整合,龙头企业有望受惠。

王浩 摩根资产管理是最早一批开始投资中国市场的外资资管,我们从1994年就开始投资大中华区股票,2006年开始投资A股。此外,我们团队在全球新兴市场投资已经有半个世纪,经验告诉我们如果能在合适的股价买入优秀的企业,长远回报将是非常可观。这个投资信念支撑我们始终致力提升投研能力,同时加强分析企业在环境、社会和公司治理(ESG)范畴的应对措施,务求发掘出能为投资人带来可持续性回报的优秀标的。

杜猛 从业这么多年,我感觉在投资理念上有所坚持、同时也有所突破。权益投资更多的还是投资这个时代优秀的行业和上市公司。顺应时代的发展,寻找景气行业中的优质企业,通过业绩的增长为组合贡献超额收益,这是我始终坚持的。

如果说有什么变化的话,和以前相比,组合中单一资产的集中度降低了。我希望能够把行业集中度控制在一个适度范围之内,这样组合的波动也会下降。降低组合波动率的同时努力增厚超额收益,这样投资者的持有感受也会变好。简单来说,我现在更愿意去做一些长期的事情,而不是短期投资。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。