【策略会|站在当前时点,私募大佬投资展望】下半年A股如何演绎?股市长短期机会在哪?一起来看私募大佬们下半年投资机会预测,能给我们带来哪些启发

1

对于昨天A股市场的下跌,市场上的分析大致归于三个方面的原因:

一是对于课外培训行业的规范使得大家认为行业政策存在不可预期性,并通过相关中概美股的下跌传导至国内市场。

二是在第一个原因的基础上,引申到了大的政策可能由过去的“效率优先”转化为“兼顾公平”,毕竟教育公平在某种意义上说是最大的公平。而兼顾公平大概率会引发一系列从严的监管规范政策,比如对于某些垄断行业的整顿。

三是最新外资的不稳定。就A股而言,昨天北向资金的净流出接近100亿,而昨天估值极低的港股的重挫也似乎证明了外资的流出似乎不仅仅限于港股。而背后的原因大概率与美联储将在年底作出缩减QE的举动有关。

我们认为,以上三个理由都对,但都是长逻辑。用长逻辑解释近期的市场表现从事后看,往往都显得似是而非,不得要领。

2

A股的每次转向基本都是微观结构出了问题:2007年的周期牛、2015年的中小创牛、2017年的白马牛,说穿了都是一种风格发挥到了极致,于是物极必反,因为东西再好,总有价格。

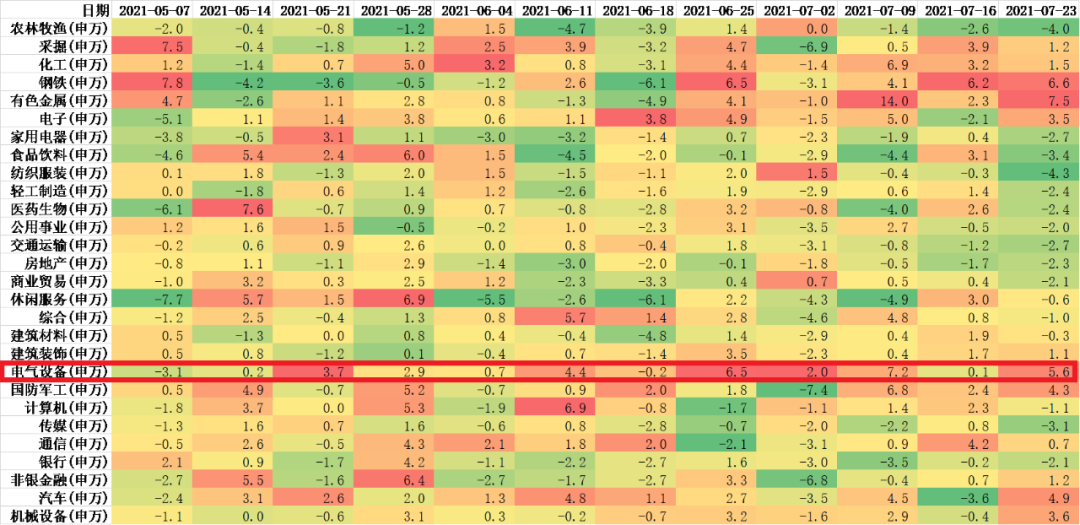

如果说今年年初到5月之前市场风格还存着价值和成长风格的相互纠缠,那么5月之后基本是成长风格的一马平川。只是这种一马平川的过程中、医药、消费、计算机、电子等行业纷纷折翼,剩下的真心只有电气设备这一匹马还在继续狂奔。

图:申万一级行情周度表现热力图

说电气设备可能很多人会觉得陌生,如果换一个名字大家都熟悉了、比如半导体、新能源、光伏发电设备等等。的确,如果最近不重仓这些行业的股票,都不好意思说自己会炒股。

3

问题是,这次在成长股都出现一九行情的时候,到底在告诉我们什么信号?是一轮行业轮动的结束,进入下一轮循环?还是市场全面牛转熊的预兆?

以目前的信息看,这次我们倾向于前一种。同样有三个支持的理由:

一是应当承认,2019年以来至今的A股牛市并不是全面牛市,确切地说是成长的牛市,价值的熊市。诸如以三傻板块(保险、地产、银行)为代表的众多股票是前所未有的便宜,也许现在还应该加上公用事业这一“傻”。到底是这些行业本身“傻”还是今天错过了这些行业的配置机会“傻”,时间会告诉我们答案,但反转因子一直是A股最有效的因子之一。

二是与前几年不同的是,A股已经进入了大资管时代,有最低仓位限制的公募偏股规模的大幅扩张为A股增加了巨大的生力军,其中很多还是封闭式产品,而这些资金都要找合适的行业去配置。

三是过去的大类资产之王,房地产配置价值的下降以及无风险利率的长期趋势性下降都突出了A股的长期投资价值,说白了就是未来你不配权益性资产,你还能配啥。

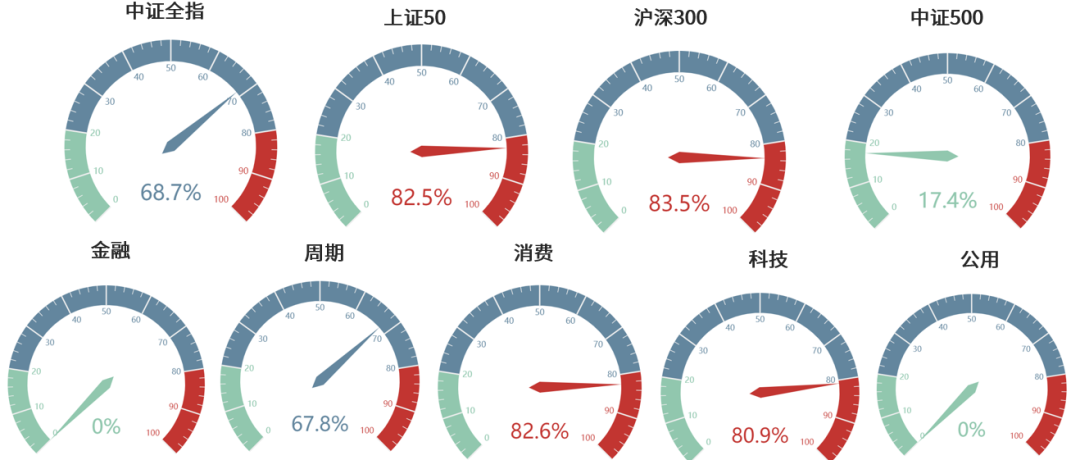

以上三个理由实际上形成了行业轮动的一个闭环,即有钱-配权益才能挣钱-配性价比最高的权益行业。至于长期看,哪些行业眼下的安全系数最高,未来又能大概率挣钱,我们最新出炉的A股宽基指数与行业性价比模型结果可能会给你一些参考(数值越低,性价比越高):

数据来源:Wind,诺亚研究

最后说一句,眼下不必悲观,但行业配置上不要太过聚焦,因为太聚焦就像用放大镜看太阳容易灼伤双眼。而行业轮动这活儿,显然交给合适的优秀股票基金管理人比自己炒股大概率来得靠谱。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。