【策略会|站在当前时点,私募大佬投资展望】下半年A股如何演绎?股市长短期机会在哪?一起来看私募大佬们下半年投资机会预测,能给我们带来哪些启发

【安信策略】5-6月新发与赎回基金份额数量基本持平——流动性周观察7月第4周

来源:陈果A股策略

核心观点

■宏观流动性与资金价格:

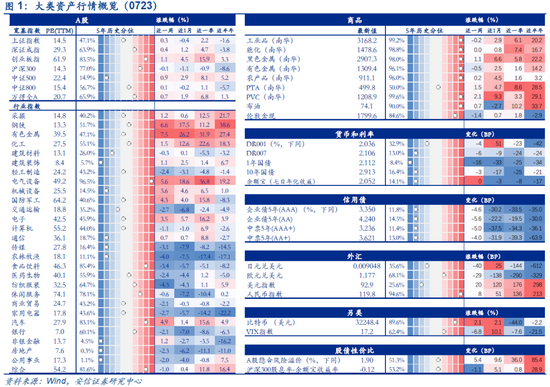

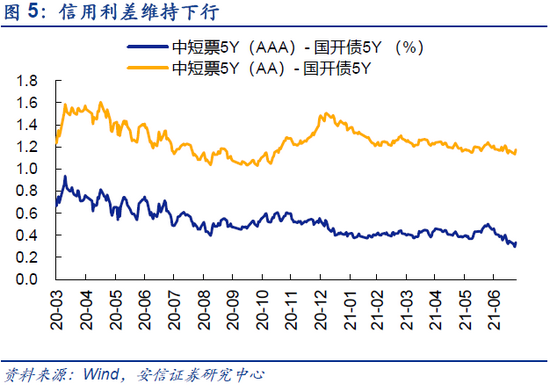

LPR维持不变,逆回购等量等价续作;银行间资金面维持宽松,债市做多情绪略有趋稳;10Y国债收益率跌至2.91%,短端利率快速下行。

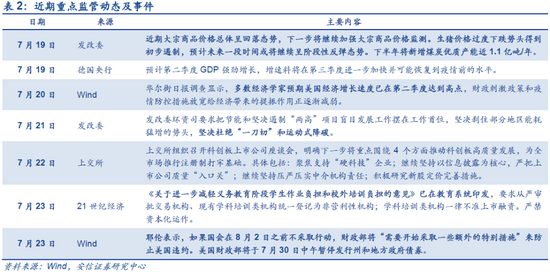

疫情反复引发短暂恐慌,美债收益率、大宗商品先下后上。政府债务上限政策将于本月末到期,美国财政部将于30日暂停发行州和地方政府债券。

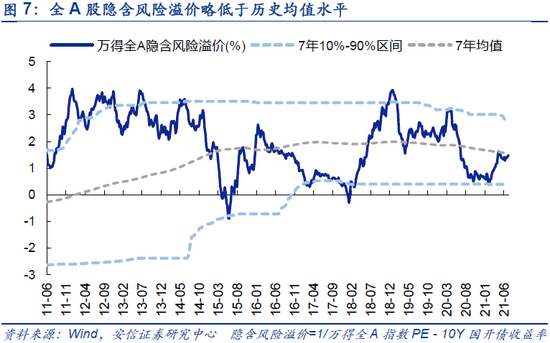

A股隐含风险溢较前周小幅回升0.06%。“沪深300股息率-余额宝7日年化收益率”较前周小幅回落。

■微观流动性与资金供求:

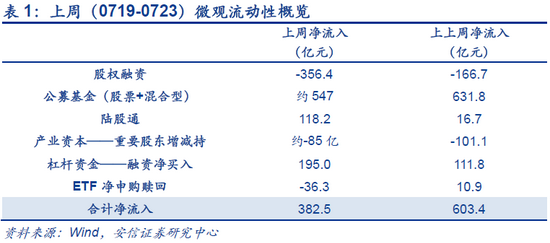

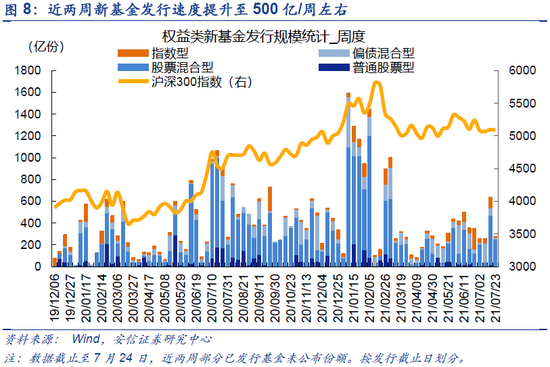

近两周基金发行明显回暖,发行速度提升至500亿/周左右;新能源类ETF热销;推算的5-6月存量基金净赎回约3000亿份,新发与赎回份额数量基本持平。上周陆股通资金波动收窄,累计净流入118.2亿元。杠杆资金保持活跃,两融余额占A股流通市值处于16年以来高点。

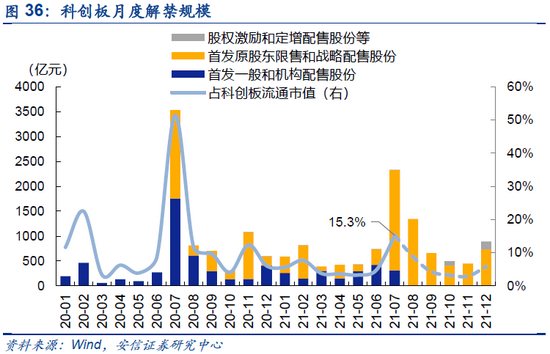

资金需求方面,当前股权融资规模、产业资本净减持均处于正常水平。科创板解禁高峰过半;8月整体解禁规模与7月基本持平。本周解禁规模较大的个股包括蓝思科技(约148.3亿)、爱博医疗(约132.8亿)、闻泰科技(约60.5亿)、协鑫集成(约31.5亿)。

上周外资增配医药、家电、电子、化工;电气设备流出趋缓;迈瑞医疗、歌尔股份、恒瑞医药、格力电器等陆股通传统偏好个股近期重回净买入前十大,五粮液、韦尔股份、美的集团等连续多周获大幅流入。杠杆资金连续多周大幅净流入稀土、化工和电气设备;三安光电、贵州茅台、片仔癀等净流入居前;牧原股份、五粮液、山西汾酒、宁德时代净流出居前。

■机构行为观察:

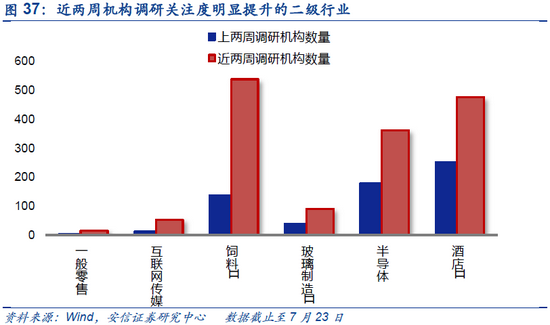

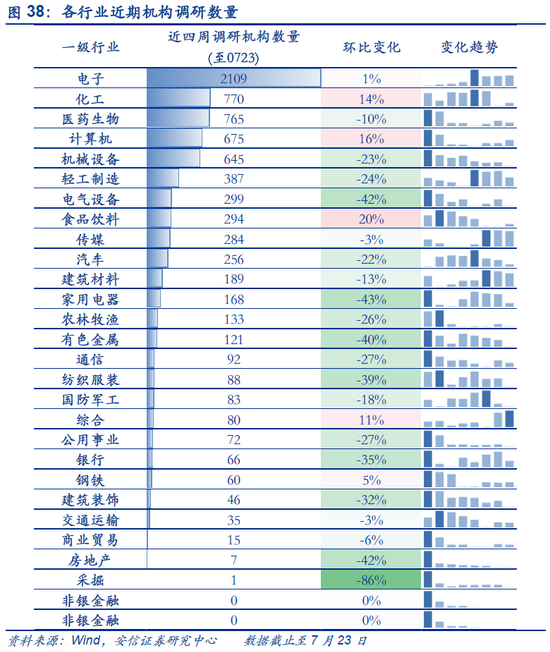

近期机构调研热度较高的行业包括电子、化工、医药生物等。近四周调研热度环比提升的一级行业包括食品饮料、计算机、化工等。调研热度明显上升的二级行业包括酒店、饲料、半导体等。

■风险提示:数据统计存在误差

正文

1.宏观流动性环境与资金价格

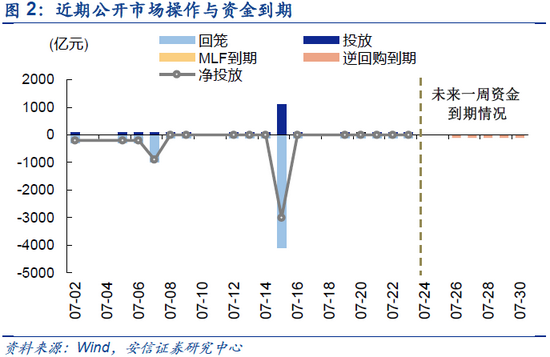

■LPR维持不变,逆回购等量等价续作。近一周(0719-0723),逆回购等量续作;7月1年期LPR报3.85%,5年期以上品种报4.65%,已经连续15个月不变。本周资金到期压力不大。

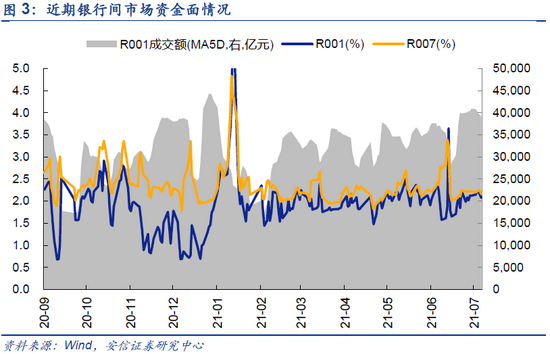

■税期扰动不大,银行间资金面维持宽松,债市做多情绪趋稳。7月23日,R007和DR007均价为2.16%和2.11%,较前一周变化-5bp和-7bp; R001和DR001均价2.07%和2.04%,较前一周变化-5bp和-4bp。市场期待LPR利率下调但实际未调整,债市做多情绪趋稳;近一周隔夜回购成交量维持高位。

■10Y国债收益率跌至2.91%,短端利率快速下行。至7月23日,一年期国债收益率和十年期国债收益率报2.11%和2.91%,较前周变化-16.0bp和-3.0bp;期限利差(10Y-1Y)为80.2bp,较前一周扩大13.0bp。7月以来,一年期短端国债收益率累下行31.7bp,十年期国债收益率累计下行16.4bp,期限利差扩大15.3bp。

■疫情反复引发短暂恐慌,美债收益率、大宗商品先下后上。 欧美发达国家疫情反复,英国新增病例接近前高,美欧均出现明显上升;周一海外市场出现短暂恐慌,10Y美债收益率一度跌破1.20%,大宗商品大跌;但随后几日均有明显反弹;10Y美债收益率近一周回落1bp至1.30%。

美国上周初请失业金人数意外上升至41.9万人,比前一周增加5.1万人,创3月下旬以来最大增幅;尽管就业市场在改善,但总体进度不及前期市场预期。另一方面,美国财政部此前暂停债务上限的政策将于7月31日到期,导致近期美债供应不足;美国国会预算办公室周三表示,预计美国财政部将在10月或11月触及债务上限;耶伦本周四表示,美国财政部将于7月30日中午暂停发行州和地方政府债券;后续可关注美国国会政策动向。

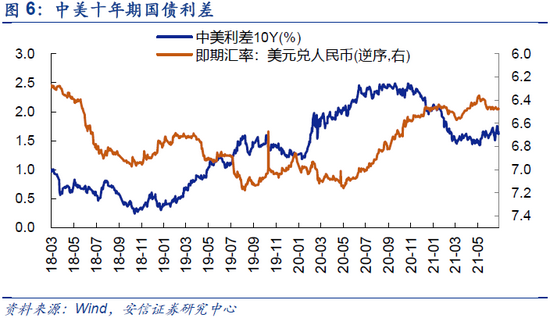

至7月23日,中美十年期国债利差1.61%,较前一周下降2.0bp,人民币兑美元微跌0.15%。7月以来,中美十年期国债利差下行1.4bp,人民币兑美元贬值0.31%。

■A股隐含风险溢价处于历史均值水平附近。截至7月23日,A股隐含风险溢价为1.49%,较上周回升0.06%。“沪深300股息率-余额宝7日年化收益率”为-0.12%,较前周回落1.1bp。

2.微观流动性环境与资金供求情况

2.1. 增量资金

➢ 公募基金

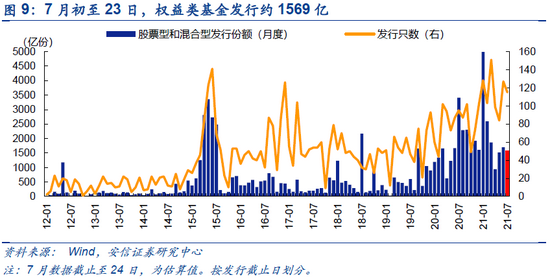

■近两周基金发行明显回暖,发行速度至500亿/周左右。至7月24日已有披露情况,7月已有115只基金完成发行,合计募集约1569亿份;持有期一年及以上份额占比约32%,较往期有所下降。6月共127只权益类基金完成发行,合计募集规模1698亿份。前两月新基金发行速度在350亿/周左右,近两周提升至500亿/周左右。

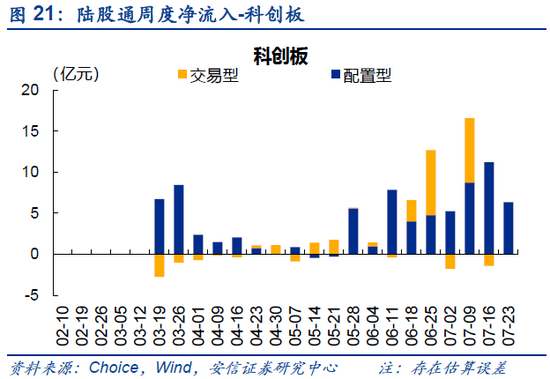

■新能源、双创ETF热销。目前已有13只科创创业50ETF完成发行,含两只日光基,合计募集225亿份;6月以来已有16只新能源相关ETF完成发行,合计募集81亿份。

■ETF发行方面,7月预计将有52只行业和主题类ETF完成发行,主要包括:新能源*13、医药*7、科技类*6、芯片电子*4、消费类*3;宽基增强指数10只,科创创业50*4;有望为相应板块带来定向增量资金。

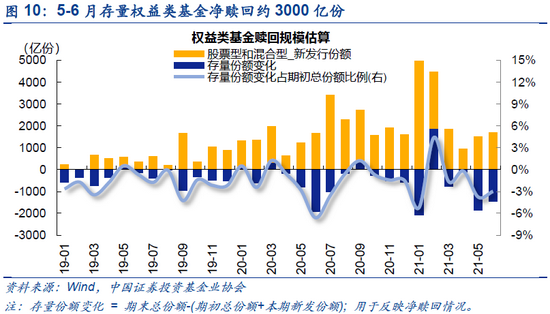

■据证券投资基金业协会和基金季报数据推算的5-6月存量基金净赎回规模约3000亿份,占期初总份额约6.5%,或与近期股票型基金总体净值回升下投资者兑现收益有关。

➢私募基金

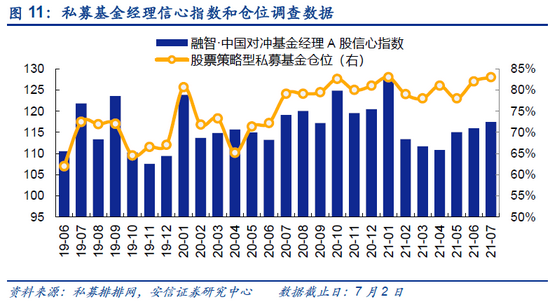

■2021年7月,中国对冲基金经理A股信心指数为117.44,环比提升1.26%。从仓位来看,目前股票策略型私募基金的平均仓位为83.0%,环比上个月提升1.0%;35.9%的私募目前处于满仓状态,相比上月显著提高11.27%。

(注:信心指数反映私募基金经理对未来一个月市场的看法,仓位为月初的调查数据)

➢陆股通

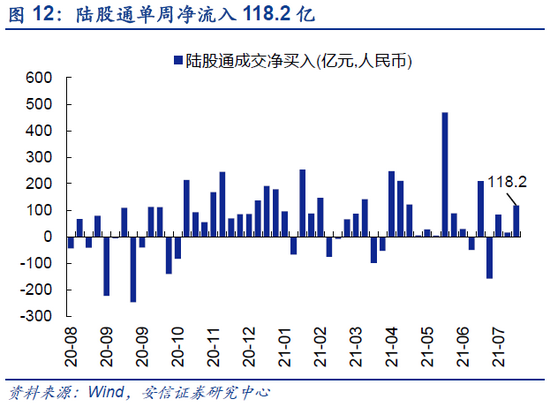

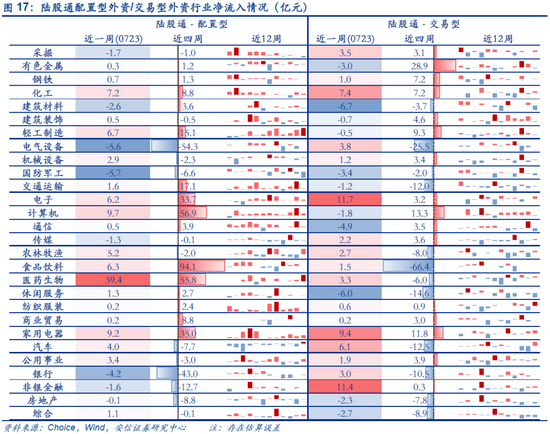

■上周(0723)陆股通资金波动收窄,累计净流入118.2亿元。从日度数据看,本周四交易型外资净买入放大,周五则大幅流出;配置型外资近期流入呈现放缓趋势。

(注:交易型和配置型资金按陆股通托管机构划分,交易型包括内资券商、内资银行港资券商和外资券商,配置型包括外资银行和港资银行。历史数据表明配置型整体风格更为稳定,前瞻性更强。)

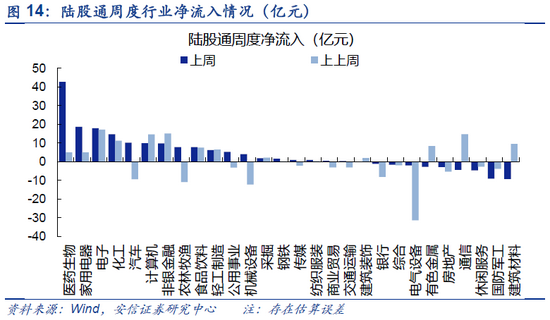

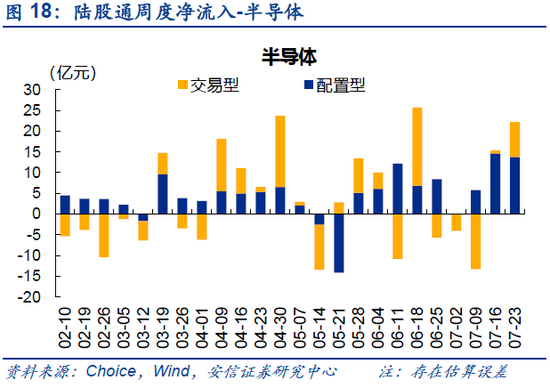

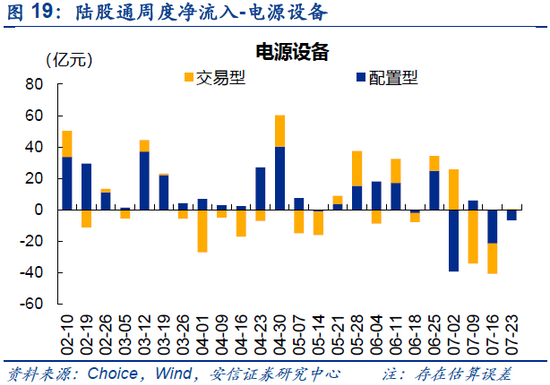

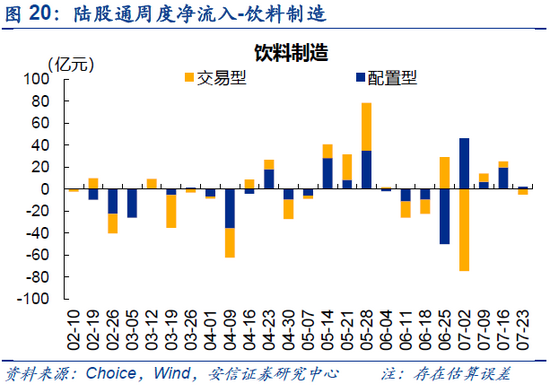

■上周外资增配医药、家电、电子、化工;电气设备小幅净卖出。以周频看,医药生物(约43亿,配置型资金为主)、家电(约19亿,两类资金并重)、电子(约18亿,两类资金并重)、化工(约15亿,两类资金并重)获北向资金净增持居前。上上周遭大幅流出后,电气设备(约-2亿)流出趋缓。

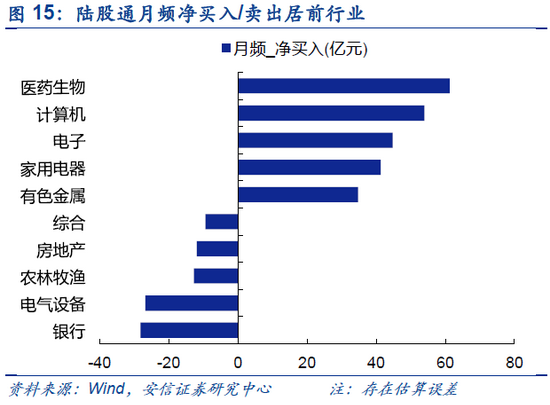

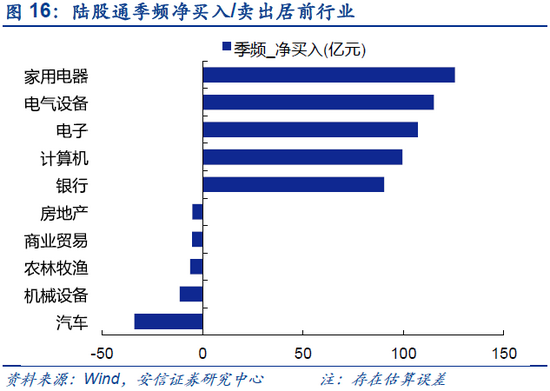

近四周来看,医药(约61亿,配置型资金为主)、计算机(约54亿,两类资金并重)、电子(约38亿,配置型资金为主),家电(约41亿,配置型资金为主)净流入居前;银行(约-28亿,配置型资金为主),电气设备(约-27亿,配置型资金为主)净减持居前。

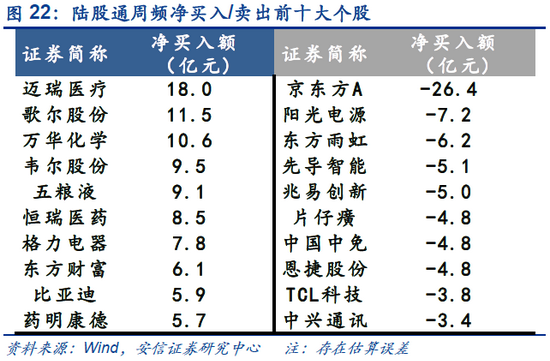

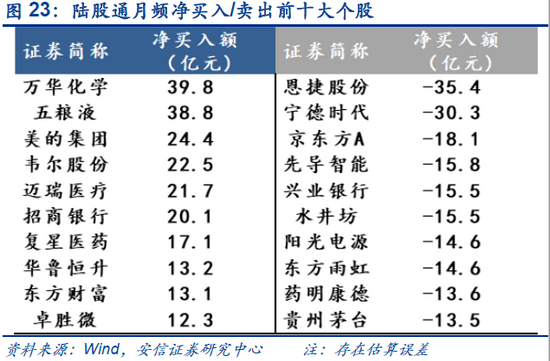

■上周净买入前十大个股变化较大,迈瑞医疗、歌尔股份、恒瑞医药、药明康德、格力电器等陆股通传统偏好个股近期重回净买入前十大;五粮液、韦尔股份、美的集团等连续多周获大幅流入。京东方A上周遭大幅减持,恩捷股份、先导智能、中国中免等连续多周遭大幅净减持。宁德时代上周遭净流出2.7亿,流出有所趋缓。

➢融资融券

■上周杠杆资金活跃度维持高位。上周(0719-0723)两融余额18234.9亿元,较前期增加195.0亿元;两融余额占A股流通市值2.61%,较前期基本持平,为16年以来最高点。两融交易额5649.4亿元,占A股成交额9.5%,较前期下降0.1%。

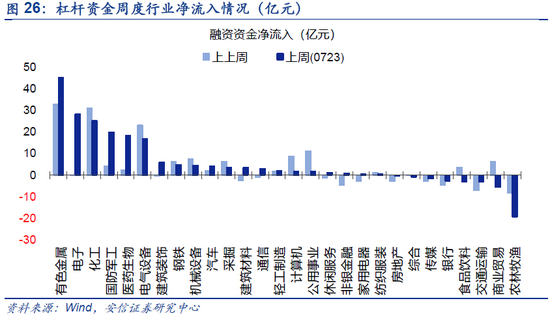

■有色、化工、电气设备净流入居前。以周频看,至7月23日,有色(45亿)、电子(28亿)、化工(31亿)获杠杆资金净增持居前;农林渔牧(-19亿)净减持居前。有色、化工、电气设备连续多周获杠杆资金大幅净流入。

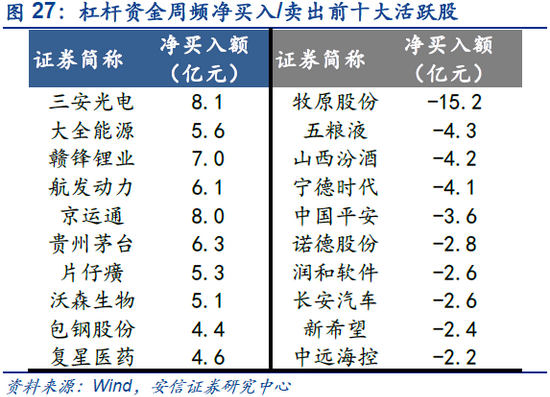

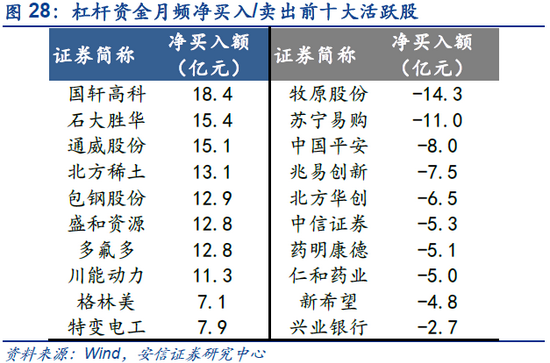

■以周频看,三安光电、大全能源、赣锋锂业、航发动力、贵州茅台、片仔癀等净流入居前;牧原股份、五粮液、山西汾酒、宁德时代净流出居前。以月频看,国科高轩、石大胜华、通威股份、北方稀土净流入居前;牧原股份、苏宁易购、中国平安、兆易创新等净减持居前。

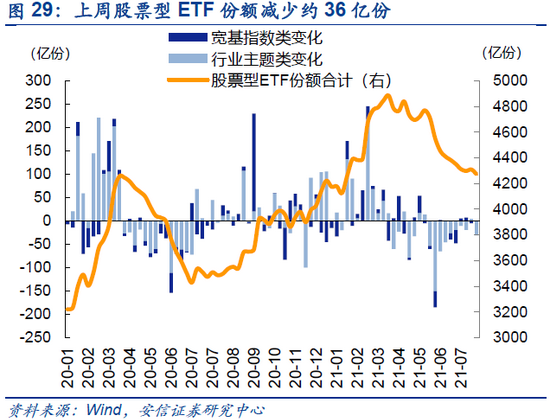

➢股票型ETF

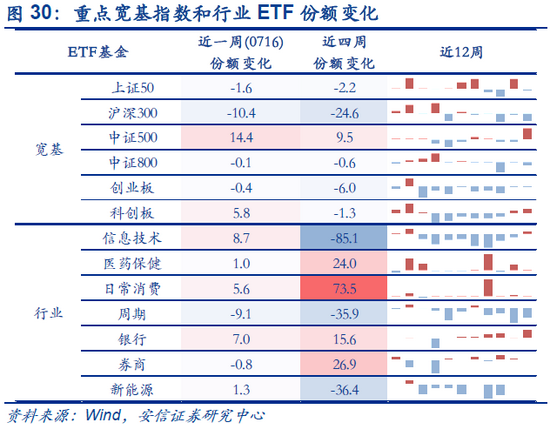

■股票型ETF份额减少约36亿份;沪深300、周期类净赎回较多。分类看,宽基指数型减少约5亿份;行业主题类减少31亿份,其中,沪深300(-10亿)、周期(-9亿)ETF份额遭赎回较多。

2.2. 资金需求

➢股权融资

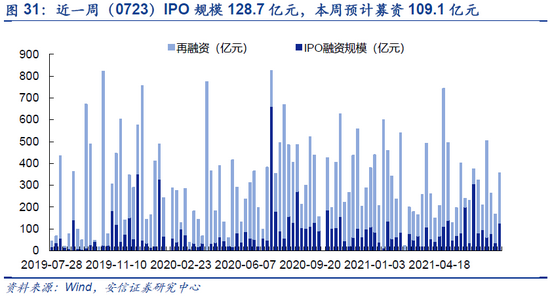

■上周资金需求处于正常水平。按上市日划分,近一周(0723)股权融资规模共365.39亿元,较前期(166.73亿元)有所回升,处于正常区间,其中IPO融资128.69亿元;本周(0726-0730)将有10只新股将进行网上发行,预计募资109.13亿元。

➢产业资本和限售解禁

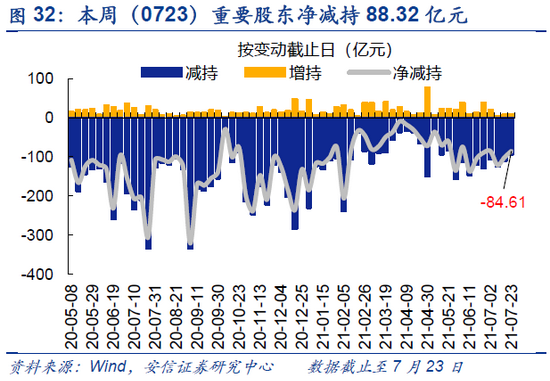

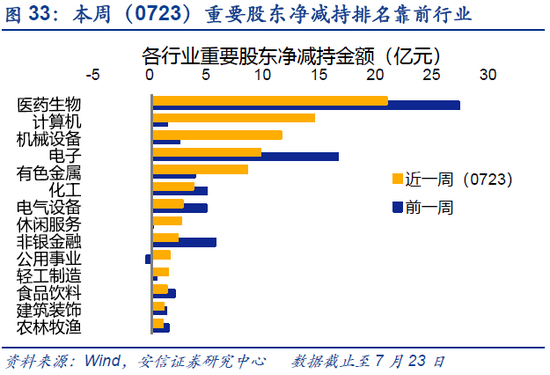

■上周减持处于正常水平,7月后整体禁压力有所降低。至7月25日已有披露,近一周重要股东净减持84.61亿元,较前期(101.17亿元)有所降低,为近两年来正常水平;净减持金额较高的行业包括医药生物(20.80亿)、计算机(14.38亿)、电气设备(11.47亿)。

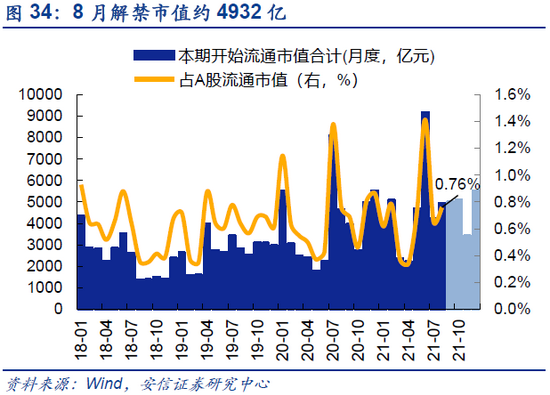

■限售解禁方面,近一周(至0723)限售解禁规模约1678.28亿元,未来一周规模约594.92亿元,处于历史偏高水平。本周解禁规模较大的个股包括蓝思科技(约148.3亿)、爱博医疗(约132.8亿)、闻泰科技(约60.5亿)、协鑫集成(约31.5亿)。

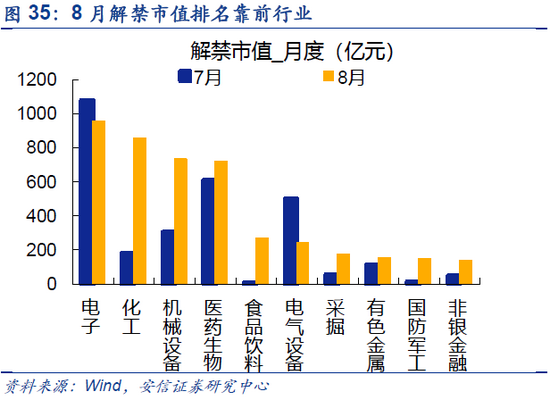

■8月解禁规模预计为4932亿元,解禁压力较上一月基本持平,但仍处于历史相对高位。行业上主要集中于电子(约957亿)、化工(约855亿)、化工(约733亿)、医药(约719亿)。

■科创板解禁高峰过半。7-8月科创板解禁有所提升,解禁股份主要有两部分:一方面是由于19年7月科创板开板初期IPO数量较多,两年后券商跟投部分的首发战略配售股份解禁期满,此部分约500亿;另一方面由于去年中芯国际、君实生物-U、寒武纪-U、康希诺-U等市值较大的企业于去年7-8月密集上市,一年后首发原股东限售和首发战略配售股份解禁期满,此部分约2500亿元。

3.机构行为观察

➢机构调研:近期机构调研热度较高的行业包括电子、化工、医药生物等。近四周调研热度环比提升的一级行业包括食品饮料、计算机、化工等。调研热度明显上升的二级行业包括酒店、饲料、半导体等。

4.近期重点监管动态及事件

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。