原标题:公募REITs开启新蓝海,产业运营如何实现价值最大化?来源:REITs行业研究

2021年6月,首批9只公募REITs试点项目在沪深交易所正式上市交易,标志着我国公募REITs的正式诞生。公募REITs的出台在于盘活基础设施存量资产、并拓宽增量基础设施项目的资金来源和降低杠杆水平。而首批公募REITs中,有3个项目为产业园区,募集资金超70亿元,打通了产业园区退出渠道,有效的实现了产业园区的“投融管退”。

本文来源:中指研究院

了解公募REITs

十五年探索,公募REITs终落地

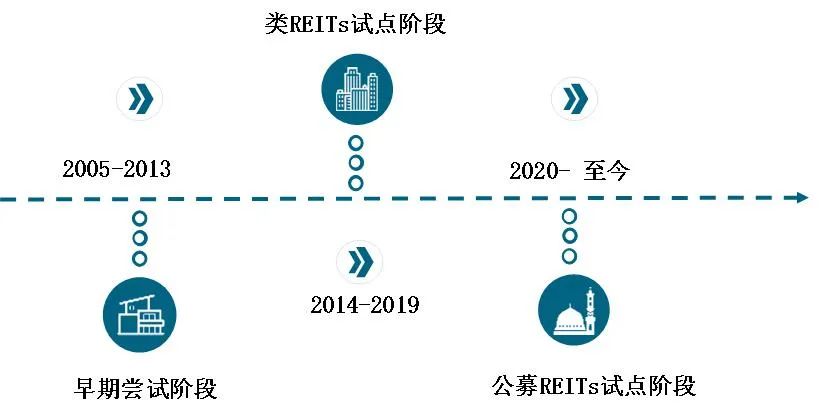

图:REITs在我国的发展历程

2020年被称为我国公募REITs的元年,在这之前我国在REITs方面的研究,已累计长达15年,REITs在我国的发展主要分为三个阶段:

早期尝试阶段(2005-2013年):早在2005年我国REITs就已进入早期尝试阶段,越秀投资以内地物业为底层资产在港股发行我国首支离岸REITs。随后,2008年国务院发布《关于当前金融促进经济发展的若干意见》,开放房地产信托投资基金试点。

类REITs探索阶段(2013-2019年):2014年,央行和银监会发布《关于进一步做好住房金融服务工作的通知》,提出“开展房地产信托投资基金试点”,同年,中信启航于深交所挂牌,开创了我国首个权益类REITs产品,拉开了我国类REITs探索阶段的帷幕。

公募REITs试点阶段(2020-至今):2020年,发改委和证监会发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》、《公开募集基础设施证券投资基金指引(试行)》,基础设施公募REITs的试点工作正式启动。《通知》和《指引》共同构成了我国REITs试点的“顶层设计+核心配套文件”的“一体两翼”政策体系,有力的推动了我国REITs发展。

类REITs开拓千亿蓝海市场

图:我国已发行类REITs项目数量、规模与结构

资料来源:CNABS,中指研究院综合整理

类REITs发行规模近2000亿元。从发行总量和规模来看,2014-2020年期间,我国一共发行了90单类REITs,发行规模达到1724.1亿元。从行业类型来看,购物中心和写字楼占比最大,分别为35.9%和17.8%,涉及租赁住房、物流仓储、基础设施、产业园区等地产资产,为公募REITs的出台做了前期铺垫。

公募REITs要求三个聚焦、一个加强

图:公募REITs聚集的重点区域与行业

基础设施REITs试点项目明确了重点区域、重点行业、优质项目条件以及加强融资用途管理:

1)聚焦重点区域,优先支持京津冀、长江经济带、雄安新区、粤港澳大湾区、海南、长江三角洲等重点区域,支持国家级新区、有条件的国家级经济技术开发区开展试点。

2)聚焦重点行业,优先支持基础设施补短板行业,鼓励信息网络等新型基础设施,以及国家战略性新兴产业集群、高科技产业园区、特色产业园区等开展试点。

3)聚焦优质项目,①基础设施REITS试点项目应项目权属清晰,已按规定履行项目投资管理,以及规划、环评和用地等相关手续,已通过竣工验收。PPP项目应依法依规履行政府和社会资本管理相关规定,收入来源以使用者付费为主,未出现重大问题和合同纠纷。②具有成熟的经营模式及市场化运营能力,已产生持续、稳定的收益及现金流,投资回报良好,并具有持续经营能力、较好的增长潜力。③发起人(原始权益人)及基础设施运营企业信用稳健、内部控制制度健全,具有持续经营能力,最近3年无重大违法违规行为。基础设施运营企业还应当具有丰富的运营管理能力。

4)加强融资用途,发起人(原始权益人)通过转让基础设施取得资金的用途应符合国家产业政策,鼓励将回收资金用于新的基础设施和公用事业建设,重点支持补短板项目。

哪类资产最具优势?

开发区数量多,自带基因

可入池的开发区和产业集群数量规模庞大

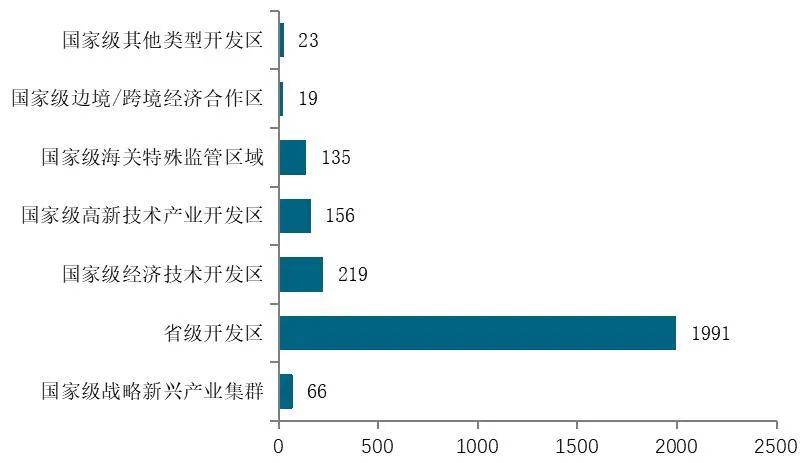

图:国家级产业园区类型分布

资料来源:中国开发区审核公告目录,中指研究院综合整理

国家级产业园区552家,31个省级行政区均覆盖。根据2018年《中国开发区审计公告目录》统计结果显示,国务院共批准设立开发区552家,其中经济技术开发区219家,高新技术产业开发区156家,海关特殊监管区域135家,边境/跨境经济合作区19家,其他类型开发区23家,行业涉及汽车、电子信息、装备制造、新能源、新材料、医药、绿色食品、化工、仓储物流、光电光伏等;省级人民政府批准设立的开发区1991家,主要布局行业涵盖智能制造、医药、节能环保、生物制药、新材料、航空航天等。

产业园区自带公募REITs基因

表:首批上市产业园REITs底层资产

资料来源:招募说明书,中指研究院综合整理

产业园区公募REITs底层资产更倾向工业厂房类和研发类。REITs投资对象主要为地产类资产,而其最常见的资产类型主要包括办公楼、零售物业、住宅、工业物业和仓库以及养老地产等。从首批上市产业园REIT底层资产信息来看,博时招商蛇口产业园REIT和张江REIT的底层资产分别为万海大厦、万融大厦以及张江光大园,其土地性质均为工业用地,而东吴苏州工业园区产业园REIT的底层资产为2.5产业园,土地性质为科研设计用地和工业用地。

图:产业园区部分底层资产

产业园区底层资产种类丰富,自带公募REITs基因。对于一般的产业园区,其核心资产主要包含厂房类、中式研发类、孵化器、加速器以及产业服务平台。然而,对于注重产城融合发展的园区,还会配套公寓、商业等综合性产品。此外,根据园区的主导产业,也会配以产业所需的配套服务。一方面,产业园区运营商打造全生命周期空间载体,提供从孵化加速到研发办公的全产业线空间载体,如星河产业核心资产主要为创客空间、创业苗圃、孵化器、加速器等;联动U谷产业综合体包括厂房类、中试研发类等。另一方面,产业园区运营商不断强化园区服务体系,搭建产业服务平台,以期推动园区内部创新与转化,如张江高科全力打造创新孵化公共服务平台以及抗体产业化平台;星河产业依托GALAXY+商务运营服务体系,提供工商注册、人才招聘、知识产权申报、财税服务、政策咨询和融资服务、上市辅导等各类政务类、法律类、咨询类、金融类服务。

运营模式怎么转?

由“重”转“轻”,轻重并举

产业发展初期,运营商依靠传统的重资产项目复制,实现规模扩张的方式在所难免。随着业务的成熟发展,运营商从单纯的土地和物业开发,转向开发、运营、服务并重,由重资产模式向轻重并举资产转型,这也更加符合运营商的“运营”本质。同时,在公募REITs的推动下,运营商实现重资产上市,打造轻重分离的运营模式。

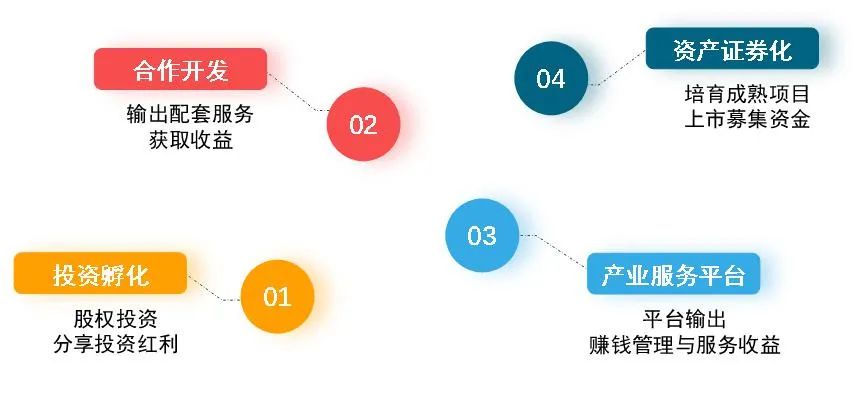

图:产业园区投资运营主要模式

其一,强化投资孵化模式,凭借股权投资分享投资红利,运营商利用自身在产业集群方面的优势,挖掘优质企业进行资本注入,收取投资收益;开展创业企业的投资孵化,引导资本参与,加速企业成长;挖掘园区内部客户的潜在需求,以增值服务对园区价值进行二次开发;形成母基金、产业子基金及项目直投的多层次产业投资业务布局。

其二,搭建产业服务平台模式,赚取管理与服务收益。运营商构建产业服务平台,推动产业内部技术交流、创新与转化,更好的增强与上下游企业的联系。同时,打通金融服务渠道,帮助企业做大做强。

其三,以合作开发的模式整合多方资源,输出一站式配套服务获取收益。运营商集合产业园区在项目投融、开发和运营管理上的优势,携手房企、政府以及实体企业成立合作平台,结合双方优势资源导入产业资源,实现经济价值的最大化。

其四,加速资产证券化进程。运营商将更加强化资产运作能力,通过培育成熟的产业新城项目,借助REITs形式募集资金,形成投资的良性循环。

哪类企业更受益?

国家队、优质资产

表:首批上市产业园REITs项目运营情况

资料来源:招募说明书,中指研究院综合整理

一方面,从参与主体来看,具有国企背景的产业园区更具优势。具体来看,正式上市交易的三只产业园区REITs中,包含招商蛇口、张江高科以及苏州工业园。其中,招商蛇口是招商局集团旗下城市综合开发运营板块的旗舰企业,其母公司招商局集团是一家综合开发运营三大核心产业。张江高科作为国有控股园区平台,其背后控股人为浦东国资委。苏州工业园是全国第一个中外政府级合作的开发区与中新政府间第一个旗舰项目,在苏州工业园REIT之前,已发行4单类REITs产品。此外,在产业园区公募REITs拟申报的项目中,也不乏临港集团、东湖高新等国资企业的身影。

另一方面,从中标项目来看,优质资产需具备成熟的经营模式及市场化运营能力。其一,中选项目运营周期不低于三年,REITs投资标的应该是成熟的不动产资产,基于各类基础设施运营的特性,公募REITs将运营时间定位原则上不低于3年,中标项目分别在2013与2014年竣工,项目运营时长达7-8年。其二,未来三年公募REITs净现金流分派率不低于4%,中标项目2021、2022年净现金流分派率位于4.1%-4.74%之间,4%以上的分红回报更能够调动资产原始权益人参与的积极性。其三,项目收入来源多样化,项目现金流来源合理分散,其抵御风险的能力也就越强大,中标项目主要收入为租金收入,还包含物业管理费和停车费收入。

2021年7月2日,国家发改委印发了《关于进一步做好基础设施领域不动产投资信托基金(REITs)试点工作的通知》进一步增加了公募REITs的试点范围。未来,随着公募REITs的扩容将会有更多企业参与其中。短期来看,具有国企背景的园区企业为主要发行主体;长期来看,具有专业产业园区运营商将是重要参与主体。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。