校对:方杰锋

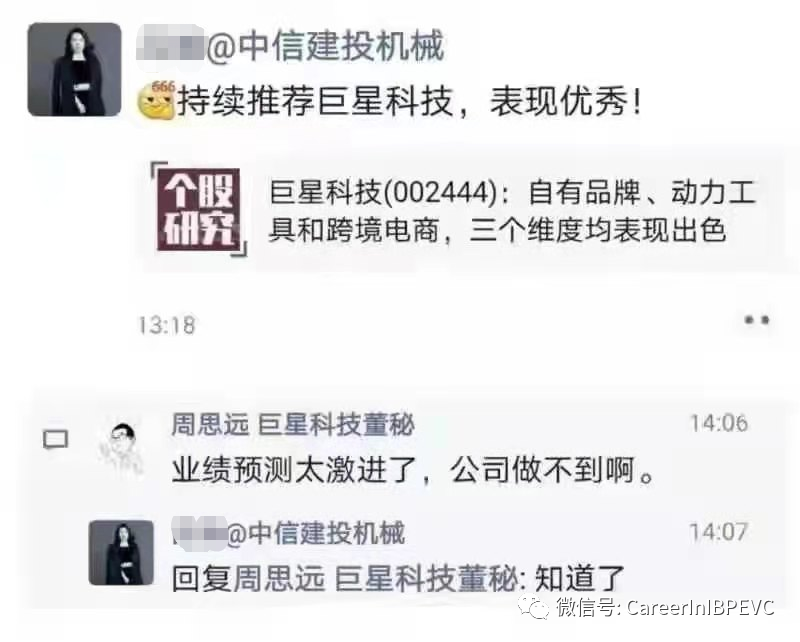

8月24日晚间,有则消息在网络上得到较为广泛的传播——有中信建投分析师在朋友圈发布了一篇题为《自有品牌、动力工具和跨境电商,三个维度均表现出色》的巨星科技2021半年报点评微信推文,不过在这篇推文发布后不久因为其中的业绩预测显得有些脱离实际,遭到了巨星科技董秘的吐槽,“业绩预测太激进了,公司做不到啊”。

中信建投机械行业首席分析师8月24日确在一些微信群发布过这份研报的微信推文,不过现在再打开链接后,却发现“该内容已被发布者删除”。

在这篇报告最后的盈利预测中,中信建投预计,2021年北美工具需求将持续高景气,叠加欧洲需求复苏和供给格局优化,巨星科技将把握市场机遇,同时通过内生外延发展自有品牌,借助跨境电商助力自有品牌占比提升,预计2021-2023年公司归母净利润分别为16.98、21.64、26.69亿元,同比增长25.74%、27.45%、23.34%。

而根据中信建投的此次业绩预测,巨星科技2021年到2023年三年业绩复合增速将在25%左右,对于一家传统行业上市公司而言这样的业绩表现不可谓不出彩。然而在经历了2020年的业绩高增长之后,今年上半年巨星科技的业绩增长势头似乎已陷入疲态。据半年报披露,2021年上半年巨星科技净利润的同比增速为15.26%,比今年一季度大幅下降了26个百分点,且上半年的扣非净利润还同比下降了5.94%。

最近券商分析师们很是躁动。

中信证券分析师嘴有多硬?发布茅台研报 维持一年目标价3000元 有近80%的涨幅空间

中信证券8月1日点评茅台半年报表示,公司2021Q2营业收入/归母净利润分别同增11.6%/12.5%,符合预期。近几年,茅台在品牌价值、产品结构(尤其是非标产品构建的超高端矩阵)、渠道改革、抵御风险能力等多方面均有明显提升,估值中枢的上移具备基本面的较强支撑,当下估值具备高性价比。维持1年期目标价3000元、对应2022年64倍PE,维持“买入”评级。

今年2月10日,中信证券发布研报《贵州茅台:三万亿从头越 长坡厚雪春风来》,研究员为薛缘、印高远。研报称,2021年春节后白酒有望凝聚共识,预计白酒板块投资依然乐观,茅台攻守兼备,更多催化下有望引领行业上涨。看好公司市值站上3万亿后,长期仍有广阔空间,基于持续看好公司基本面,以及高确定性下的估值提升空间,故上调公司1年目标价至3000元,对应2021年PE为72倍,维持“买入”评级。

就在中信证券给出买入评级和目标价3000元以后,贵州茅台就开始出现了持续地回调。距离目标价3000元,变得越来越远。换句话讲,茅台股价从现在价位,必须还得上涨近100%的空间才能达到中信证券的目标价。

芯片研究员开始集体膨胀了!公开diss张坤要多反思反省 骂中芯国际技术大拿算老几

第二季度以来,市场确定性地在电子与新能源板块繁荣,消费板块则跌跌不休,已然被打入了“冷宫”。伴随着相关板块的行情崛起,各家分析师也显得有些“躁动”。近期出现了不少电子研究员们“大放厥词”的八卦,前有华泰证券电子首席称张坤“不行”,后有方正证券电子首席微信群里怼中芯国际(00981)光刻胶负责人、导致自己被移出群聊。

7月31日,网络流传了几段微信群聊的对话,疑似华泰证券研究员拉的“半导体行业交流”群里,方正证券大科技行业首席怼了中芯国际光刻胶负责人杨晓松,并称“你算老几”,最终陈杭被移出群聊。

在群聊对话中,陈杭转发了自己几天前的文章《如何重新认知中芯国际》,对其股票进行推荐。在聊到专业问题时,中芯国际光刻胶负责人杨晓松发表了观点,结果被陈杭质疑了“你算老几”,最后以陈杭被移出群聊结束尴尬的场面。

第二季度以来,半导体和新能源板块涨势喜人,相关研究员们显得有些“躁动”。

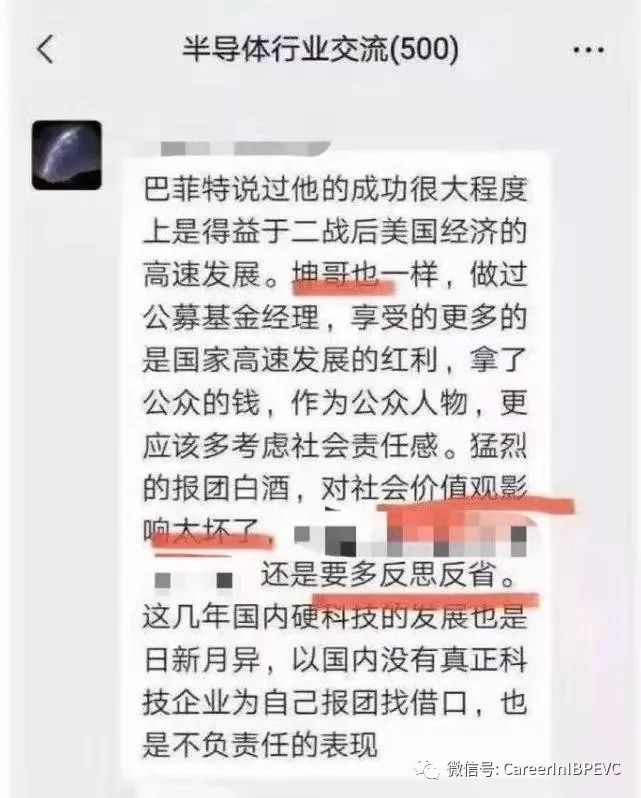

亦有业内人士称,华泰证券电子首席纪攀峰在自己拉的半导体行业交流群中,公开批评张坤,称其“猛烈抱团白酒,对社会价值观影响太坏了,还是要多反思反省。”

纪攀峰称:“坤哥享受的更多的是国家高速发展的红利,拿了公众的钱,作为公众人物,更应该多考虑社会责任感。猛烈的抱团白酒,对社会价值观影响太坏了……还是要多反思反省。这几年国内硬科技的发展也是日新月异,以国内没有真正科技企业为自己抱团找借口,也是不负责任的表现。”

传出这一言论的群,似乎与陈杭怼中芯国际高管的在同一个群聊。只能说在半导体板块快速上涨的时候,半导体交流群弥漫着“狂妄”的气息。

券商真是厉害!已开始预测宁德时代2060年业务营收

8月4日,某知名券商发布研报《宁德时代系列之二——储能篇:第二“增长曲线”的终局探讨》,预计储能业务将成为宁德第二条“增长曲线” ,并直接对宁德时代这一业务到2060年的营收中枢给出了预测,约为1714亿元。

有人调侃:“还是缺乏想象力,不敢预测爆炸式增长,2060年营收应该破万亿元,家家直接电池入户。”至于2060年的营收中枢数据,是如何得出的?

研报表示, 根据“电源侧+电网侧+用处侧”应用情景,预计全球2025/2060年新增储能需求为175/1632Gwh,2021-2060年CAGR为12.8%,2060年新增储能装机空间0.86万亿元,为“确定性”的万亿级市场。但同时,在商业模式、技术方案、龙头竞争激烈等方面具有不确定性。

因此,假定宁德时代储能业务与动力电池业务具相似增势与发育曲线,保守预计公司终局占据全球储能市场15%-25%份额,对应的营收和市值空间分别约1714亿元、4285亿元。

【温馨提示】本文内容不代表象树资产观点。文中涉及的内容与信息不构成任何投资建议,股市有风险,投资需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。