原标题 震惊基金圈!400亿顶流基金经理突然被架空?怒问公司:为什么被拿掉交易权限?还是基金经理吗?多只基金年内跌超10%,最新观点曝光

来源 中国基金报

基金圈又出大瓜了,闻所未闻震惊全场,没想到掌管了400多亿的明星基金经理,只要业绩不好,在公司眼里就跟啥似得,说架空就架空。

我们一起来看看发生了什么。

400亿基金大佬被架空?怒斥公司:我还是基金经理吗?

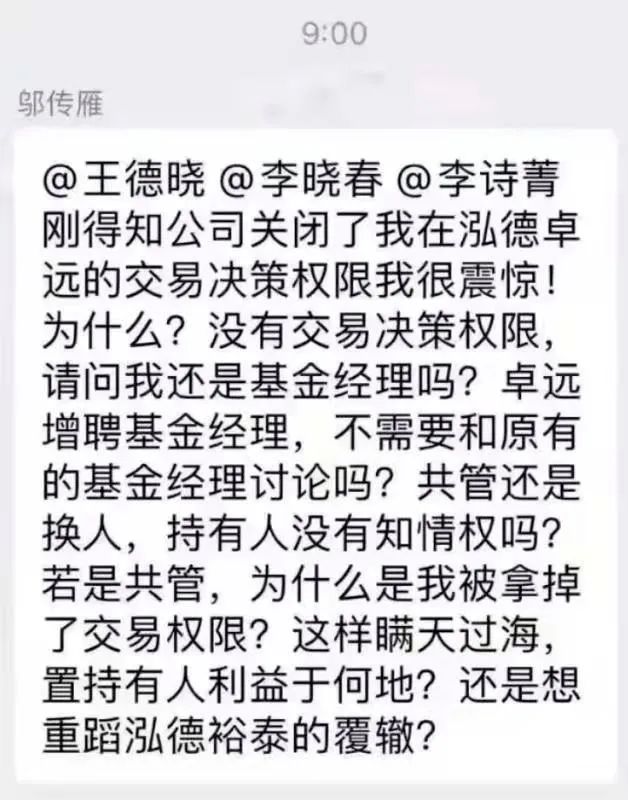

30日,基金圈一段邬传雁发的文字截屏在业内广泛流传。

其中,泓德基金掌管400多亿的基金经理邬传雁写道:刚得知公司关闭了我在泓德卓远的交易决策权限我很震惊!为什么?没有交易决策权限请问我还是基金经理吗?卓远增聘基金经理,不需要和原有的基金经理讨论吗?共管还是换人,持有人没有知情权吗?若是共管,为什么是我被拿掉了交易权限?这样瞒天过海置持有人利益于何地?还是想重蹈泓德裕泰的覆辙?

对此,基金君询问了基金公司,对方称不想回应。有业内人士分析称,邬比较耿直,人很磊落,说话直来直去,有可能看到领导在背后搞小动作,就直接弄到台面上对质了。

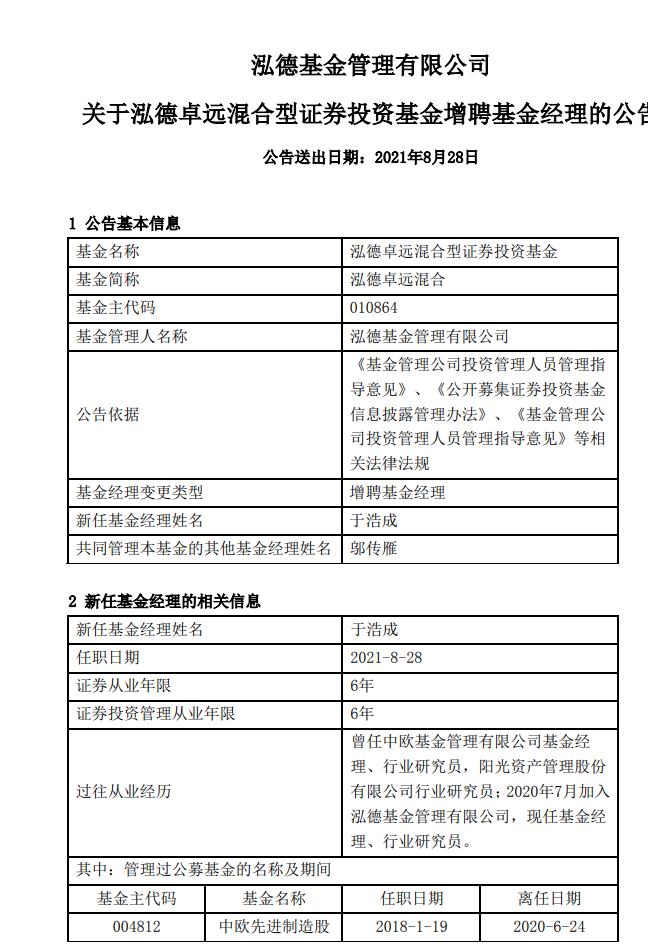

基金君查阅了一下,8月28日,泓德卓远确实发布过公告,增聘增聘基金经理于浩成,与邬传雁一起共管。

而于浩成则是2007年加入泓德基金,此前在中欧基金担任基金经理。

先说说泓德卓远这只基金,这是一只去年底12月发行的爆款基金,开卖当天下午5点,认购规模已经超过140亿元,据了解,泓德卓远本次发售设置了单个投资者A/C类各10万的认购上限,在此限制下,该基金仍现“一日售罄”并超百亿。由于新基金设置50亿元的募集总规模上限,比例配售已成定局。

天天基金的数据显示,泓德卓远成立以来不到一年,净值下跌了近15%。

其中十大重仓股包括了隆基股份、恒瑞医药、海天味业、海底捞等明星公司。不过大多数重仓股今年的表现不佳,也导致净值的下跌。

邬传雁提到的“想重蹈泓德裕泰的覆辙?”应该指的是发生过更换基金经理。

2015年12月17日,邬传雁接手管理泓德裕泰,当年12月29日该基金增聘基金经理李倩,2018年10月25日,邬传雁离任该基金基金经理。

但基金君觉得,买基金本来就是一个长期投资,短期的业绩不行都是很正常的。

“我们会选择至少10年的长周期景气行业,以获取长期的时间价值。”在此前多次采访中,邬传雁曾对记者表示,他在投资中坚持长线思维,坚持基本面为核心的价值投资理念,寻找拥有超越同行的管理体系和企业文化、能够广泛激发员工自觉为客户创造价值的热情和行动、并成功开辟了十年以上朝阳业务赛道的上市公司股票,通过长期持有分享优质企业未来爆发式成长红利。

邬传雁也在最近的基金半年报中做出了反思。

他提到,资本市场长期运行规律正发生较大的变化,在坚持长期投资理念不动摇的情况下,我们的投资框架和投资方法也在遭遇挑战。正如我们所看到的,一些管理和文化非常卓越的公司,它们在重重压力之下依靠科技、服务、管理创新强势地崛起,突破地域的界限,它们布局全球,不断开拓,构建出不断向上向外衍生的无形的护城河,这些公司估值的天花板是我们目前的估值方法无法触及的。在这种背景下,我们的投资不应再退回到传统的追逐短期盈利表现的茧房中去。

企业的价值创造需要从需求中来,从社会中来,投资的价值创造也是如此。正所谓“不谋全局,不足谋一域”,本基金认为,我们的投资首先需要建立在理解经济发展的全局及运行规律的基础上,在不断接近、吻合客观经济世界发展特征的思维框架下来讨论我们的投资标的。当然,经济世界的变化是复杂的,我们很难用一种思维模式分析清楚,所以才需要不断增加思维的视角,不断拼图,更新认知,我想这是投研工作者当下和未来需要做的工作。

另外邬传雁也重申了他的“长期主义”、

从长期投资的角度来看,短期利润高于或低于预期和估值的高低并不具备必然联系。着眼于长期较低风险较高回报的投资,不能因为短期利润高于或者超出预期,就简单判断为该股票的估值偏低而去追捧;相反地,对于长期基本面及成长性均较好的股票,我们也不能因为短期利润暂时低于预期就简单判断为估值偏高。

市场参与者过多追求上市公司短期盈利的结果,可能推动一部分长期基本面一般的公司股价快速上涨甚至阶段性高估。

过去一段时间,本基金始终坚持客观分析企业长期估值的视角:对于长期基本面向好,短期利润不符合或略低于预期的公司,我们把握股价下跌机会坚定加仓;相反,对于长期基本面虽然向好但存在一定隐忧的公司,如果短期利润高于预期、股价被持续推高,我们则会从长期估值分析角度进行适当减仓。

总体而言,上半年本基金依然坚定站在长期主义的视角,保持股票配置比例和组合结构的相对稳定,没有因为市场中短期预期的变化进行配置比例和结构的调整。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。