原标题:【十问十答】永赢长远价值今日盛大首发!来源:永赢基金微讯

本基金以价值投资理念为指导,采用稳健的资产配置和股票投资策略,充分考虑个股的安全边际,精选具有持续成长性和核心竞争力的企业,在力争控制投资组合风险的前提下,追求资产净值的长期稳健增值。

Q2

本基金的拟任基金经理是谁?

常远先生深耕市场10年,投资管理年限4年,历任易方达基金研究员、投资经理、基金经理,现任永赢基金权益投资部基金经理。

常远先生研究积淀深厚,研究领域覆盖全行业,自下而上全市场精选个股,均衡配置构建组合,力争稳中有进的收益。

永赢长远价值为基金经理常远“同名款”产品,是常远在永赢管理的首只全市场选股的偏股基金,该产品突破行业限制、采取自下而上全市场精选个股策略,常远的均衡配置或更得心应手。

Q3

拟任基金经理常远的过往投资业绩如何?

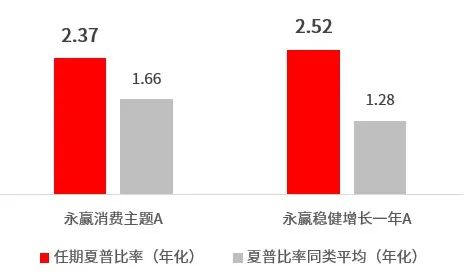

在管产品只只精品,收益与夏普俱优

业绩亮眼

高性价比

注:数据截至2021/6/30,业绩数据来自永赢基金,经托管行复核,排名数据来源:银河证券,永赢消费主题A同类基金为灵活配置型基金(股票上下限0-95%+基准股票比例60%-100%)(A类),近一年业绩比较基准为25.55%;永赢稳健增长一年A常远任职期(2020/8/11-2021/6/30)业绩比较基准为2.17%。以下基金业绩及业绩比较基准收益率经托管行复核:永赢消费主题A成立于2018/11/6,业绩比较基准为中证内地消费主题指数收益率*60%+中国债券总指数收益率*40%。截至2021/6/30,基金成立以来净值增长293.70%,同期业绩基准上涨80.58%。2019年、2020年净值增长表现分别为71.77%、96.79%;同期业绩基准表现为33.51%、37.98%。基金经理李永兴管理时间为2018/11/06-2020/02/07,基金经理常远自2019/12/12起任职。永赢稳健增长一年A成立于2020/8/11,业绩比较基准为沪深300指数收益率*15%+中债-综合指数(全价)收益率*85%。截至2021/6/30,成立以来基金业绩/业绩比较基准分别为14.36%/2.17%。常远自2020/8/11起任职至今、乔嘉麒自2020/8/24起任职至今。永赢稳健增利18个月业绩及业绩比较基准收益率经托管行复核:永赢稳健增利18个月成立于2021/1/26,业绩比较基准为沪深300指数收益率*15%+中债-综合指数(全价)收益率*85%。截至2021/7/30,基金成立以来净值增长3.02%,同期业绩基准为-1.01%。陶毅自2021/1/26起任职,常远自2021/3/5起任职。基金的过往业绩及其净值高低并不预示其未来业绩表现。夏普比率数据来源wind,截止2021/6/30。永赢消费主题A同类基金为灵活配置型基金;永赢稳健增长一年A同类基金为偏债混合型基金。夏普比率为承担每一单位风险所获取的超额收益量。

Q4

拟任基金经理常远的投资风格是怎样的?

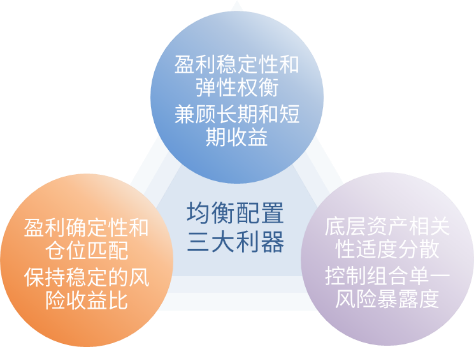

常远采用均衡配置思路构建组合,综合考量以下三个方面,构建行业风险对冲且个股阿尔法显著的均衡配置组合:

(1)通过持仓个股的盈利稳定性和弹性的权衡,兼顾长期和短期收益,实现对组合总体预期收益的控制;

(2)通过持仓个股盈利确定性和仓位的匹配,保持稳定的风险收益比,实现对组合总体风险的控制;

(3)通过持仓个股底层资产相关性的适度分散,实现对组合单一风险(经济、产业、货币、风格)暴露度的控制。

Q5

拟任基金经理常远是如何精选个股的?

常远以个股定价为投资主线,回归股票投资本质,以长期盈利现金流的折现价值来衡量企业真正价值,股票投资的回报最终来源于企业盈利的持续增长。

精心构建四维定价模型界定个股价值,精选符合“好生意、好公司、好价格”标准的“三好”个股,精挑被市场低估个股的投资机会。

Q6

永赢长远价值和永赢消费主题有何区别?

永赢长远价值作为一只偏股混合型基金相较其代表作永赢消费主题,在行业配置方面赛道拓宽至全行业,自下而上全市场精选个股,适配常远宽广能力圈,均衡配置更得心应手。

Q7

本基金投资策略如何?

自下而上基础之上,寻找高风险收益比标的,通过均衡配置,实现组合稳健增长。

底层逻辑:基于个股长期价值区间的把握和判断,并不过分担忧所谓的系统性风险,更多地会利用市场风险偏好的波动寻找好的投资机会。

投资策略:建立在自下而上基础上,时刻寻找更高风险收益比的标的,高风险收益比是长期稳建增长的动力来源。

均衡配置:采取均衡配置思路,在组合创建和动态维护过程中充分考虑宏观经济、货币政策、产业景气、市场风格等各类主要风险因素。

稳健增长:均衡配置以实现风险敞口控制,不博弈市场牛熊或某一风格赛道热点。从中长期维度获取个股成长红利,尽量降低非基本面因素干扰,力争实现稳健增长。

Q8

后续关注哪些行业板块?

展望后市,碳中和已是大势所趋,伴随相应产业政策的推动和技术的进步,新能源相关的行业仍将具备巨大的发展空间,并且其持续性和确定性的提升将会吸引到更多资金的关注。我们将持续发掘其产业链中的优质公司,寻找高壁垒和高景气相结合的投资机会。此外,伴随产业升级转型,相对传统的能源、化工、制造、农业等领域也会诞生一批优质的长期成长股,它们在行业内或享受资源的稀缺性、或依托工艺的先进与效率的提升持续获取更高的份额和收益。

Q9

为何选择永赢基金?

实力出众:截至2021年Q2末,永赢基金非货币理财基金管理规模1503.61亿;永赢基金过去三年股票投资主动管理能力长期评价排名11/104。注

团队强大:永赢权益团队现有50余人,基金/投资经理10人,平均从业10年+;研究领域覆盖全行业、全主题、多市场,坚持以深度研究驱动投资的理念,具备完善的投研体系及紧密的投研互动。

注:数据来源银河证券。股票投资主动管理能力长期评价广义口径参评基金主要是指新股基(权益投资比例下限80%)、老股基(权益投资比例下限60%)、业绩基准权益类资产占比大于等于60%的混合基金这三类基金,过去三年排名时间区间为2018/7/1-2021/6/30。

Q10

永赢长远价值可以通过哪些渠道购买?

注:以上列示的并非全部代销机构,详细情况以代销机构上线公告为准。

本基金首次募集规模上限为80亿元,超过将采取末日比例确认的方式控制规模,详见公告。

本基金投资于港股通标的股票,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。投资不同类型的基金将获得不同的收益预期,并承担不同程度的风险。通常基金的收益预期越高,风险越大。本产品属于中风险(R3)产品,风险等级高于货币市场基金及债券型证券投资基金,适合经客户风险承受能力等级测评后结果为平衡型(C3)及以上的投资者。基金风险等级与投资者风险承受能力等级对照表详见永赢基金官网。投资者通过代销机构提交交易申请时,应以代销机构的风险评级规则为准。敬请投资者在做出投资决策之前,仔细阅读产品法律文件,充分认识本基金的风险收益特征和产品特性,充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。

常远拥有10年证券相关从业经验,4年公募基金管理经验。曾任易方达权益投资部基金经理,现任永赢基金权益投资部基金经理。

常远管理产品业绩如下,基金业绩及业绩比较基准收益率经托管行复核:永赢消费主题A成立于2018/11/6,业绩比较基准为中证内地消费主题指数收益率*60%+中国债券总指数收益率*40%。截至2021/6/30,基金成立以来净值增长293.70%,同期业绩基准上涨80.58%。2019年、2020年净值增长表现分别为71.77%、96.79%;同期业绩基准表现为33.51%、37.98%。基金经理李永兴管理时间为2018/11/06-2020/02/07,基金经理常远自2019/12/12起任职。永赢稳健增长A成立于2020/8/11,业绩比较基准为沪深300指数收益率*15%+中债-综合指数(全价)收益率*85%。截至2021/6/30,基金成立以来净值增长14.36%,同期业绩基准上涨2.17%。常远自2020/8/11起任职,乔嘉麒自2020/8/24起任职。永赢稳健增利18个月持有基金成立于2021/1/26,陶毅于2021/1/26开始管理,常远于2021/3/5开始管理,业绩比较基准为中债-综合指数(全价)收益率*85%+沪深300指数收益率*15%,截至2021/7/30,该基金成立以来总回报为3.02%,同期业绩比较基准为-1.01%。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。